2月10日,美国劳工统计局公布数据显示,美国1月CPI同比上涨7.5%,增速再次加快,这是自1982年3月以来的最高水平,高于预期值7.3%,同时也高于前值7.0%。这已经是该数据连续九个月达到或高于5%。1月CPI环比增幅意外扩大,达到0.6%,预期为增0.4%,前值为增0.5%。

剔除波动较大的食品和能源价格后,核心CPI同比上涨6%,也创下1982年8月以来最大增幅,略高于预期值5.9%,也高于前值5.5%;核心CPI环比上涨0.6%,略高于预期值0.5%,与前值持平。

这已经是CPI连续第20个月上涨,商品和服务成本全部都在上涨。

住房租金成本上升

从细分指标来看,住房租金成本的上涨也许是最关键的助推因素:

住房通胀率同比上涨4.36%,为1991年6月以来最高。

租金通胀率同比上涨3.76%,为2019年7月以来最高。

家庭食品指数在12月份环比上升0.4%之后,在1月份环比上升了1.0%。在1月份,6个主要的食品杂货类指数中,有5种出现上升。谷物和焙烤食品的指数涨幅最大,上月增长了1.8%。

1月份,其他家庭食品指数上升了1.6%,而乳制品和相关产品的指数上升了1.1%。水果和蔬菜指数上月上升了0.9%,肉类、家禽、鱼类和蛋类指数上升了0.3%。

能源指数同比上涨27.0%,环比增长了0.9%。食品指数同比上涨了7.0%,环比上涨了0.9%。电力指数在1月份急剧上升了4.2%。汽油价格指数在2021年秋季急剧上升后,1月下降了0.8%。天然气指数继去年12月下跌0.3%后,今年1月又下跌0.5%。

1月份,唯一没有增长的杂货店集团指数是非酒精饮料的指数,该指数没有变化。

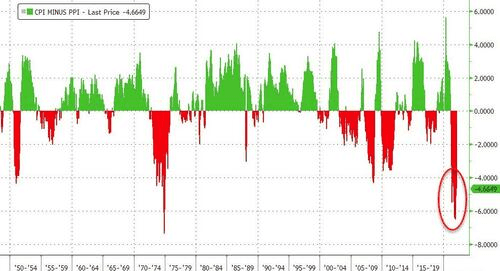

作为利润率压缩指标的CPI-PPI仍处于极端水平。

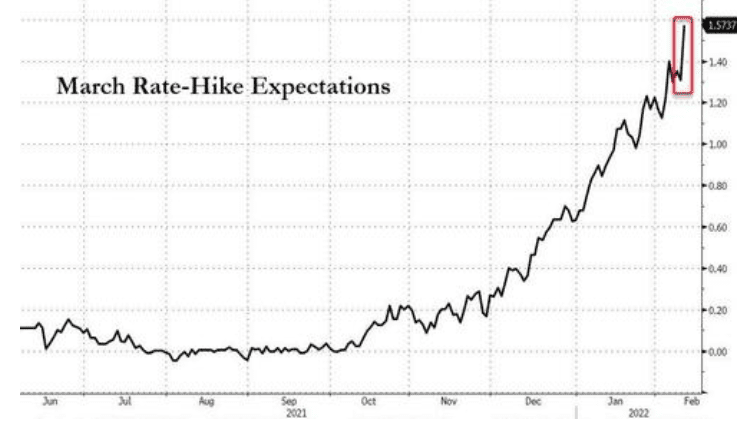

美联储加息或需提速

数据发布后,市场将在3月份加息50个基点的预期从30%提高到了57%。而就在上日,美联储两大高官表示不支持3月加息50个基点,其中包括此前一度提及一次会议上加息50个基点可能的亚特兰大联储主席博斯蒂克,他指出年内加息3~4次仍是基本预判。

而由于上半年,通胀很大程度受到基数影响而缓解,环比涨幅依然保持在高于正常季节性水平的状态,美联储的紧缩节奏也难以放松,除非出现2008年的超预期下滑。

主要资产巨震

数据发布后,现货黄金短线下跌2美元。美元指数短线拉升逾30点,报95.76,但之后显著回落。纳指期货跌幅扩大,一度跌超2%,此后跌幅大幅收窄。标普500指数期货一度跌超1%,开盘后几十分钟内跌幅也显著收窄,仅下跌约0.2%。

10年期美债收益率2019年来首次突破2%重要关口;2-10年期美债收益率曲线趋于平坦;7-10年期美债收益率曲线一度短暂地出现倒挂;1年远期的2-30年期美债收益率倒挂;5-30年期美债收益率曲线也平坦,而上一次如此平坦之际,美联储货币政策“投降”,从鹰派转向。长短期收益率曲线倒挂,意味着市场预计美联储会先激进加息,随后由于经济衰退威胁而不得不反转政策。

财经金融博客Zerohedge评论道:市场正在为降息定价,几乎可以肯定美联储政策会失误