本文来自微信公众号:投中网(ID:China-Venture),作者:陶辉东,头图来自:视觉中国

总市值已经超过2600亿元的北交所,迎来了第一波减持潮。

北交所解禁潮

从2022年1月24日这周开始,北交所上的多只“妖股”将陆续迎来大规模的解禁。1月27日,市值超过600亿元的锂电池负极材料龙头、北交所“一哥”贝特瑞将解禁3.32亿股限售股份,占公司总股本68.36%。

贝特瑞是北交所的大牛股。其股价从2018年10月的4.6元一路涨到到2021年11月的最高时198.08元,三年间股价暴涨超40倍。

另一只著名“妖股”森萱医药,将在1月27日解禁3.45亿股,占总股本的80.96%。解禁过后,公司流通盘将大增约4倍。自北交所开市以来,搭上“新冠概念”的森萱医药股价两个月飙升四倍。

进入2022年之后,北交所逐渐迎来大批限售股解禁。统计显示,2022上半年北交所将有59家公司涉及解禁,总规模合计765亿元,相当于目前北交所总市值的三分之一。

根据北交所披露的数据,截至1月24日北交所共有84家上市公司,总市值2563.90亿元,其中流通市值仅有1013.12亿元。随着限售股逐渐解禁,北交所上市公司背后的创投基金股东的减持退出也逐渐增多。

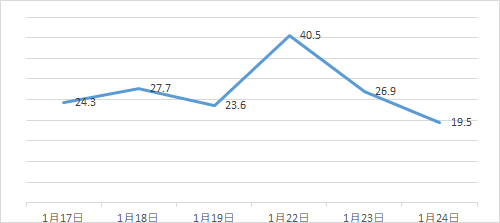

2022年1月份以来,已经有11家北交所上市公司披露减持公告,占上市公司总数的13%,其中仅最近一周就有7家之多。

这批减持的北交所公司,基本上都是由原新三板精选层平移至北交所的首批上市公司。此前,流动性缺乏一直制约着新三板发展,也导致很多投资机构在项目上了新三板之后长期面临退出难的问题。而北交所开市以来,日成交额保持在20多亿元,日均成交额较2021年8月精选层的成交额增长了约3倍。

虽然与沪深交易所的流动性仍有差距,但北交所的定位是“服务创新型中小企业的主阵地”,即针对创新型中小企业量身打造一家证券交易所,“专精特新”定位十分清晰。对于投资创新型中小企业的投资机构来说,这一轮减持潮证明北交所已经是重要的退出渠道,中国创投市场将补足多层次退出体系的关键一环。

腰部项目“清库存”开始了

北交所推出后,业内普遍预期,投资机构手中大量的“腰部”项目将迎来退出良机。

虽然投资机构们投每个项目的时候都是奔着IPO去的,但即便是顶尖的投资机构,也仅有20%左右的IPO率,大部分项目是所谓腰部项目:一方面公司仍在稳步发展中、甚至有可能是“小巨人”、“隐形冠军”,但另一方面也很难看到再上台阶、实现IPO的希望。

在北交所横空出世之前,除了部分被并购的项目,这类项目退出的方式主要是回购。而如果大股东不能或不愿意回购的话,就成了所谓的“僵尸项目”。人民币基金长期以来面临清算难问题,很大的原因即在于此。

但北交所改变了这一切。北交所最低2亿元市值即可上市的低门槛,让广大腰部项目不再退出难。在项目质地较优的情况下,北交所上市可以实现相当高回报的退出。

实际上,这一轮公告减持的公司,很多都属于此类。最近披露投资机构减持的北交所上市公司,市值基本在10亿元~20亿元市值区间,都可以归类为腰部项目,其中不乏专精特新的“隐形冠军”。

1月17日,国义招标公告,股东广东国有企业重组发展基金(有限合伙)拟减持不超过1.375%的公司股份,原因是“基金投资正常退出”。国义招标是一家专业招标采购服务商,也是全国第一家登陆资本市场的招标机构。截至1月25日收盘,国义招标市值12.87亿元,2021年前三季度实现营收1.68亿元,净利润6230万元。

1月19日,丰光精密公告,股东国信(青岛胶州)股权投资基金合伙企业(有限合伙)(下称国信基金)拟减持不超过1%的股份。丰光精密国内领先的工业自动化精密零部件供应商,客户包括中国中车、法国的阿尔斯通等。截至1月25日收盘,丰光精密市值23.11亿元。值得一提的是,国信基金是在2018年通过新三板定增入局丰光精密,按丰光精密目前股价,其投资回报可达3倍左右。

1月21日,威博液压公告,股东海宁海睿产业投资合伙企业(有限合伙)拟减持不超过0.8425%的股份,原因也是“基金投资正常退出”。威博液压主要从事液压动力单元及核心部件的研发、生产和销售,产品主要应用于仓储物流、高空作业平台及汽车机械等领域,目前在国内的市占率超30%。截至1月25日收盘,威博液压市值9.89亿元。

最典型的案例,还要数“智慧矿山第一股”科达自控。陪跑了十年之久的深创投,不仅完成了退出,还能拿回数倍的回报。

从上市无望到数倍回报

1月20日,山西第一家北交所上市公司科达自控披露减持公告,公司股东深圳市创新投资集团有限公司与山西红土创新创业投资有限公司拟合计减持不超3.97%的股份。山西红土创新创业投资有限公司是深创投的一致行动人。按科达自控目前的股价,如果深创投这次足额减持,将可收回大约5000万元资金,并且剩下的股份市值仍超过3000万元。

科达自控成立于2000年,20多年来专注于为山西的几百家煤矿提供矿山数据监测与自动控制系统等产品。在2012年的一轮融资中,科达自控引进了投资方深创投。该轮融资的估值未披露,可资参考的是2011年底科达自控上一轮增资时估值约为1.1亿元。

据公开转让说明书披露,深创投的这笔投资附带了对赌条款,科达自控需要达成2013年、2014年净利润的复合增长率不低于30%等一系列财务指标,并且最晚应在2015年底完成上市。

不过科达自控此后的发展速度明显未达到预期。按对赌条款,科达自控应该在2014年实现5070万元的净利润。但实际上,2014年科达自控仅实现净利润1200余万元,还不到对赌目标的四分之一。1月24日,科达自控发布了2021年业绩预告,预计全年实现归母净利润3600万元至4000万元,时隔七年依然没有达到当初签下对赌时的目标净利润。

这种情况下,科达自控未能如期在公开市场上市,而是于2015年挂牌新三板。在新三板上,科达自控的股票长期处于零成交或接近零成交额的状态,退出显然无从谈起。

2021年北交所推出,作为新三板精选层挂牌公司的科达自控被平移至北交所上市,成为北交所首批上市公司之一。至此,深创投这笔已经长达十年的投资终于能够实现退出了。值得注意的是,科达自控目前市值达12亿元,意味着深创投可以获得数倍的投资回报。

本文来自微信公众号:投中网(ID:China-Venture),作者:陶辉东