作者|Eastland

头图|视觉中国

2021年11月30日,光伏巨头隆基股份(601012.SH)下调多款硅片报价,最大降幅达9.75%。

12月2日,另一光伏巨头中环股份(002129.SZ)也下调了产品报价,最大降幅达12.48%。调整后,隆基主打产品“M10 165μm厚度”报价6.2元,中环6.15元;“M6 165μm厚度”隆基报价5.32元,中环报价5元,每片便宜0.32元。

12月16日,隆基再度出手,各款产品降价幅度均在5%以上。

硅片巨头之间的价格战引发广泛关注,被视为“2022年产能过剩”的前奏,隆基、中环、通威、晶澳、上机等个股全线下跌。

截至2022年1月20日收盘,隆基、中环股价较2021年高点回落幅度分别为22%%和27.5%。

定增中的世态炎凉

中环股份前身为1959年成立的“天津市电机工业局”,“牌子”换了好几块,直到2000年才改制为国有独资“中环电子信息有限公司”,实控人为天津国资委。

2007年4月,中环股份在深交所上市。时年45岁的沈浩平晋升为总经理,但没有任何股份。上市后的中环股份,“老国企”色彩浓重,仅从员工构成看——本科占比不足四分之一、40岁以上占比接近三分之一。

2011年,从金融危机“缓过来”不久的中环股份,试图通过定增募集24亿投入环欧公司(成立于2000年8月,主营单晶硅及硅片生产、销售)。从1月份提出预案到11月撤回,白忙一年。

2012年6月,提出定增募集19亿预案,其中12.2亿拿来偿还银行贷款,其余用于补充流动资金。结果只有两家买单,其中一家是母公司“中环集团”,另一家“渤海股权投资”隶属于天津国资委。

2013年9月,中环抛出融资30亿用于单晶硅及切片项目的预案。2014年9月资金到账,兴业证券、东海证券、中国人寿、华安基金、中信证券等机构入局。中环第一次从天津国资体系外拿到宝贵的资金,说明资本市场对于这个诞生过首富的领域一直保持关注。

2015年2月,中环发布《非公开发行预案》,拟募集资金35亿,用于5个光伏电站建设(总装机容量240MW)。最终,中国人寿等9家新老股东认购3480万股,募集净额34.6亿,11月资金到位。

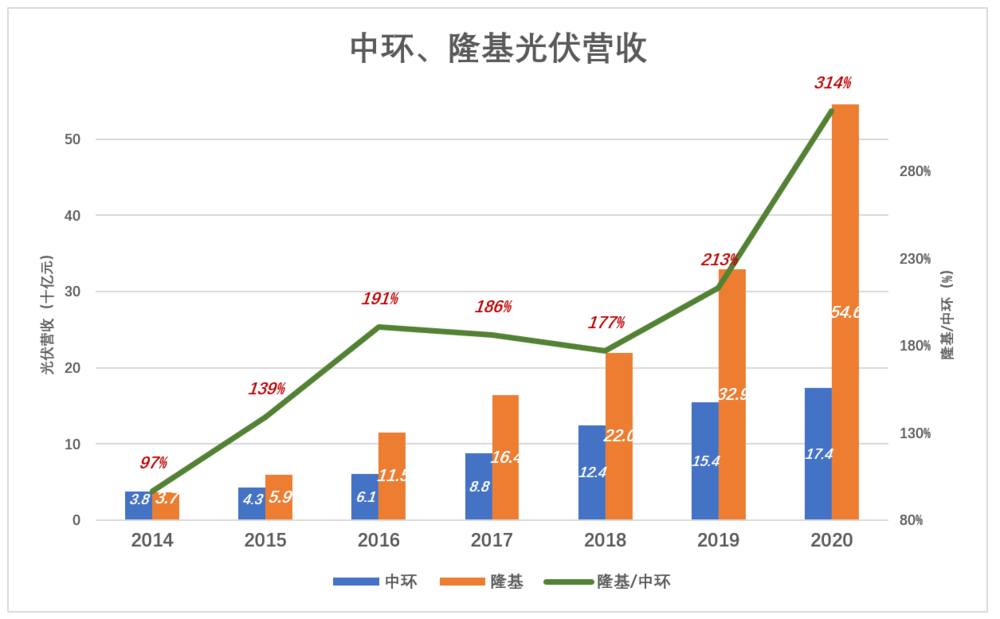

2014年、2015年两轮融资相对顺利的背景是中环光伏业务规模超过隆基——2013年中环光伏业务营收27亿、隆基22.8亿;2014年中环光伏业务营收38亿、隆基36.7亿。

2015年隆基营收超过中环光伏业务并迅速拉开距离。

2018年,隆基营收相当于中环光伏业务收入的213%,2020年这个比例扩大到314%。

光伏业务“掉队”之后,资本市场参与中环再融资的热情逐步冷却。

2016年6月,中环打算发行股票购买江苏宜兴“国电光伏有限公司”90%股权并募集配套资金。2018年8月才“搞定”,募集资金额3.8亿。

2019年1月,中环又发布定增募集50亿的预案,用于8-12英寸半导体压片生产线。6个月后(即同年7月),证监会审核通过了中环股份定增申请。

2019年隆基营收329亿、中环光伏业务营收154亿。年初就已看出中环颓势的投资者一点“不给面子”。2019年末,唯一有效报价的投资者放弃认购,定增宣告失败。

中环股份在半导体、光伏两大领域拥有一流技术储备,亟需巨额资金加速规模扩张,否则将会错过风口。天津国资做出“艰难决定”——混改。

2020年6月,两大国资股东将中环集团100%股权放到天津产权交易中心,最终被TCL集团竞得(注:中环集团系中环股份实控人,持有27.55%股权)。

2020年7月6日,中环股份定增再次获得证监会核准。7月22日,来自20家投资机构的50亿资金到账。

2021年中环启动新一轮融资,境遇有了天壤之别。4月公布融资预案,拟定向募集90亿投资宁夏中环50GW(G12)单晶硅项目;5个月后(即同年9月),定增申请获证监会批准;随后39家机构提交了申购报价文件,包括10家基金管理公司(华夏基金报出49.04元的“全场最高价”、国泰群安报价48.88元、中信里昂出价48.33元、UBS AG最高出价达47.3元、高盛报价47.04元)。

最终90亿额度被出价排在前23位的机构瓜分(发行价为45.27元),易方达(最高出价42.32元)、南方基金(最高出价43.88元)没有“挤上车”。

歧路亡羊

中环遭遇的“世态炎凉”与其光伏业务的沉浮息息相关。

混改是中环重获资本市场青睐的重要契机,“改制红利”的逻辑得到广泛认可。但不应夸大国有体制对中环的“束缚”,中环光伏业务被隆基超越有另外两方面的原因。

一是隆基“单吊”光伏、中环“双轮驱动”。

深耕60余年的半导体业务是中环的立身之本。

从最早的2英寸晶圆到1986年出现4英寸,再到1992年的6英寸、1997年的8英寸。到2005年,12英寸(300mm)占比20%,2020年达到70%一线。在18英寸晶圆取得突破性进展之前,12英寸仍是技术“制高点”。

晶圆尺寸大,不仅能成倍提高芯片产出数量(8英寸88块、12英寸232块),更重要的是“边缘芯片”占比减少使成品率提高。目前6英寸晶圆只能用于低端产品。

中环已量产12英寸晶圆,是国内主要芯片生产商的供应商。

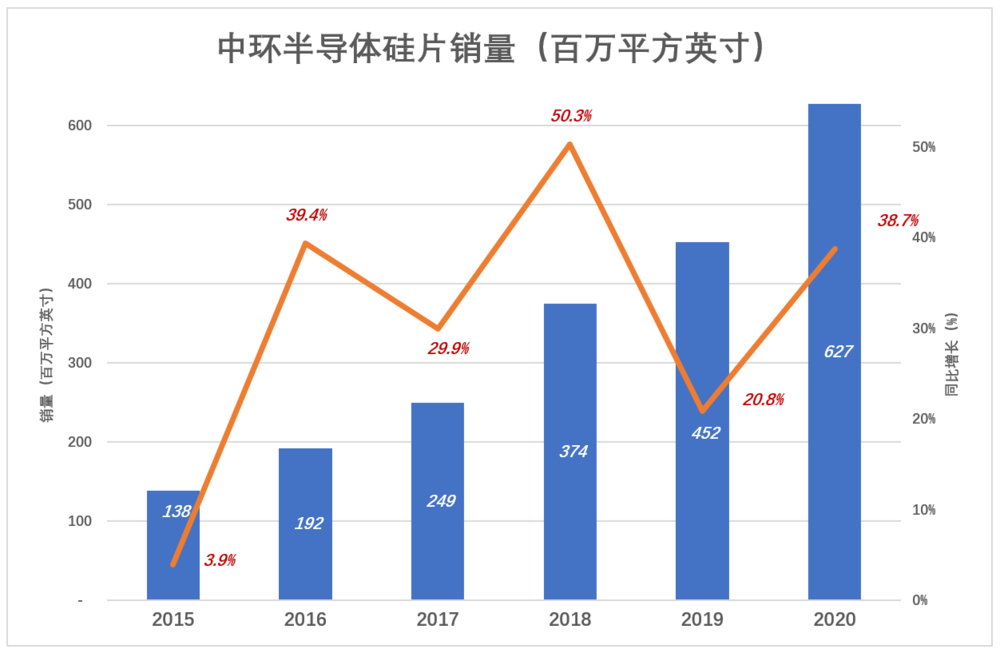

“十三五”期间(2016~2020年),中环的主攻方向是8-12英寸集成电路抛光片。2016年销量近2亿平方英寸,同比增长39.4%;2018年销量3.7亿平方英寸,同比增长50.3%;2020年销量达6.3亿,同比增长38.7%。

“十三五”期间,中环半导体硅片销量年均复合增速为35.5%。

半导体级单晶硅纯度要求比光伏单晶硅高3~6个数量级,中环深耕半导体材料数十载,光伏行业的友商别想在技术层面“叫板”。

二是中环选择的“最佳”尺寸更大,产业化进程比小尺寸产品慢半拍。

与半导体晶圆一样,大尺寸也是光伏硅片发展趋势。在技术、成本、良品率共同制约下,每个时期、每个“段位”的光伏硅片企业都有自己的“最佳尺寸”。1997年半导体巨头也只能拿出8英寸晶圆,光伏能用到6英寸就不错了。

2015年,中环、隆基联手推出M2尺寸硅片(那时是盟友)。随后几年M2成为主流,中环、隆基两家市占率合计达80%(M2为边长156.75mm的准方形,硅片面积2.44万平方毫米)。

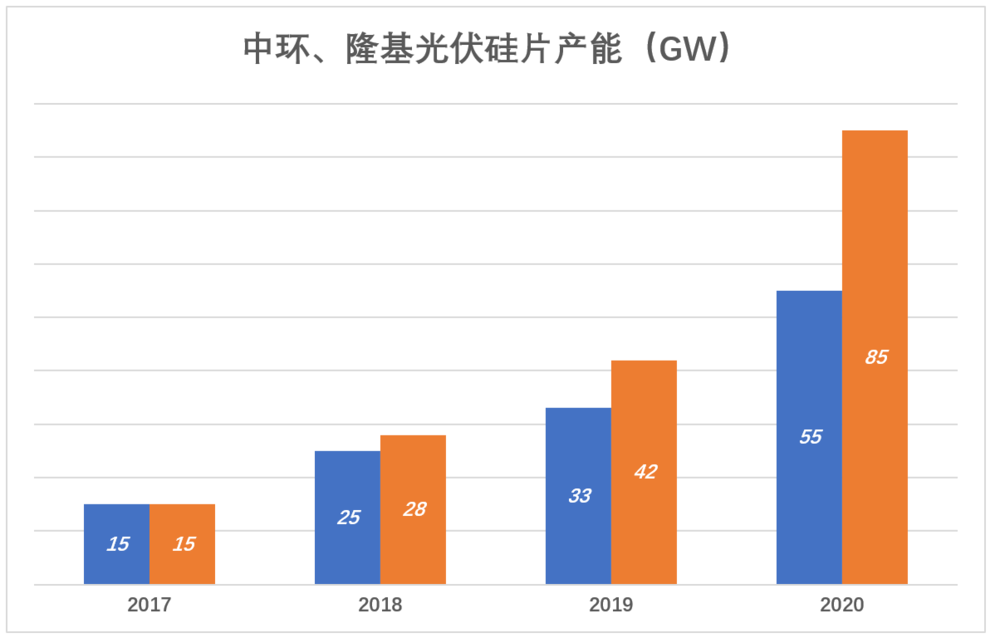

2017年,中环、隆基光伏硅片产能均在15GW一线。

2018年,中环、隆基光伏硅片产能分别为25GW、28GW,但中环通过管理优化,实际产能达到30GW。

2019年隆基单独推出M6尺寸(边长为166mm、面积2.74万平方毫米),比M2大12.2%。隆基投入巨资购入166硅片的生产设备,年末产能达42GW、一举超越中环(33GW)。

2020年,隆基光伏硅片出货58GW、年末产能达85GW;中环年末产能55GW,掉队的主要原因是对“光伏硅片最佳尺寸”的认识不同。

比光伏纯度要求高几个数量级的半导体硅片已经量产,中环发挥技术优势推出边长为210mm的G12硅片,面积达4.4万平方毫米,比M6硅片大60.6%。#典型的降维打击#

隆基挖掘166产能的潜力,将推出边长182mm的M10硅片,并联合晶科、阿特斯等下游伙伴组建“182联盟”,企图延缓硅片大尺寸化进程。

“182联盟”下“重注”布局的产能,折旧期5~10年。2020年,隆基折旧近16亿。升级166设备生产182产品,已是超水平发挥,打死也搞不出210。

大规模更换设备不现实,隆基发自内心地喊出“统一标准、减少资源浪费、促进光伏行业高效、规范、健康发展”。

新旧能源交替是“数百年未有之大变局”,歧路亡羊的节点很多,比如机动车是一步到位上纯电、还是先推广插电混动(不受充电设施推广进程的制约),“三元锂电池”与“磷酸铁锂电池”哪个应拿到补贴,化学储能与抽水蓄能谁是解决新能源发电量波动的主力,氢燃料电池是不是新能源车最佳动力(锂电池肯定不是)……

隆基如果真有“老大”的心胸,应围绕新旧产能平稳过渡,与业内各方充分协商,而不是“割裂”这个行业。现在言之凿凿地宣称“182”最佳,私地里布局“210”,三五年后新产能就位,再改口说“210更佳”,到那时,里子面子都输光。

当价格战发生在新兴产业

2020年7月,虎嗅《中国光伏:复活的军团》一文认为,“两头在外”已成过去,掌握从多晶硅、硅片、电池片到组件整个产业链的中国光伏军团无惧补贴“退坡”,将“成为与高铁、5G一样在国际竞争中有显著领先优势的新兴产业”。

经历几番曲折,中国光伏行业已经掌握了从多晶硅、硅片、电池片到组件的整个产业链,从“两头在外”变成“三七开”——全球产业链三成产能在外,中国光伏行业七成产品外销。看似较高对外依存度是健康的,反映出中国光伏产业在全球新能源领域应有的地位。

对新兴产业来讲,价格战、内卷都是必由之路。

流水线在美国问世前,轿车售价高达5000美元,是财富的象征。福特T型车上市后,售价低至360美元,市场占有率暴涨至48%。竞争对手们没有“躺平”,而是疯狂“内卷”。1924年通用汽车推出带液压刹车、四门、自动档、六缸等产品,仍是四缸、双门、手动档的福特被抢走风头。

汽车是当年的新兴产业,没有价格战汽车不可能成为大众交通工具,没有内卷就没有今天高度成熟的燃油车。

光伏是当代的新兴产业。据IRENA统计,2010~2020年间光伏发电成本累计下降85%,最低中标价1美分/度。正因为如此,光伏平价上网才成为可能。

晶硅、硅片、电池片、组件四个环节犹如“多人绑腿跑”,步调不可能完全一致,跑慢拖后腿、跑快的被拖后腿。

2019年多晶硅产量34.2万吨,约占全球产量的60%。当年国际巨头30美元/公斤的成本,令中国企业可望而不可及,如今中国头部企业成本已低至40元/公斤。例如,截至2020年末,通威多晶硅成本36.3元/公斤,产能达到8万吨(在建产能15万吨)。

由于多晶硅环节的内卷挤出成本高的玩家,而下游需求旺盛,2021年前三季度多晶硅价格暴涨,9月末达到21万元/吨。

多晶硅价格上涨经中环、隆基依次传导到硅片、电池、组件环节,超过最终用户的承受限度。2021年Q4,光伏装机量大幅下降,最终仅完成年初目标80%。光伏行业的2021年,可以概括为一句话:“拥硅为王”的本质是多晶硅拖全行业后腿。

2021年Q4,下游需求骤降,多晶硅料价格回落,隆基、中环相继调降硅片价格。

鉴于盈亏平衡点为6.5万元/吨,当前多晶硅20万元/吨的出货价格有很大下降空间。随着2022年新增产能陆续释放(2021年中国在建项目总产量约330万吨,对应1100GW硅片),多晶硅价格大概率回落,但旺盛的需求不会导致全行业亏损。

2021年4月19日,国家能源局提出“风电、光伏发总装机容量达到1200GW以上,发电量占比到2025年达16.5%左右”(比2020年高6.8个百分点)。这意味着未来五年,风电、光伏发电量占比每年递增1.7个百分点。

2021年没有完成的指标将叠加到2022年,预计国内市场需求为80GW,海外为140~160GW。

硅料、硅片、电池价格下降创造了有利条件:2022年H1,约有16万吨硅料产能将陆续释放。2022全年新能增产有可能达到60万吨,其中具有成本优势的颗粒晶尤其值得期待。

2022年底硅片(包括拉晶、切片)产能可能达到500GW,远超全球需求(预计2022年全球终端需求240GW,对应硅片需求310GW)。但硅片环节是硅料价格的传导者,进货价高出货价也高、进货价低出货价也低,反正“凭手艺赚加工费”。#关于中环的“手艺”没有必要赘述#

*以上分析仅供参考,不构成任何投资建议