作者|Eastland

头图|IC photo

2021年6月发布的《长城汽车2025年战略》将目标销量定在400万台,其中80%为新能源车,预期营收6000亿。

也是2021年6月,长城汽车旗下子公司蜂巢动力第1000万台发动机下线;7月,动力电池单月装车容量列全国第6位。蜂巢动力进入调整扩张期,2025年之前蜂巢动力设备投入将达数百亿元。目前,蜂巢动力正谋求科创板上市。

按A股最新价,长城汽车(601638.SH)最新市值约4800亿。如果2025年战略目标如期实现,蜂巢动力大放异彩,长城汽车妥妥迈进入“万亿俱乐部”。

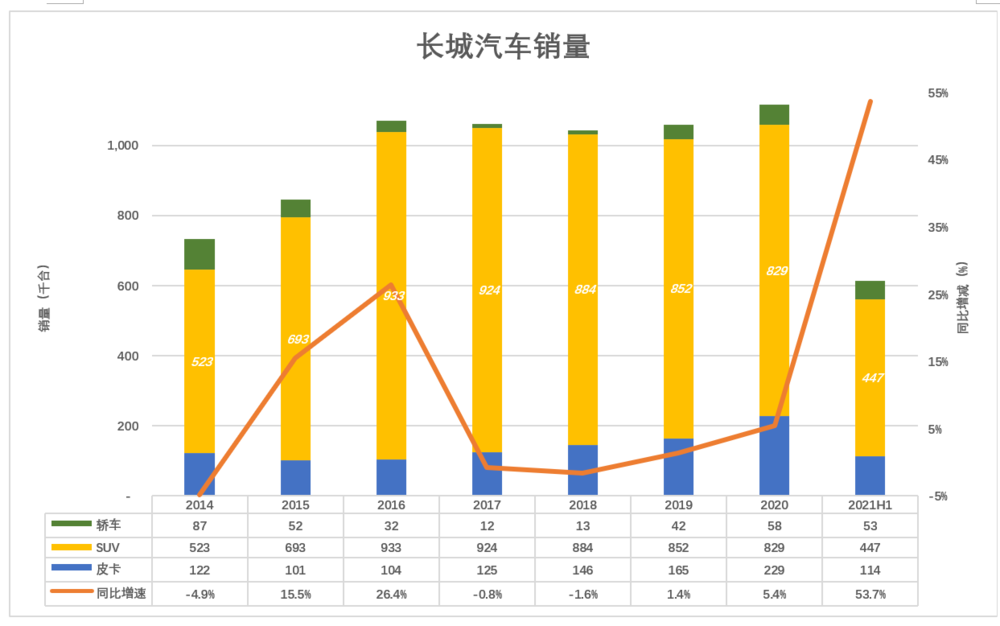

2016年长城汽车销量就达到107万台,2019年106万台,2020年111万台……这节奏,2025年销售400万台,需要很大的“想象力”。

长城汽车旗下虽有三大产品(SUV、皮卡、轿车)、四大品牌(哈弗、WEY、长城皮卡、欧拉)组成的“矩阵”,真正风光过的只有哈弗SUV。哈弗给人强弩之末的既视感,WEY、长城皮卡“未富先老”,欧拉是“巨婴”。

前途是光明的,道路是模糊的!

SUV一花独放

1)哈弗SUV

根据2011年9月公布的《招股意向书》,长城汽车主打SUV、轿车及皮卡。

2010年三大产品总销售量36.3万,其中哈弗销了13.7万台,位居全国第一;12月,腾翼C30销量1.7万台,进入家轿Top10。

2011年长城汽车销量增至46.3万台,但SUV年销量仅增长7.6%(多卖了1万台),轿车、皮卡销量分别增长52.6%、23.3%。

开局良好,三大产品呈现“百花齐放”、“比翼齐飞”的苗头。

2012年,哈弗H4、H6先后成为“爆款”,全年共售出28万台、同比增长90%,而轿车销量仅增长6.3%。这一年长城汽车总销量突破62万台、同比增长34.3%。

哈弗“一花独放”的局面从那时延续至今。

2013年,哈弗系列全年售出42万台、同比增长50%,带动总销量同比增长24%;而轿车销量增速降至3.1%。

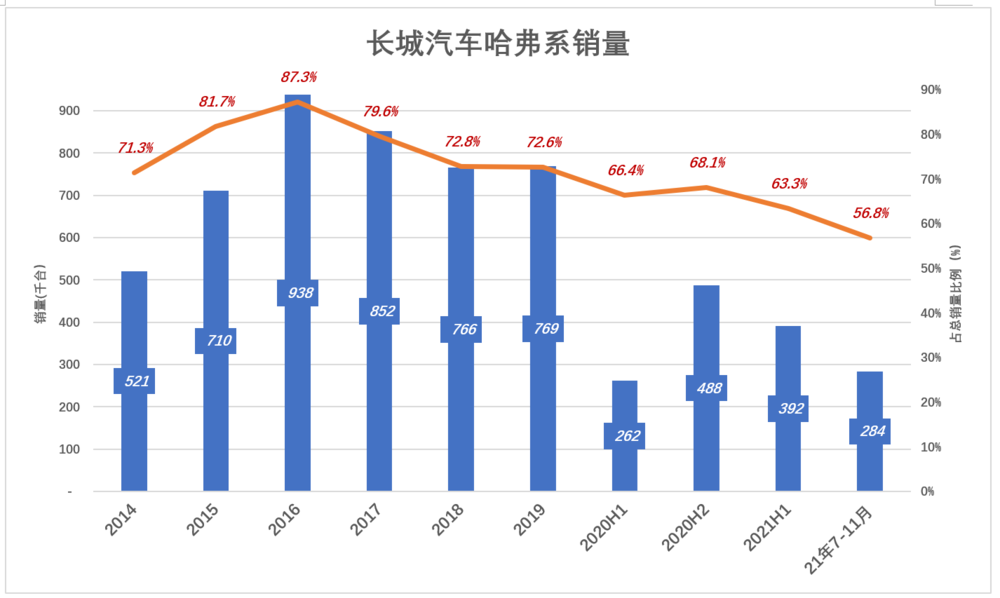

2016年,哈弗销量达93.8万台,总销量的87.3%。其中H6卖了58.1万台;

随后两年,哈弗销量连续下滑,2018年降至76.6万台,其中H6卖了45.2万台;

2021年11月,哈弗销量为6.9万台,不及2016年11月峰值的60%。

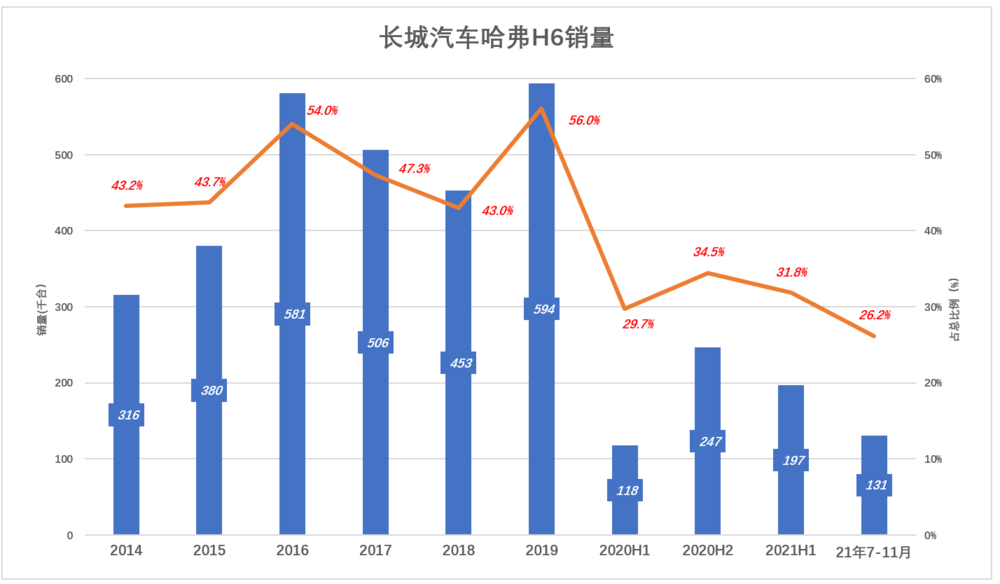

如果说哈弗SUV是长城汽车的支柱,H6就是哈弗的绝对主力。2019年,H6销量达59.4万台,占总销量的56%。

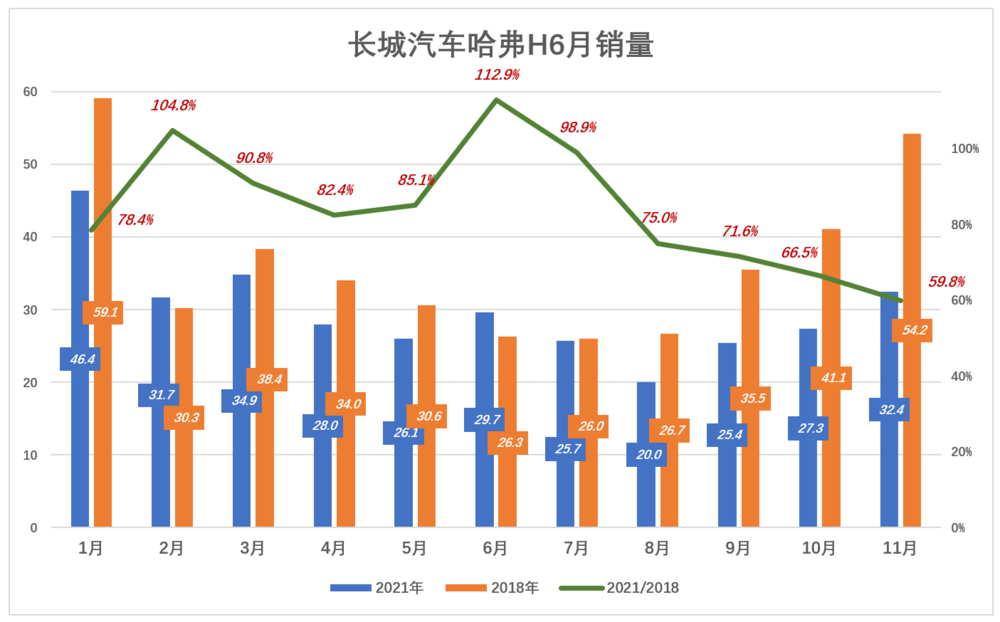

2021年,第三代哈弗H6(“长城柠檬”平台的首款车型)再度热销,单月销量几度超越“辉煌的2018年”。2021年11月,哈弗H6销量3.2万台。

“盛世”之下有“隐忧”,2021年11月H6销量不到2018年11月的60%。虽然H6已连续101个月占据中国SUV月度冠军,但已无力将长城汽车推向新高。

曾经风光无限的比亚迪F系列已退出历史舞台,2021年10月燃油车销量占比已不足10%,有可能在一两年内彻底停产。

长城汽车的支柱仍是热销多年的燃油SUV,这不是面向未来的产品结构,时间真的不多了。

2)WEY、坦克带来的增量有限

哈弗独木难支,长城汽车先后推出WEY、坦克、大狗“救驾”,收到一定效果:

2017年,长城汽车推出高端SUV品牌WEY。VV5、VV7两款产品全年销量达8.64万台,占总销量的8%。

2018年WEY系列销量达14万,占总销量的13.2%。

2019年WEY系列销量回落至10万台,占总销量的9.4%。

2021年H1,基于全新平台打造的“坦克300”(定位于紧凑级SUV),销量达3.3万台。上半年SUV销量为44.7万台,占总销量的72.3%。

2021年前11个月,哈弗、WEY、坦克等各型SUV总销量79.6万台,占总销量的71.2%。

2021年11月,哈弗、WEY销量同比降幅分别为32%、31%;坦克销量徘徊在1万台左右。

哈弗已连续十年蝉联“中国SUV冠军”,累积销量超过600万。早在2016年,哈弗销量就达到峰值93.8万台。随后4年,哈弗销量先后降至80万台、70万台……离“大顶越来越远”。

高端的WEY未老先衰,坦克对哈弗的“支援”有限。

2021年长城各型SUV销量预计85万台,假如2025年400万台目标销量中,SUV占70%,要销280万台。实在看不到连接周售1.6万与周售5.4万之间的路径。

皮卡、轿车难当大任

除了哈弗,皮卡是长城汽车的另一个重要标签,轿车也是“坚持不懈”的努力方向。

2013年,皮卡(迪尓、风骏品牌)、轿车(C30、C50两款)销量分别为12.7万台、20.9万台,(数据来自长城汽车《产销快报》),合计占总销量的44.3%。历史证明,以上三个数据均为“千年大顶”;

2014年皮卡销量微跌至12万台,轿车销量跌至8.9万台,合计占总销量的比例降至28.7%;

2015年,皮卡销量回落到9.9万台、跌幅15.9%;轿车更为惨淡——至5.4万台,合计占总销量的18%。

2016年,皮卡销量微升至10.6万台,轿车则下滑至3.1万台,合计占总销量的12.%。

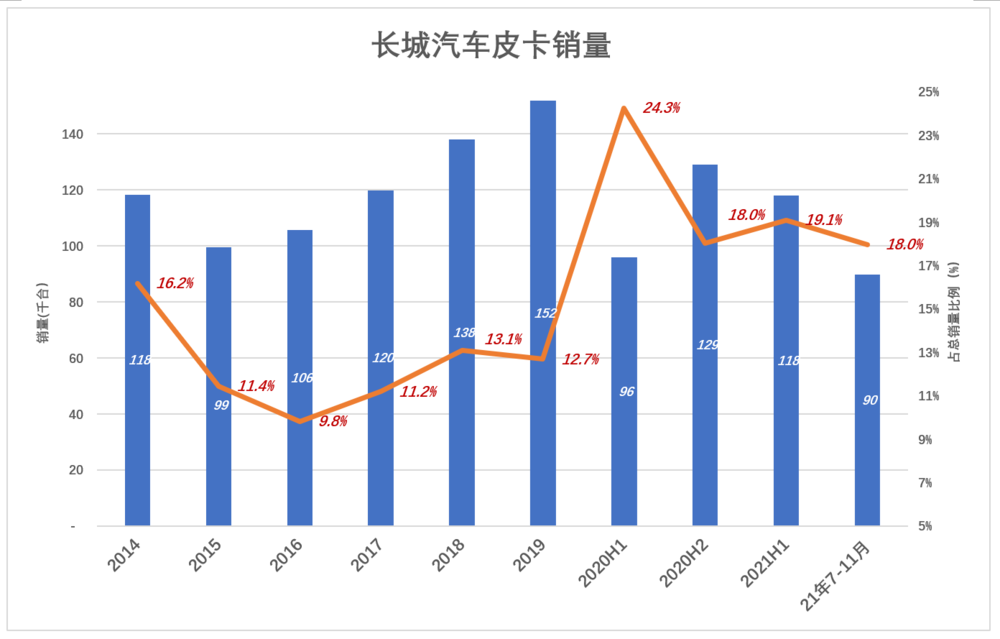

随后几年,皮卡销量缓慢爬升。2019年,皮卡销量达到14.9万台,其中新加入战团的“长城炮”销量为1.8万台;C30轿车全年销量仅3106台;

2020年H1,皮卡销量达9.6万台,其中“长城炮”销量为4.5万台,皮卡在总销量中的比重创纪录地达到24.3%;2020年H2,皮卡销量达12.8万台;全年销量22.5万台;轿车C30最后一次“露面”是在《6月产销快报》中,上半年仅售出952台。

2021年H1,皮卡销量11.8万台、同比增长23.2%;

2021年前11个月,皮卡累计销售20.8万台、同比增加2.3%,占总销量的18.6%。但7~11月皮卡显现“疲态”,销量同比下降16.4%。

截至2021年,全国已有90多个城市积极响应解禁政策,但前11个月上牌数仅上涨7.7%,限购不是阻碍皮卡在中国畅的根本原因。

城镇居民买皮卡的实用性较差。周末去超市采购,回家看皮卡“后斗”少点什么或者多点什么都挺闹心。家庭装修买材料很适合用皮卡,但是瓷砖什么的不及时搬进屋,真的会丢……想要空间大、通过性强就买SUV,商业用途买面包车、封闭式货车。

在城镇,除了“酷”,皮卡的其它功能比较容易被替代。

下地干活,手扶拖拉机廉价、实用,还皮实。在农村,皮卡的竞争对手是手扶拖拉机。

盈利能力与吉利相当

1)营收增长缓慢

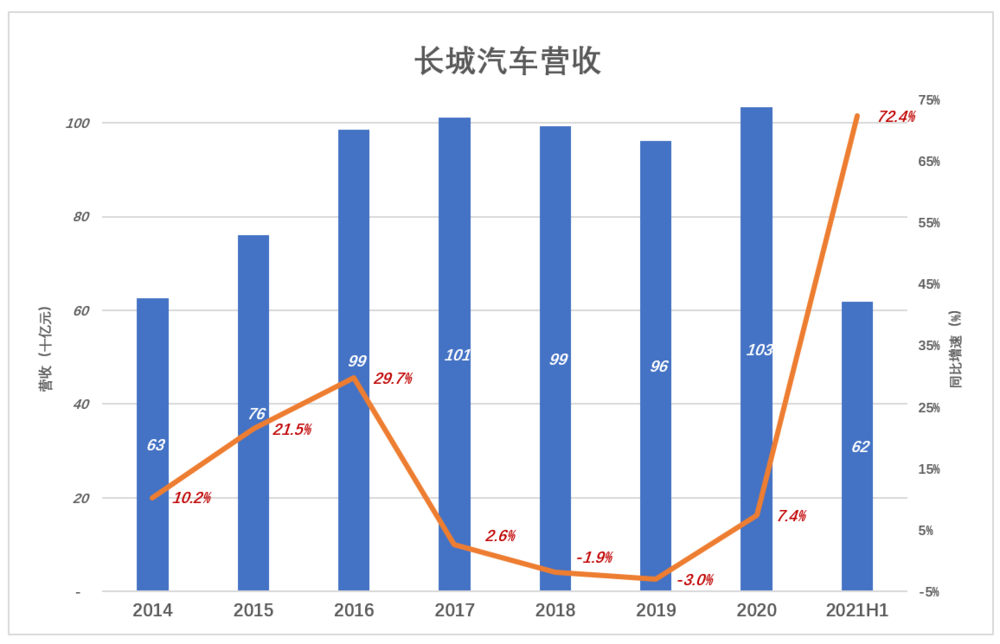

2017年,长城汽车营收1012亿、首次突破千亿;2018年、2019年回落到千亿之下;2020年,虽受疫情影响,长城汽车营收创1033亿新高、同比增长7.4%;

2021年H1,营收大涨72.4%,达到619亿(受疫情影响,2020年H1基数较低)。

营收与销量基本同步增减。2016年营收、销量分别增长29.7%、26.4%;2017年营收增速降到个位,销量则出现“负增长”;2018年销量再次微跌0.2%,营收降幅达1.9%;

长城汽车是“SUV红利”的主要受益者。2016年、2017年哈弗大放异彩,年销量分别为93.3万、92.4万。其中哈弗H6还创造了单月销售8万辆的纪录。

尽管哈弗经过三次升级改款还推出了新品牌WEY,但长城SUV销量还是出现下滑,2020年销量为82.9万,较2016年月均少了近9000辆。

2021年H1,营收增速(72.4%)高于销量增速(53.7%),因为平均销售单价提高到9万元/辆(2020年H1为8万元/辆)。但这个均价不及2017年的9.1万/辆,比2015年、2016年、2018年均价也只高几个百分点。

2)毛利润率高于“大厂”

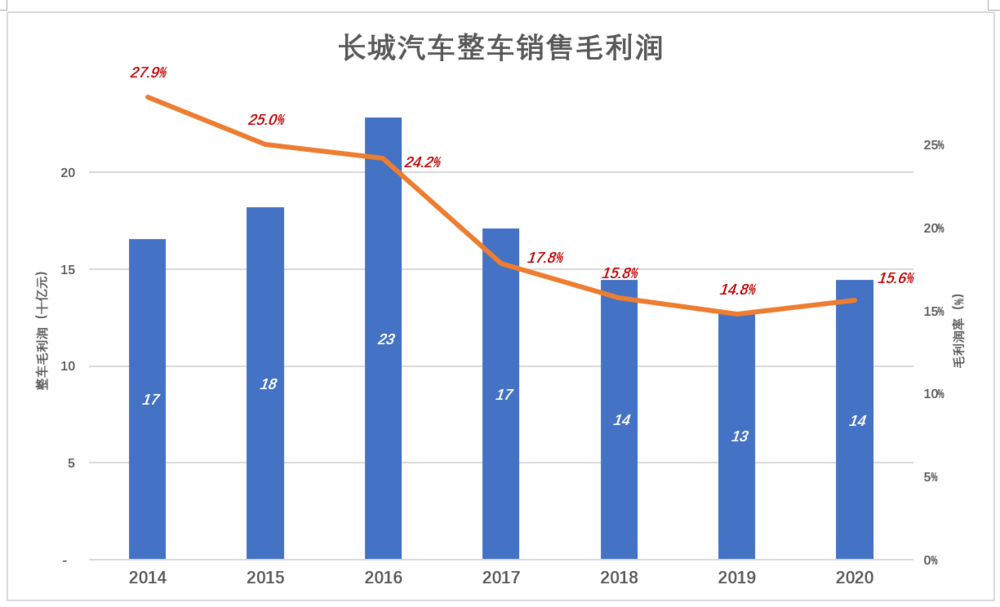

近些年来,长城汽车销售毛利润率下滑明显。2014年毛利润165亿、毛利润率27.9%;2016年,销量毛利润达到峰值228亿、毛利润率24.2%;

2020年,长城汽车毛利润144亿、毛利润率降至15.6%,但远远高于许多“大厂”(2021年H1,上汽、一汽毛利润率分别为11.4%、8.6%)。

2020年,比亚迪毛利润率为19.4%,比长城汽车高4个百分点。2021年H1,比亚迪“海洋系”车型的热销,销售均价下降,毛利润率跌至12.8%。

3)研发投入

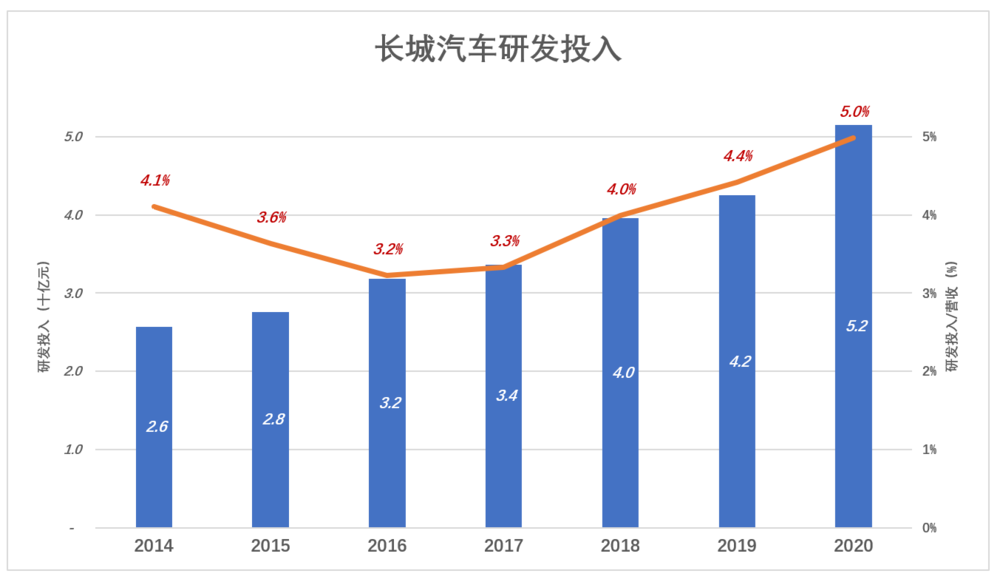

长城汽车研发投入逐年增长——从2014年到2020年,六年翻了一倍;

研发费用占营收的比例亦显著提高——2016年,32亿研发投入占营收的3.2%;2020年52亿研发投入占营收的5%。

从2018年开始,长城汽车将很大一部分研发投入资本化——2018年39.6亿研发投入中的22.2亿被资本化(资本化率56%),剩下17.4亿计入本期研发费用;2020年51.5亿研发投入中的28.8亿被资本化(资本化率55.8%),剩下22.8亿计入本期研发费用。

2020年,比亚迪研发投入为85.6亿。其中41.5亿用于汽车、30.3亿用于手机、13.7亿用于电池。单就汽车项目而言,长城汽车研发力度大于比亚迪。

4)净利润与吉利“有一拼”

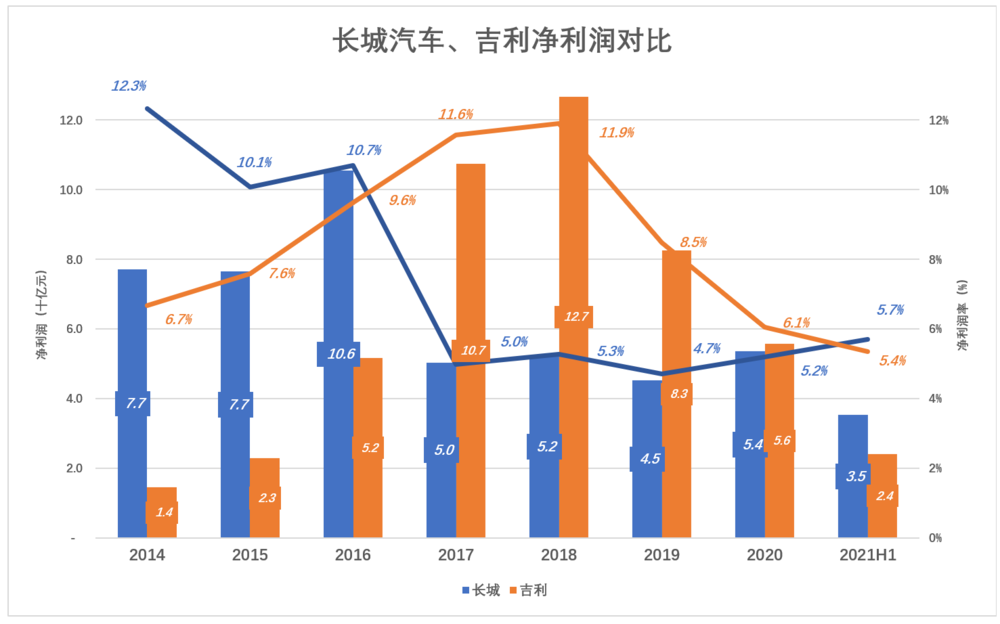

在香港主板市场,长城汽车(02333.HK)与吉利汽车(00175.HK)市值相近,比较两家的盈利能力有一定价值。

长城汽车盈利能力曾完胜吉利。2014年长城净利润77亿、利润率12.7%,吉利净利润仅14亿、利润率6.7%;

2017年长城被吉利反超。2018年吉利净利润达127亿、利润率11.9%;长城汽车净利润52亿、利润率5.3%;

2020年长城几乎追平吉利,两家净利润分别为54亿、56亿。

2021年H1,长城净利润35亿、利润率5.7%;吉利净利润24亿、利润率5.4%。

2020年及2021年H1,比亚迪净利润分别为42.3亿、11.7亿,与长城、吉利静观差距较大,但可比性不强:

一是比亚迪营收中包含手机、二次充电电池等非汽车业务(占比在50%左右);

二是比亚迪研发投入高且资本化率低。例如2020年,比亚迪将85.6亿研发投入中的12.8%资本化。假如资本化率提高到55%,利润将增厚30多亿,净利润超过70亿。

在香港主板,长城汽车与吉利市值相近,在A股市值超过4600亿,H/A溢价率达-56%。相比之下,比亚迪H/A溢价率仅为20%。

新能源车能否“后发先至”?

1)销量增长缓慢

2016年,长城汽车销量就达到107万台,2019年减至106万台;2020年H1受疫情影响销量下跌20%;2021年H1销量同比增长53.7%,若以2019年H1销量为基数,增幅仅有24.5%,年均增速12.25%。

2020年长城汽车销量为111万台(前11个月销为96万台),2021年前11个月销量为112万台(比吉利少5万台)、同比增长16.3%。按照这个增速,长城汽车2025年销量不到230万台,与既定目标差距很大。以每年十几个点速度,长城汽车2025年销量目标不可能实现。

2)新能源车

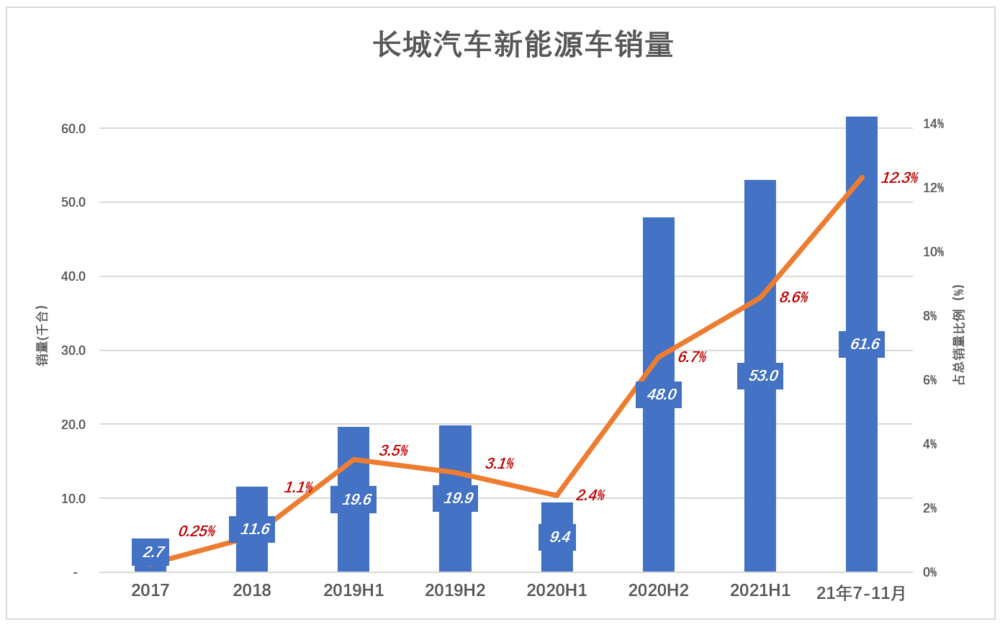

2017年,长城汽车推出首款纯电动车型C30EV,全年销售2718台,占总销量的0.25%;销售均价8.98万元,每台补贴4.05万元。

2018年发布了欧拉iQ和R1两款纯电动车及插电混动车型Wey P8,新能源车销量1.16万台,占总销量的1.1%。

2019年,欧拉在A00级市场取得突破,新能源车销量接近4万辆。

2020年H2,长城新能源车业务明显提速,销量达4.8万台(上半年销量仅9000多台)。

2021年前11个月,新能源车销量增至11.4万台、同比增长162%,市场份额为3.8%。同期比亚迪新能源车销量为51万台、同比增长217%,市场份额17%。

蜂巢动力计划在2023年推出“混动专用发动机”(比亚迪产品已装机)。燃油发动机追求“低速大扭矩”,以免起步“肉”的感觉。“低速大扭矩”是电动机的长项,混动车搭载的燃油发动机可以“不管”起步,着力提高热效率。蜂巢预计混动车专用发动机热效率将超过45%。

时至2021年,月销量先后突破8万台、9万台的比亚迪是新能源车第一阵营。长城新能源车款型少档次低,月均销量刚爬升到1万台出头,公允讲属第三阵营。

2022年中国新能源车销量有望达到500万台,比亚迪新能源车预计销量超过150万台。

长城汽车实现2025年战略目标的关键在2022年能否突入第一阵营。

*以上分析仅供参考,不构成任何投资建议