作者|Eastland

头图|视觉中国

2021年11月29日盘前,长江电力(600900.SH)发布《筹划重大资产重组的停牌公告》。重组事项为乌东德、白鹤滩电站资产的注入。

根据12月11日年的《预案》,长江电力将以18.27元向交易对象发行股票,同时通过发行可转债募集配套资金。

目前,标的公司审、评估工作尚在进行中,交易价格、配套资金数额均未最终确定。

部分投资者担心重组会摊薄每股收益有些多虑了,但长江电力业绩增长的想象空间也不大:

假设新股发行数量为60亿股,总股本将增加26%;两座电站年发电量为1000亿KWh,新增营收约270亿,新增净利润约120亿、增幅约为45%。预计2023年每股收益在1.3元~1.4元之间,较2020年增长不到20%。

长江电力不适合激进型投资人。

水电王者

长江电力是A股市值最高的电力上市公司,管理运行三峡、葛洲坝、溪洛渡、向家坝等4座巨型水电站,总装机容量45.6GW(1GW=100万KW),占全国水电装机总容量的12.32%。

2020年,四大梯级电站发电量2269亿KWh,其中三峡发电1118亿KWh,溪洛渡发电634亿KWh、向家坝发电331亿KWh、葛洲坝发电186亿KWh。

2020年与2016年相比,葛洲坝发电量增长了1.6%,溪洛渡增长3.9%,向家坝减少0.3%,增减主要由上游来水量等“不可抗力”造成。

只有三峡电站发电量较五年前增长了20%,部分原因是发电机组利用小时数提高所至。2016年,三峡电站发电设备平均利用小时数为4258小时,2018年提高到4541小时,增加了283小时;2019年降至4337小时,发电量亦跌破1000亿KWh;2020年发电小时数创纪录,发电量亦创新高。

在降雨、上游来水等外部条件约束下,越是管理能力优秀的水电站,内涵式发展的空间越小。要么增加发电机组、要么并购,外延式发展成为不二法门。

二十年来,长江电力营收呈跳跃式增长——每次大规模并购后,营收跌上一个“新平台”,然后随不可抗力波动。例如:2010年千亿并购完成后,营收增长98.6%;随后5年(2011年~2015年)营收平均增速仅为5.3%。

长江电力早期只有号称“万里长江第一坝”的葛洲坝,22套发电机组,装机容量2.7GW。当年的口号是“管好葛洲坝、进军大三峡”。

2012年7月,设计装机34台(单机容量70万千瓦)、总装机容量22.5GW的三峡电站全面建成投产。长江电力总装机突破25GW。

2016年收购溪洛渡、向家坝两电站后,总装机容量稳定在45.5GW。

注意,A股上市公司葛洲坝(600068.SH)是电站的建设者,而长江电力(600900.SH)是电站的运营者。2020年,葛洲坝、长江电力营收分别为1126亿、578亿。前者主营业务包括基建、水泥、民爆、房地产。

2021年9月,葛洲坝被母公司中国能建(03996.HK)吸收合并,新公司代码为601868。截至2021年12月7日收盘,中国能建市值为1176亿。

买、买、买,一次上一个台阶

由于自然条件和技术上的原因,对大江、大河的水电资源通常采用分级开发,即建设多座呈阶梯排布的水电站,每座利用一段落差。为了完成发电、防洪、补水、航运等职能,确保上下游的电站高度协同,最好的制度保障让是同一条江/河上的电站隶属于同一主体。

长江电力通过“买买买”,逐步实现了上下游的“一体化”:

2010年,斥资1043亿收购三峡工程发电资产,全面投产后装机容量22.5GW。

2016年,斥资797亿收购川云公司(营收、资产净额分别相当于长江电力的85%、113%),将溪洛渡、向家坝两电站收入囊中,新增装机容量20.26GW。重级完成后,长江电力总装机容量达45.5GW。

截至2020年末,长江电力旗下四座电站都在长江流域(含金沙江),构成以溪洛渡为龙头、三峡为核心的联合调度、梯级发电架构。

即将拟并购两座水电站均位于金沙江干流。

乌东德的12台发电机组,单机容量达85万KW(世界第一)。2020年6月正式投产,总装机容量10.2GW,多年平均发电总量389亿KWh,排名世界第七;

白鹤滩位于乌东德下游,设计总装机容量16GW,多年平均发电总量611亿KWh,预计2022年完工。

到2023年,长江电力旗下六座梯级电站总装机容量将达71,8GW,较重组前提高57.46%,年发电量增至3270亿KWh,营收约880亿元,每股收益约为1.4元。

没有免费的午餐

长江电力发展路径很清晰,即并购母公司建成或将要建成的水电站,通过高效运营赚取发电收入。但天下没有免费的午餐,日进斗金的电站不仅要斥巨资购买,还要承担相关债务及后续建设资金。

长江电力外延式扩张的强劲动力来自股权融资和债权融资。每次并购后,总股本、固定资产、总负债都会“上一个台阶”。

2003年,长江电力总股本为78.6亿,2020年末增至227亿,膨胀了189%。其间,总负债更是膨胀了1458%。

并购溪洛渡、向家坝后,长江电力固定资产于2016年末达到峰值——2618亿。随后几年,随着折旧及资产处置,固定资产逐年回落,2021年9月末为2224亿,较2016年末减少394亿。

2015年,总负债达到峰值1700亿,2020年末回落至1569亿、净资产负债率87%,安全裕度较高。

由于适当地运用了财务杠杆,长江电力净资产收益率不低(也不算高)。2020年净利润263亿,净资产收益率16.7%(加权平均)。

长江电力将大部分净利润以现金分红的形式回报股东。因为并购电站的对价以“现金+股票”形式支付,分红让持有大量对价股的母公司,在禁售期就获得可观的现金流。

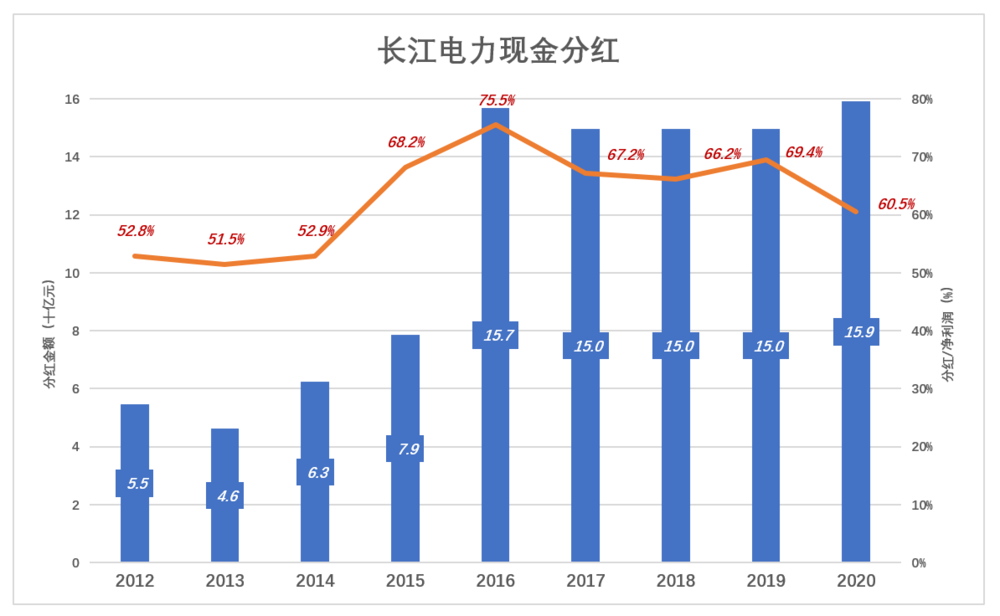

2015年现金分红78.5亿,占财年净利润率的68.2%;2016年“大并购”完成后,营收、净利润同步提高,现金分红首次突破150亿、占净利润的75.5%;随后数年,现金分红一直保持在150亿以上,2020年达159亿、占财年净利润率的60.5%。

2012年以来,长江电力累计现金分红超过1000亿,占同期净利润的64.5%。

2016年,长江电力承诺2021年~2025年,分红不低于净利润率的70%。

长江电力适合什么样的投资者

1)现金分红不是越多越好

长江电力是一家好公司,业绩稳健、而且很有“良心“,这家公司的价值主要体现在两方面:

一是社会责任。首先是高效、安全地运营长江、金沙江上的四座水电站,为社会贡献清洁的电能。对长江电力而言,排在第一位的责任不是发电、售电,而是防洪减淤、生态补水等社会责任,还要兼顾航运。

二是以现金分红为主要方式回报投资人。长江电力《公司章程》第一百七十八规定:现金分红不低于母公司可分配利润的50%。长江电力很好地执行了这个规定:

2012年每股收益0.62元,每股现金分红0.33元;

2015年每股收益0.83元,流通股每股现金分红0.4元(重组增发股票分红另有安排);

2016年每股收益0.94元,流通股每股现金分红0.725元(重组增发股票分红另有安排);

2017年、2018年、2019年,连续三年每股现金分红均为0.68元;

2020年每股收益提高到1.19元,每股现金分红亦增至0.7元。

现金分红后剩余的净利润,主要用于偿还债务,减少利息支出。2020年,长江电力财务费用为50亿,较2016年减少17亿。

个别投资者希望现金分红进一步提高到净利润的80%,有“杀鸡取卵”之嫌。

2)放弃内源融资意味着什么

多数情况下,公司把净利润用于资本性投入或补充运营资金,无论哪种目的都是“做大做强”,这叫“内源融资”。按照“啄食理念”,股权融资和债权融资等“外源融资”方式要排在后面。微软、苹果在高速发展期,连续多年不分红,就是要把“内源融资”用足。这就是人们常说的“滚动发展”。

高比例现金分红意味着,不依靠内源融资,而倚重股权融资、债权融资,通过系列并购实际规模扩张。

买入长江电力股票,近似于信托投资。2020年开盘价17.08元,全年股价上涨8%,现金分红0.7元,总收益率约为12%。

并购来的水电站,上游来水量“老天”定,上网电价发改委定,长江电力“尽人事,听天命” ,殚精竭虑地完成社会责任并让投资者获得10%以上的年化收益。

把六座巨型电站交给长江电力是令人放心的,除了央企身份,关于股东回报的制度安排也很重要。母公司三峡集团指望的主要不是股价上涨,而是现金分红。长江电力适合同样诉求的稳健型投资者。

*以上分析仅供参考,不构成任何投资建议