本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:严瑞,编辑:杨中旭,制图:张羽岐,题图来自:视觉中国

昨日(12月9日),医院开始选购胰岛素集采的调出量品种,中标药企新一轮“大考”缓缓落定。

14天前,集采历史上的首次专项集采开标,事关1.41亿国人的胰岛素集采,创国采以来最低平均降幅、最少集采份额。同时,也给了医院集采以来最大的“自由裁量权”。

286亿元市场,开标前集采报量170亿元左右(占比60%),剩下116亿(占比40%)天然归自由竞争量;根据集采最终结果,实际协议采购量为140亿元左右,170到140,又分出30亿,也归自由量。

并且,140亿协议采购量里,还有超过21亿元(按调出企业的报价计算)是调出分配量——也就是医院从昨天开始在系统中点击选购的量。

286-116-30-21=119。也就是说,开标当日通过正式竞价流程签订的协议采购量只有119亿元,占总市场份额不到42%。相比前几轮国采最高采购份额70%-80%、实际协议采购量至少50%左右的情况,这次采购量少了许多。

预留自由竞争量,集采一直以来都有:中标量小于报量、报量小于需求量,相差的部分作为“back up”,是计划为市场留下的调节空间。但此次的不同在于,企业不淘汰,留下竞争自由量的企业与集采前格局相仿——市场格局没有颠覆性转变。

有药企从业者评论,本次“带量采购”只是“保量采购”,保量不带量、降价不淘汰,本就高毛利的胰岛素企业只受轻伤(甘李药业2020年毛利率高达90.88%,据业内人士分析,集采后其毛利仍会在75%以上)——能竞争21亿元调出量的企业就有7家,更别说未报采的自由量,申报时入围的10家(加冒出来的浙江海正就是11家)都能抢。

三年来,国采所到之处,细分行业颇多颠覆,业内一度闻集采色变。但在某些领域,市场格局如果调整过快,受损的将是患者。从一开始的独家中标,到后来的“三家入围”、“八进七”、“不淘汰”,集采规则逐渐向温柔进化。包括医院、药企在内的多名业内人士告诉《财健道》:这是进步。

那么,这次自由竞争的变奏,市场机制的回潮,是否会成为以后的主旋律?下一轮国采考题将至,各大药企、械企都在备考。

“带量”变“保量”,谁是赢家?

以前的带量采购主旨有二,一为降价、二为国产替代,以此惠及民生、推动创新。集采把市场蛋糕的大部分拿来,明码标价——价低者多得、价高者少得甚至淘汰。由此,集采往往出现“脚踝斩”后水比药贵的局面,国产挤走进口(某些情况下等于“劣币驱逐良币”)是常态,当然,出现某些断供案例(如华北制药)也不可避免。

此次胰岛素集采,不能那么激烈。中国糖尿病发病率10%,涉超1.41亿患者,糖尿病市场份额超280亿,而慢性病药物停一天都会危及患者生命安全。兹事体大,断供在胰岛素领域决不能发生。

于是集采“温柔”起来。

一方面,此次价格降幅“没有伤到出厂价”,这是一家胰岛素中选企业负责人给出的答案,“我想,没有厂家报价会到出厂价以下。”此次平均降幅48%,最高降幅74%,相比往次国采“7进4”模式大幅淘汰企业,价格平均降幅至少52%-59%、最高降幅达98%的景象,是“温柔”不少。

另一方面,胰岛素二代、三代六大种类几乎所有品种都中标,疗效可替换品种的不同生产商,也尽力保住。尽管结果公示清单只显示出42项,但这“只是同品种不同规格合并同类项罢了,细分规格怎么弄,可以给医院和企业去商量”,实际并没有比81种少——接近胰岛素专项集采政策制定的专家解释。

与上述情况相反,带量采购逻辑本身的左膀右臂,恰好就是降幅和淘汰率。降价企业淘汰不降价企业,抢夺其报量,是为“带量”;此次集采,降幅温和、淘汰基本为零,其作用就只限于为降价者“保”一部分量。

量带不起来,价已然降了,打低价带量算盘的企业,就不一定吃香。这个问题,甘李药业的“战绩”或可说明一二。

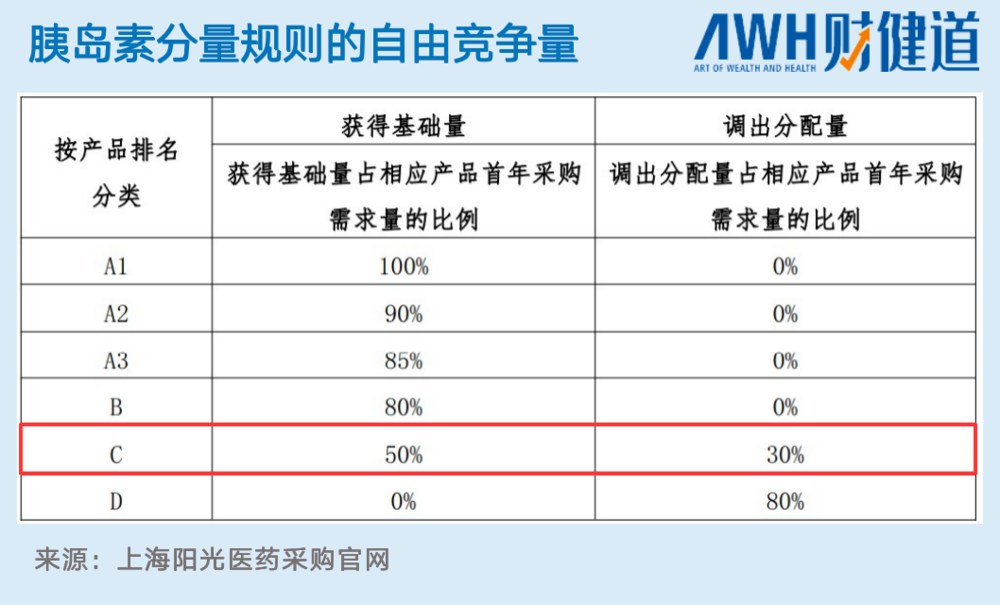

此次,甘李药业多个产品低价跻身A组,其中有3款在A1的位置。按理说,不仅确保自己基础量100%,还能获得大量C组产品的调出量。但据测算,就算甘李拿到全部C组调出量(约21亿),加上7.05亿的基础销售额,也比2020年33.6亿营业额少了17%。

况且,调出量还要竞争。竞争者里,两家外企(礼来、赛诺菲)也不是“吃素的”,21亿调出量里,15亿都有礼来或赛诺菲参与竞争的身影——从礼来三代预混品种打出74%降幅的“绝招”来看,和外企叫板,内企未必能赢。

比如,诺和诺德虽然踩在C组,只保住了原报量的50%,但相比前几轮集采,已经“幸福”不少——此前,若想要保住一半以上报量,企业基本都要杀入“膝斩”“脚踝斩”的降价决赛圈,可这次,诺和才降价40%左右。

外企三大龙头里,赛诺菲和礼来比诺和保量还要更多些。二者均有品种入选A组和B组,获得80%甚至更高基础量同时,还能竞争几个A组品种的调出量。更别提医院未报量的那116亿、40%市场份额,同样向原本就地位坚固的外企们敞开大门。

据一家知名药企的市场准入总监分析,此次集采的不淘汰原则,能让外企保住至少10年内的“半壁江山”,因为价格和量都没真正受伤。甚至于报价高冷的诺和,还可能获得更高的利润。

集采规则进步进化,市场格局没有颠覆,但在硬币的另一面,如此一来国产“新人”或许不愿意入局。如果真金白银求带量,带来的量却堵不上降价窟窿,企业干嘛还报名集采。

胰岛素领域“寡头化”标外空间重返渠道竞争

为什么还是要进集采?因为无论给不给带量,集采中标书都是企业进入公立医院的门票。以甘李为例,它除了胰岛素,还有其他不少糖尿病药物管线在研。而糖尿病药物多多少少都要考虑进医保,保民生的慢性病药物不进医保,相当于白搭。

所以,尽管“带量”变“保量”,企业们仍旧积极踊跃。甘李胰岛素团队近千人大招聘,礼来胰岛素工厂新产线在建、胰岛素产品组医药代表招聘也如火如荼。

“无论如何,(中国)医疗市场有巨大潜力是公认的,我们必须珍惜。”某胰岛素相关企业高管总结道。

不过,商业一定不是做慈善。——“企业不淘汰,自由竞争和不集采有什么区别?价格是低了,可竞争自由到什么程度、能不能避免带金销售,就不好说了吧!”上述药企从业者说道。

甘李药业、通化东宝、珠海联邦这类企业本身有一定的量,此次低价入围就算谈不上带量,至少能拼一拼调出量、打开更多预期市场。

但品种单一、规模尚未实现的“光脚企业”们,为什么也在带不了量的情况下拼命往A挤?《财健道》往期文章已经提到,不少中国胰岛素厂商,都是赶在2020年底甚至2021年才获得上市批文,医院报量都是根据去年使用量,“蛋糕”哪里能轮得上这些企业?若只是为了分割来自C组那21亿调配量报超低价入围,未免显得太不聪明。

无疑,它们看重的是标外医院市场。这部分市场分两块,一部分是集采报量未采的,一部分是有需求但根本没报量的。加起来超过50%的市场份额,并不需要像调出量一样“论资排辈”,只要是中标企业都能入局。

与此同时,要认识到胰岛素并非一种可用可不用的药物。确定胰岛素治疗方案的糖尿病患者,大概率要终身用药。糖尿病2型患者,也大概率迟早与胰岛素绑定。毕竟,在发达国家中,以美国为例,胰岛素用药占慢性糖尿病用药比例的80%。

总而言之,市场机制回潮,集采之外的自由竞争势在必行。这也能某种程度上解释,为何采购清单里冒出一个公示清单中未公示的浙江海正,还一脚插进三代速效胰岛素类似物的A组里。

有胰岛素行业从业者表示,“价格已成定局,用药可能会更以治疗方案需求为主、更加患者导向。”接近接近胰岛素专项集采政策制定的专家也表示,集采一直以来受人“诟病”之处,就在于替医院决定如何采购,此次,在已经帮忙“砍价完毕”的情况下,医院选择会更自由、更切身。

但也有其他相关药企人士认为,参考当下局面,自由竞争里渠道带金难道有遏制方法?

很可能没有。比如,药企普遍更喜欢大三甲医院,大三甲支付水平高、续购可能性高、联合用药需求大。自由竞争讲究性价比,企业都想把“赔本”赚来的吆喝更快更好地“变现”,集采价格就不成为绝对的约束装置。

仿制未必替代原研、 国产未必替代进口、低价未必替代高价、三代未必替换二代、带金销售未必遏制——这是我们最终看到的可能性。

“最终,羊毛还是要出在羊身上。”

(作者系《财经》研究员,安富建、张羽岐、尹莉娜对本文亦有贡献)

本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:严瑞,编辑:杨中旭,制图:张羽岐