本文来自微信公众号:底层设计师(ID:Bottom-upDesigner),作者:廖珂(武汉大学经济与管理学院助理教授),头图来自:视觉中国

2021年11月5日傍晚,海底捞在港交所发布公告,宣布将于2021年12月31日前逐步关停300家左右客流相对较低及经营业绩不如预期的海底捞门店,并决定开展包括持续关注经营业绩不佳门店和适时收缩公司业务扩张计划等多项措施的“啄木鸟计划”。

次交易日,海底捞股价一改今年以来的持续低迷,收涨近5%。这一定程度上反映了资本市场对海底捞战略变革的认可。

这是为什么呢?

因为扩张是一柄双刃剑,既可能创造自由现金流量,也可能成为吞噬企业现金的“怪兽”,减少企业自由现金流量,毁灭企业价值。

一、企业价值取决于自由现金流量创造能力

长期以来,海底捞优秀的管理模式都是商学院经典的案例,海底捞也无疑是中国优秀企业的代表之一。

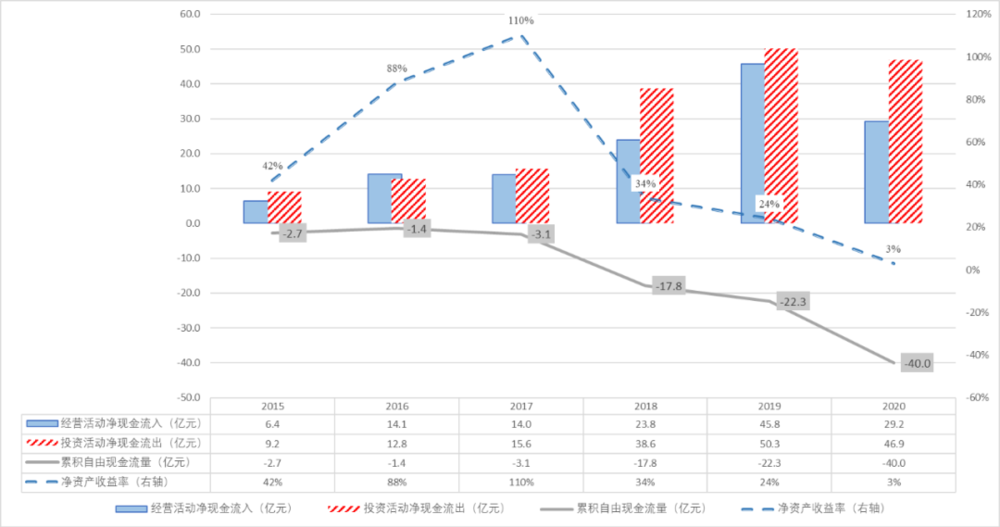

作为国内知名餐饮企业,海底捞的盈利能力可谓“逆天”。上市前一年的2017年,其净资产收益率达到了110%。

然而,仔细观察海底捞的现金流量我们会发现,除2016年,公司各年度的自由现金流量均为负值。

海底捞2015-2020年现金流量及净资产收益率统计

海底捞的盈利能力不可谓不强,其经营活动现金流量也算是不错,但却存在着像清华大学会计系谢德仁教授所指出的中国上市公司的一个比较普遍的现象:长期视角下企业无法“养活自己”,即企业的经营活动净现金流量,无法覆盖自身扩张的资本性支出和利息支出,需要不断从资本市场融资来支持自身的扩张。

海底捞就是典型算出利润、没有赚出自由现金流量的企业,走上量出为入的扩张之途,从而长期依靠筹资活动融入的现金来支撑企业扩张,最终是在破坏股东价值。

毫无疑问,为企业融资是资本市场的重要功能。企业通过首发募股、增发以及发行债券等方式从资本市场筹集资金,为其生产经营活动与进一步发展提供支持。

然而,长期来看,企业价值来自于其自身价值(即自由现金流量)的创造能力,取决于其投资活动的现金流出,是否有效转化为了经营活动的净现金流入。

正如谢德仁指出的,一个长期看不能创造自由现金流量的企业,必然无法持续为利益相关方创造价值,其有极大概率在客观上处于依靠筹资活动所得现金来付息和分红的状态,即长期来看,企业处于庞氏利息与庞氏分红这一双庞氏状态。

二、过度扩张产生财务风险

一些企业在上市后,受到了资本的追捧。上市公司的身份大大提升了企业融资的便利程度,企业得以从市场上以较低的成本获得融资。因此,“扩张”便成为很多中国上市公司经营的主轴。

我们的资本市场也往往认可企业的扩张行为(例如:在西方资本市场被视为坏消息的上市公司并购行为,在中国市场往往能够获得正向的市场反应),似乎认为只有不断扩张,才能使企业获得竞争优势立于不败之地。

正如海底捞,即使其业绩受到疫情影响最为严重但“逆势扩张”的2020年,海底捞股价的涨幅亦超过90%。

然而,如果企业扩张所投资的项目,未来不能创造足够的自由现金流量,现金增加值小于0,这些投资项目就是在毁灭股东价值,而非创造股东价值。

当企业通过负债融资来支持无法创造自由现金流量的项目投资、甚或导致资产端现金流入和负债端现金流出在时间上存在严重错配的项目投资时,过度扩张就发生了,就会给企业带来巨大的财务风险。

正如美国经济学家海曼·明斯基(Hyman Minsky)和谢德仁所言,一个企业的财务脆弱性取决于其庞氏融资程度,当一个企业长期处在庞氏融资状态,依赖资产负债表右边驱动资产规模的增长,那么这类企业的经营稳定性势必依赖信贷环境的宽松和资产价格的不断上涨。

三、理性扩张方能助力企业价值创造

从现金流量视角看,理性扩张是指一种“量入为出”的企业资本投资理念。

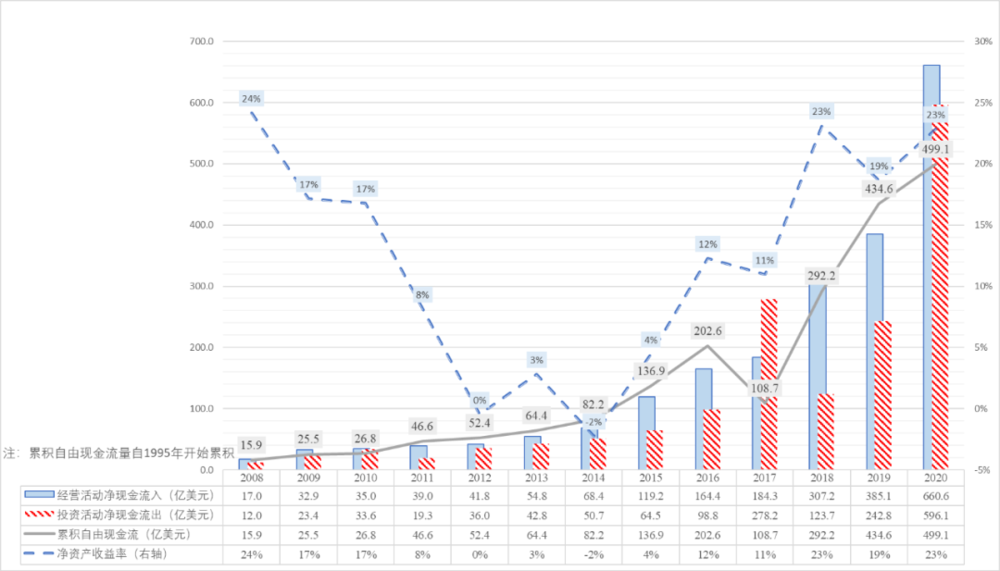

亚马逊公司就几乎在其每一份年报中明确表示,公司追求的财务目标是“长期可持续增长的自由现金流量”。

进一步,亚马逊公司表示,这一目标的实现依赖于持续增长的经营利润(Increasing operating income)以及对营运资本和资本投资的有效管理(Efficiently managing working capital and cash capital expenditure)。

如果观察亚马逊上市以来的现金流量状况,亚马逊毫无疑问实现了这一财务目标。

亚马逊基于其自身经营活动现金流入水平,以“量入为出”(而非依赖持续融资)的方式进行资本投资,依旧实现业绩与股价的持续增长。

自1997年上市以来至今,亚马逊的股票已获得超过2500倍的投资回报。

亚马逊(AMZN.US)2008-2020年现金流量状况

亚马逊公司的自由现金流量创造和股东价值创造实践,恰恰印证了谢德仁总结提出的自由现金流量创造之“五力模型”:即长期来看,一个自由现金流量创造力强劲的企业应该具备产品或服务的盈利能力、期间费用管控力、营运资本管理能力、平衡量入为出和量出为入的合理投资决策力以及税务筹划能力等五个方面的强能力。

海底捞和亚马逊的案例告诉我们,企业的扩张并非企业经营的唯一目标,长期来看,扩张需要量入为出,需要依靠自身创造的自由现金流量来支撑扩张,理性扩张方能助力企业价值创造。

改革开放四十余年以来,高速增长的中国经济造就了一代伟大的中国企业家,他们敢于冒险、勇于开拓的精神亦造就了一大批伟大的中国企业。

然而,在中国经济由高速增长转向高质量发展的大背景下,英国经济学家冯·哈耶克笔下的那种“由于价格因而利润都高于预期,每一项冒险投资(甚至包括那些本应失败的项目)都能获得成功”的“好日子”可能一去不复返了。

长期依赖融资(而非自身自由现金流量)推动扩张的房地产行业近期的频频暴的现象亦说明了此问题。

因而,企业家不仅要敢于冒险,或许也需要心存敬畏地善于冒险、理性扩张。通过理性扩张,实现“长期可持续增长的自由现金流量”,或许是中国经济新常态下,中国企业和企业家更应该追求的一个财务目标。

本文来自微信公众号:底层设计师(ID:Bottom-upDesigner),作者:廖珂