作者|Eastland

头图|视觉中国

2021年10月27日,67岁的农夫山泉创始人钟睒睒以3900亿身家成为《2021衡昌烧坊.胡润百富榜》新晋首富,主要依据是持有农夫山泉(84.41%)、万泰生物(75.15%)股份的市值。

2020年9月8日,农夫山泉港交所主板上市(代码09633.HK),可谓风光无限。2021年1月创68.75港元新高,不料一季度未完就跌破发行价。截至10月末,股价回落到39.45港元,较年初高点回落42.6%。

将农夫山泉捧为“水中茅台”“中国版可口可乐”的那拨人状态不是“已收割”就是“被收割”。目前滚动市盈率仍达57倍,想抄底的投资者应慎之又慎。

卖水

1)营收结构

2020年,农夫山泉营收229亿,同比下降4.8%;2021年H1营收152亿,同比增长31.4%。

农夫山泉营收分为两大部分——包装饮用水、饮料(包括茶饮料、功能饮料、果汁)。

2020年,农夫山泉包装饮用水销售收入140亿,占比61%;2021年H1,包装饮用水销售收入89.2亿,占比58.8%。

2)收益构成

占营收60%的水类产品,收益率稳中有升:2020年,分部收益51亿、收益率36.2%;2021年H1,分部收益35亿、收益率39.7%。

茶饮料是农夫水泉收益率最高的品类:2020年,分部收益13亿,收益率42.5%;2021年H1,分部收益10亿,收益率44.3%。

功能饮料收益率低于茶饮料高于包装水:2020年,分部收益13亿,收益率38.7%;2021年H1,分部收益8.7亿,收益率43.7%。

果汁收益率最低:2020年,分部收益3.9亿,收益率20%;2021年H1,分部收益3.3亿,收益率26.7%。

2021年H1,农夫山泉总收益58亿。其中,包装水饮料、茶饮料、功能饮料、果汁贡献率分别为61%、17%、15%、6%,其它产品贡献1%。

3)水从何来

农夫山泉自称“大自然的搬运工”,具体来讲就是从十大水源基地搬:从浙江千岛湖、湖北丹江口、广东万绿湖三处取深层湖水;从四川峨眉山、陕西太白山、贵州武陵山、河北雾灵山取山泉水;从黑龙江大兴安岭、吉林长白山采矿泉水;从新疆天山玛纳斯抽深层地下水。

根据中国法律,从天然水源取水需要获得相关机构批准。具体有两种形式,一是农夫山泉向政府申请,获批后依法办理取水许可证;二是由第三方国有供水公司申请、办理取水许可证后替农夫山泉取水。

截至2020年末,“矿泉水采矿认可证”账面净值50.7亿,其中34.9亿为年内添置,年内摊销4.74亿。

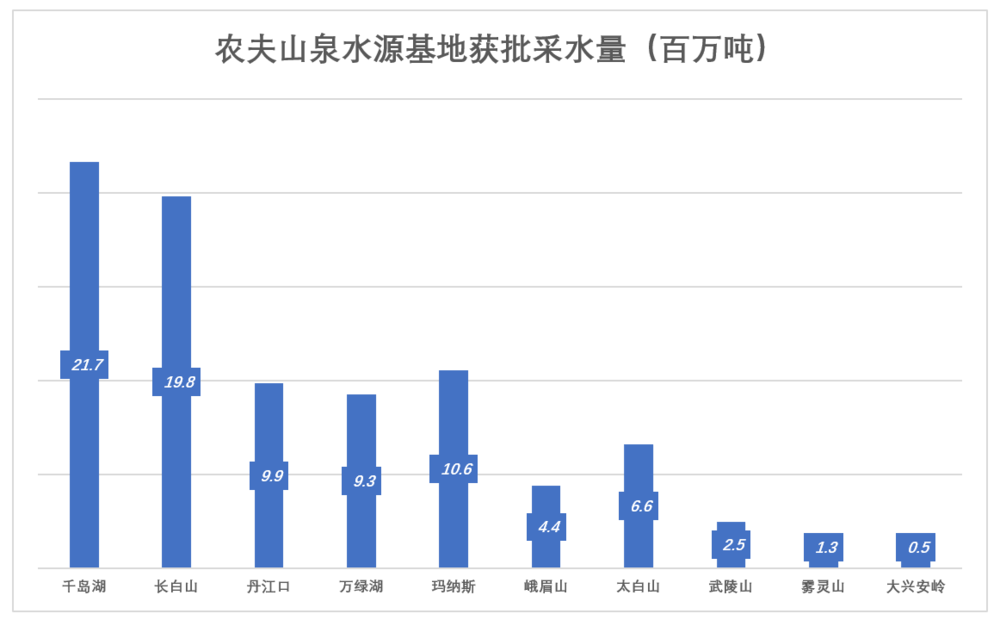

下图是十个水源基地获批的年提取额度,例如:浙江千岛湖每年可取湖水2166万吨;长白山的五处水源每年可采矿泉水1982万吨;丹江口水库每年可采987万吨……大兴安岭每年可采地下水50万吨。

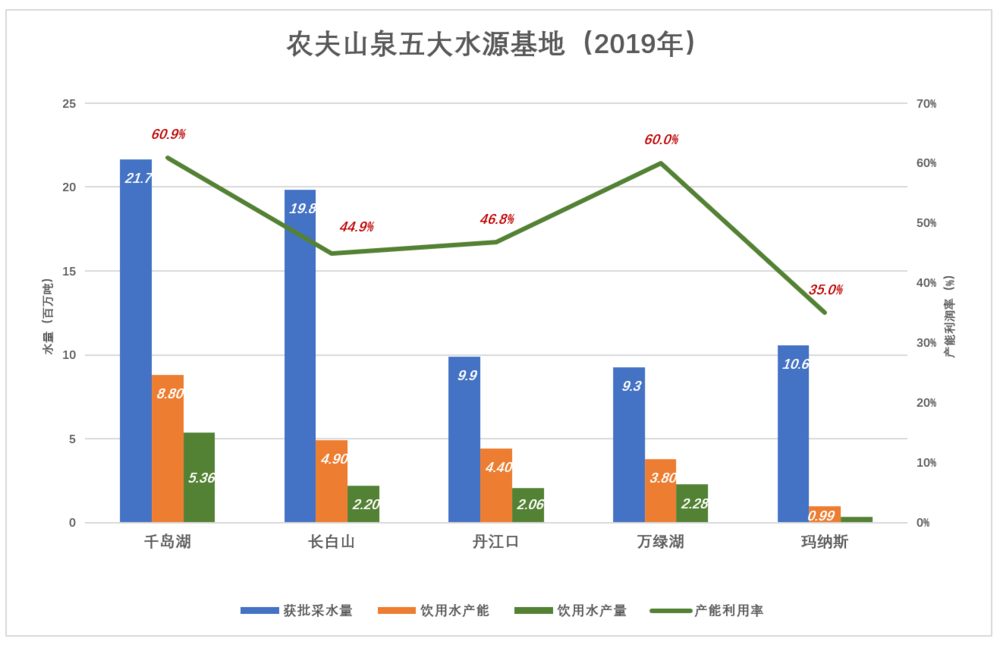

截至2019年末,农夫山泉十大水源基地每年合共可取水8649万吨,实际取水3294万吨,为获批取水量的38%,实际产量为1533万吨。

农夫山泉真的只是“搬运工”,没有核心技术;品牌与茅台、可口可能不存在可比性;水源也算不上“核心竞争力”……老板成为中国首富难以令人信服。

卖的不仅是水

通常,上市公司在《招股文件》中披露的数据比财报更加详实。

1)从成本结构看,卖的不是水

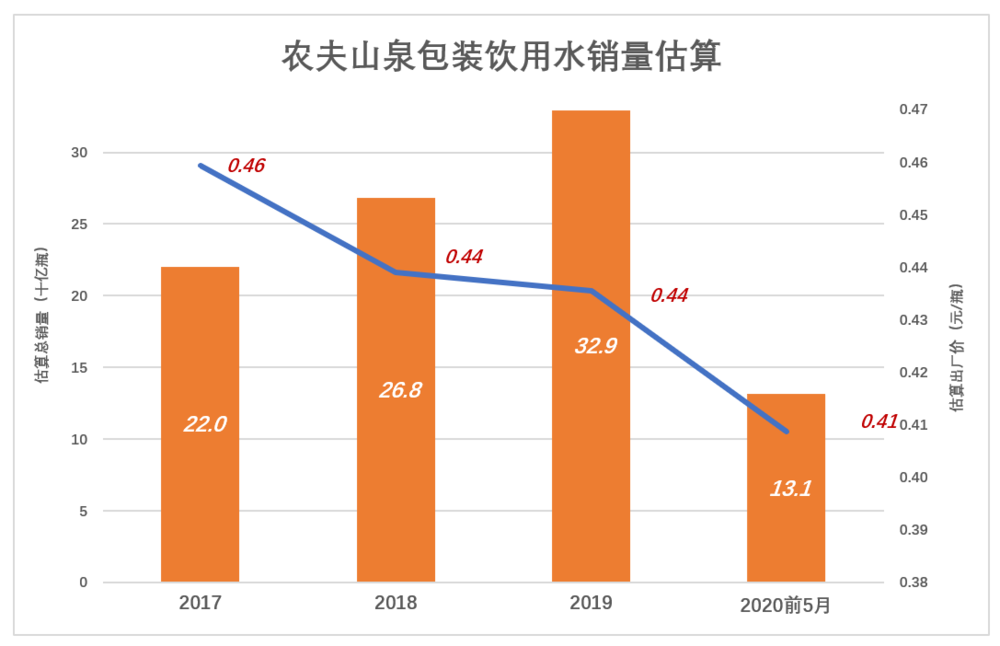

根据《招股文件》,农夫山泉2018年、2019年包装饮用水产量分别为1073万吨、1318万吨,2020年前5个月产量为525万吨。假如全部折算为400ml瓶装水,分别为268亿瓶、329亿瓶和131亿瓶(农夫山泉包装款型丰富,从350ml玻璃瓶到19公升桶装)。

瓶装水出厂价格比较稳定,几分的波动可能因为价格政策的微调,也可能是19公斤桶装品种占比提高所致。

农夫山泉包装水生产流程主要包括,取水、过滤、杀菌和灌装。

水来自大自然,采矿许可产生费用。

水费每月结算一次,各地收费标准差异较大,每吨价格介于0.11元~1.4元之间。按水价中位数(0.6元/吨)计算,每吨灌2500瓶(400ml/瓶),每瓶水的成本不到0.03分!

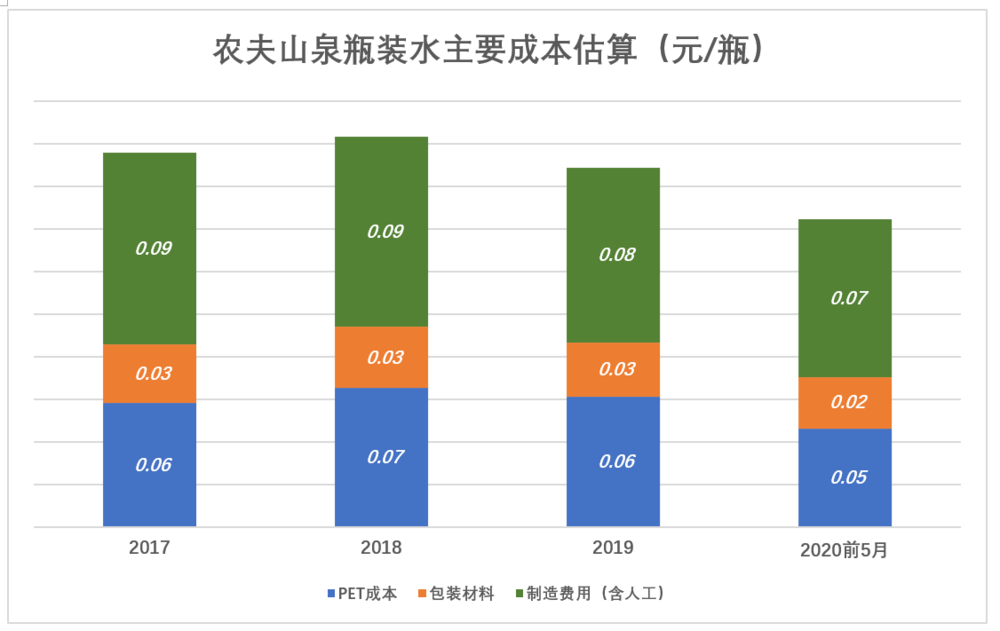

农夫山泉营收成本主要包括原材料、包装材料、制造费用(含人工、取水及处理),按包装水占营收的比例进行分配,并假设包装水全部为400ml一款,可粗略估算每瓶的成本构成:

2019年,每瓶400ml包装水PET材料成本约6分钱、包装材料(热缩膜等)约3分钱、制造费用8分钱。也就是说,9分钱的材料,花8分钱制造,出厂价4毛4,毛利润率约60%。

销售费用的最大组成部分是物流及仓储开支,约占销售费用的一半,农夫山泉近2万员工中半数以上在销售类岗位。

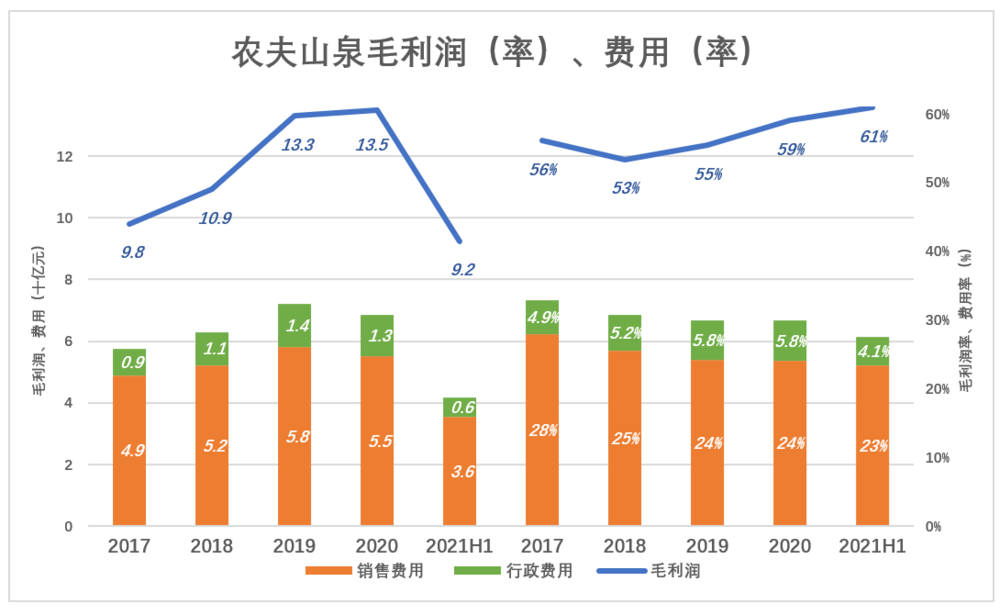

2017年,农夫山泉净利润34亿,净利润率19%;2018年净利润率略微回落至18%,但净利润还是增至36亿;其后,净利润、净利润率连续创出新高,2020年分别为53亿、23%;2021年H1净利润40亿、净利润率26%、经营活动现金净流入达66亿。

从净利润、经营活动现金流看,农夫山泉是一家很优秀的企业。但是,好标的不仅要有好业绩,还要有“好价格”。

按10月29日收盘价,农夫山泉市值4436亿港元,折合人民币3653亿,动态市盈率约58倍。

再论消费股的投资价值

2021年H1,农夫山泉净利润40.1亿,同比增长40%。但在疫情冲击下,2020年H1基数相对较低。

正常状态下,农夫山泉净利润增速能保持30%已经是难能可贵了。

若论消费类股票的王者,中国是茅台、国际上是可口可乐,他们强大的品牌影响力历久弥新,农夫山泉没有可比性。

此外,茅台酒还有投资价值,可口可乐承载美国文化,这些都是农夫山泉不具备的。

可口可乐市盈率不到30倍,茅台40倍出头。农夫山泉营收增速放缓,国际油价飙升,“卖瓶子”业务短期承压,近60倍的市盈率有些夸张。

对消费类股的估值,最好宁低毋高,原因有二:

第一,有永恒的赛道,没有永恒的选手。

远的不说汇源果汁、娃哈哈、统一、达能……已失去昔日的风光;呷脯呷脯、小肥羊、海底捞各领风骚三五年。

能火一百年的老店真没见过,全聚德、东来顺、狗不理,哪家永恒了?

有篇文章的标题是《农夫山泉吊打娃哈哈、手撕康师傅》,不远的将来农夫山泉不知被谁吊打、被谁手撕。

第二,业绩大概率跑不过估值。

无论散户还是基金经理,买入某只股票,希望一年涨30%不算贪婪吧? (注:最新的“3年收益率排名”显示,前14位收益率高于400%,第15~86位收益率在300%~400%之间;排第1000位的收益率143%)。

市值三年市值翻倍,海天味业、茅台、农夫山泉、恒顺醋业们的净利润能翻倍吗?假如农夫山泉2025年市值达7200亿,净利润从2020年的53亿增至80亿,市盈率将达90倍。

这种“游戏”能玩得下去吗?

*虎嗅荣晓辰协助收集、整理数据