本文来自微信公众号:投中网(ID:China-Venture),作者:王满华、张楠,头图来自:视觉中国

上季度业绩垫底的张坤,在Q3仍没能止住颓势。10月27日,易方达基金公司公布旗下多只基金产品三季报,这位“顶流基金经理”管理的4只公募基金,规模合计缩水287亿元。

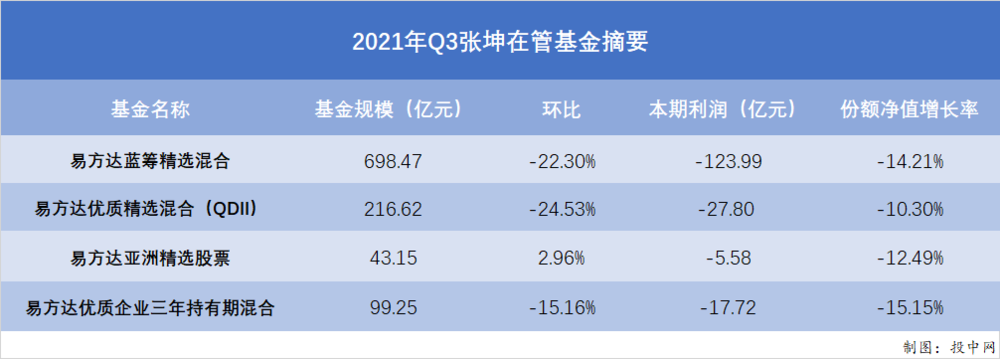

截至2021年9月30日,张坤管理的易方达蓝筹精选混合、易方达优质精选混合(原“易方达中小盘混合”)、易方达亚洲精选股票和易方达优质企业三年持有期混合4只基金的总规模为1057.49亿元。

虽然守住了千亿关口,但张坤“公募一哥”的位置却被招商中证白酒的管理人侯昊取而代之,后者目前在管规模高达1144.67亿元。规模下降的同时,4只基金在三季度末悉数以亏损告终,共计亏损约175亿元,其中易方达蓝筹一只基金亏损就高达123.99亿元。

你说,为什么公募基金就逃不过“大热必死”的怪圈呢?是“张坤不会炒股”吗?是A股行情不行吗?是他们不懂价值投资吗?还是因为公募基金的产品属性,决定了这些基金经理的上限?

本周还有一条新闻,我认为不应该被“张坤们”忽略,红杉资本宣布将打破传统设立“红杉基金”。在红杉的投资公司上市后,不再将股份分配给LP,而是允许LP将股份转投至红杉基金,从而将红杉基金打造为一支无存续期限的基金。

VC这个“古老”的行业都被推动向前,做出了如此巨大的产品结构变化。中国的公募基金经理和管理人们还要自己跟自己兜圈子吗?

我强烈建议诸位,关注并研究一下风险投资市场正在发生的一系列事情。

本文重点讨论几个问题:

张坤三季报具体如何?

张坤投资策略做了哪些调整?

令张坤业绩下滑的核心因素是什么?

我为什么强烈建议“张坤们”应该研究红杉?

一、亏损175亿,“一哥”让位

我们先从张坤的三季报讲起。

从规模来看,截至三季度末,易方达蓝筹精选混合、易方达优质精选混合(原“易方达中小盘混合”)、和易方达优质企业三年持有期混合3只基金的规模均出现缩水,降幅分别为22.30%、24.53%和15.16%,只有易方达亚洲精选股票较二季度末的41.91亿元微增1.24亿元。

规模的下滑与基金的业绩表现有着密不可分的关系。过去三个月,4只基金的份额净值降幅均超过10%,无一例外皆低于同期业绩比较基准收益率。其中规模最大的易方达蓝筹精选基金,三季度份额净值下降14.21%,见此情况,曾经高喊“坤坤不倒,蓝筹到老”的ikun们也只得抛弃idol,纷纷赎回手中份额。报告显示,过去一个季度,该只基金的净赎回份额达28.1亿份。

与此同时,4只基金在过去一个季度均录得不同程度的亏损,合计金额超175亿元,其中易方达蓝筹一只基金的亏损就高达123.99亿元。

值得一提的是,张坤在管规模大幅缩水的同时,其“公募一哥”的称号也被新晋千亿基金经理侯昊“抢”走了。

据了解,侯昊任职于招商基金管理有限公司,目前手持十余只公募基金,其中招商中证白酒基金份额在三季度逆势增长50%,规模大增逾270亿元,成功突破900亿元关口,一举成为全球最大的中国股票基金。受此影响,截至三季度末,侯昊在管规模增至1144.67亿元,直接超越张坤,成为目前在管主动权益类基金规模最大的基金经理。

二、中小盘更名后“大换血”,张坤依旧“买醉”

卸下“一哥”光环,轻装上阵的张坤又对所持基金做了怎样的调整?下面分别看一下4只基金在三季度的持仓变化情况。

根据报告显示,张坤旗下4只产品的股票仓位在三季度均有不同程度的上调。其中,易方达优质精选混合(原“易方达中小盘混合”)在经历了更名、大换仓之后,股票仓位从二度末的70.36%增至92.31%。与此同时,另外3只基金的股票仓位也均提升至90%以上。

具体到调仓方向上,4只基金在结构调整上各有不同。

与二季度相比,前十大重仓股中,易方达蓝筹精选在三季度依然延续了前两个季度4只白酒股的配置,但除了五粮液和海康威视,其余个股的持仓都出现了减持。截至三季度末,泸州老窖跃居成为第一大重仓股,占比为9.93%。此外,伊利股份、平安银行新晋前十大重仓股名单,美团和爱尔眼科退出。

前十大重仓股中,易方达优质企业三年持有期混合与易方达蓝筹类似,同样将泸州老窖、贵州茅台、五粮液、海康威视作为前四大重仓股,其中,泸州老窖、香港交易所被减持。平安银行被大幅增持2800万股,此外该基金还增持了五粮液、洋河股份、腾讯控股。招商银行、伊利股份成为新晋前十大重仓股,美团-W、爱尔眼科退出。

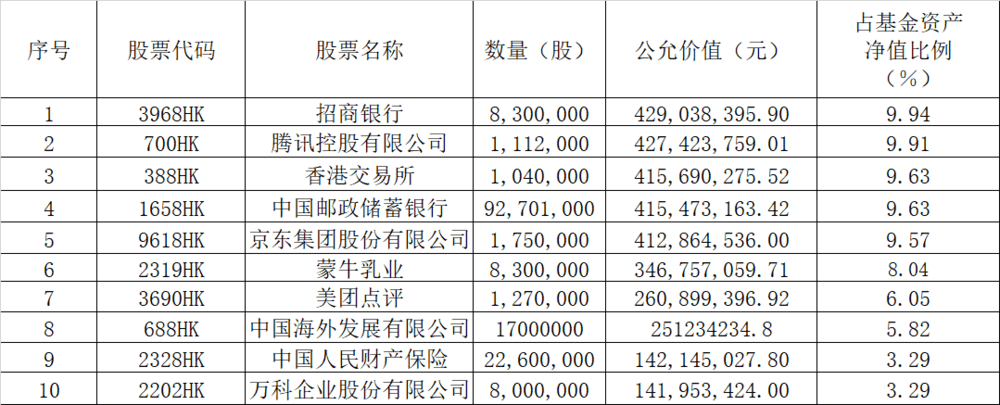

接下来是规模最小的易方达亚洲精选。

具体持仓上,招商银行从此前的第四大重仓股增持至第一大重仓股,持仓比例升至9.94%;腾讯控股为第二大重仓股,持股数量保持不变,持仓占比为9.91%。此外,该基金还增持了香港交易所、邮储银行、中国海外发展和京东H股,并同时减持了美团,卖出了此前持有的京东美股股份。蒙牛乳业、中国财险、万科取代阿里巴巴、唯品会、锦欣生殖成为新晋前十大重仓股。

变动最大的当属易方达优质精选。

9月10日,原易方达中小盘混合基金正式变更注册为易方达优质精选混合基金,同时将港股纳入投资范围。从三季报来看,该基金主要增加了食品饮料、互联网、银行等行业的配置,并降低了医药、计算机、家电等行业的比例。

二季度的前十大重仓股中,除了贵州茅台和五粮液,其余八家均在三季度退出了前十行列。其中,张坤将贵州茅台增持至117万股,为目前第一大重仓股,此外他还大举增持五粮液至第二大重仓股的位置,持股比例为9.82%。

截至三季度末,该基金前十大重仓股依次为:贵州茅台、五粮液、招商银行、腾讯控股、泸州老窖、伊利股份、海康威视、平安银行、香港交易所、京东。

总体来看,4只基金Q3的主要变化有三:一、增加了食品饮料、银行等行业的配置,重仓招商银行、平安银行,白酒权重加重;二、降低了股票组合中医药、互联网等行业的比例;三、将易方达中小盘混合基金变更为易方达优质精选混合基金,同时将港股纳入投资范围。

三、强烈建议“张坤们”研究红杉资本

三季度业绩亏损、规模下降的“顶流”,也不止张坤一个。如广发基金刘格菘的基金总管理规模也由二季度末的755.79亿元,降至三季度末的628.05亿元,顺长城基金的刘彦春,基金管理规模也较此前有所下滑,由二季度末的1163.01亿元,降为三季度末的1029.15亿元,险守千亿规模。

刘彦春目前其在管产品共6只,与张坤一样,截至今年三季度,刘彦春在管的6只产品收益率均为负数,且跑输同类平均,同时基金规模较二季度均有不同程度的下降。其中,景顺长城绩优成长混合、景顺长城新兴成长混合的下降较大,最新规模分别为97.9亿元、542.7亿元,较二季度分别减少41.31亿元、39.66亿元。

张坤们此前由于业绩表现优异,被基民以“饭圈式买基”追捧,由此催生出大几百亿、甚至千亿级别的巨无霸基金,但总也绕不过“大热必死”的怪圈。

是张坤不会炒股吗?《底片》以前分析过,张坤有很强的价值投资底色,他的投资理念和操作基本是一致的:集中,重仓,换手率低……我认为,与其跟张坤本人死磕,倒不如来谈谈更核心的问题——“产品设计”。

A股今年的强势行业新能源,以张坤的持仓为例,除了仓位有所变化外,无论是二季度还是三季度,新能源股都未进入其基金的十大持仓股,难道成名后的张坤真的只会死守白酒,不会炒股?

事实上,过大的基金规模,确实会限制基金经理的表现,影响大致有以下几点,首先受限于监管对于基金持有单支股票的比例,基金规模越大,越需要更多的持仓股票数量,在风格上,大基金自然就会更倾向大市值的股票;其次,中小盘股的流动性难以支撑大基金,且参与价值低;最后,过大的规模导致灵活度较低,难以紧密跟随市场风向。

不过,以上的说法更适用于2020年以前,自从银保监会“多渠道促进居民储蓄有效转化为资本市场长期资金”后,大基金的操作逻辑,与此前产生了本质的变化,最重要的原因是,大基金的主要资金来源,从以基民为主,变成以险资、理财子公司等机构投资者为主。

一位私募基金经理告诉投中网,目前规模越大的基金,主要目标已经不是获取收益了,而是以“稳定的风格”为主,毕竟收益没有Carry,保住机构投资者,就等于保住了管理费。

这话怎么理解?主要是机构投资者与基民的核心诉求不同。

基民容易受短期业绩影响,涨了就追、跌了就赎,而机构投资者资金体量大,在长期看好中国经济的前提下,更需要从顶层做大类资产配置,因此机构投资者需要风格稳定的、有明确资产配置方向的基金,短期业绩表现反而不在重点考量范围。

以华夏产业升级混合为例,这是一只以“军工股”为主的基金,在以基民为主要资金来源的时代,由于“军工股”波动较大,基金公司根本不会成立这样一只基金。但现在,由于机构有相应配置的需求,“军工股”基金也就应运而生了。

因此也就不难理解,为什么新能源涨势如火如荼,张坤却作壁上观,连配都懒得配,实在是因为配得少了影响不大,配得多了下场可能很惨啊!

“今年有个公募基金在路演的时候说是以新能源为主,机构就投了,但新能源行业连涨了三天后,这个基金的净值没动静,显然基金没有遵守承诺,机构直接全部赎回了该基金全部份额。”

张坤们现在实际上处于一种“有苦难言”的境地,市场风格有变,自己却只能苦守稳定的投资风格“干瞪眼”,还得打着长期主义的旗号,教育基民“风物长宜放眼量”,业绩表现不佳又要受到媒体和基民的鞭笞。

要我说,既然目前公募基金的架构难以适应市场要求,何不学学外面的“和尚”,看看他们是怎么“念经”的。

红杉资本本周宣布的动向就很有研究价值。

红杉资本将在美国和欧洲市场设立一支名为Sequoia Fund(红杉基金)的单一、永久基金,改变传统风投基金的组织模式,不再为其设立存续期,这将是一只横跨一二级市场,从种子期到上市公司的全新基金。

不同于封闭式的传统风投基金,全新的红杉基金将由一只开放的主基金,和一系列封闭式子基金组成,其中主基金以红杉精选的二级市场头寸,子基金对应传统不同阶段的风险投资。LP将资金投入红杉基金,每年都保有回购权和向子基金分配资金的权利,子基金的退出收益将持续循环回流到红杉基金中,所有的投资将不再有“到期日”。

之所以作出这样的改变,红杉资本合伙人Roelof Botha认为,VC的模式已经过时,目前以10年为周期的风投基金,已经僵化到根本不适应目前的投资市场。

我的意思是,市场永远在变化,创业者要变,商业模式要变,产品要变,甚至监管思路都要变,金融投资行业和人家同处一个市场里,凭什么不变?

红杉基金结构的调整显然是VC这个“古老行业”主动求变的重要信号,Roelof Botha的原话是,“讽刺的是,VC领域的创新并没有追上我们服务对象公司的脚步”。

之前我们也写过文章,就连“最古典的VC”benchmark也去投股票了,你证券基金当然也不能总是用老眼光看问题,觉得自己能规避创新和变化。“张坤们”目前面临的窘境和状态是明摆着的,以目前公募基金的运作方式,同样难以解决,想要从产品上进行创新,强烈建议诸位先研究一下VC的革新错失,红杉这个案例,来得正好。

本文来自微信公众号:投中网(ID:China-Venture),作者:王满华 张楠