本文作者:韦航,头图来自:视觉中国

十一黄金周又将来临。同程旅行发布的《2021“十一”黄金周旅行趋势报告》预计:2021年“十一”黄金周期间,全国国内游人数将达到6.5亿人次,恢复至2019年同期的8成以上。

七天假期,促成周边短途游、国内中长线出游及探亲等各类出行需求旺盛。相比刚刚过去的中秋小长假,机票平均价格上浮10%左右。

不过,与火爆的假期出游热相比,航空业的表现却显得平淡。

2020年,突如其来的疫情,中断了中国航空业连续十多年的增长黄金期。这只黑天鹅让航空公司管理者根本无法安度,裁员、倒闭、史无前例的大亏损一一发生。2021年疫情的有所反复,也让民航业回血和修复之路充满荆棘。

损失减少但痛苦在加剧

70亿元巨额亏损。在中国的航空公司里,市值第一的中国国航(601111.SH)一不小心创造了业内亏损第一。中国东航(600115.SH)和南方航空(600029.SH)分别亏损52. 08亿和46.88亿。三大航亏损的原因在于需要兼顾国际航线。

与此同时,成本的增长也成为关键。如2021年上半年,中国国航营业收入达到了376.64亿元,但在成本方面,中国国航达到了416.54亿元。

中国东航和南航也表示,半年内国内航空客运需求总体回升,但国际航空客运需求持续处于低位。燃油价格的持续上涨,加重了航空公司的成本负担。

中国南方航空集团有限公司董事长马须伦在央视采访时也谈到了公司的应对之策,“比如飞机落地的时候,什么时候放起落架,都在考虑如何节油,放起落架太早,阻力大、耗油;放起落架太晚,则影响安全。为此,南航动用经过大数据测算了最佳高度。在收入不足、油价上涨的情况下,只为节约成本。”

从经营层面来看,亏损最多的中国国航更是有心无力。从旅客运输量来看:上半年,国航旅客运输量为3861万人次,同比55%,但全行业的增速为66.4%,明显落后于同行业水平。相比之下,上半年,南方航空运输旅客5473万人次,同比增长62.27%;客座利用率为73.68%,同比提高6.17个百分点。

而在疫情反复的8月份,国航旅客周转量(按收入客公里计)同比、环比均下降。客运运力投入(按可用座位公里计)同比下降40.6%,旅客周转量同比下降53.1%。平均客座率为57.6%,同比下降15.4%。

在三大航中,一跌再跌的国航,巨亏的背后还隐藏两个原因。

首先,国航的大本营在北京。首都对疫情防控尤为重视。这对以北京首都机场为主基地的国航带来巨大影响。就今年上半年来说,在国内所有航司中,国航是受疫情影响最大的。

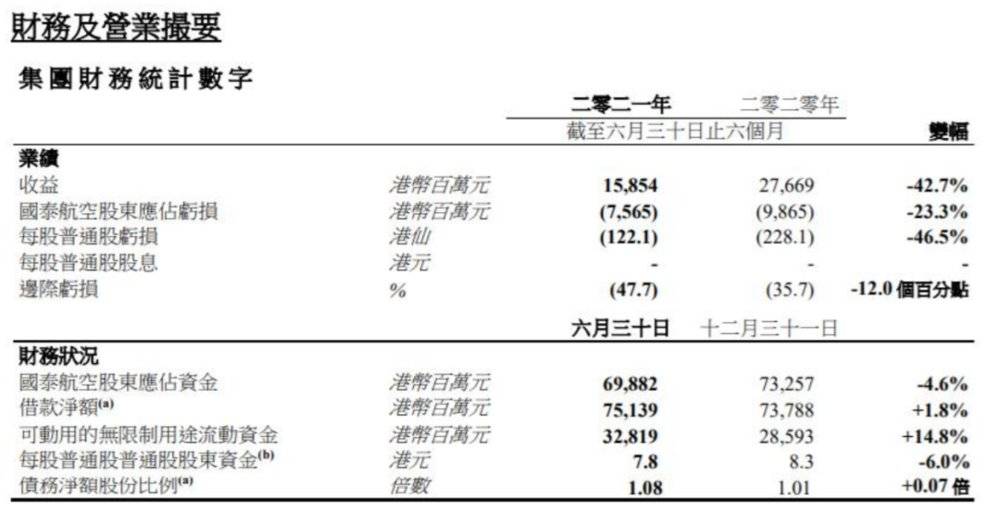

其次,是持股国泰航空带来的亏损。目前国泰航空经营非常困难,均为国际航线,仍处于低位运行状态。2021 年上半年,中国国航投资国泰航空的损失达13.64 亿元。

在一季度三大航亏损的情况下,三大航半年报依然不太理想。尽管从3月下旬开始V型复苏,出现了“淡季不淡”的爆发式增长。但随着7月底疫情出现反复,原本民航赚钱好时段的暑运又出现业绩断裂。

正如国际航协理事长威利·沃尔什所表示:“这场危机比任何人所预期的更长、更深。损失将比2020年减少,但危机造成的痛苦在加剧。”

除了亏损的三大航外,艰难求生的民营航空公司,也正在夹缝中求得一丝生机。

冲厕水量精心计算

8月份,全民航旅客运输量2240.7万人次,仅是2020年8月的一半左右、2019年8月的36.6%。

在这样的愁云惨淡之中,在三大航百亿亏损之外,却有三家上市航司实现盈利。其中吉祥航空(603885.SH)归股净利润1.02亿元,华夏航空(002928.SZ)、春秋航空(601021.SH)分别实现净利润0.12亿元和0.1亿元。

不同于亏损的三大航,实现盈利的三家航司体量小,停飞的宽体机少,国际航线少,受疫情影响也较小。

作为中国最大的民营航空公司,春秋航空一直以“抠门”著称。

譬如,为降低维修和人员培训费用,只使用一种机型,零部件材料通用;通过改装增加15%左右的座位;客舱没有头等舱,全部设为经济舱;客舱服务按旅客需求提供,餐食需自费。又譬如,为节省油耗,通过精细化计算规定飞行高度和速度,甚至厕所里冲厕的水量也经过计算设置。

与此同时,春秋航空相比另外几家航空公司拥有一定优势。目前,春秋航空为全空客系列,且全部为窄体机。此前,春秋航空的国际市场主要集中于日韩市场,一旦国际市场受限,很快就可以转战国内市场。

对此,春秋航空董事长王煜就曾表示,民航这个行业受经济周期、地缘政治、自然灾害等方面影响,需要比较强的承受能力,成本控制是必然。

而另一家盈利的吉祥航空为全服务延伸型航空公司。目前以上海虹桥、浦东为主基地机场,以南京为辅助基地。

高度集中的经营模式,使吉祥航空具有成本控制优势——一方面减少了建立其他营运基地所产生的大额成本开支,另一方面最大效能地提高了飞机营运效率、降低了维护成本,从而有效减少了飞机单位营运时间内的固定成本。

因此,吉祥航空的客座率和飞机利用率高于三大航,单位固定成本和单位可变成本也低于三大航。

而另一家航空公司华夏航空,则并不以在价格战与竞争对手纠缠。由于独飞航线较多,因此华夏航空生产量降幅并不大。虽然支线、独飞航线市场空间不大,但幸运的是,华夏航空有效避开了价格竞争的陷阱。同时,华夏航空飞往众多中小城市的支线机场,也得到了一些地方政府的航线补贴、财政补贴及奖励。

华夏航空股份有限公司董事长胡晓军曾表示,华夏航空一直在编织中国立体交通体系中的薄弱部分,即支线航空网络。

OAG(Official Aviation Guide官方航空数据库)中国区旅游行业负责人刘君鹏认为,低成本航空普遍是点对点的运营,不会严重依赖于差旅客人,加之其在国内的运力投入占比较大,能够及时调整策略,因此受疫情的影响相对于全服务型航司较小。

当民营航空拥有了自己的效率优势,也就拥有了强大的竞争力生存空间,也就能谋求更多的市场份额。

会否迎来第三次洗牌?

9月即将过去,接下来的三个月,又将是民航传统淡季。民航人或许又将度过惨淡的一年。而其后发展能否延续,则要取决于国内经济活动能否恢复常态,商务旅客出行频次能否增加。2020~2021年,注定将成为中国民航业的一个重要节点。

而此前,中国航空业已经经历了两次大变革。

第一次变革发生在2002年,国务院下发关于民航体制改革方案的通知。推出了四大改革举措:联合重组航空运输公司、机场实行属地管理、改革空中交通管理体制、改组民航服务保障企业。三大航空公司就是这一次变革的成果。

但航空公司的发展并非一帆风顺, 2008年环球金融危机爆发,航空业遭遇寒冬,我国三大国有航空公司面临巨额亏损,国资委对三大航分别进行注资,各大银行也陆续向三大航提供了高达数百亿元的授信额度。

民营航空公司在困境面前更是举步维艰,首批民营航空中除春秋航空和吉祥航空成功上市外,其余几家则无奈遭受停飞、破产、被吞并或重组的命运。

如今,中国民航业是否会迎来第三次洗牌?

其实,从2018年以来,洗牌并购早已愈演愈烈。一方面是接二连三的资本相继退出,奥凯航空、幸福航空相继转让;另一方面,资本收购航空公司的热情依然高涨,天骄航空成立,河南收购龙浩货航。除此之外,红土航空由云南转战湖南,青岛航空由民营转向国资,而友和道通航空已陷入困境。

从各种并购热潮中可以看出,由于小型民营航空公司机队规模小,航线网络单薄, 与大型航司网络匹配度低,大型航司收购小型民营航空公司的意愿往往不高。因此,小型民营航空公司主要以地方资本作为重组对象。

而对于地方来说,拥有本土航空也具有很大诱惑力:首先是加大资源倾斜。依托本土航空,地方政府在开辟新航线、争取航权等方面就能拥有更大资源优势,有利于进一步提升当地的枢纽地位。

值得注意的是,2020年9月15日,民航局发布《关于 2020/21 年冬春航季国内航线航班评审相关工作的通知》,放松了枢纽航班准入,放开了北上广最大航班量限制。

结合北京大兴、 上海浦东、成都天府等一二线枢纽机场在2019到2022年的集中产能释放,“十四五”期间民营航司的时刻结构将有所改善,中小航司将面临着巨大的成长空间。

而根据中国民航局发布的数据显示:目前我国现有的机场中,有大约80%左右的机场年吞吐量在300万人次以下,而这些机场又有着共同的名字——支线机场。

此外, “二八定律”同样适用于我国的航空运输业,即20%的干线机场占据了国内80%的航空客运量。这一方面造成了大型枢纽机场航线、时刻等资源“僧多粥少”的局面,另一方面也使得中小型航空公司生存实属不易。

尽管对于航空公司来说,京沪线、京广线等热门干线航班的盈利十分可观,但在我国中西部地区同样也有广阔的市场空间等待挖掘。

因此,民航局近年来也在大力推进我国支线机场的建设。在此背景下,“十三五”期间我国支线机场的吞吐量复合增速达到25%,明显高于干线机场。同时,到2025 年,我国规划新建的121个机场中大部分都为支线机场。

由此可见,航空业下沉也是值得关注的现象,毕竟广袤的中华大地还需要更多飞机的身影。