注:此前,我们曾转载读数一帜的文章,复盘了华厦眼科低成本拿地的过程,而它的上市路同样走得坎坷。本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:安富建,实习生汉雨棣对本文亦有贡献,编辑:尹莉娜,头图来自:视觉中国

规模仅次于爱尔眼科的国内第二大眼科医院集团——华厦眼科,上市之路历经5年坎坷,如今又遇新的质疑。

9月9日,华厦眼科收到深交所问询,此前,它通过深交所的上市委会议并提交注册。自2016年启动IPO辅导以来,华厦眼科已遭遇深交所5轮问询,4次更新招股书,兴业、中金等头部辅导机构轮番上阵。

但即便如此,仍有诸多谜题待解。

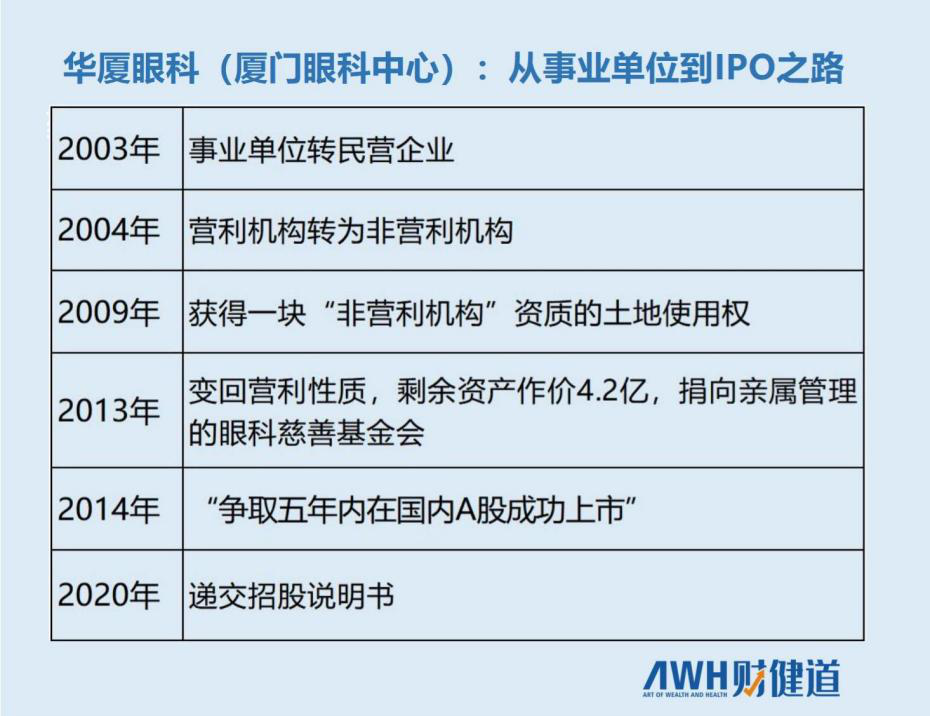

华厦眼科集团,由莆田商人苏庆灿在2003年接手曾经的事业单位厦门眼科中心后起家,此后20年里,该眼科中心多次在“营利”与“非营利”性质间来回“易容”,曾多次被质疑有侵吞国有资产、“借皮拿地”、财务造假、数亿元公益捐赠款暗箱操作体外循环等嫌疑。

凭借高明的“易容”和资金操控术,苏庆灿一路将华厦眼科推向了IPO,但却难弥补业务实力的缺失。如今,华厦眼科在各地复制眼科医院达50余家,但集团利润高度依赖厦门眼科中心,多数子公司长年亏损。上市前夕,实控人苏庆灿还出现巨额套现7个多亿的“谜之操作”。

当下,深交所本轮问询再次指向三大问题:一是两家子公司收购不满3年,为何在上市前夕即转让?二是并购子公司贵港爱眼2020年业绩为何未达承诺,以致293.87万元商誉减值未计提?三是一笔4.2亿的对外捐赠资金,为何至今“来路不清、去向不明”?

面对以上追问,截至《财健道》发稿之前,“蒙眼上市”的华厦眼科尚未作答。

深交所三问卖医院做高利润,上市前“业绩洗澡”

A股“眼茅”爱尔眼科的千亿市值,对一众连锁眼科医院而言,都是巨大诱惑。即便在疫情期间,爱尔眼科2020年归母净利润依然达到17.24亿元,同比增长超25%。但数量规模仅次其后的华厦眼科,却存在上市前“临时抱佛脚”给“业绩洗澡”的嫌疑。

深交所问询函第一大问题便指出:华厦眼科于2017年收购岳阳华厦、永州眼科等4家子公司,于当年全额计提商誉1441.33万元,收购价格是否公允?经营不满3年在上市前夕突击转让了以上2家子公司股权的原因是什么?

2020年4月,华厦眼科出售永州眼科100%股权和岳阳华厦全部51%股权,连同另外一家北京华厦股权出售所得,卖出的这三家公司的总收益被计入了公司2019年的净利润,占总额的12.4%。

即便是“卖医院”做高利润,也是虚晃一枪,并非真卖。据海外做空机构Air Raid Research调查,三家医院实际仍在华厦眼科的控制之下。华厦并没有真正出售这三家子公司,股权出售对象均是其公司所关联的内部人士。

虚假出售亏损医院做高利润之外,通过集中计提大额商誉减值制造亏损,也就是业界俗称的“业绩洗澡”,也是华厦眼科曾提升利润的手段之一。

申请上市前,华厦眼科2020年前三季度商誉为0.51亿,但外界并不知晓,早在2017年,公司便直接计提了1.49亿,这包含了深交所本轮问询指出的1441.33万元。于是,对外甩出的是一张干净的资产负债表。2018~2020年,华厦眼科分别实现营收21.46亿元、24.56亿元、25.15亿元,分别实现净利润1.38亿元、1.82亿元、3.21亿元。

商誉减值问题,亦在问询之列。深交所第二问:并购的子公司贵港爱眼2020年业绩承诺不达标、商誉减值293.87万元的原因。

华厦眼科通过并购迅速做大规模,这也复制行业老大爱尔眼科的发展路径。截至2019年年底,公司账面商誉系合并收购贵港爱眼、上海和平、常州谱瑞等产生,然而,并购标的公司与华厦眼科之间的协同效应难以迅速发挥,由此带来业绩承诺不达标、商誉减值等问题。贵港爱眼2020年扣非净利润亏损164.60万元,预测与(实际息税前)利润相差293.87万元,未能按预期实现盈利。

上市前夕,一旦进行商誉减值,母公司净利润、未来公司估值将遭受影响,可能造成“硬着陆”。或许正是如此,华厦眼科对贵港爱眼的未盈利采取商誉不计提的策略。

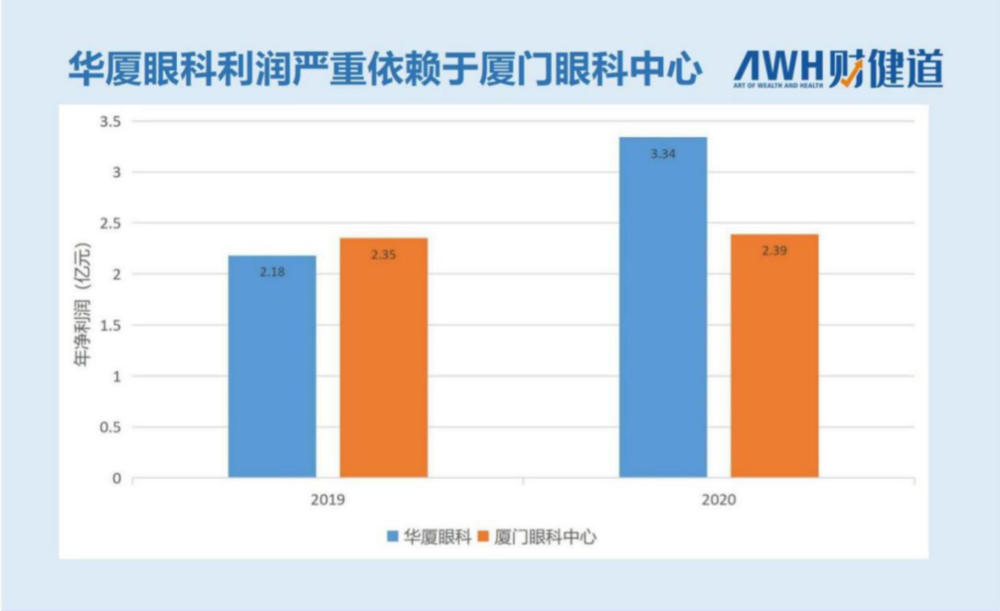

实际上,华厦眼科利润长期依赖公司下属核心医院——厦门大学附属厦门眼科中心。2019年和2020年,厦门眼科中心一家创造的净利润分别为2.35亿元和2.39亿元,对应年份华厦眼科的归母净利润——2.18亿元和3.34亿元。也就是说,2019年,除厦门眼科中心外的所有其他子公司,整体仍然处于亏损状态;2020年,厦门眼科中心净利润占华厦眼科的比例仍然超过七成。2019年度,华厦眼科开设的51家眼科专科医院中,有36家处于亏损状态。

深交所第三问:一笔4.2亿的捐赠资金归属谁?

2003年,苏庆灿拿下厦门眼科中心后,于2005年12月将其改为一家民办非营利机构(即业界俗称的“民非”)。当2013年12月,厦门眼科中心(民非)被注销时,按相关规定,实际控制人苏庆灿应将剩余财产“移交给同类其他非营利性组织,用于社会公益事业”。于是,苏庆灿将一笔4.2亿元的捐赠款,转入厦门眼科中心账户,最终转至福建省惠泽慈善基金会。

深交所前几轮问询中,曾重点关注过该笔捐赠款的处置过程。如今,一些细节仍然不清,包括该笔资金究竟是实际控制人苏庆灿所有,还是归属厦门眼科中心(民非)的资产?如果是前者,则可能涉及后续偿还问题,但为何未将全部资产负债的承接主体,即改制后的“厦门大学附属厦门眼科中心有限公司”作为承接主体?

高达4.2亿元的捐赠款,来源、去向为何会如此混乱?背后恐有不愿说清之隐,但答案要留到下文揭晓。

实控人IPO前套现7个亿辅导机构中途“放弃治疗”

更为困惑的是,IPO之前,苏庆灿频繁减持套现,通过减持股权及资产重组获得超过7亿资产。

公开信息显示,华厦眼科2016年便开始接受上市辅导,但从2017年起,苏庆灿陆续将股份转让给启鹭投资、磐茂投资等,套现约5.34亿元。

2019年,华厦眼科进行资产重组,通过股权受让方式收购厦门眼科中心资产管理有限公司100%股权,交易价格约2.52亿元,而该公司实际控制人正是苏庆灿。

累计相加,苏庆灿套现额度总计超过7.87亿。距最后一次减持套现半年多后,2020年7月,华厦眼科递交了在创业板上市的申请,此时,苏庆灿直接及间接共持有公司68.16%股权。

公司IPO前,实控人大规模减持老股套现,实属罕见。因为这种行为往往会被解读为,实控人对企业未来发展信心不足。

这种信心露怯,还体现在辅导机构意外中途退场上。

2016年4月,华厦眼科与兴业证券签订上市辅导协议,广东信达律师事务所和致同会计师事务所作为参与上市辅导的中介机构。然而近3年后,2019年8月,这份协议突然终止,上述三家机构同时退出。

此后,中金公司、上海锦天城律师事务所和容诚会计师事务所进场,继续进行辅导,中金成为其保荐机构。

辅导机构放弃跟进多年的IPO项目,业内少有,且律师和会计事务所全部大换血,则更加罕见。

随后,华夏眼科的财报数据做了大幅调整,2017年、2019年等均有改动,涉及数额达数千万。据兴业证券提交的上市辅导报告,华厦眼科2017年前三季度归母净利润为9169.99万元,但最新的招股书却显示,其2017全年归母净利润竟然大幅下降为7740.30万元。

不仅如此,作为一家眼科医院,华夏眼科牵涉的行政处罚及医疗纠纷数量颇多。2017年到2020年9月所受行政处罚合计79项,其中最高的一次处罚金额达121万元。从处罚类型来看,包括违法宣传、非法从医、骗取社保金、医疗事故、销售不合格产品、环保违法等诸多情形。

比爱尔眼科成立更早,缘何成“烫手山芋”?

华厦眼科的前身厦门眼科中心,成立于1997年,比爱尔眼科成立还要早3年。在核心人物“福建眼科第一刀”洪荣照的带领发展下,其被公认为厦门效益第一的公立医院,改制前年营收高达3000多万。

2003年,医改浪潮下,厦门眼科中心寻求改制转型。莆田贸易商苏庆灿以1700万元超低价格中标。从一个名不见经传的商人,转身为厦门首家三甲医院的实际拥有人,苏庆灿仅仅用了两年时间。

苏庆灿接手之后,厦门眼科中心的属性多次在“营利性”与“非营利性”机构之间来回“横跳”,并且颇有“借皮拿地”之嫌。

作为“非营利机构”,2009年2月,厦门眼科中心以福建省唯一一家非营利性三甲眼科医院的身份获得一块“医卫慈善用地”使用权。当时,厦门眼科中心以3032万元底价成交,同一地段的商务金融用地单价是其10倍左右。

当苏庆灿准备脱去“民非”外衣时,按相关规定,4.2亿的剩余资产本应对外捐赠。然而,其捐赠对象——福建省惠泽慈善基金会,理事长正是他的妹妹苏世华,也是华厦眼科主要持股人。

此时,前文中关于这笔款项的疑问也浮出水面。有媒体报道指出,“惠泽基金会的业务范围包括为眼科患者提供资助,有理由怀疑,该笔捐款中有资金流向了在华厦眼科就诊患者的医疗费用减免或补充支付上,并通过该种方式实现资金体外循环,将本应捐赠给社会的资产转化为自身的收入及利润”。

超低价拿地、4.2亿巨额资金回流,苏庆灿用足了“非营利机构”这块招牌的价值。早先,媒体问及洪荣照厦门眼科中心改制之事:为何引入一位莆田老板,而推掉来自新加坡某医院的橄榄枝,他婉拒了媒体采访,称“水太深”“太可怕”。

自2010年起,华厦眼科开始了连锁化发展的道路,先后控股了上海和平眼科医院,并陆续成立福州眼科、深圳华夏等,如今其医院数量规模虽不及爱尔眼科,但已大幅领先普瑞眼科、何氏眼科等竞争对手。

从业务上来看,眼科医疗、配镜、药店三大业务中,眼科医疗是主力,2019年一度在营收占比超90%。其中,白内障和屈光业务尤为突出,同年占比分别为32.76%、27.57%。

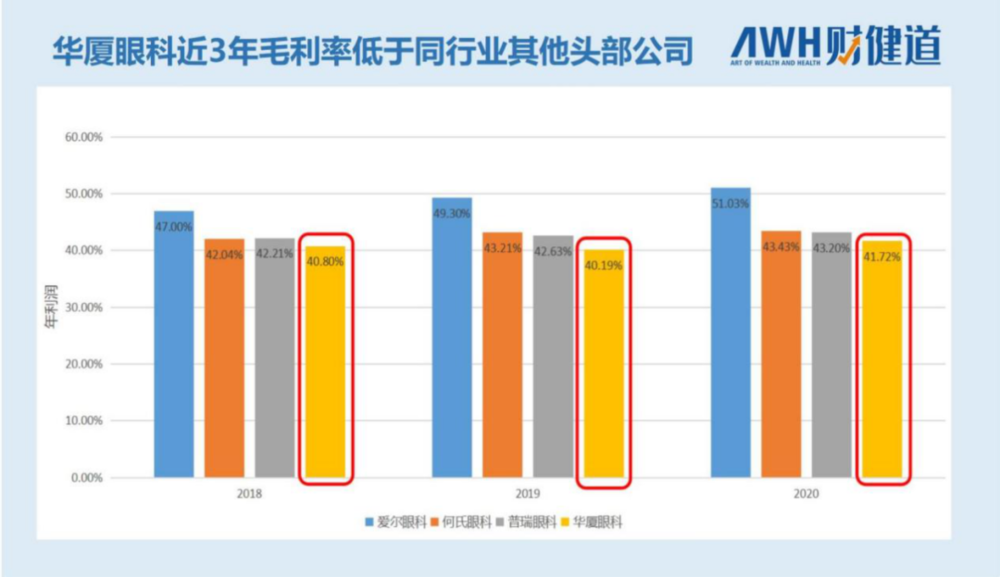

但尴尬的是,华厦眼科毛利率在头部几家中是最低的。

2018~2020年,华厦眼科主营业务毛利率分别为40.80%、40.19%及41.72%,而爱尔眼科毛利率则稳定在50%上下,原因是其具有更大的规模效应,下游议价能力更强。同时,因中高端手术占比也小于普瑞眼科、何氏眼科,后两者毛利率也高于华厦眼科。

盈利能力方面。爱尔眼科董秘吴士君曾在接受媒体采访时指出,“眼科医院一般在2~3年实现盈利。”而截至2019年,华厦眼科51家医院中,有36家亏损。除去2017~2019年新成立约12家医院外,2016年及之前成立的子公司中,至少有20家,长达4~6年尚未实现盈利。

未来,华厦眼科究竟能否顺利IPO、上市后市场如何反应,仍然要画一个问号。

参考资料

【1】《厦门眼科中心:一家莆田系医院的成长史》,南方周末,2016.6

【2】《被疑贱卖的三甲医院:厦门眼科中心改制内幕》,南方周末,2020.11

【3】《看不清的华厦眼科:历史的“补丁”与当下的“迷雾”》,第一财经,2020.11

【4】《违法经营+财务欺诈?华厦眼科遭做空》,花朵财经,2020.12

【5】《华厦眼科过度医疗骗保频发三年被罚79次 苏庆灿IPO前密集转让股权》,中访网财经,2021.5

本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:安富建,实习生汉雨棣对本文亦有贡献