该报告在全国31个省级行政单位(除港澳台地区)共采集约14万份成年受访者样本数据。

9月6日,苏宁金融研究院高级研究员黄大智对时代周报记者表示,“居民储蓄率下降和负债压力的增大和多重客观因素有关。”黄大智认为,一般来说居民收入会转化为消费,部分收入则会流向到投资,比如理财产品。近两年,居民负债压力增大或与住房贷款、消费金融快速扩张有关。

《报告》还显示,消费者对金融投资品的收益预期多呈现非理性特征。在有投资行为的群体中,仅有28.23%的受访者的收益预期在5%以内,且中青年群体的非理性程度更大。

从金融投资知识来看,消费者对分散化投资理念缺乏足够的认识,比如仅有48.37%的受访者能认识到投资单一股票的风险要比股票型基金大。

9月6日,老虎集团投研部总监陈庆炜对时代周报记者表示,国内投资者对大类资产缺乏足够了解,且投资者接触理财与投资的主要渠道往往是销售人员。销售人员的出发点是售卖产品,与投资者利益有时并不一致,“这造成投资人对金融产品的简单片面理解,甚至只看收益不看风险”。

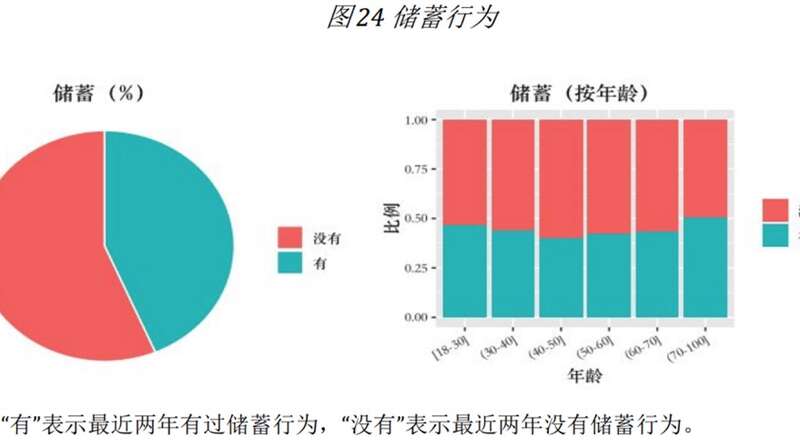

过半受访者没有储蓄行为

56.6%的受访者近两年没有储蓄行为,年轻人的比例高于中年人。

具体来看,18-30岁年龄段中,46.75%的受访者最近两年有储蓄行为;30-40岁年龄段中,这一比例为43.91%;60-70岁年龄段中,比例为43.23%;70岁以上年龄段中,比例为50.43%。

部分消费者需提高债务管理能力。《报告》显示,在有贷款的消费者中,58.97%的受访者表示目前债务负担较轻,而33.72%表示负担较重,7.31%表示负担非常重,合计超四成的受访者表示负担较重和非常重。

黄大智表示,近十年,居民负债压力增大。这或与住房贷款、消费金融快速扩张有关,居民部门杠杆率上升的主要驱动力是中长期消费贷款(住房贷款)的快速增长。

在应对相当于三个月收入的意外支出时,59.67%的受访者表示完全没有问题,现有的储蓄足以应对;18.74%的受访者表示在卖掉部分金融资产后(如提前支取定期存款,卖出基金或股票)可以应对;16.01%的受访者表示需借钱才能应对,5.58%的受访者表示肯定拿不出。

多数人投资收益期望值偏高

在金融投资收益预期方面,整体上消费者对金融投资组合的收益预期具有非理性特征,且中青年群体的非理性程度更大,更多比例的中青年群体对金融产品报有较高的收益预期。

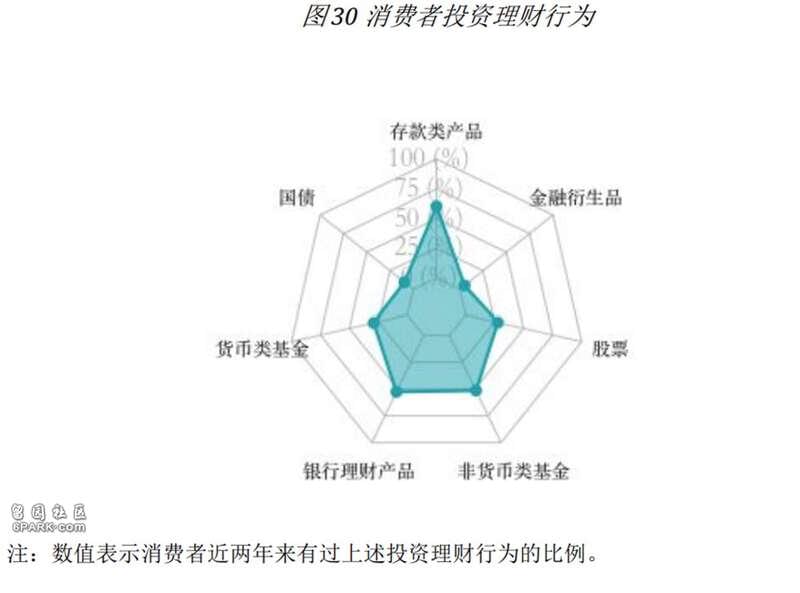

从投资理财行为的整体情况看,最近两年有储蓄或投资行为的受访者中,60.36%持有过存款类产品,52.63%持有过银行理财产品,51.39%投资过基金(非货币类),29.14%买过货币类基金,27.82%买过股票。

在持有金融投资产品的群体中,39.62%的受访者的金融资产整体收益预期在5%-10%之间,22.22%在10%-20%之间,仅有28.23%在0%-5%之间。从年龄维度看,60岁以上受访者的预期收益率主要在0-5%,60岁以下受访者的年度预期收益率主要集中在5%-10%。

消费者对分散化投资理念还缺乏足够认识,仅有48.37%的受访者能正确认识到投资单一股票的风险要比股票型基金大,与2019年相比准确率下降了9.71个百分点。

陈庆炜表示,大多数投资人对收益没有理性认识,主要是因为国内投资者投资标的以保本类型的产品以及房地产为主,对不同类型的大类资产缺乏足够的了解,更别说资产配置;在资本市场,投资者更偏向炒个股而不懂投资类型的分散化。