本文来自微信公众号:投中网(ID:China-Venture),作者:张楠,题图来自:视觉中国

没人再关心腾讯还有没有梦想。

舆论场很安静。黄铮、张一鸣卸任,马云不再说话,电商大战、微博大战、千团大战、单车大战、短视频大战,激动人心的商战都成为过去时。

所以,别提梦想,守住一亩三分地,才是要紧事。如果说前几年腾讯马放南山,走向开放投资的道路是主动选择的结果,那么据企查查《《2021年上半年腾讯投资数据报告》显示,2021年上半年,腾讯就投了50家游戏公司(平均约3.6天一个),则是战略收缩的无奈之举。

这种收缩,不光体现在游戏直投。天眼查数据显示,截至今年8月底,2021年腾讯已经作为LP(有限合伙人)出资9次,投向包括诺惟合悦、美团龙珠、夏巴尔投资、高毅、青松、高成、南山、五源、弘卓在内的9家机构GP(管理合伙人),数量虽然与直投无法相比,但已经超过或打平了此前的任何一整年。

没有战略级产品的承接,腾讯这台庞大“印钞机”的现金流,总要有个出口。

腾讯这家公司做事不喜欢大张旗鼓,想必是延续了创始人的基因,通常是规模已经不小的时候,才突然被第三方呈现在公众眼前。腾讯投资的风格也是如此,曾经还有个官网,现在已经消失了,而且相比于直投,腾讯作为LP投资人的动作更是隐秘,除了可以在专业的商业平台查询到,你听不到来自市场上的一点动静。

十年时间,腾讯投资的New Money变Old,不知不觉,腾讯已经构建起一个庞大的LP版图。

腾讯十年构建的LP版图

腾讯投资一直是热点,投中网最近写过,在腾讯最新公布的二季报中,投资超过游戏,成为最赚钱的业务,其中二季度投资收益208亿元,同比增长141%,相当于同期腾讯净利润的近一半,说投资是现在腾讯的主业之一,一点也不过分。

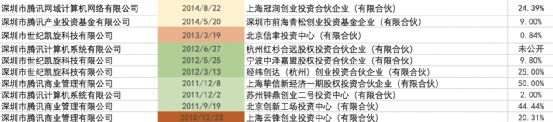

2010年来,腾讯作为LP共出手60余次,如果从大面上概括腾讯投过的GP,其实就是两个字:强、全。

强是指,市面上几乎所有的一线GP,红杉、高瓴、云锋,都可以在背后看到腾讯的身影。比如红杉中国,从2012年到2020年,这家中国顶级风投机构的5次募资,腾讯均作为LP出资;实力派钟鼎呢,自2011年到2028年的4次募资,腾讯都是LP。

全是指,从早期到中期的VC、后期、pre-IPO的PE,再到母基金乃至二级市场,可以说几乎市面上所有的GP类型,腾讯都有涉猎。比如2018年腾讯曾出资星界资本,这是一家与红杉关系密切的母基金;GGV纪源资本在2017年募集的第一支人民币基金,腾讯也有参与;还曾投资央企华融控股的华融汇通资管;今年3月,直接投资了邱国鹭的高毅资产,股权占比8.93%。

在腾讯作为LP的案例中,有一些很有意思的片段。

2010年,还在为“3Q大战”焦头烂额的腾讯第一次作LP,投的居然是云锋基金,占比达20.31%,即使在2013年淘宝微信互相屏蔽之后,腾讯也曾于2016年再次出资云锋基金,而且占比同样不低,达到7.33%。

另外,在腾讯2011年投资的第一批GP中,有两家当年声量很大的机构,腾讯也是大手笔,出资占比均在20%以上,这样的规模在腾讯此后的LP投资中也不常见,但此后10年间这两家机构的募资,腾讯再也没有参与过,原因不言而喻,只是听说这两家基金后面的募资也颇为不顺,唯有感叹潮起潮落,是什么都不为。

十年中,也有不少机构接受腾讯的多次投资,其中红杉5次、钟鼎4次、高榕4次、真格3次、青松3次,其掌舵人沈南鹏、张震、徐小平等都与马化腾关系匪浅。2012年和2019年,马化腾老朋友吴鹰有关的两期基金,腾讯都有出手,腾讯天使投资人刘晓松创立的青松资本,腾讯连追三期,而与腾讯渊源极深、早期接受过其投资的某家大机构,成绩也不赖,腾讯在这十年却从未出资。

腾讯作为LP,出资美团、小米等企业设立的产业基金也很有看点。在美团龙珠的两次募资中,腾讯都是基石投资人,雷军的顺为资本在2018、2019年两次募资中,腾讯均有参与。与华人文化、吉比特、掌趣科技、金葵花资本等,分别成了投向文创、游戏、体育等方向的专项基金。

腾讯投资管理合伙人李朝晖在接受《商业周刊》采访时曾说,“我们是一个长期的投资人。不仅资金本身比较长期,没有一般基金三年、五年的限制”,这句话以腾讯作为LP身份说出来,也是很合适的,庞大的现金流,让腾讯不像一般CVC那样急功近利,可以从容地根据战略调整节奏。

显然,没有GP会不喜欢这样的LP。

2010-2014:老牌熟人下重注

我在梳理腾讯最近十年的LP案例后,发现腾讯作为LP的投资策略,从最开始关系式的财务投资,到后来与投资业务的整体协同,再到后来的全面布局,随着自身的演进,变化缓慢但趋势明显。

2010年,腾讯投资已经成立两年,第一次当LP,就投给了老对手马云旗下的云锋基金,占比20.31%。此后至2014年,五年间腾讯共作为LP出手10次,投向不同的10家GP,这期间腾讯手笔都不小,除中信产业基金三期外,最小的钟鼎二期占比也有2%,最多的挚信一期占比达50%。

这10家GP按时间倒序分别为云峰资本、创新工场、钟鼎、挚信资本、经纬创投、稳实投资、红杉资本、中信产业基金、青松基金和冠润投资(CA创投)。其中,宁波中泽嘉盟股权投资合伙企业(有限合伙)的执行事务合伙人,是UT斯达康创始人吴鹰创立的稳实投资,一个能把双手同时放在马化腾和马云肩上的男人,冠润投资则是与掌趣科技等一起发起成立,投向游戏的基金。

翻看这10家机构,可以明显发现,基本当年声量都不小,而且不少都与腾讯关系密切。老牌+熟人+重注的策略,这非常可以理解,新资本发达了出来做LP,自然要照顾一些老朋友,但是在商言商,没成绩就先不要伸手了。

青松基金创始人刘晓松在1999年,给了腾讯一笔天使投资。那时QQ的前身OICQ才刚刚诞生,一个广为人知的故事是,有一次腾讯员工外出聚餐,恰逢产品出了问题,于是马化腾不得不在线扮演女客服安抚用户。

据刘晓松在2012年天使投资人大会中回忆,“因为那个时候他们很穷,大概只剩下几十万块钱了吧,已经困难到这种程度,这时候要融资,基本上是两眼一抹黑”,雪中送炭式的天使,暂解马化腾的燃眉之急,十几年后,马化腾投桃报李,从2014年开始,青松的三次人民币基金募资,腾讯都有参与。

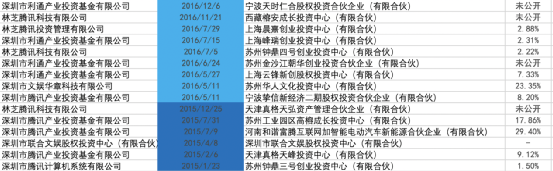

2015-2016:潮流中的理财达人

2015年到2016年,腾讯陡然提速,做了大量偏早期投资机构的LP,两年间出手15次,比前5年加起来还多,显然,经过5年的积累,腾讯的LP版图逐渐进入了扩张期,这期间腾讯下重注的次数减少,取而代之的是广撒网,除了分散风险以及deal sourcing的目的外,理财的意味也更浓了。

《腾讯没有梦想》中曾分析在2013年后,在对标阿里的投资过程中,腾讯的战略投资对财务回报的追求已经超过了战略作用,腾讯战投的自我定位就是“最像财务投资人的战略投资人”。这话得分两面看,一方面腾讯直投退出的案例着实不多,如拼多多、京东、美团点评等更是从没卖过;另一方面,作为LP的战略作用,此时仍在布局阶段,威力还未显现。

这15家机构中,真格、金沙江、峰瑞等都是偏早期的机构,而高榕资本与峰瑞资本,可以说是VC2.0的代表。从2013年开始,一批大机构的成熟投资人陆续单飞,成立自己的基金。

移动互联网大爆发是VC2.0的直接因素,2013年以来一批互联网公司赴美上市,带来的财富效应,加之“大众创业、万众创新”的热情,大批优秀的创业者投身创业浪潮。一些优秀的投资人不甘受到老牌机构投资权与收益分配权的掣肘,纷纷单飞,包括腾讯在内CVC,以及财富自由的互联网员工,让小规模的募资不在困难,偏早期的投资风格及多元化的退出方式,带来更灵活的投资策略,VC2.0就此登上舞台。

2013年9月,张震、高翔、岳斌三人出走IDG,创立高榕资本,仅3个月,就完成了首期2亿美元的募资。独特的Founders’ Fund(创始人基金)定位功不可没,高榕的LP不仅有全球顶级的投资机构,如腾讯这类大型互联网公司,更是其重要的募资对象。腾讯自2015年首次成为高榕的LP以来,几年内先后4次参与高榕募资,这无疑是对一家GP最大的肯定。

2015年,高榕领投拼多多A轮融资,2016年,拼多多完成由高榕资本领投,腾讯产业基金跟投的B轮融资,此后拼多多C、D轮融资高榕继续跟投,腾讯更是加重磅,一跃成为最大的单一机构股东。

李丰在2015年离开IDG,创立峰瑞资本,当时提出了颠覆VC传统的三个玩法,一是引入了对赌条款改写分配模式;二是降低投资门槛引入社会个人LP;三是推荐项目拿Carry。2016年,腾讯出资3000万成为峰瑞的LP。一个八卦的看点是,从IDG出来的投资人,似乎特别受腾讯青睐。

在这15家GP中,还有一家非常神秘的公司,宁波天时仁合股权投资合伙企业(有限合伙)。资料显示,其执行事务合伙人的最终受益人唐萌,为天壹资本创始人,经历也颇为传奇,2016年在易方达基金做了半年投资经理后,就创立了天壹资本。

2017-2018:deal sourcing天使策略

2014年10月的乌镇是世界互联网大会上,马化腾首次提出腾讯要“连接一切”,成为互联网连接者,经过4年时间,腾讯当时就已证明了自己作为连接者的商业价值,独一无二的巨大流量,配合移动支付、精准广告等服务,移动生态内的合作伙伴发展迅速,腾讯也从中获取到不止投资收益,也印证了未来的生态定位。换句话说,腾讯用自己的核心优势,让伙伴们认可了其作为移动生态连接者的地位。

与合作伙伴的信任是如何建立的?投资,大比例的投资是最好的粘合剂,美团、京东、拼多多上市时,腾讯都是持股15%以上的第一大机构股东。以拼多多为例,自2016年B轮跟投后,腾讯就不断加磅,上市时持股16.5%,尽管高榕曾两次领投,两次跟投拼多多,腾讯持股依然较高榕高出两倍还多。

《腾讯没有梦想》一文中,虽然更多描述的是对腾讯战略方向的质疑,但是从另一个层面来说,也可以看成对腾讯投资能力和结果的肯定。想要不错过下一个拼多多、美团,无疑要扩大Deal sourcing,做早期GP的LP无疑是个非常高效的渠道,并且从早期GP的角度来说,拉来腾讯做LP,也相当于多出一个潜在退出渠道。

2017年到2018年,腾讯与此前两年作为LP次数相仿,数量没有较前两年更多,也许与2017年腾讯110亿元参与联通混改有关。这期间,更多早期基金成为腾讯的目标,除了在美团龙珠首次募资时作为基石投资者,投资了包括真格基金、高榕资本、南山资本、钟鼎资本、青松资本、红杉创投、金沙江创投、顺为资本等在内的早期GP,还做了星界母基金的LP。

星界资本成立于2017年,沈南鹏任董事长,刘强东任董事,其创始管理合伙人方远曾在欧洲最大的资管集团LGT资本担任中国区总裁12年,初始管理规模300亿元人民币。

显然,腾讯将通过这些中早期基金,接触并覆盖到更多的初创企业,而腾讯直投的风格,以财务投资为主,再充分发挥其连接者的角色,从流量、云服务、金融等方向提供相应服务,帮助初创企业成长再反哺自身。可以说,这种广撒网式的LP+直投的方式,是帮助腾讯通往未来最务实的路径。

产业布局时代

故事讲到这里还没完。

按理说,接下来有一众早期GP做Deal sourcing就够了,更何况还有庞大的直投团队,在跟踪各个新兴行业,不过根据腾讯自2019年以来的LP经历来看,腾讯显然有自己更偏好,或者说更关注的行业,成立产业基金,则是接触到这些领域优秀的公司,更垂直、深入和高效的方式。

2019年以来,腾讯继续多次出资做头部机构的LP。除2020年因疫情原因,只投了高瓴、红杉、高榕、启明这4家最头部的机构,2019年出手9次,今年截至8月底,数量也已达9次,结合今年还有数家基金募资接近close的消息,今年腾讯作为LP投资将至少有10次,可能为历年来数量最多的一次。

除此之外,腾讯还分别投资了专注新能源、医疗健康、游戏的产业基金,以及深圳市政府的产业引导基金。

2019年,南京领行股权投资管理有限公司正式成立,该公司是长安、一汽、东风三大汽车央企联合腾讯、阿里、苏宁等互联网巨头共同设立合伙企业,拟斥资97.6亿元投资以新能源汽车为主的共享出行产业。不过随着苏宁控制权易主,为该基金前景蒙上了一层阴影。

苏州礼康股权投资中心(有限合伙)是礼来亚洲的四期基金,资料显示,礼来亚洲2011年脱胎于礼来制药风险投资部,十年来一直持续投资中国医疗健康产业,并逐步扩大至美国,目前一共管理超过等值45亿美元的6支美元基金和5支人民币基金。腾讯于2019年8月投资了这家基金,显示出腾讯对医疗健康产业前景的看好。

至于腾讯的命脉游戏,不仅在今年上半年就接连投资了50家游戏公司,创下平均3.6天一投的记录,还斥资超过1.5亿元,与A股游戏公司吉比特成立游戏产业基金。天眼查显示,2021年1月5日,厦门诺惟合悦创业投资合伙企业(有限合伙)成立,腾讯持股35.84%。

本文来自微信公众号:投中网(ID:China-Venture),作者:张楠