出品|虎嗅商业、消费与机动组

作者|黄青春

题图 | 视觉中国

这一次,资本市场依旧没有等到快手的“捷报”。

周三下午(8月25日),快手(1024.HK)公布Q2季度和上半年未经审计财务报告:2021上半年快手总收入372亿元,同比增长42.8%;Q2季度收入191.4亿元,同比增长48.8%。

不过,相比营收增幅,亏损幅度显然更陡峭一些:2021上半年,快手经调整净亏损96.9亿元,同比扩大54.2%(一些报道称“快手上半年净亏648亿”,主要受优先股公允价值变动的一次性影响,并非经营亏损);Q2季度净亏损47.7亿元,同比扩大146.2%

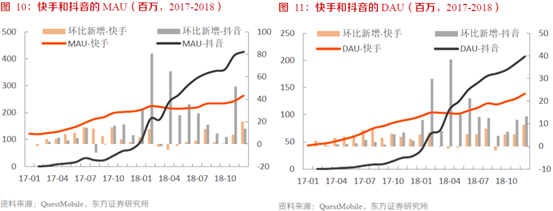

显然,快手当前仍置身“烧钱换市场,亏损博未来”的剧本中,但让市场不安的是——该季度快手DAU、MAU环比双降,担忧情绪投射到股价上就形成了一个“跳空缺口”,次日(8月26日)港股收盘,快手报70.4港元/股,跌9.16%,市值仅剩2929亿港元。

资本“变脸”

现在回头看,417.8港元已成为快手遥不可及的高点——短短半年时间,快手股价一路从最高点417.8港元跌至70.4港元,累计跌幅超80%,市值蒸发近1.5万亿港元。

“此前快手股价明显虚高,如今二级市场正对其估值进行理性回调。”一位互联网行业分析师接受虎嗅采访时连连摇头,表示曾在170港元/股附近上车,如今已坦然接受被套的事实。“从众星捧月到避之不及,二级市场对快手‘变脸’也就半年的时间。”

如他所言,半年前快手在二级市场确实是另一番境遇。

时间拉回2021年2月5日,快手一路小跑与笑脸相迎的资本会师港交所,暗盘股价一度冲顶421港元,狂热的二级市场中仅IPO零售部分就蛰伏了超143万的申购者。快手因此跻身中国上市互联网公司前五,市值仅次于腾讯、阿里、美团、拼多多。

“快手还没有充分解禁,恒生公司就迫不及待将其纳入恒生综合指数、恒生科技指数,这让指数投资基金被动配置快手,并吸引散户跟风买入,高位接盘。”深圳某基金管理合伙人张秦(化名)向《证券时报》记者表示。

对此,中泰国际(香港)策略分析师颜招骏则表示,快手上市初期入场费高达3万港元,会劝退不少散户;但上市初期流动性低,在僧多粥少的情况下,机构投资者“抢货”成为推高快手股价的主要原因。

资深产品经理判官向虎嗅打了一个有趣的比喻:

“基金抄底快手,一层一层埋在这儿,跟西安考古一样——往下挖一层,唐代;再挖,汉代;再挖,秦朝。所以,快手股价每回升一次就有一波基金解抛走人,然后又被往下砸一次。上面埋的‘活死人’太多,想往上拉股价太痛苦了。”

等于说,机构资金被快手股价裹挟其中,纸上富贵还未落袋,就与散户一起沦为了“接盘侠”——这也解释了二级市场何以在半年内对快手“变脸”。

“不排除上市后投资人有序撤退的可能,特别寸还赶上中概股下行周期。反正这个周期里快手‘反弹最弱,阴跌最狠’,这种共识在资本市场一旦形成,快手的所有失误都会被放大,哪哪都是问题。”一位投资人表示。

据《证券时报》统计,快手上市前有6轮融资,20多家投资投资者的成本仅发行价的0.03%~48%,比如晨兴资本A轮以0.03港元/股的价格入场。这些投资机构的账面浮盈累计近万亿港元,自然有人要在禁售期内抢跑。

所以,快手在多方压力之下,Q2季度销售及营销开支达112.7亿元,同比翻了一番(增长100.8%)。结果快手最新交出的“答卷”显示:Q2季度DAU达2.932亿,环比Q1下降210万;MAU达5.06亿,环比Q1下降超1300万。

这是快手用户核心增长数据首次出现双降的情况,但颓势自去年11月快手招股书已显端倪:截至去年6月30日的六个月,快手平均DAU曾一度达到3.02亿——也就是说,一年时间里快手DAU减少了900万。

以此推断,很可能3亿DAU已接近快手的天花板。

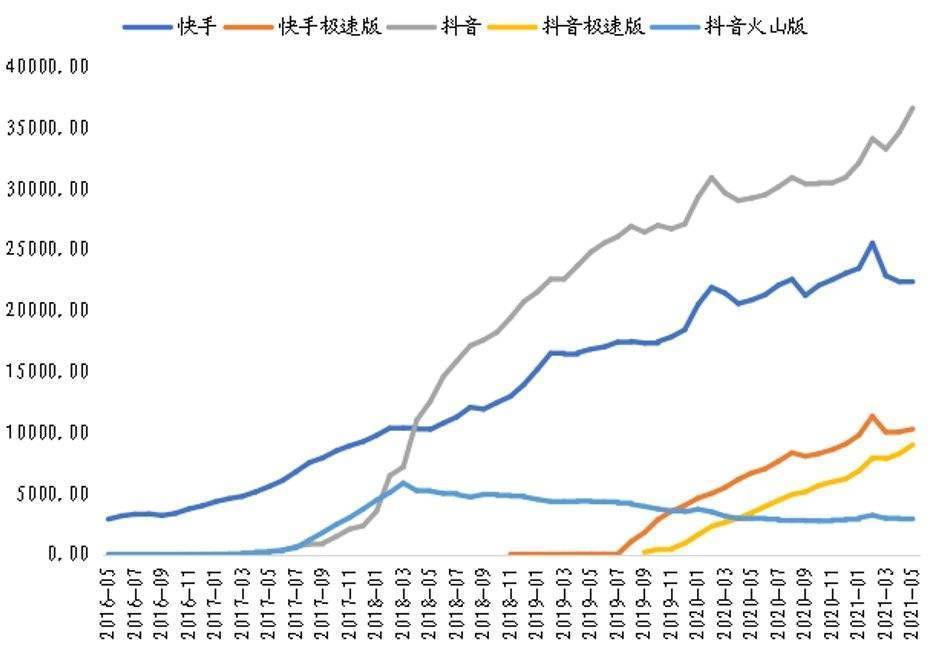

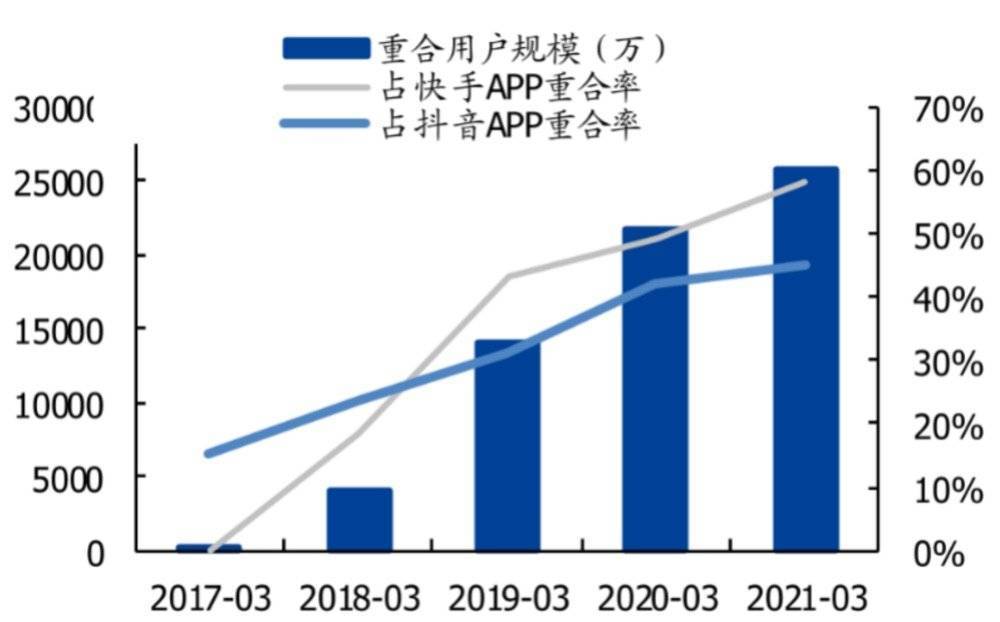

一方面,中国短视频市场的渗透率已经达到90%,2018~2021年抖音、快手用户重合度从10.3%攀升至60%,且比率之后一直在持续上升,当抖音、快手用户画像重合度越来越大,存量市场争夺新用户的难度无疑会越来越大。

尤其今年,快手内外交困的形势颇为严峻——对内,快手存在管理问题,平台治理受制于头部主播;对外,抖音背靠19亿MAU的字节跳动一骑绝尘,视频号在微信12亿MAU反哺下来势汹汹。

另一方面,快手2021Q2季度的销售与营销支出为112.7亿元,同比扩大100.8%,占营收比重也增加至58.9%,结果高举高打的烧钱策略对提升用户及收入增速帮助有限,甚至DAU、MAU环比不增反降。

对此,涂琨(化名,投资人)接受虎嗅采访时分析:

“一家互联网公司增速放缓后,资本会格外关注这家公司的赚钱能力,如果还赚不到钱,这家公司天花板直接就压下来了。至于快手,无论是对基本盘还是对产品价值的讨论,最终估值会跟抖音脱钩。”

判官亦认为,无论DAU、MAU,还是商业化能力,快手与抖音已不是一个量级。“快手应该抛弃‘流量饥渴症’,没必要再对标抖音,把现在的3亿DAU整得明明白白,也能活的很不错。”

互联网不需要第二个抖音

说回产品价值,快手敢于跳出一二线城市的红海厮杀,真正致力去解决下沉市场用户的刚需,搭建深入底层毛细血管网络的服务,无疑显示出敏锐的商业嗅觉。甚至可以说,快手在一定程度上把底层民众物质、精神的社会形态白描了出来——不仅让互联网看到了下沉市场的百态,也让自己在互联网江湖声名鹊起。

问题在于,快手上呈现的多是社会肌理真实的一面,是一种混杂粗糙的价值观。“那些围观的看客,多半是在现实生活中失意的年轻人,他们想要找到一处对这个社会的寄托,而快手上‘有钱、够兄弟’的主播,无疑是符合他们认知的‘成功人士’。”李翔(化名,某直播平台公会运营者)向虎嗅分析道。

对此,章尚(化名,高校教授)对虎嗅表示,更深层次的担忧还在于,快手放大了普通人逆袭的可能,在网友窥私欲及猎奇心态怂恿下,一些视频内容缺乏正确价值引导,这种流量的恶会吞噬底层民众的平静生活,“普通人‘活’成了直播间的流量符号”。

源于此,一位MCN机构负责人对虎嗅表示,“抖音要迎合算法,持续产出符合算法的内容才能稳住流量;快手则属于自然生长,搞笑、记录日常、生活技巧分享更容易爆,流量积累的慢但容易沉淀铁杆粉丝。”

该负责人还表示,两个平台上内容生命力完全不同。“抖音一夜成名不在少数,但千万粉丝账号过气后数据很惨淡;快手想红前期投入资源大,连麦打榜、给大主播刷礼物,反正要一个过程,但人设立住就会有铁粉,不会说过气就过气。”

不过,同样是捕食大众娱乐内容,快手与抖音的算法网络比起来,似乎某个齿轮的空转带动了整个社区内容分层的失灵——人们惊讶地发现,“老铁”作为最初的精神烙印至今依旧是快手的代名词,除此之外,快手这家公司的公众标签“面容模糊”。

也就是说,快手最大的优势与劣势恰恰都是老铁基本盘。

对此,判官向虎嗅解释,“快手前期用户和内容形成的核心竞争力,反而成了出圈时的包袱——快手现在既舍不得老铁基本盘,去老铁化会让快手失去特色,又馋一二线用户想做内容及品牌的上浮,问题这两类人群的内容生产和内容消费品位天差地别,结果就是‘内容向上爬,老铁向下拽’,特别分裂。”

2016~2018年,快手风头正劲,很多人觉得:双列、暖色调、少运营、将内容选择权交给用户的快手才是短视频的未来;至于冷色调、全屏上下滑、强运营、重机器推荐、潮人聚集的抖音则注定小众。

如今回看,情况恰恰相反——双列下主播的私域流量粘性太高太强势,很不利于持续做高ARPU,即便现在直播电商势头不错,但本质还是主播的私域流量在兜底。

“快手是比抖音早一个时代的产品,选择双列模式做下沉市场、私域流量是特殊时期的产物。事实证明,双列和单列并不是两种平行解决方案,单列就是一个更好的解决方案。”判官表示。

所以,快手为脱离与头部主播的缠斗,一方面,正从双列逐渐兼容单列,比如2020年主应用第八次改版中快手就加大了公域分发控制,并且加入单列模式;另一方面,利用强运营的手段加大对公域流量的分发控制,比如2020年通过引入公会和MCN机构来重建快手体系,通过邀请明星及企业家入驻、扶持中小主播来“去家族化”。

快手头部主播自然最快感知到平台运营策略的变化。6月5日辛巴在直播间控诉,“花了2500万购买的公域流量,才换来80万人观看”;二驴也发声,“现在流量都分散了,官方想培养10个400万的账号,而不是1个4000万的主播。”

问题是,市场不需要两个抖音,尤其还是一个“高仿版”。

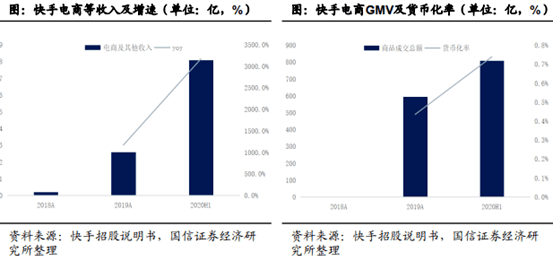

目前,快手恰饭的三条路径依次是:广告、直播和电商。Q2季报中,三者的营收数据分别为99.719亿、71.967亿、19.714亿,说明快手业务“变阵”初显成效——2020年之前,快手以直播收入为主,广告、电商收入为辅;2020Q4之后,广告成为快手最大收入来源,直播、电商等为辅。

再说直播业务,Q2季度直播收入71.9亿元,同比下滑13.7%,占整体收入比重持续降低为37.6%。一定程度上,快手在减少对虚拟礼品打赏等直播收入的依赖,自身业务调整过程中将秀场转带货(直播转电商),毕竟电商是比直播ROI更高的选择。

问题在于,即便Q2季度快手电商业务收入19.8亿元,同比增长213%,但其短期内对营收大盘的贡献非常有限。而且,老铁基因最大的副作用就是“认人不认平台”——快手目前公认的6大家族,除散打哥外其余家族核心主播均是东北人,他们将师徒传承理念杂糅在公司治理方方面面。

为此,虎嗅读者@未来观察打了个巧妙的比喻:

“抖音像一个现代化购物中心:规划科学,注重运营,业态丰富,不同用户都能找到自己需要的品牌和产品;但商管强势,绝不会让某些主力店绑架购物中心,内部对过度营销有所限制,力图让每个中小商户对客流雨露均沾;

快手则更像一个超大的集市:人流量最大的一些摊位常年被某类群体占据,用高声喇叭进行审美欠奉的表演,尽管围观的观众很多,但干扰了集市整体流动,妨碍了其他摊主做生意,也破坏了路人的观感。”

不过,财报显示,快手Q2季度电商交易总额达1454亿元,其中快手小店占比达90.7%。以辛巴为例,2019年,辛巴及其家族带货GMV达133亿元,占快手电商GMV约22.3%;2020年,辛巴及其家族贡献的GMV为247.1亿元,占快手电商GMV降至6.5%——可见快手电商业务正在迅速成长,运营策略的调整也对电商GMV结构变化带来了积极影响。

但回到问题的本质,无论直播、广告还是电商,前中期都需要流量倒灌换增长,快手在自身流量增长乏力的情况下,只能花更多的钱从外部采买流量。

对此,判官认为,“产品要极致一些,要么公域上掌握分配权,要么私域流量控制力强,快手现在两头不占。而且,短视频推荐拼的就是算法和进化速度,而快手主站和极速版正在同时训练两套算法。”

海外“二次发育”,有戏吗?

国内存量争夺激烈、增长乏力,快手自然将目光瞄向了海外。

2021Q2季度财报中,快手首次将海外市场拓展以“核心战略之一”的口径写进财报:

快手方面认为,短视频和直播行业在海外市场的成熟程度相对较低,仍处于发展和商业化的早期阶段,用户渗透率低,代表着巨大且极具多元化的变现潜力,未来充满增长和发展的机遇。

这一策略的调整也有迹可循——快手CEO宿华7月份接受彭博专访时亦表示,“全球短视频市场有较大增长空间,我们预计公司Q2会继续加大在海外市场的投入。”

问题是,快手真能凭借国际化实现“二次发育”吗?

快手今年的海外增长目标是2.5亿MAU,对应为海外市场准备了10亿美元的“粮草”。然而,据《晚点LatePost》报道,2021年仅用三个月的时间,快手便花掉了至少2.5亿美元。

这种高举高打的激进烧钱策略,在快手财报电话会中也得到了快手CFO钟奕祺的证实,“Q2季度,海外销售费用占比约占总营销费用的 1/3。”

按照公开数据粗略估算,2021上半年快手至少已经花掉了近80%的预算(一季度2.5亿美元,二季度5.5亿美元),但Q2季度快手海外用户净增不过3000万人(Q1海外用户1.5亿,Q2海外用户1.8亿)。

如果要达到2.5MAU的海外增长目标,至少需要在6个月内完成7000万的用户新增。然而,按照Q2季度“撒币”换增长的力度,也不过勉强维持住1000万人/月的增长速度。所以,在预算仅剩20%的情况下还要保持增速提高,难度可想而知。

更糟的是,快手已于8月20日正式关闭旗下短视频产品Zynn,等于放弃了北美市场,快手海外“三子”仅剩其二,快手接下来只能靠Kwai(南美),SnackVideo(东南亚、南亚)拉动海外用户新增。

而且在运营策略上,快手也缺乏一套成熟的体系——以Zynn为例,从砸钱猛推至北美下载榜一到放弃运营,仅仅十几个月的时间。

《品玩》更在相关文章指出,Zynn的推广更像“一场披着中式互联网思维外衣,实则ROI极低的烧钱狂欢”:

“Zynn在北美上线伊始,就复制拼多多擅长的红包社交裂变战术——相比国内邀请好友的奖额(通常是几毛、几元),其每邀请一名新用户最多可得20美元,邀请五名新用户最多可得110美元,不少用户利用这个邀请机制一天内赚了上千美元。”

即便不提运营能力及“粮草”是否充沛的问题,字节跳动早于2015年便开始布局海外,Tik Tok扩张版图上有遍布各国的本地办公室,还聘请了大量当地员工和留学生。对此,张一鸣在接受清华经管学院院长钱颖一采访时说,“我们的策略是,全球化产品,本地化内容。”

等于说,远程协同、办公体系、管理制度,甚至很多底层基础能力都在同步搭建,再加上收购本地团队、本土化运营,才使Tik Tok在算法、组织、运营的加持下产生了巨大合力。

反观快手,等到2017年国内用户规模接近天花板,国内短视频市场红利趋于见顶的情况下,才开始布局海外,对标TikTok推出了Kwai。

而且,在相关媒体报道中,快手的出海团队早期并不在当地办公,而是在北京总部。对此,判官认为,缺乏本土化的出海业务其实更像“云出海”:

“假设海外也存在一个老铁市场,但不代表快手能做。首先,快手至今未做出第二款有影响力的产品,缺乏一套被市场验证的方法论;其次,海外业务非常考验运营能力及本土化,而这恰恰是快手的软肋。”

注:应采访者要求,文中张秦、章尚、李翔、涂琨皆为化名。

#我是虎嗅商业、消费与机动组副组长黄青春,关注文娱社交、游戏影音等多个领域,行业人士交流加微信:724051399,新闻线索亦可邮件至[email protected].