拉长时间看,中概股下跌,并不是表面上那么简单。

现在,市场与监管双方已经进入了快速变动时期。有外媒观察,“每一周,监管政策都有变化,让中国股票震荡一番。”

如果你记忆力好的话,你应该还能想起,就在本月初,中概股已经严重下挫过一轮了。

在那个非同寻常的早上,我收到了一条推送——

这第一条简讯说,滴滴上市两天股价跌了24%,两位高管的财富蒸发了15亿美元。第二条信息说,“与此同时”,亚马逊老总贝索斯的财富达到了个人的历史巅峰,因亚马逊股价近日攀高。

不得不说,西方媒体就是会整活儿,对新闻的敏感性太强了;这个“与此同时”用得也相当精髓,趣味十足。

一个稳涨,一个暴跌,让人浮想联翩。

因此我去仔细观察了一下最近的美股,发现一场大洗牌正在到来。

连续暴跌

连续暴跌当《金融时报》打出这样的标题时,我感到大事不妙。

很快啊,我就去查了查,确实是这样的。

最近在美股上市的BOSS直聘、滴滴等中国企业,这一个月要不就是疯狂震荡,要不就是一路向南。我本人作为中概股的持有人、做多中国的情怀投资者,心里也有点慌。

几支新股票不给力也就算了。找了找数据,我才后知后觉地发现,原来中概股整体已经跌了快半年了:

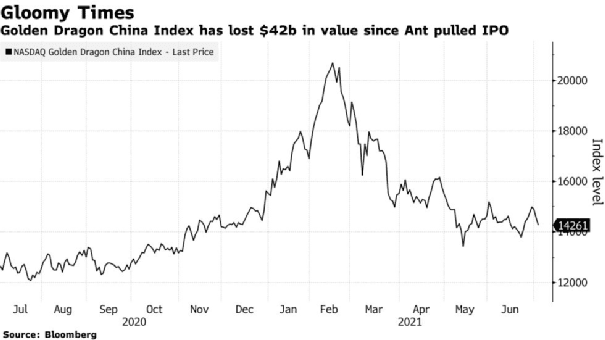

蚂蚁IPO未果,中概股开始跌.图源:Bloomberg.

蚂蚁IPO未果,中概股开始跌.图源:Bloomberg.纳斯达克中国金龙指数(Golden Dragon China Index)已经由今年2月中旬的高点(20,688点)连续下滑超四个月;截至7月6日,该指数降至13,825点,跌了近三分之一。

彭博社算了算,几个月间,金龙指数中的股票市值蒸发了420亿美元。

股价起起伏伏,当然是市场的常态。但此时与彼时有明显不同。

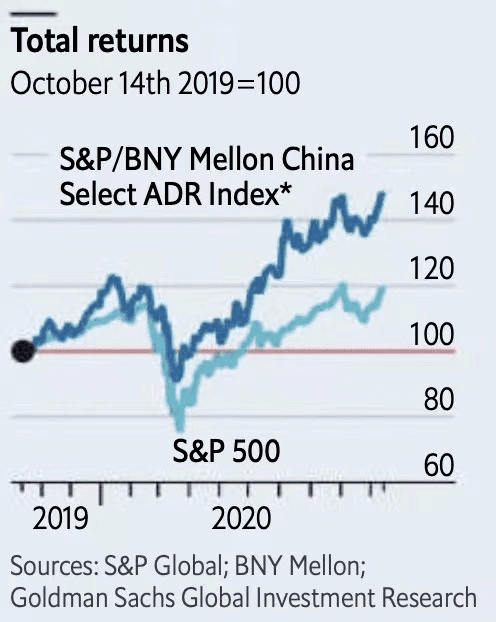

在曾经很长一段时间内,中概股比较好地跟踪了美股大盘,甚至有些时候赚钱能力比大盘更强,比如去年疫情时期。按理说,在美股里面选中概股,你错得不会太离谱。

图源:经济学人.

图源:经济学人.因此,如果中概股此番是跟大盘一起跌,我也就忍了,大趋势决定的嘛。

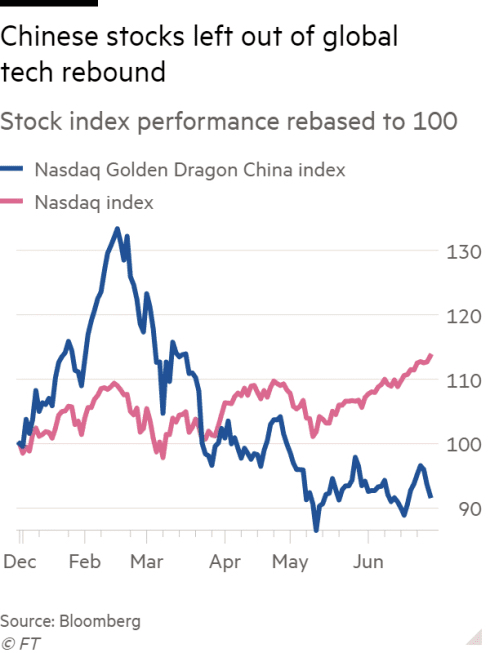

但奇怪就奇怪在,这段时间中概股跌,美股大盘却是稳定上涨的,纳指综合与纳指中国两条线打了个“X”型。

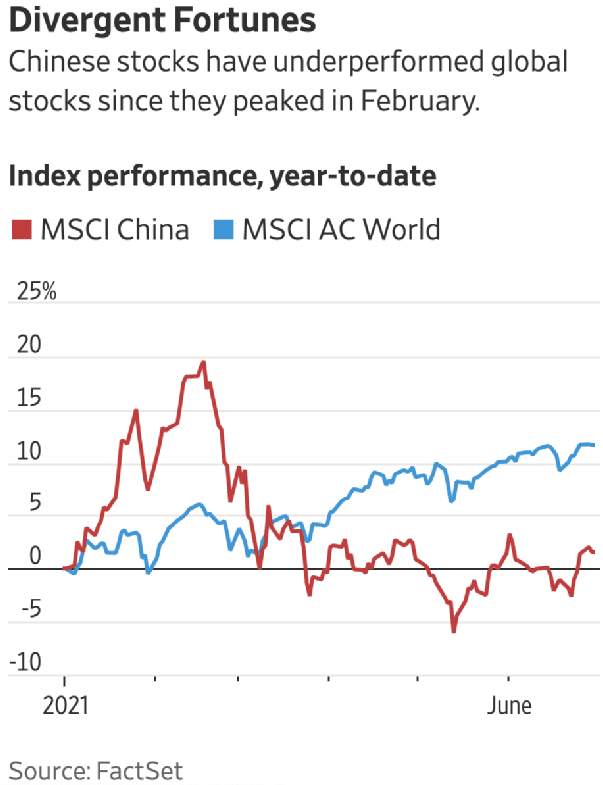

更让人难受的是,这半年来,中国公司(包括境内和境外上市的)股票不仅比不过美国大盘,也没跟上全球大盘:今年上半年,MSCI中国指数仅上涨了1.1%,落后于全球指数11个百分点。

图源:WSJ.

图源:WSJ.《华尔街日报》称,这创下了八年来中国公司股票上半年表现的最差成绩。

不知道你怎么想,我只觉得,中国投资者想要赚钱,太难了。

两头挨打

两头挨打都是股市,一个缓缓步入天堂,一个骤然滑向地狱,差别如此之大,究竟是咋肥四?

美国那边,就是经济在强势复苏,投资者信心持续向好。对国际投资者来说,这是最大的经济背景。

要论证这一点,资料太多了。我这里给各位讲两条线索,都是你在别的地方见不到的。

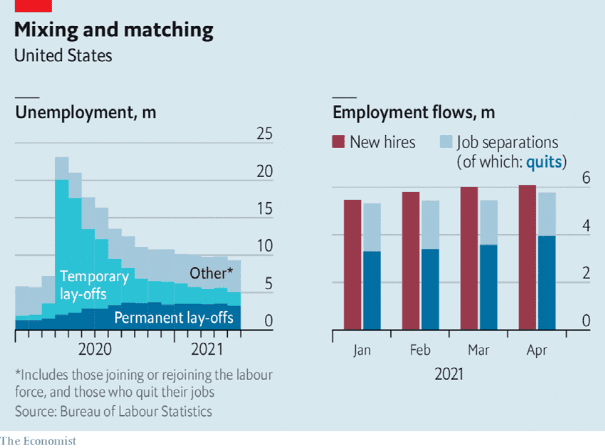

第一条,关于美国就业。大家都知道美国失业率在下滑,消息更灵通的人还知道这个下滑最近有些迟缓。

但是,这并非是说复苏遇到了很大阻力;恰恰相反,美国经济空前活跃。

如果细看最近几个月美国员工与岗位的分离,你会发现那些主动请辞的人占有越来越高的比例(右图蓝色柱形)。

《经济学人》分析称,人们现在对经济前景更加乐观,而且拿着失业金他们也有恃无恐,因此有更高的风险承受力,去接受一段时期的失业,以谋求更好的职业发展。而当有更多人选择这样做时,就拖长了摩擦失业的时间。

第二条,关于产业投资。6月底,美国商务部公布,在软件和技术设备支出增长的带动下,一季度企业固定资产投资同比增长11.7%。相比于2008金融危机,疫情危机后的美国企业更愿意拥抱风险,也更愿意通过资本投资来促进增长。

换句话说,美国的经济复苏正在“动能转换”,以前是靠居民消费拉动,现在企业投资也跟上来了,后者将推动新一轮的经济复苏。

这两个因素,都象征着美国企业的活力,自然反映到了它们的股价上。

中国企业,最近却夹在中美之间,两头挨打。

一方面,是中国在对科技巨头反垄断。4月,阿里被罚28亿美元,一时间吓坏了中概股,金龙指数跌8%,而纳指综合上涨13%。

此后,官方频频出手,提出要扩大范围整顿科技、物流、运输业,市场惊魂难定。现在,教育业受到了最新一轮的关注。

7月23日

7月23日数一数这些公司也知道,不仅是行业巨头在瑟瑟发抖,规模较小的公司也表现不佳。

当然,中国监管方的动作是一步一步有条不紊的,背后也是有比较明确的政策信号的,就是要打击巨富,拓宽普通人的阶层上升通道。对于这些大趋势,我们也一直在跟进。

另一方面,美国监管方也对中国公司毫不手软,“不合规就退市”。今年1月8日,中国三大通讯运营商完成了最后一日的美股交易。此后,许多中概股转去香港二次上市,也有许多公司要回到国内A股。

这个事儿,其实没啥好说的。在适应国际与国内的信息披露规则、市场竞争规则、用户信息管理规则上,中国企业还有很长的路要走。

按规则办事,所有人都过得明明白白,就好。

依旧热情

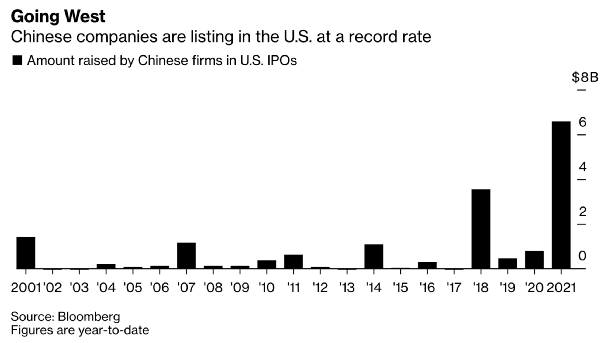

依旧热情中国企业接二连三赴美上市,又接二连三被制裁,这还不是最奇怪的。

最奇怪的是,被制裁之后,中国企业对纽约依旧充满热情。

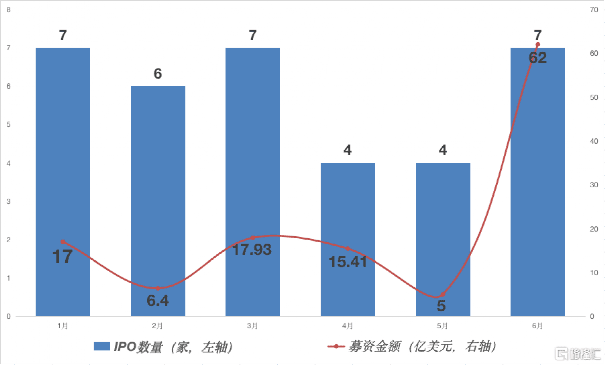

纽约证券交易中心的数据显示,2021年,约有60家中国企业计划在美上市。据格隆汇统计,今年上半年,已有35家完成了IPO。

图源:格隆汇.

图源:格隆汇.在今年4月,彭博社就算得中国企业已在美国IPO融资66亿美元。跟往年相比,2021前四个月的融资规模已经高得离谱了——这还没算后来的几家更大规模的IPO。

那么问题来了,在这么严峻的形势下,中国企业为什么还是执意要上呢?

其实,对中国企业来说,美国股市仍然是“黄金标准”:在全球最大、最活跃和最丰富的资本市场上市,可以提高企业的国际知名度,并吸引更多样的投资者。

一个更重要因素,可能要数融资的容易程度,也就是流动性。总体而言,相比国内A股,美股的上市流程更简便、耗时更短、门槛更低,对企业的盈利能力要求更少。

对许多企业,尤其是科技企业来说,短期的资金需求比长期的风险更为重要。众所周知,科技行业对资金投入十分敏感,有时候一个项目资金不到位,在快速迭代的市场竞争中就可能出局。因此,即使未来有可能被敲打、被摘牌,它们也想要把钱先搞到。

说到最后,我们应该怎么看待当前的中概股?

首先,机会是有的。现在是许多中国公司股价的低位,如果看好一家企业,或认准了一个行业,不妨尝试一下(这并非投资建议)。近期怎么选择呢?要看中国的产业政策目前支持的是哪些产业。

另外,要注意的是,在最近的大调整下,情况在发生变化。

《经济学人》去年10月的一篇文章称,美国资金当时占了中概股总市值的三分之一。那个时候,中概股还被美国投资者视为“香饽饽”,因为它们的表现确实不错,而政策风险也不如现在这样显著。

眼下,国际投资者的热情却正在衰减。

日内瓦一家银行的首席投资官Charles-Henry Monchau显然因最近的形势变化而转向保守,他对彭博社说:“目前尚不清楚谁还敢在美股里投资中国企业的下一个大型IPO。”

换句话说,未来,纽约的中概股可能会成为中国资金“内循环”的一个新领域。至少在股票市场的逻辑上,中美已经分道扬镳。