作者|Eastland

头图|视觉中国

2021年6月25日,中国旅游集团旗下“中国中免”向港交所提交了上市申请。坊间传说将募集70亿至100亿美元,成为阿里回归香港以来规模最大的IPO,中金、瑞银担任联席保荐人。H股成功在港交所上市后,中国中免总市值必将再上一个台阶,不排除冲高到8000亿、1万亿的可能。

按零售金额计,中国中免在全球旅游零售行业的排名不断提升:2010年第19名、2015年第12名、2019年第4名。2020年,中国中免市场份额跃居第一(占全球旅游零售市场的22.6%),背景是全球市场暴跌61.6%、中国“风景独好”。

预计2025年全球旅游零售规模将达到9000亿,由于疫情对世人出行、购物的深远影响,中国中免有望从“友商”(韩、法免税巨头)抢夺市场份额。假如2025年能保持15%以上的市场份额,中国中免营收、净利润分别为1350亿,250亿,那时市值勉强可达1万亿,现在还不是时候。

双引擎时代已经过去

中国中免有两个前身:

一个是成立于1954年的“国旅总社”,在“政企分开”前代行政府管理职能;1984年成为独立经营、自负盈亏的旅游企业;1992年升格为中国国旅集团;1998年成为中央直接管理企业。

另一个是成立于1984年的“中国免税品公司”,1999年与国家旅游总局脱钩、成为中央直接管理的企业。

2007年国旅集团全资收购中免公司,两个前身合二为一。

2009年10月,国旅集团旗下国旅股份(CITS)在上交所上市,募集资金约25亿,股票代码601888。2013年7月,国旅股份向复星、博时等8家机构增发新股,融资近26亿。

国旅股份下属两家全资子公司——国旅总社、中免公司分别负责旅游服务、商品零售。上市融资后两大业务齐头并进、保持了高速增长:

1)零售业务后来居上

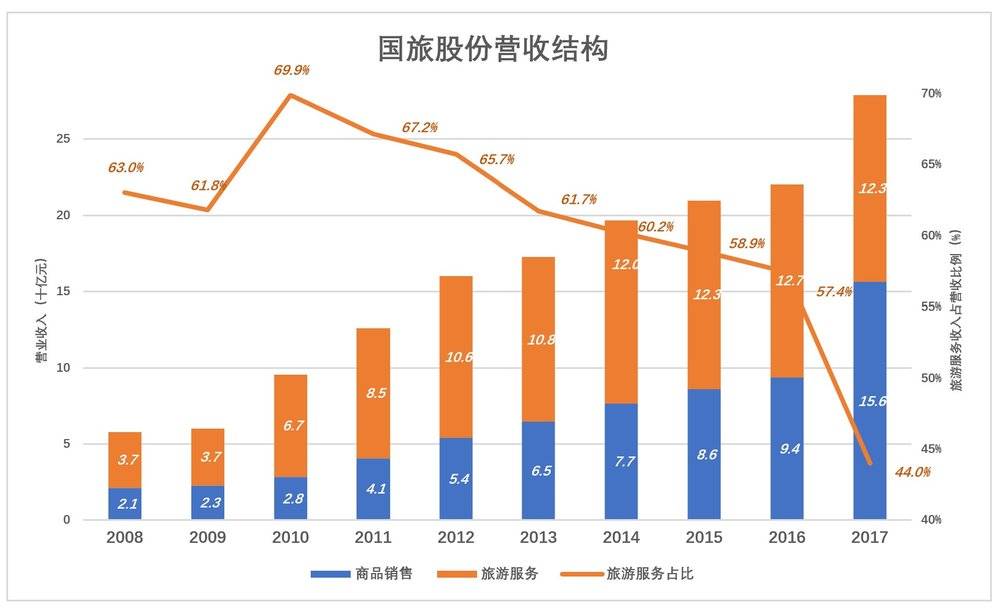

2009年,旅游服务收入37亿、占总营收的61.8%;2014年,旅游服务收入120亿、占总营收的60.2%,年均复合增长率达26.2%。

2009年商品零售收入23亿,2014年增至77亿,年均复合增长率达27.4%。

2010年,旅游服务收入67亿、占营收的比例达到峰值69.9%,随后开始回落:

2013年旅游服务收入突破100亿,占营收的61.7%;2014~2017,旅游服务收入“原地踏步”,占营收的比例一路下滑到44%。

国旅、中免同为央企,“合并同类项”顺理成章。

国旅、中免同为央企,“合并同类项”顺理成章。

2)旅游服务贡献毛利润的六分之一

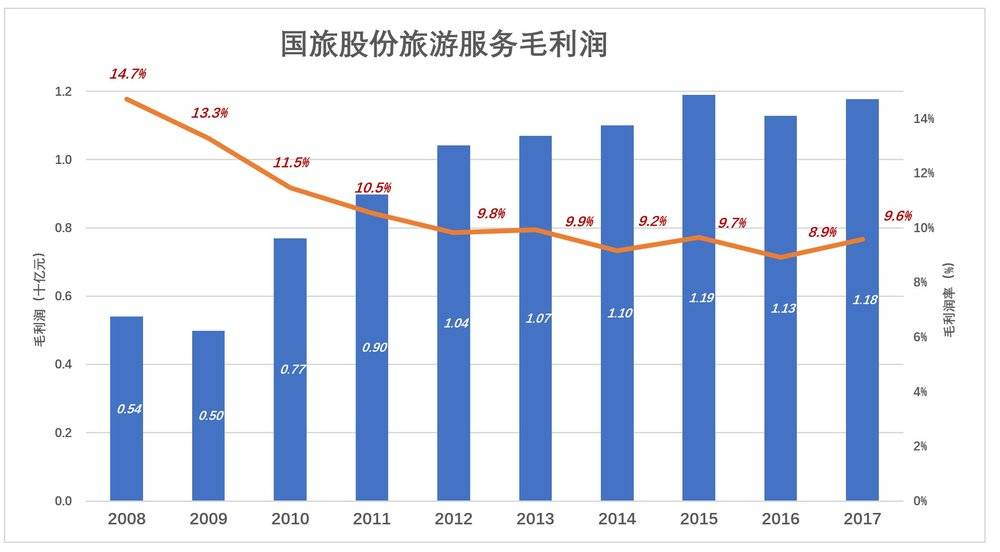

2008年至2012年间,旅游服务毛利润从5.4亿增至10.4亿,几乎翻了一倍,但毛利润率从14.7%滑落至9.8%。

自2013年起,旅游服务毛利润出现滞涨,到2014年毛利润及毛利润率分别为11亿、9.2%。

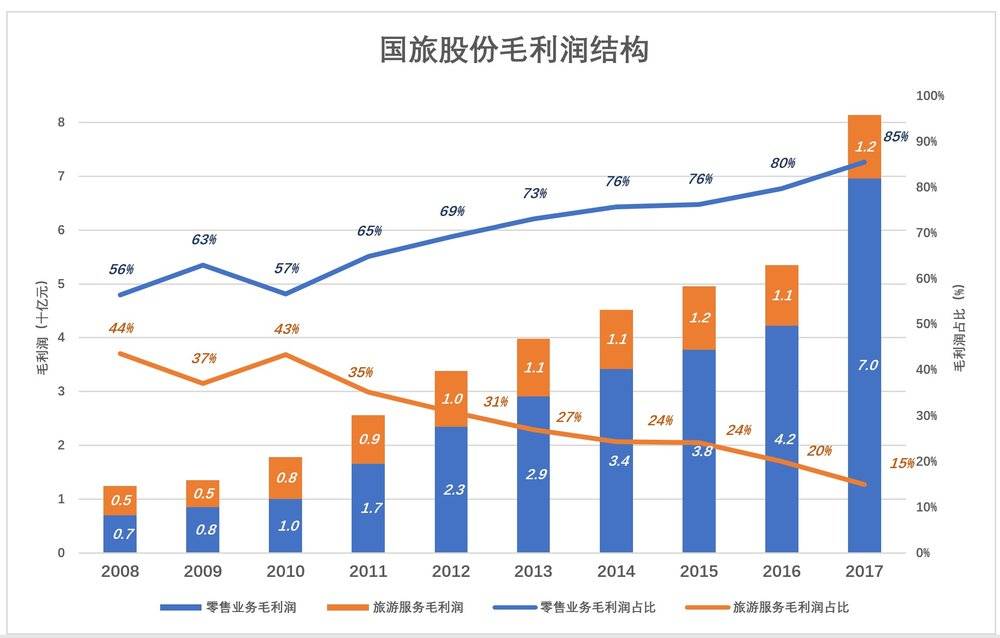

零售业务盈利能力远胜旅游服务,且领先优势越来越大。2008年,零售业务毛利润达7亿、毛利润率32.9%;2010年、2012年、2014年毛利润先后突破10亿、20亿、30亿关口;2014年毛利润达34.2亿、毛利润率44.6%。

2008年,旅游服务、零售业务毛利润之比大体是44:56;2012年零售业务毛利润占比接近70%;2017年,零售业务对毛利润的贡献率达85%。

早年的国旅股份,虽说是“双引擎”,不过“长幼有序”、主次分明——旅游服务是主业、商品零售是副业。到2017年,形势已彻底逆转,旅游服务仅仅贡献营收的44%、毛利润率的15%。

被时代“撞了一下腰”

休闲旅游(特别是出境游)兴起之初,消费者怀揣“十万个为什么”。加之客单价动辄成千上万,消费者生怕受骗上当。这种背景下,“国有旅行社不骗人”,出行前可到门店咨询,出行后何不满意“跑了和尚跑不了庙”……国旅总社具备其它旅行社及OTA没有的“先天优势”。

《招股说明书》披露,国旅总社拥有31家子公司、门店200多家。“金字招牌”加遍布全国的门店,国旅股份具有强大的组团优势。出境游、境内游业务做得风生水起。

2007年,国旅股份出境游、境内游收入分别为13亿、11亿,同比增速分别为20.9%和32.5%。随着全球经济从2008~2009金融危机中复苏,2010年国旅股份旅游服务收入暴涨93.5%,出境游、境内游收入分别达到28亿、23亿。

但好景不长,从2011年开始旅游服务收入增速骤降,2014年同比增幅仅为6.2%,出境游、境内游收入分别为64亿、33亿。在很大程度上与携程、途牛等OTA的崛起有关。

互联网公司擅长线上获客,不惜代价展开补贴战、价格战抢夺市场份额,导致OTA全行业亏损。传统旅行社难免被波及,营收增速放缓、毛利润率下降。

2010年,国旅股份出境游、国内游营收同比增速双双超过93%;

2011年起,国内游营收停止增长,在30亿~34亿之间波动,2017年收入33亿、同比下降5.6%;

出境游在2015年创纪录地达到70亿之后,缓慢下滑,2017年收入65亿、同比下降3.4%。

旅游服务毛利润率整体偏低。

以2014年为例,出境游收入63.7亿、毛利润3.6亿、毛利润率5.7%;国内游收入32.8亿、毛利润2.4亿、毛利润率7.4%;

2017年效益更差,出境游毛利润3.3亿、利润率5%。国内游毛利润2亿、利润率6.2%。

旅游服务营收增长放缓,盈利能力下降,商品销售业务则是另一番光景。由于居民可支配收入增长,对高档免税商品的需求与日俱增,在免税牌照构成的壁垒保护下,国旅股份获得可贵的发展机遇。

国旅股份零售业务包括有税商品、免税商品(主要是烟酒、香化)两类,但有税商品销售收入占比不足一成,所贡献的利润几乎可以忽略。

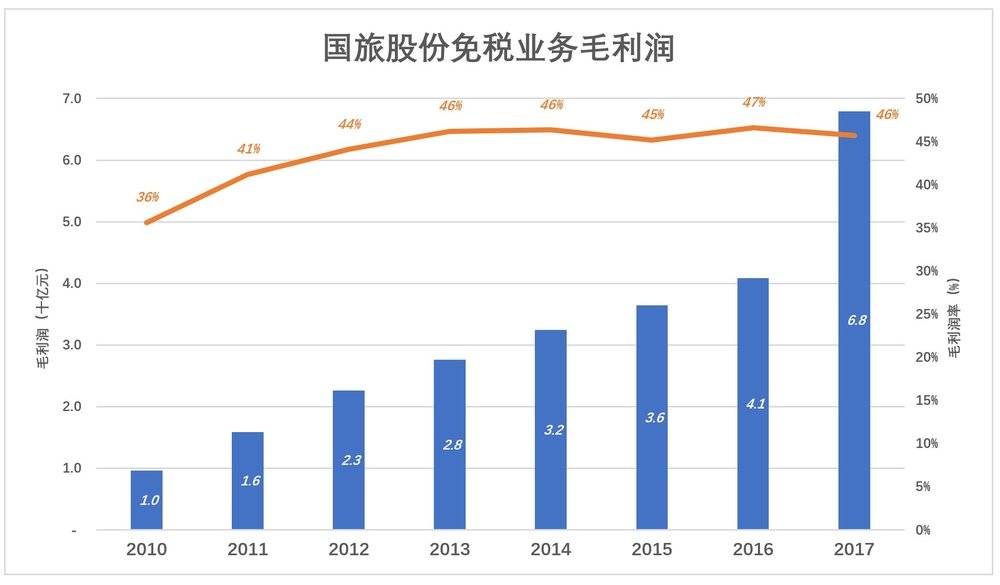

2008年,免税商品销售收入19.7亿,毛利润6.6亿、毛利润率33%。

2011年、2014年先后在三亚开设中国第一家离岛免税店、第一家旅游零售综合体——营业面积超过7万平米的三亚国际免税城。

2012年,免税商品收入达51.3亿,毛利润22.6亿、毛利润率提高到44.1%;2013年、2014年,免税商品销售收入连续突破60亿、70亿关口;2014年毛利润32.4亿、毛利润率46.3%;2017年毛利润率基本没变,由于免税商品销售收入暴涨(因收购“日上免税”),毛利润随之增至68亿。

为精简业务及专注免税零售,国旅股份于2019年2月将国旅总社100%股权转让给控股股东国旅集团。

假设一家强悍的互联网公司,会采取完全不同的策略:首先是旅游服务线上线下一体化,充分发挥多年积累的品牌、渠道、人才优势,“硬刚”OTA;其次是让旅游服务为商品销售导流,极大提高免税商品交易效率,把牌照价值用足。例如,线下门店“拉人头”时,可以让用户浏览免税商品,甚至下单、约定配送事宜。用户回国,商品到家。

易帜后被高估

2020年6月,国旅股份更名为“中国旅游集团中国中免有限公司”,简称“中国中免”,交易代码不变。

国旅股份分别于2017年3月、2018年4月、2020年6月收购“日上中国”51%股权、“日上上海”51%股权、“海南省免税品”51%股权。

截至2020年末,中国中免经营126间口岸免税店(位于机场、火车站及港口),国际旅客吞吐量排名靠前的中国机场几乎尽收其中,如首都国际机场、上海浦东机场、广州白云机场及香港国际机场。

5间离岛免税店,真正的摇钱树只有三亚免税城,2020年销售收入214亿。预计将“日进斗金”的海口国际免税城正在建设,营业面积15万平米(是三亚免税城的2倍),计划2022年开始运营。

中国中免还运营9间市内免税店(国内5间,位北京、上海、厦门、青岛、大连,为外籍人士服务)和54间其它免税店(包括41间外轮供应店、9间有税店)。

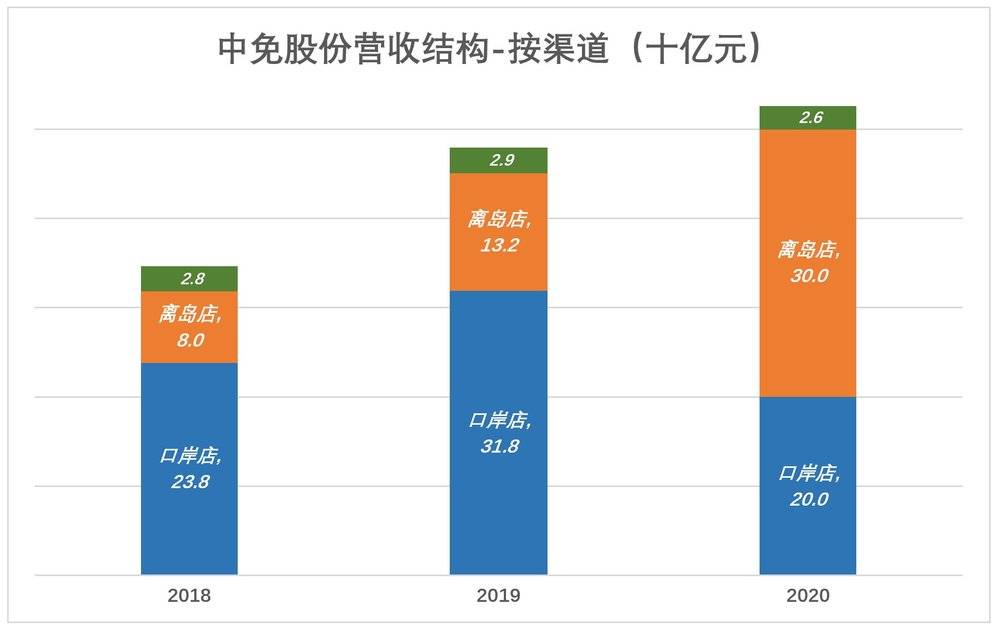

2019年,口岸店、离岛店销售收入分别为318亿、132亿。2020年,受疫情影响,跨境客流一度中断,口岸店营收降至200亿,离岛店大放异彩实现营收300亿,其中营业面积超过7万平米的三亚免税店销售额达214亿。

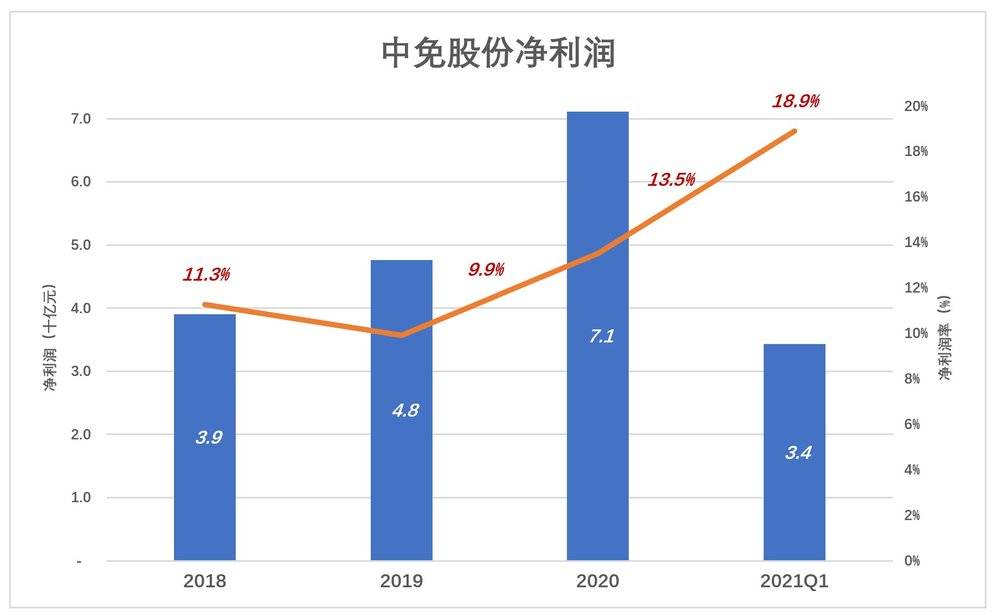

2020年,中免净利润创纪录地超过70亿,净利润率增至13.5%;2021年Q1,净利润34亿、净利润率18.9%。疫情过后,三亚免税城的火爆大概率会打折扣,中免净利润率有可能回落。

相关法律将免税财物额度从每人每年3万元大幅提高到10万元,但2020年海南人均购物金额仅为5800元。

制约中国中免业绩的根本原因是天花板低。2020年中国社会商品零售总额39.2万亿,天猫“双十一”单日成交4982亿。而根据沙利文预测,2022年中国免税市场规模为944亿。中免再牛也是“天花板下的生物”。

旅游服务斗不过OTA,中国中免未必有电商基因。“八字还没一撇”,“中免电商大有可为”是美好期望,慎重起见,目前还不能成为估值依据。

中国中免只有一个支柱——免税商品零售,“2020年全行业营收900亿”,这样一块天花板下,很难生长出市值1万亿的巨头。

(本文数据由虎嗅荣晓辰协助整理)