本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:李丹、杜玉、于旭东,编辑:位宇祥,头图来自:视觉中国

目前,无论是美国的货币政策还是资本市场,已经走到了一个历史上的关键节点。

美国通胀指标连续两个月爆表,创出十三年新高,美联储本周议息会议会不会宣布缩减QE(taper),对待通胀的态度又是如何,已然成为市场焦点。

当前市场,大佬都在“交易”美联储:有人已经囤积5000亿美元现金,准备加息后抄底;也有人决定,如果美联储继续忽视物价,将全仓买入抗通胀资产。

在这样的背景下,站在风暴漩涡中的美联储本周议息会议会传达什么样的信号呢?

一、摩根大通CEO放话:囤积5000亿美元“弹药”,加息后抄底

虽然没有明确预测美联储可能何时撤除宽松,但美国资产规模最大的银行摩根大通已经在“囤积弹药”,准备在美联储比预期更早加息时大举扫货。

美东时间6月14日周一,摩根大通CEO戴蒙在线上会议中表示,由于未来通胀上行可能迫使美联储加息,摩根大通已经在“有效地囤积”现金,而不是用这些资金买入美国国债和其他投资品。这样的做法是为了在加息时能买入收益升高的资产。

戴蒙说:

“我们有大笔现金,也很有能力,我们会非常有耐心。因为我想,很有可能通胀将不仅仅是暂时的。”

“我们的资产负债表里已经有5000亿美元现金。实际上,我们一直在有效地囤积越来越多的现金,等待利率走高时出现的投资机会。我的确预计利率会升高,通胀会增加,我们在为此做准备。”

二、对冲基金大佬Paul Tudor:如果美联储继续忽视物价,将全仓买入抗通胀资产

以成功预言1987年10月股灾而一战成名的华尔街传奇交易员保罗·都铎·琼斯(Paul Tudor Jones)在周一接受CNBC采访时称,如果美联储周三FOMC会议声明继续对通胀“漠不关心”,这恰恰是投资者应当“全力以赴每一笔押注通胀交易的绿灯信号”。

这似乎与近期的主流交易逻辑相悖。华尔街见闻曾提到,尽管4月和5月美国名义CPI通胀同比涨幅均创2008年金融危机以来最高,没有人在交易通胀,大家都在交易美联储,“投资者很清楚,一旦市场陷入麻烦,比如标普指数跌个10%,美联储就会吓得停止缩减QE。”

这位以预言股灾闻名的亿万富翁对冲基金经理人直言,他不认为当前通胀上行只是暂时的,本周FOMC将是“美联储主席鲍威尔职业生涯中最重要的会议,也是过去四、五年来美联储最重要的会议”,因为美联储的信誉可能因为其“通胀只是暂时的”观点而受到威胁。

他表示,最近的通胀数据“意义重大”,即便通胀和金融稳定的担忧日益加剧,美联储只聚焦在“实现充分就业目标”这一点上是“颠覆了经济正统观念”,具有犯重大政策错误的危险。

他认为,美联储坚持认为不断上升的通胀压力将被证明是暂时的,是因为没有考虑到“央妈”自己在抑制过去几轮通胀方面已经起到的作用。

他称,如果本周美联储继续无视价格上涨,自己将全力以赴进行通胀交易:

“我可能会购买大宗商品、加密货币和黄金。我想要资产组合包括5%的黄金、5%的比特币、5%的现金和5%的大宗商品,我不知道剩下的80%应如何配置,因为我想看看美联储会怎么做。

本周FOMC之所以重要,是因为我们收到了太多挑战美联储使命和模型的经济数据。因此,美联储对此如何反应将非常重要,投资者需要借此来决策处理未来的投资组合。”

他认为,当美联储正视现状并回撤超量宽松政策之日,将会迎来“缩减恐慌”(taper tantrum),届时固定收益类资产会被抛售,股票会大跌调整。

三、美联储关键会议将传达什么信号?

高昂的通胀数据下,美联储对待通胀的态度成为市场的重要关注点。

Forex全球市场研究主管Matt Weller在上周五的研究报告中写道,现在的关键问题是,通胀率上升是否是“暂时性的”,或者价格上涨是否有可能在人们的心理上根深蒂固。

对于这个问题,固定收益市场也许给出了答案。

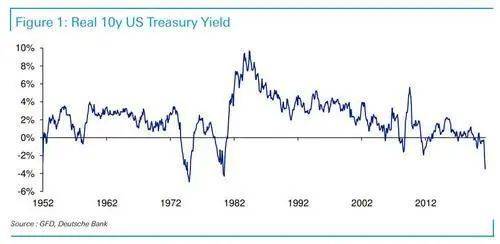

德银图表显示,当前10年期美债收益率(1.5%)和美国CPI(5%)之差已经跌至-3.5%。也就是说,美国10年期国债的实际收益率已经跌至-3.5%,创1980年以来最低。

这意味着什么呢?市场觉得美联储所谓的缩减QE(Taper)不过是纸老虎,因为投资者很清楚,一旦市场陷入麻烦,比如标普指数跌个10%,美联储就会吓得停止缩减QE。

美国财政部也认为,随着人们在后疫情时代的报复性消费,以及去年的弱基数效应,目前的通胀飙升是转瞬即逝的。

对于未来政策路径,受访的逾半数经济学家预期18位美联储官员的预期中值为2023年至少加息一次。

其他经济学家预测,美联储最早2024年前不会提高接近于零的基准利率,这符合美联储3月份时的预测。

调查得出的预测中值为到2023年年底加息25基点,到2024年年底再加息50基点。

尽管经济学家对taper和加息的具体时间节点存在分歧,但站在当今时点,市场可能更想看到美联储“鸽派”立场。

Commonwealth Financial Network投资组合管理主管Peter Essele表示,市场可能更想听到美联储官员更多的鸽派言论,即绕过taper的讨论。市场目前已经预见到美联储的温和宽松立场,最近的利率走势也证明了这一点。

Wrightson ICAP首席经济学家 ou Crandall表示,无论是高企的通胀数据,不及预期的劳动力数据,这些潜在的“鹰派”论据都不会干扰美联储官员向市场传达的核心信息——明年其基准利率将继续保持在低位。

(市场有风险,投资需谨慎,本文不构成投资建议)本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:李丹、杜玉、于旭东,编辑:位宇祥