美国银行6月全球基金经理调查显示,大多数专业投资者赞同美联储的观点,认为通胀可能是暂时的,最近的价格压力将随着时间的推移而减缓,并最终回落至正常水平。

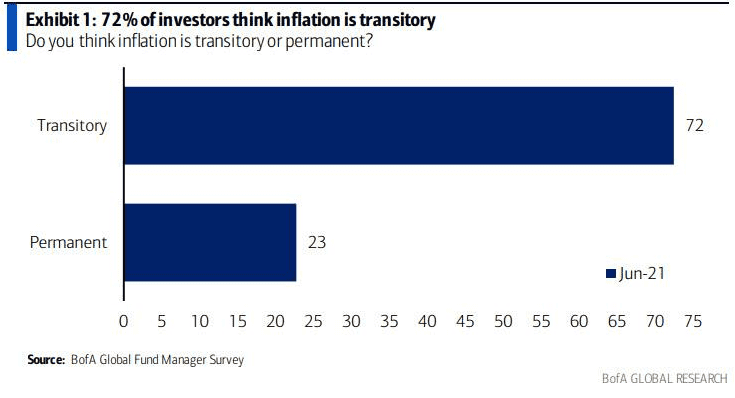

这项调查于6月4日-6月10日期间展开,访问了全球224位基金经理,他们的资产管理规模总计6670亿美元。其中72%的受访者认为通胀是“暂时的”,只有23%的人认为通胀是“永久性”的。

6月10日公布的数据显示,美国五月CPI同比大涨5%,预期值仅为4.7%,增速创下2008年8月以来最高值,扣除食品和能源的核心CPI同比增长3.8%,增速创下1992年以来的新高。

然而,对于飙升的通胀数据,投资者似乎并不在意。上周依然疯狂涌入美国国债市场,推动美债价格创一年新高,纳指连续第四周上涨,标普500上涨至5月初以来的首个历史高点。

这背后反映的是投资者对长期通胀预期的降温。华尔街见闻此前提及,衡量市场较长期通胀预期的美国10年期盈亏平衡通胀率自5月17日触及峰值后,持续走低,从2.55%的8年高点降至2.32%。

美联储将于6月15日和16日召开货币政策会议,市场密切关注美联储对通胀的“口风”会否出现改变,并搜寻有关何时开始缩减QE的蛛丝马迹。

美银的调查显示,尽管大多数基金经理认为通胀只是暂时的,但他们仍预计美联储可能在未来几个月开始谈论缩减购债规模。

其中,63%的受访者预计信号将在8月或9月发出,38%的受访者预计信号将在8月的杰克逊霍尔年度峰会上发出,25%的受访者预计信号将在9月的FOMC会议上发出。

基金经理们将债券市场的“缩减恐慌”(taper tantrum)评为最大的“尾部风险”。

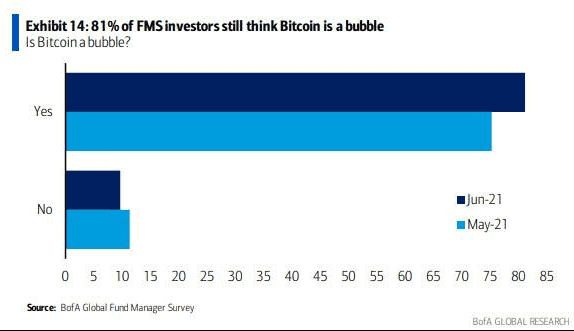

美银的调查还显示,基金经理们认为大宗商品是目前最拥挤的交易,取代了上个月的领头羊比特币。

调查显示,81%的基金经理依然认为,比特币是个泡沫。

他们普遍认为市场反弹将继续,当被问及未来6个月股市调整的可能性有多大时,接近6成的基金经理认为概率小于10%。

资产配置方面,基金经理们已经将现金水平从上个月的4.1%降至3.9%。

基金经理们对债券的配置跌至-69%的3年低点,股票的配置回升61%,为年内高点。