作者|Eastland

头图|视觉中国

2021年5月17日,知乎(NYSE:ZH)公布了2021年Q1业绩。

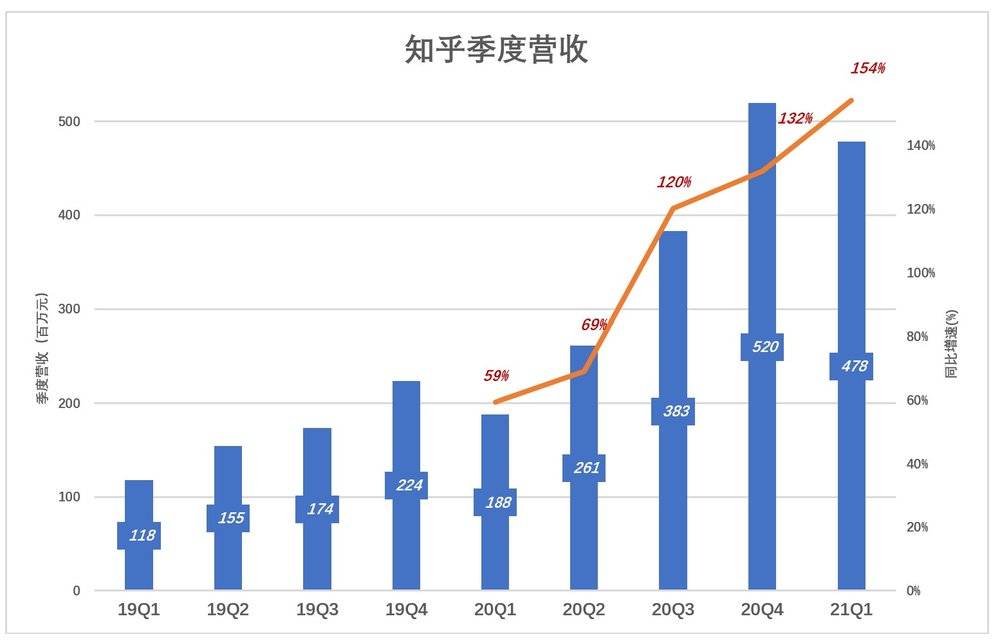

上市后的首份财报显示,知乎季度营收4.8亿,同比增长154%;毛利润2.7亿,同比增长284%;平均月活用户8500万,同比增长38%;与此同时经营亏损亦扩大至3.4亿,同比多亏62%……

毛利润增速>营收增速>用户增速,说明基于单位用户数量的变现能力和获取毛利润的能力有所增强。

经营亏损增速约为毛利润增速的五分之一,知乎的自由度比较高——既可压缩费用实现盈利,也可用盈利换市场,迅速增大营收规模。

高盛、瑞信等国际大行纷纷给出“买入”评级,高盛给出的目标价高达15.6美元,较5月19日收盘价高99.5%!

需要指出的是,知乎虽然已创立十年并成为纽交所上市公司,但直到2017年才宣布要“进军商业化”,而取得规模化营收要到2019年。

广告、订阅、内容营销三大主业还处在“百家争鸣”阶段,视频、电商、在线教育等业务刚刚“试水”,赚钱模式还未最终成形。这样的知乎应当被视为“初创公司”。

从市值角度看,小米、美团、滴滴等一众公司上市前估值已是知乎的十倍,更不要说字节跳动。

这家具有纽交所上市公司身份的“初创公司”,一方面有较大不确定性,另一方面想象空间大、估值低、业绩透明、受严格监管、股权流动性强……难怪高盛、瑞信这些“老炮”如此热衷。

知乎变现的三个特征

创立十年的公司要IPO,通常会披露过往三五年的业绩。但成立于2010年的知乎,只披露了2019、2020两个财年的业绩。尽管2017年知乎就宣布“进入商业化”,但成规模的流量变现始于2019年。

知乎营收增长有三个特点。

一是增速越来越快

多数互联网公司招股文件中披露的季度营收,增速都呈显著下降,从百分之几百跌到百分之几十。

2019年Q1,知乎刚刚开始商业化,录得营收1.2亿;

2020年Q1,营收1.9亿,同比增长59.4%。体量小、基数低,不到60%的增速实在不高;Q2营收2.6亿,同比增速69.1%,仍不算高;

接下来Q3、Q4两季,营收分别达到3.8亿、5.2亿,同比增速分别为120%、132%;

2021年Q1营收4.8亿,同比增长154%。

二是收入增长快于用户增长

2019年Q4,MAUs(平均月活用户数)为5690万,营收2.24亿,每位月活用户对应3.94元营收;

2020年Q4,MAUs增至7570万,同比增长33%;营收5.2亿,同比增长132%;每位月活用户对应6.87元营收,同比增长74.4%;

再比较2020年Q1和2021年Q1,后者MAUs为8500万,同比增长38%;2021年Q1营收同比增长154%;每位月活用户对应5.63元营收,同比增长84.6%;

三是变现方式“百家争鸣”

2019年Q1开始商业化之初,1.03亿广告收入占营收的87%;付费订阅收入仅为1472万。

2020年Q1,1.26亿广告收入占营收的比例降到67%;付费订阅收入增至5576亿,占到营收的30%;刚刚起步的“内容营销”收入不过100万元。

到2021年Q1,2.14亿广告收入只占营收的44.7%;订阅收入1.27亿,占营收的26.5%;而此时内容已“无限接近”订阅业务,营收1.21亿,占营收的25.3%。

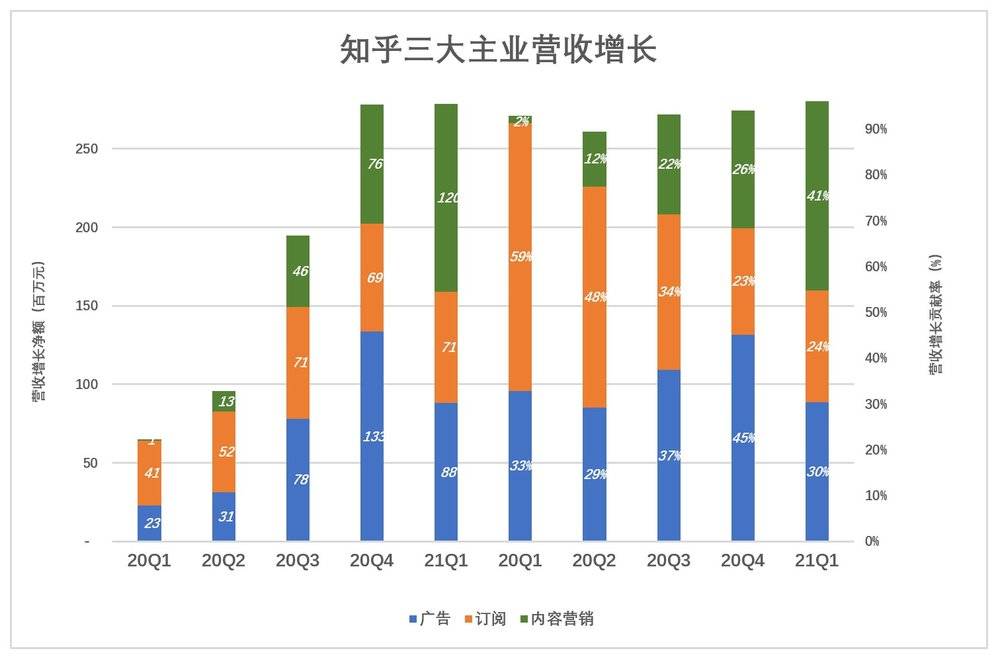

过往5个季度,知乎三大主业营收呈“百家争鸣”态势。

2020年H1,订阅业务成为明星,Q1、Q2营收增长分别为4100万、5200万,营收增长贡献率分别为59%、48%;

下半年广告业务表现强劲,Q3、Q4营收增长分别为7800万、1.33亿,营收增长贡献率分别为37%、45%;

2021年Q1,内容营销营收增加额达1.2亿,营收增长贡献率41%。广告、订阅对营收增长的贡献分别为30%、24%(其余增长由电商、在线教育等新业务贡献)。

上述三个特点的共同原因是知乎变现启动晚。

为强调变现方式的多元化,知乎创始人周源说了句“知乎非线上广告收入占总收入的比例增至55%”。于是,有篇“奇文”指摘“知乎类广告收入占比七成”!

百度做了这么多年,“类广告收入”占比仍然是七成,字节跳动(没有公布财务报告)广告收入占比想必不低于九成,这也能成为“槽点”?

知乎的“重置成本”

知乎定位于“问答社区”和“原创内容平台”,于2011年1月正式上线。截至2020年末,累计拥有4310万内容创作者,贡献3 .53亿条内容。可见2019年开始的变现不是“平地起高楼”。

互联网天然具备网络效应,即用户越多网络价值越高,比如微信、知乎。假如一个中国人离开微信使用其它即时通讯工具,要“携带几百好友一同转网”。但也不是不可能,只需十亿微信用户一起“迁移”。

十年间,4300万知乎答主贡献3.5亿条内容。假如数千万知乎用户迁移到新的“问答社区”会发现“白茫茫大地真干净”。从这个角度讲,知乎、豆瓣均比微信更难以替代。

知乎一直没启动变现或者说“没想好”模式,却获得80亿融资(8轮),根本原因是投资人看到知乎的“重置成本”非常高。

“重置成本”就是取得同样标的所需付出的代价,包括时间和金钱。即便有钱、有用户的腾讯,要打造出“另一个知乎”也得花几年时间吧。

正因为如此,知乎身处的赛道没有同质化竞对。从打车大战、共享单车大战、在线旅行大战到在线教育、社区团购、电商快递……几乎所有新经济公司都难以幸免。知乎却可以在自己的赛道上,从容探索。

“百家争鸣”

知乎将营收分为:广告、付费会员、商务内容及“其它”。

1)广告

知乎广告形式包括开屏、信息流、小程序、分享页面、检索页面。广告主可以在后台设置投放区域,通过“定点投放”不断优化投放性价比。

2019年、2020年收入分别为5.27亿、8.43亿,2020年Q1为2.14亿。

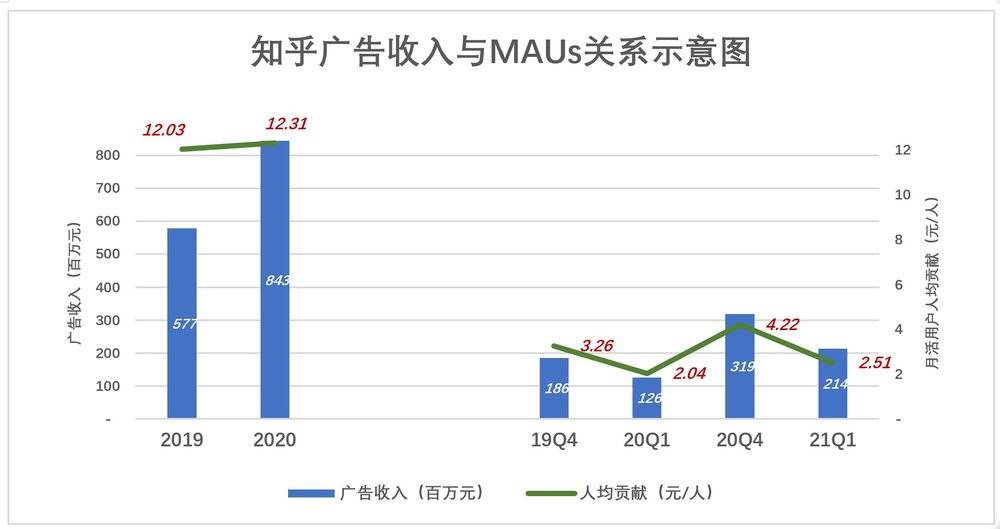

知乎广告收入与平均月活正相关。2019年平均月活4800万,人均贡献广告收入12元;2020年平均月活6850万,人均贡献广告收入12.3元。

季度数据更能说明问题:2020年Q1月活6200万、广告收入1.26亿,人均2.04元/季;2021年Q1月活8500万、广告收入2.14亿,人均2.51元/季,人均贡献同比增长23.5%。

2020年快手平均月活用户数达到4.8亿、广告收入219亿,人均贡献广告收入45.6元,是知乎的3.7倍。2020年B站平均月活用户数达到1.86亿、广告收入18.4亿,人均贡献广告收入9.9元,是知乎的80%。

知乎月活用户贡献广告收入介于快手和B站之间,是否还能增长,尚没有定论。

2020年快手“销售及营销开支”达266亿,相当于广告收入的121%;同年,B站“销售及营销开支”为34.9亿,相当于广告收入的190%;而2020年知乎7.35亿市场费用相当于“类广告收入”的75%。这样的比较可以在一定程度上说明营销费用“拉动”广告收入的效率。

2)订阅

2019年3月,知乎“超级会员”升级为“盐选会员”,会员享有内容、身份、功能三重权益。当时付费内容包括300本杂志、3500场课程/讲座,1万本电子书……

2019年、2020年付费订阅收入分别为8800万和3.2亿,同比增长264%;2021年Q1付费用户达到400万,订阅收入1.3亿、同比增长127%。

付费用户数是月活用户的子集。2019年月均4800万月活,其中57.4万订阅,付费率1.2%,人均支付13.4元/月;2020年月均6850万月活,其中236万订阅,付费率提高到3.4%,人均支付11.3元/月。

与其它“泛内容付费模式”(如爱奇艺、腾讯音乐、喜马拉雅等)不同,知乎会员的权益还有:专属会员标识、支持发图、在个人主页置顶回答或文章、60天可改一次用户名。

自媒体时代人人都是媒体,从微博到微信公号,从头条号到百家号、企鹅号为所有人提供了赚钱的机会。

网上有许多“怎样通过知乎赚钱”的攻略,第一条就是要“养号”,粉丝多、权重高,给人点个赞都能收费……

要“养号”的起码得充个会员吧?相关回答置顶是“金主”的合理要求。

2019年Q4,付费订阅用户突破100万,付费率1.8%;2020年Q4,付费订阅用户达到303万,付费率达4%;2021年Q1,付费用户达到400万,环节增加将近100万,付费率4.7%。

只提供看内容的APP,付费率还能达到10%左右,知乎会员还能“顺手”赚钱,每月十几块钱而已,目前付费率不到5%,应该会有很大增长空间。

不妨假设微信推出付费服务,VIP会员每天可推送两次微信公号,VVIP会员每天推送三次,猜猜自媒体们愿意付多少钱!

3)内容营销

内容营销是“变现大赛”的黑马,2019年Q4营收仅64.1万,2020年Q4营收增至7650万,同比增长118倍!2021年Q1营收1.2亿,同比增长112倍、环比增幅58%。

互联网发展到今天,用户对硬广已经具有“自动屏蔽”“视而不见”的功能。开屏、信息流已成为难以给广告主带来惊喜的“传统形式”,内容的营销越来越被青睐。

知乎围绕话题组织、沉淀内容,是内容营销的“天然沃壤”。目前提供的内容营销产品包括“知+”“知任务”“知乎圆桌”等。

互联网广告多数是平台主动推送、用户被动接收。知乎“内容营销”的广告主,设置的五六个话题,投若干KOL。知乎引导用户以“赞同”“跟帖”等方式参与互动并以此为依据决定“回答”的排位。有理有据、说服力强的回答才能获得众多用户赞同,排位才能上升。

优质的内容营销有“润物细无声”的效果,能获得很好的ROI,而且还是“长尾”的。

知乎“内容营销”与百度“竞价排名”有异曲同工之妙,但知乎用户“权力”更大,因此更乐于互动。2020年Q4,用户参与互动次数高达每月6.76亿次。

前面讨论了知乎平台的重置成本,广告主在知乎也有很高的重置成本。百度竞价排名花钱应可以立即“兑现”,在知乎光花钱不行,还要花时间、要运营。假如某品牌汽车一面用产品/服务树立口碑,同时在知乎做内容营销,花相当长时间才能获得“偏正面”的总体评价,对用户购车决策施加影响。

知乎是时间的朋友。假如某汽车品牌在知乎上“很烂”,主机厂忍得了一年半载忍不了三年五载,总有一天会“找知乎”。

盈利能力分析

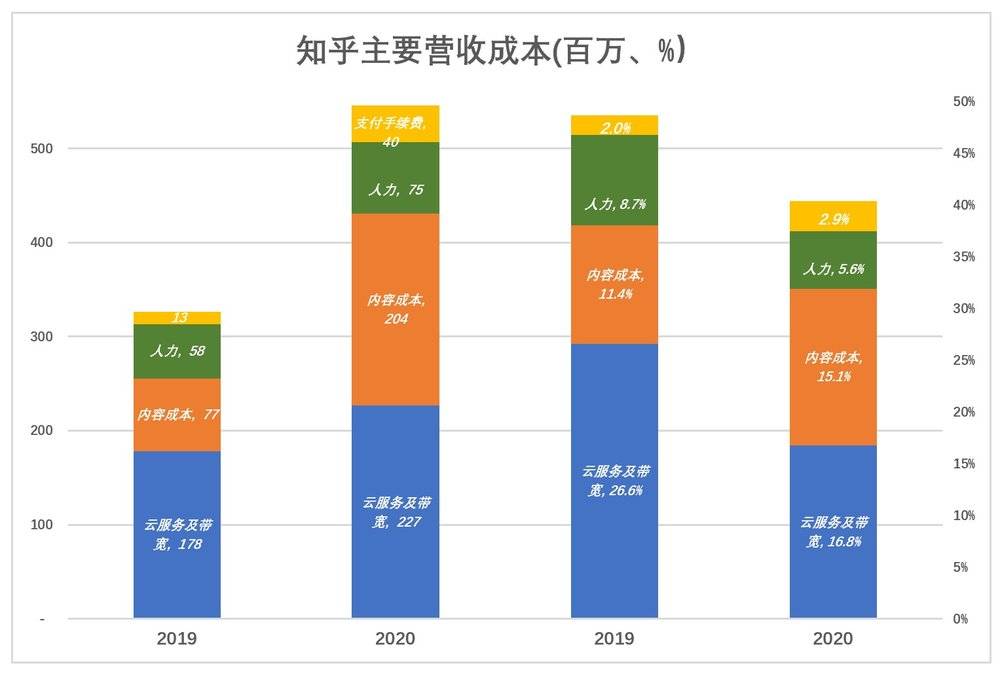

2019年知乎毛利润3.1亿,毛利润率46.6%;2020年毛利润、毛利润率分别为7.6亿、56%。

营收成本包括云服务及带宽、内容及运营成本、人力成本、支付手续费及其它。

2020年,云服务及带宽成本为2.27亿、占营收的16.8%,较2019年下降约10个百分点;内容及运营成本2.04亿、占营收的15.1%,较2019年上升3.7个百分点;人力成本7500万、占营收的5.6%,较2019年下降3.1百分点;支付手续费4000万元、占营收的2.9%。

尽管大同增加了内容投入,毛利润率还上升了近10个百分点。2021Q1,毛利润率为57%,同比上长15.4个百分点。

毛利润率随着营收增长提高,规模效应逐步显露,增长态势比较健康。

2019年各季度,研发、行政费用方差都不大,季度研发费用在九千万上下,行政费用在五、六千万波动。唯有市场费用却从Q1的1.46亿攀升到Q4的2.45亿。

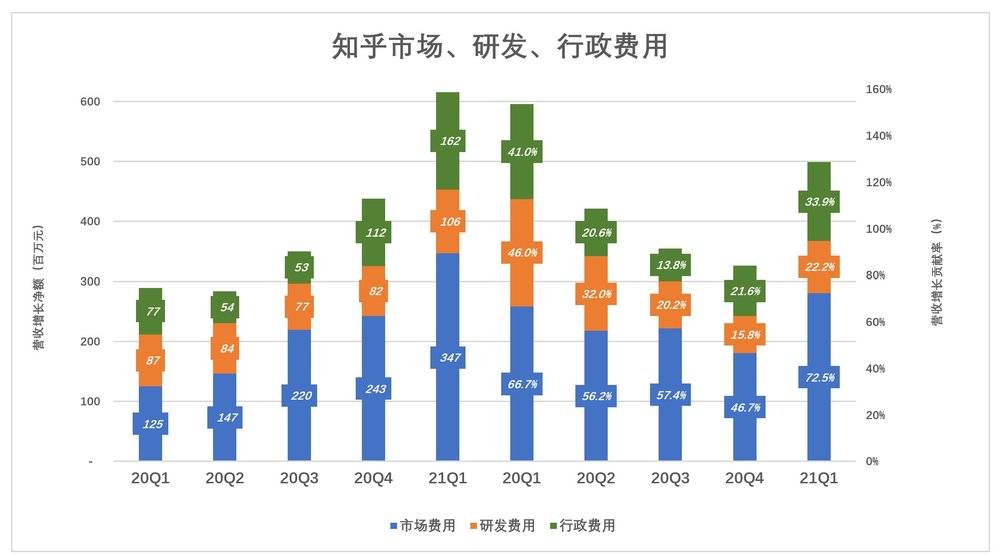

2020年各季度,研发、行政费用略有提高。市场费用波动范围没有超出2019年——从Q1的1.25亿升至Q4的2.43亿。但费用率显著下降:Q1市场费用率、研发费用率、行政费用率分别为66.7%、46%、41%,合计占到营收的154%;

进入2021年,知乎明显发力。

市场费用同比增加176%,达到3.47亿,由于收入规模变大,市场费用率从66.7%提高到72.5%,增加不到6个百分点;

研发费用从8662万微涨22%、增至1.06亿,但研发费用率从46%降至22%;行政费用从2020年Q1的7713万大幅升至1.62亿,但行政费用率降至34%。

值得注意的是行政费用中含1.16亿股权激励成本,剔除这部分非现金支出,行政费用率不到10%。

两年多的实践初步验证了三大变现模式。由于基数很低很低,未来两三年增速会很高。比如,2020年广告收入8.4亿,涨到16亿、32亿也只是头条、百度、腾讯的小小零头。

预计未来两三年,知乎营收增速会很好看。如果“增收不增利”,甚至亏损越来越大,请参看拼多多股价表现!

知乎的确更像一家初创公司,在纽交所比较罕见。