稳健的贝壳一季度财报发布带来1%的股价微涨。随后,贝壳找房发布讣告,称贝壳创始人、董事长左晖因病离世,盘前股价应声下跌10%。从2001年起创办链家,到创办贝壳和自如,再到如今贝壳上市,左晖用“真房源”改变了过去曾经良莠不齐、价格不透明的房屋租赁和二手房买卖市场。左晖曾说,要坚持做难而正确的事。未来的贝壳,在创始人精神的指引下,还将如何对万亿的房产市场变革?

左晖先生,一路走好。

本文作者:老虎证券,题图来自:视觉中国

美股盘后今早,贝壳发布2021年一季度财报,股价微涨1%。

下午3点多美股盘前,公司发布消息创始人左晖因意外疾病离世,盘前大跌10%。

在向贝壳创始人左晖先生表示哀悼之余,还是要讨论下资本市场对贝壳财报和公司的反应。

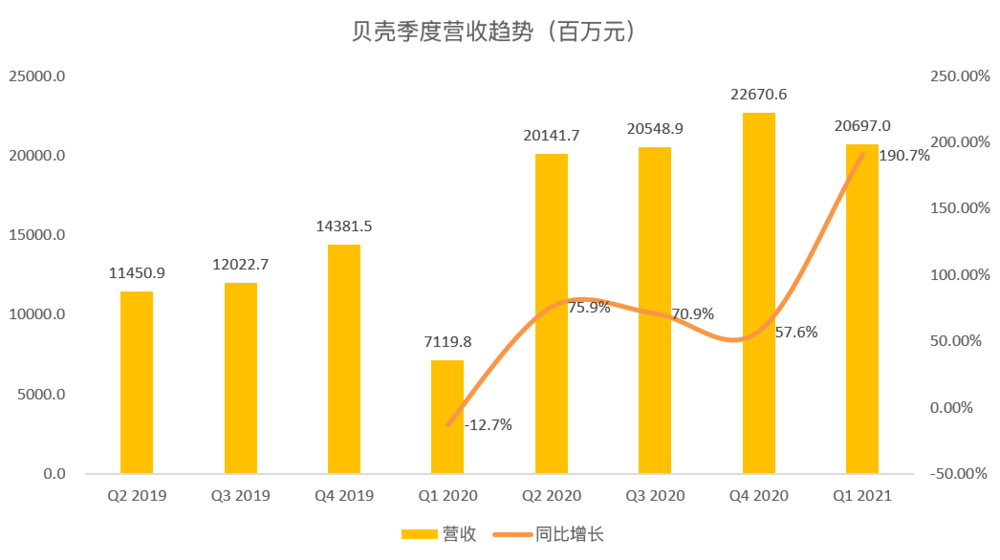

1. 抛开疫情影响,连续四季度57%以上的增速依然骁勇

贝壳一季度营收207亿元,同比增长190.7%;经调整后净利润为15.02亿元,去年同期为亏损14.78亿元。这个成绩,稳稳超出预期。

纯财务分析,判断贝壳财报表现,把握增长、毛利率、运营利润率这三个指标,即可一观。而当季表现来看,营收同比增长190.7%,乍看凶猛,恰如公司自己所言,因2020年一季度新疫情整体营收基数低。同比数字失准情况下,环比数字为负8.7%,可以辅助判断。但是,不能忽视4个季度以来增速维持在57%以上的骁勇状态。

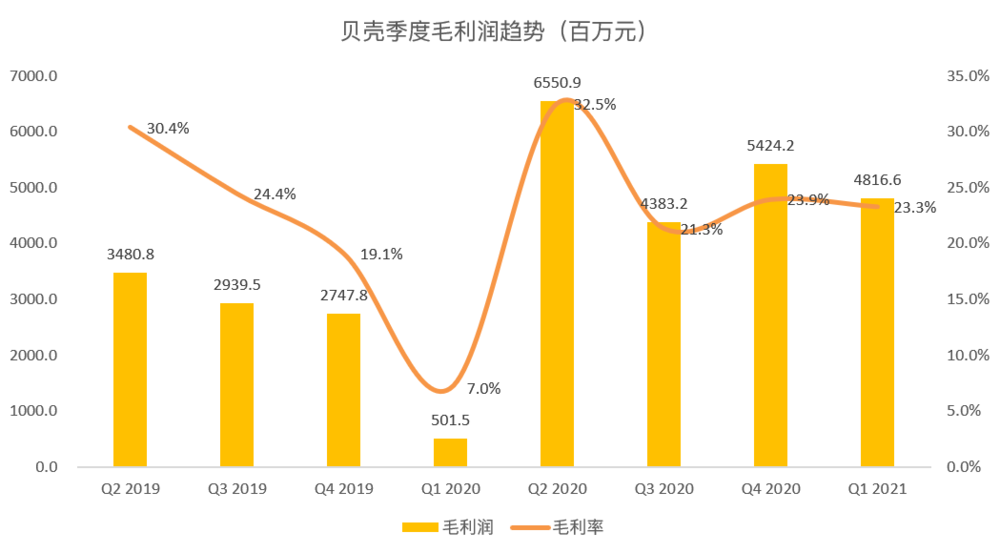

此外我们看到当季毛利润48.2亿元,毛利率23.3%,相比而言更早之前的2020Q4和2020Q3分别为54.2亿元和43.8亿元,毛利率分别为23.9%,21.3%。

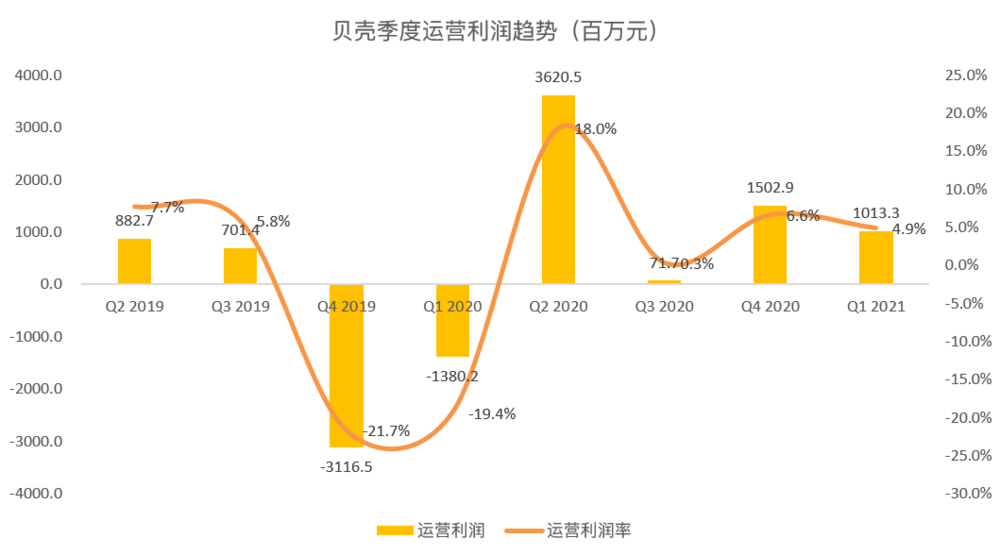

以及运营利润在2020Q4和2020Q3分别为15.0亿,0.7亿元,运营利润率分别为6.6%,0.3%。

利润和利润率没有出现明显跃升,不是爆款。整体财务观感,这是一份在既定增长道路下稳步前行的数据。

四个月股价翻四倍,券商对贝壳看好

贝壳去年8月上市,股价走出大牛行情,自发行价20美元,一路涨到最高79.4美元。短短4个月,股价涨到发行价4倍,作为投资人更想问的其实是why。

包括现在,提到贝壳,也会问一年赚30亿的公司(现在50亿了),为什么能估值4000亿(曾经5000亿),市盈率凭什么这么高。

答案在于增长预期和行业地位。可能后者更重要,当一个公司在房产这样的万亿级别市场,成为当之无愧的老大,且市占率还肉眼可见的将继续提高:贝壳2020年的新房GTV(平台交易总额)为1.38万亿,占据全国新房交易量的8%;二手房GTV为1.94万亿,占据全国二手房市场约四分之一。

如果撇开市盈率这个狭隘的指标,去看市销率感觉好多了。贝壳过去4个季度总营收为840.6亿,对应市销率为5上下。如果用电商行业的P/GMV,效果更明显,贝壳过去4个季度整体GTV达4.24万亿元。

不过即便用最“严苛”的市盈率,在券商对贝壳的预测里,“FY21E-FY23E公司将分别实现经调整归母净利润 73.8/100.8/138.0亿元人民币”,将支撑当下贝壳的股价表现。

创始人离世,贝壳股价或将承受更高波动

贝壳创始人兼董事长左晖先生离世的新闻,想必投资者都已看到。有位老虎社区的虎友说,贝壳昨天股价灰色(收平),已提前致哀。诚如此言善意,创始人意外离世,却是投资者无法预见的黑天鹅。

左晖持有贝壳38.8%的股份,短期而言,股价将承受更高波动是投资常识。长期而言,贝壳所在的行业并未行进到行业终局的态势,要做的事还很多,失去一位精神领袖般的创始人,对公司而言为重大损失。损失究竟有多大,时间或许可回答。

总结

贝壳上一次上头条,大概是“二选一”风波。投资者的黑天鹅,贝壳投资者应当收到提醒了。

再次回到凭什么这么贵的贝壳市盈率话题,取决于你怎么看一家公司。究竟它只是一台“无情”的赚钱机器,还是一个重塑行业形态的改变者,是一家普普通通的公司,还是一个行业标准制定者。回答不同,你给它的估值倍数也就不同。