本文作者:薛洪言,题图来自:视觉中国

橡树资本联席董事长霍华德·马克斯写过两本书,每一本都很经典。一本是《投资最重要的事》,前期已写过两篇文章进行推荐(《这本投资书凭什么让巴菲特读两遍?》、《面对大跌,什么才是投资中最重要的事?》);本次重点介绍另一本,《周期》。

周期的概念广为人知,对于股市中的牛熊转换,几乎每个投资者都有深浅不同的认识。但只有把感性的认识上升为一种规律,才能有效地指导投资实践,马克斯的《周期》,最大的价值就在于帮助投资者将周期的认识系统化、规律化,并用自己卓越的投资业绩进行佐证加持。

在书中,马克斯从经济周期谈到信贷周期,落脚点是市场周期和心理周期。基于对周期的“信仰”,马克斯将巴菲特的那句名言“在别人恐慌时贪婪、在别人贪婪时恐慌”变成一种可以落地的投资实践,屡屡获得超额收益。

在本文中,我主要就自己读后感触最深的部分进行重点阐述,并学以致用,结合马克斯的周期论尝试判断当前A股所处的位置。但读后感写作难免挂一漏万,建议各位读者再去读一读原书,绝对物超所值。

周期的根源

在马克斯看来,不同于物理世界的周期,投资者的心理和情绪才是经济世界中周期产生的根源。简单地说,周期主要产生于人的过度反应以及走到极端之后进行的修正。

证券市场是这样的,经济和企业也是这样的。在这些领域,本质上都是人在做决策,因此会周期性地偏离长期趋势。所以,理解人的心理和情绪会在过度乐观和过度悲观之间波动,就成为认识周期的关键。

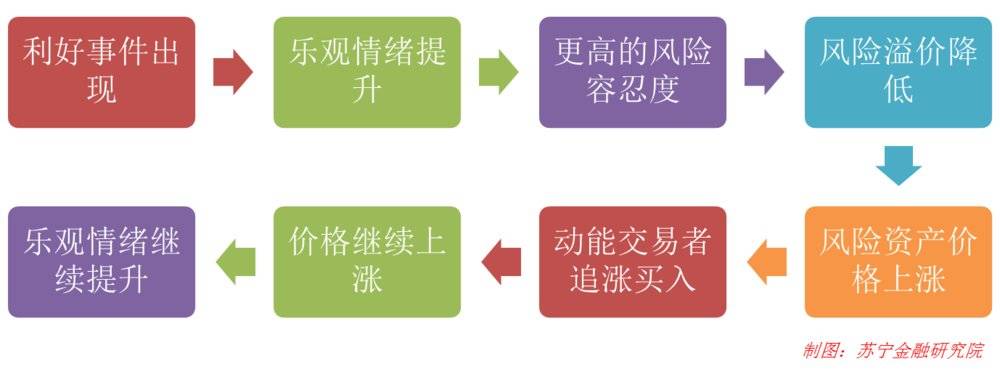

举个简单的例子,当证券市场出现利好事件时,会带动乐观情绪提升,投资者降低风险容忍度,导致风险资产价格上涨,价格上涨吸引更多交易者买入,推动价格继续上涨,反过来又推动乐观情绪提升,直至走向极端。此时,投资者倾向于忽视风险,用美好的想象替代现实,“看报表你就输了”。

反过来,当利空事件发生时,也会通过加重市场悲观情绪而引发资产价格进入下跌循环。悲观情绪主导时,投资者极度厌恶风险,迟迟不敢入场,拿着放大镜寻找上市公司瑕疵。

在这样一个简单的闭环因果链下,一个有重要影响的利好或利空因素,足以将价格推高或压低到不可思议的非理性程度。

冷静下来时,人们常常会怀疑,谁会去干这么明显的蠢事呢?

一个事实是,“人们想要得到什么,就会选择相信什么”,这是人性使然。相信自己想要的、过滤自己厌恶的,当多数人都相信一件事时,市场会失去制衡力量,推着行情走向极端。

另外一个事实是,很多时候,人们会去干明知是蠢事的事情。要么带着击鼓传花的侥幸,要么则是市场考核的压力。比如一年期考核机制下的基金经理,往往会基于短期业绩排名压力采取从众行为,以求业绩结果不与市场均值产生太大偏离。如花旗银行CEO查尔斯·普林斯的那句名言,“只要音乐一直在响,我们就必须站起来继续跳舞”。

所以,价格虽受制于价值,但市场情绪引发的周期性波动会导致价格围绕价值做钟摆运动,从一个极端走向另一个极端,导致资产价格的波动表现出明显的周期属性。

认识这种周期属性,能帮助投资者规避很多真正的投资陷阱。

警惕高估资产

最重要的就是要警惕高估资产。

当一只股票上涨到非理性高度,已经无法从基本面角度进行理解时,投资者要敏锐地觉察到此时的市场情绪,对市场普遍的乐观保持高度警惕。虽然市场一片好看之声,投资者要努力克制自己的从众情绪,更要避免“虽然估值过高,但还有上涨空间”的博傻投机心理,转身去冷门股中寻找机会。

这段话看上去简单,但实操中落地很难,否则就不会有那么多人追涨杀跌、亏损离场了。

举个例子,当前的高端白酒股值不值得买?经过春节后的大幅调整,部分龙头的调整幅度高达30%以上,在很多恐高的投资者看来已经相对安全,可以买入长期持有了。但想一想马克斯的提醒,站在年度视角考察一下股价走势周期,大概才能冷静一下。

自2013年以来,贵州茅台的估值触底反弹并一路走高,持续至今,已走过了长达七年的上行期。2013年的估值底部,受三公消费整治及白酒塑化剂事件影响,市场情绪极度悲观,之后的反弹从底部回升至合理水平顺理成章。之后的估值水平屡创新高,则已经逐步脱离基本面的范畴。

从2020年向前追溯,贵州茅台5年净利润复合增速24.67%,券商一致预测未来三年复合增速为15.3%,表现很优秀,但对应50倍以上的PE就需要慎重考虑了。

正如马克斯已经提醒过的,所谓周期波动,股价从不合理的低估回归合理价位时不会停下来,而是会走向另一个极端,将估值推升到一个非理性的高度。这个时候,投资者切记被乐观情绪裹挟,不要忘记周期永存的铁律:过高的还会跌下来。

在马克斯看来,投资风险最主要的来源,不是负面的经济变化或公司盈利下降、产品缺乏竞争力,而是高得离谱的估值水平。读马克斯的《周期》,如果只学会一件事,那就是要时刻保持冷静,警惕高估资产。

如何正确抄底?

马克斯并未告诉投资者该如何抄底,但理解了周期,有助于投资者更正确地抄底。

2008年全球金融危机期间,花旗银行股价大跌,跌到适度低估价位时,很多价值投资者抄底买入,之后股价继续大幅下跌,很多人被套牢,账面浮亏高达50%以上。这个案例,被很多人拿来质疑价值投资理念的教条。其实,如果结合对周期的认识,价值投资者有望做得更好。

正如马克斯一再强调,价格围绕价值做钟摆运动,当价格从估值高点跌至合理水平时,走势并不会停止,而是继续摆向另一端,到严重低估时才会停下来。对价值投资者而言,通过定位当前投资环境在周期钟摆中所处的位置,可以更好地指导投资决策。

仍以上述花旗银行举例,受金融危机影响,股票价格高位回落,先是到达合理价位,短暂停留后会迅速走向另一个极端。在略微低估的位置,显然不是好的买点,不妨让子弹多飞一会,等一个更好的价格。换句话说,当你还有强烈的抄底欲望时,其实还没到抄底的时刻。

很多时候,股价经过短暂的暴跌后放缓了脚步,似乎还有了反转的迹象。其实,恰恰是急不可耐的抄底行为阻碍了价格的下跌,但周期的钟摆会把这股力量轻松化解,重新掉头向下,直到无人敢言抄底时,真正的底部才会出现。

这个时候,投资者要做的不再是克制自己的抄底欲望,而是不断地鼓励自己去大胆抄底。因为此时市场被恐慌情绪笼罩,之前还急不可耐想要抄底的投资者,要么过早行动没有子弹,要么受恐惧心理主导,不敢行动,希望等待更低的价格。

在极端市场中等待更低的价格,是另一个典型误区。一则,最低的价格只能事后知道,事前没有人能够预知,投资者应把底部视作一个区间,而非单一的价格点;二则,一旦市场走过最恐慌阶段开始反转,反转的速度往往很快,投资者可能无法买到足够的数量。

马克斯认为,投资者不能瞄准底部进行投资,在看到价格低于内在价值时(当然要预留一定的安全边际)就应该买入,如果买入之后价格继续下跌,就接着买,买入更多,之后耐心等待市场回归价值。

事实上,市场大跌时,很多优秀的投资者常常用“相信国运”来自我慰藉,把眼光放长远,穿越周期看到循环波动的本质。不过是波动而已,大胆买入,不值得恐慌。

市场修正错误所需的时间也许很长,如马克斯所说,此时投资者能做的最好的事,就是跟着希望和曙光去做。

应对周期、利用周期

既然市场是周期性波动的,那么评估当前投资环境所处的周期位置,就成为应对周期、利用周期的起点。市场走到周期的不同阶段,投资者应该用不同的投资组合来应对。

概括来讲,如果市场乐观过头,投资者要多看看负面因素,降低买入高估资产亏钱的风险;如果市场悲观过头,投资者要多想想正面因素,避免没有买入廉价优质资产而错失赚钱的好机会。

当然,具备周期意识,并不是简单地与市场趋势做对。相反,大多数时候应该顺应市场,只有当市场情绪摆动到极端位置时,才需要与市场做对,也必须与市场做对。

顺应市场趋势,无论结果如何,心理压力都是小的;与市场做对,并不容易。尤其是,优秀的投资者虽能感知周期,但并不能精准预测拐点。在必须与市场做对时,不得不面临市场带来的短期压力,如马克斯所言:

“如果你拒绝与大多数投资人为伍,一段时间之后,你会受到双重打击:一是从业绩来看,你是一个落后的大输家,输了比赛;二是从群体来看,你像是一个落伍的老家伙,输了面子。”但是,你也逃过了最终的市场大调整,短期内付出的这点“代价”也就不算什么了。

巴菲特说:“别人处理自己的事情越不谨慎小心,我们处理自己的事情就越要谨慎小心。”这句话可以作为投资者应对周期、利用周期的行动指南。

当市场走向极端的时候,要敢于进行独立判断,敢于逆势而行。换言之,其他人都狂热兴奋的时候,我们应当恐惧害怕;其他人都恐惧害怕的时候,我们应当变得更加积极乐观。正是这种特质,构成了优秀投资者重要的超额收益来源。

当前A股在周期中的位置

在实践层面,如何判断周期所处的位置呢?

马克斯认为可以用通过评估市场估值水平和投资者情绪进行判断。一方面观察市场平均市盈率在历史中所处的位置,是接近历史高点还是历史低点,同时评估周围投资人的交易情绪,是低落还是高涨。

通常情况下,两个指标可以互为印证,过高的估值对应高涨的情绪,反之亦然,如马克斯所说,估值水平是投资人心理产生的结果,也是投资人心理失常的症状和指示器。

此外,投资者还可以从大类资产收益率的角度考察股票投资的性价比。市场平均市盈率的倒数约等于投资股票的平均收益率,将其与十年国债收益率对比孰高孰低,若低于十年国债收益率,说明股票资产性价比低,到了该离场的时候。

下面,我们对A股在周期中的位置进行判断。

2021年4月16日,万得全A平均市盈率为21.03倍,较2018年的低点12.97倍涨幅62%,但距离2015年的高点31.79倍还有51%的上涨空间。从这个角度看,周期的钟摆刚刚从底部摆动至合理估值水平上方不远处,距离极度乐观的顶点还有不小距离,可以降低期待,但还不到恐慌的时候。

另外,当前股票投资的平均收益率为4.76%(市盈率21.03的倒数),远高于十年期国债收益率3.19%,说明股票投资仍然具有吸引力。从定性指标来看,当前投资者的情绪与春节前相比已有天壤之别,“一季报雷”的陆续出现也表明市场对业绩表现依旧看重,估值并未摆脱业绩的束缚,还没到周期运行的极端阶段。

结合定量和定性指标来看,我们可以大致判断当前市场处于钟摆中心点偏上的位置。虽然我们不能据此判断下一步会发生什么,可能涨,也可能跌,但知道市场还没到危险阶段,已足以对投资决策形成重要的信息支持。

需要注意的是,鉴于当前A股市场存在严重的估值结构分化,即便A股整体市场估值还没到危险阶段,但并不代表所有行业板块都是如此。在板块个股层面,仍然需要进行具体分析。