本文作者:薛洪言(苏宁金融研究院副院长),头图来自:视觉中国

开年以来,多地陆续出台楼市松绑政策,从限购、限贷、限价、土地供应等多方面给予楼市实质性支持。尤其是近日银保监会主席明确表态“房地产泡沫化、金融化势头得到扭转”,预计后续地方政府层面还会有更加强有力的楼市松绑政策出台。

作为典型的政策驱动型行业,在密集的政策推动下,地产行业有望触底反弹,成为2022年稳增长的一条重要主线。在此背景下,A股房地产板块值得参与吗?

长期视角:阶段性反弹不值得参与

先看看长期视角。

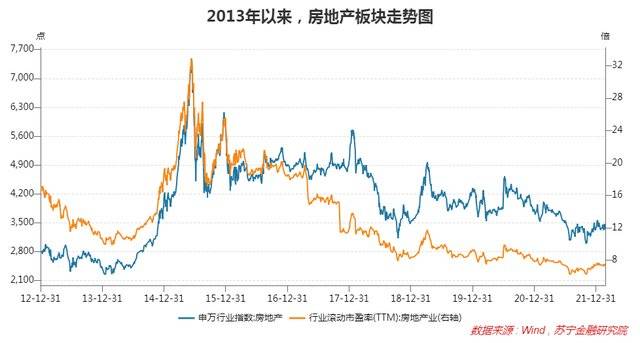

市场中有句至理名言,叫“不可与趋势做对”。就房地产板块而言,虽然2022年稳增长预期下板块大概率复苏,但短期复苏不改长期趋势,从中长期行业趋势来看,房地产板依旧处于下行趋势之中。

面对长期下行的行业,不少优秀的投资者将巴菲特的一句名言视作投资原则,即“如果你不想持有一只股票十年,就不要持有十分钟”。在他们看来,投资者应远离长期趋势下行的板块,不参与阶段性反弹。

比如我曾看过一位长期业绩非常优秀的基金经理访谈,她坦言2013年前后通过人口结构变化确认房地产中长期趋势向下后,就再也没有参与过这个板块。在这位基金经理看来,与其在下行通道里博阶段性反弹,不如找一个朝阳赛道拥抱高速增长的甜蜜点。

从后市的表现来看,这一选择无疑是正确的。2013年至今,申万房地产指数累计上涨18.35%,年均涨幅仅为1.9%,显著跑输同期沪深300指数6.83%的水平。但从个股层面来看,同期仍有22家企业涨幅超过150%,其中就包括万科、保利等龙头企业。

这说明了什么问题呢?就是整体性行情和结构性行情是有区别的。举个不太恰当的例子,当前上证指数的点位,在2007、2015、2017年都曾出现过,但不同时点市场结构的差异非常大、不同板块的行情走势差异也非常大。

巴菲特的名言,用在个股上面无比正确,如果一个企业10年后注定消亡,那么当下买入就是投机行为,不值得提倡;但延展到行业层面后,这个结论便不再成立,因为夕阳企业比比皆是,夕阳产业却并不多见。尤其是房地产开发这种人类基础性需求,在可预见的未来,行业都不会消失。

当前,房地产的总需求接近达峰,行业整体正逐步进入通胀驱动的低速增长阶段。因此,中长期看,房地产板块作为一个整体已不具有投资吸引力,即购买房地产etf或指数基金意义不大,但在结构层面,仍然有一些逻辑值得参与。

两个结构性逻辑

当行业步入长期下行趋势时,企业不会坐以待毙,尤其是优秀的企业,从未停止寻找第二增长曲线,而这类企业,也总能在下行赛道中实现逆势增长,给投资者惊喜。就现阶段来看,即便着眼于中长期,房地产板块也至少有以下两个结构性逻辑。

1. 低效产能出清的供给侧改善逻辑

过去二十年的黄金时代,房地产供给侧不断扩张,截至2020年末,我国房地产开发企业已达10.3万家,处于历史峰值。2021年起,行业进入所谓的黑铁时代,低效产能开始出清,在此背景下,行业竞争格局有望逐步优化,龙头企业有望通过份额扩张实现逆势增长,不断增厚自身的投资价值。

这种供给侧改善的逻辑在A股很多行业都经历过。本世纪前十年,我国经济处于高速增长期,几乎所有行业都是成长性行业,都是做大蛋糕的逻辑;进入2010年以后,一些行业陆续进入成熟期,行业竞争加剧,低效产能不断出清,走出来的龙头强者恒强,给长期投资者创造了非常亮眼的回报。

空调和白酒是两个典型案例。在空调赛道,格力、美的、海尔三强“剩者为王”,市场份额不断提升,市值规模也稳步增长,成为价值股的典范;在白酒赛道,近五年来白酒消费总量不断萎缩,但以茅五庐汾洋等为代表的高端、次高端白酒逆势扩张,在消费升级的逻辑下成为A股最好的赛道之一。

2. 产业链延展逻辑:从卖出到持有

记得一个资深投资者说过,自己基本不投“项目型”公司,因为缺乏复利效应,典型代表就是房地产开发公司。对于这一点,地产投资者应该深有感触,总结来看,地产投资至少有三个缺点,其根源都在于其“项目型”商业模式。

一是盈利波动大。由于不同房地产项目的毛利率差异很大,如果企业当年热点城市项目占比高,一般盈利水平会比较好,如果次年热点城市项目占比下降,企业盈利有可能负增长。这种盈利水平的波动,往往会导致股价出现较大波动,影响持股体验。

二是竞争激烈,容错性差。项目型公司必须不停开拓市场,通过新项目保持增长,本质上是一种辛苦活,容错性较差,对管理有很高的要求,很多企业一旦掉队,就失去了翻盘资格。相比之下,投资者通常更喜欢“躺着赚钱”的商业模式,如高端白酒,这类赛道的进入壁垒高,容错性强,既便走了弯路也有机会东山再起。

三是周期属性强。同任何行业一样,房地产也有周期性,只不过其周期属性更长罢了。也正是因为地产周期太长,一旦行业进入下行周期,一般投资者几乎很难陪着企业熬过周期底部(不像猪周期,顶多熬一年就能看到曙光了),也没这个必要。就现阶段来看,我国房地产行业正从上行周期步入下行周期,市场资金大多避而远之。

鉴于项目型模式的种种问题,房地产公司从未放弃过转型探索。现阶段看,个别龙头企业在物业管理、自持型商业地产、文旅地产、长租公寓等领域均已取得显著进展,不同于房地产开发的“卖出”模式,这类新业务都是“持有”模式,能够持续贡献较稳定的现金流。

只不过和房地产开发相比,新兴业务的营收占比较小,长期得不到市场的充分关注。但在供给侧出清的逻辑支撑下,市场对龙头地产公司开发业务空间萎缩的忧虑减小,新兴业务在边际上的影响逐步提升,一些在“持有模式”上进展较快的公司正愈发受到市场关注,开始具备结构性投资机会。

短期视角下的一些边际变化

中长期的问题解决之后,再来看短期视角。

短期来看,地产政策面正在出现一些积极变化。在“稳地价、稳房价、稳预期”的要求和“一城一策”的指引下,前期偏紧的政策已出现宽松迹象。

如菏泽、重庆、赣州等非限购城市将首付比例降低至20%;作为一线热点城市的广州,商业银行开始调降房贷利率,向市场释放了非常积极的信号;近期长沙召开房地产开发企业座谈会,提出房价指数分类统计试点,区分刚需型住房和改善型住房,对于改善型住房按照8%-10%控制增长,突破了前期5%涨幅的限制;在集中供地侧,楼面价普遍下降且配建要求普遍减少,开发商拿地利润也开始修复;郑州则明确引导金融机构加大个人住房按揭贷款投放,下调房贷利率,放宽限购限贷条件……

考虑到基本面的滞后性,尽管很多城市陆续出台了边际宽松政策,但当前房地产行业仍未走出颓势,表现为居民购房需求偏弱,房企拿地积极性不高,土地成交面积、溢价率均处在近5年来同期最低水平等。在这个意义上,当前已出台的边际放松政策只是开端,预计未来还会有更多城市出台更多宽松政策,直至房地产板块的盈利空间和市场预期得到充分修复。

受政策边际宽松影响,开年以来A股房地产板块已经出现复苏迹象,尤其是个别安全属性较强的国企地产龙头,距离去年低点位置已有较大涨幅。但由于基本面的拐点尚未出现,所以基于政策边际放松带来的房地产板块复苏行情才刚刚开始,有望在产能出清背景下获益的地产龙头和“持有模式”转型进展较快的特色地产公司,均迎来了较好的布局时机。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】