投资者开始担忧lululemon是否有足够的底蕴和根基来支撑当下市场如此高企的期待。本文来自微信公众号:LADYMAX(ID:lmfashionnews),作者:周惠宁,原文标题:《深度 | lululemon离天花板还有多远?》

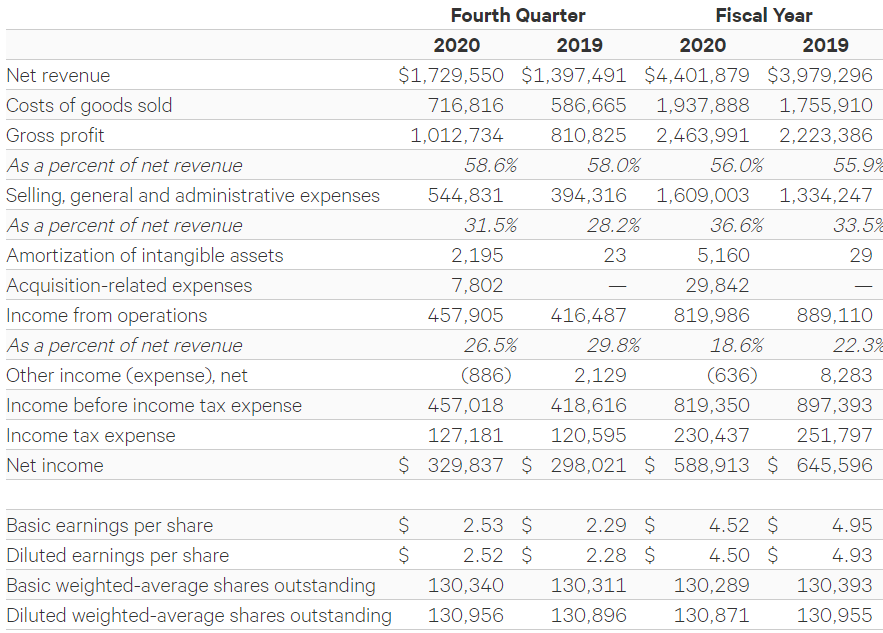

成功进入快车道的lululemon仍在继续加速。据时尚商业快讯,在截至1月31日的第四财季内,lululemon收入大涨24%至17亿美元,较第三季度的22%进一步加速,毛利率为58.6%,净利润增长10.4%至3.29亿美元。2020年全年,该集团收入大涨11%至44亿美元,创历史新高,毛利率为56%,净利润下滑8.6%至5.89亿美元,均超过分析师预期。lululemon表示,女装依然是去年表现最强劲的业务,收入大涨20%,男装销售额也录得17%的上涨。

按渠道分,lululemon涵盖电商的直营零售渠道销售额大涨94%,占品牌总收入的52%,但主要受益于线上业务的增长提振,实体店的可比销售额依然录得28%的下滑,成交量则减少至疫情前的72%。截至报告期末,lululemon在全球拥有521家门店,较上一年新增了30家直营零售门店。

至此,lululemon成为疫情发生以来跑得最快的运动服饰品牌。在截至2月28日的第三财季内,Nike集团收入增长2.5%至103.6亿美元,adidas集团在截至去年12月底的第四季度销售额则下滑5.5%至55.48亿欧元,全年收入大跌14%至198亿欧元。

lululemon首席执行官Calvin McDonald在财报中表示,去年业绩的强势发展离不开集团在产品创新、全方位零售体验和市场拓展三个方面作出的战略布局。

首先是产品创新,作为品牌最核心的根基,疫情的发生并没有让lululemon减缓这一方面的进程,而是继续通过“Sicence of Feel”开发平台为消费者研发更多创新产品,例如Everlux面料的回归以及将Align瑜伽裤系列扩展到了上衣等。

鉴于女性消费者依旧为品牌主要受众,lululemon在运动文胸方面也有所创新,扩大了On The Move系列,并为消费者提供了更多尺寸选择。男装方面lululemon也在加速扩张,短裤、速干衣、连帽衫和慢跑裤等产品均获得男性消费者的积极反响。

从上个季度开始,lululemon还在18家门店及其官网上出售定价1500美元约合9845元人民币的智能健身镜Mirror。lululemon于去年斥资5亿美元收购了这家初创公司,以满足消费者居家健身的需求。

其次是全渠道、全方位的购物体验。早在疫情发生前,lululemon就抢先一步完成了社群的构建和数字化的布局。事实证明,这样的先知成为lululemon面对疫情时的一道护城河。

虽然去年该品牌大部分实体门店都遭遇到了暂时停业和客流量大幅减少的冲击,但忠实的消费者与完善的数字化渠道令lululemon在线上市场占据极大优势,去年全年电商收入增幅高达101%,不仅抵消了线下业务的低迷,还成为品牌业绩持续提升的主要引擎。

为了能让消费者拥有更加流畅的购物体验,lululemon在疫情有所好转后还推出线上下单门店取货和预约购物的服务,将线上客流引到线下,并加大了对线上课程的投入,让品牌大使在社交媒体平台发布瑜伽、冥想和普拉提等相关的教学视频,与消费者进行互动,不断强化与消费者之间的情感联结。

与此同时,lululemon还加快了在全球圈地的步伐,过去一年分别在亚太市场、北美和欧洲新增了18家、9家和3家门店,并开设了逾100家快闪店。因此,当竞争对手纷纷失守北美市场的时候,lululemon去年在北美市场的业务逆势上涨8%,国际业务整体也录得31%的强劲增幅。

深有意味的是,lululemon罕见地未在财报中公布各地区的详细业绩数据,也没有提及中国市场业绩表现,Calvin McDonald在财报后的电话会议上也只两度提及中国。要知道在公布第三财季业绩报告时,该品牌主动透露中国市场收入增幅超过100%。

对此,Calvin McDonald强调lululemon对全球主要市场一向非常重视,无论是在中国还是其他国际市场,都会给予高度关注,以及时把握市场机遇,2021年lululemon计划在已有基础上继续开设40至50家店,其中有15至20家会选址中国。

不过在分析师看来,在经历去年的高速增长后,lululemon今年的路或许并不好走,随着消费者对运动休闲服饰热情的降温,该品牌将面临业绩增速放缓的挑战。

据富国银行对1000名美国消费者的最新调查显示,40%的受访者表示会重返实体店购买美妆产品,37%的受访者选择了购买服饰,只有31%的受访者表示会购买运动休闲用品。

换言之,投资者担忧的是lululemon是否有足够的底蕴和根基来支撑当下市场如此高企的期待。

lululemon由创始人Chip Wilson在1998年创立于卑诗省温哥华,瞄准瑜伽运动这一细分小众市场来切入,并对市面上瑜伽服饰功能性上的缺陷作出改良后快速推向市场。在精准的产品定位和营销策略下,lululemon靠卖千元瑜伽裤在运动服饰行业站稳了脚跟,并于2007年登陆纽约证券交易所。

在资本的加持下,该品牌进入加速成长期,在2007年至2019年间的收入年复合增长率为25%,超过Under Armour、Nike和adidas的20%、7%和7%。过去十年,lululemon股价年复合增长率为23.81%,Nike只有3.1%。

更让业界惊叹的是,lululemon近两年的极速超车,不仅把Under Armour挤下了第三大运动服饰品牌的宝座,更攀升到了对Nike和adidas两大巨头造成威胁的地位。

作为参考,adidas于1949年创立,Nike则诞生于1964年,比lululemon早了49年和34年。而且Nike、adidas和Under Armour都有着极其完善的产品矩阵,除核心的球鞋外,还有篮球、足球和跑步、健身等专业服饰,lululemon主要的收入来源则是女性瑜伽服。

然而主要收入来源的单一性对lululemon而言既是优势也是限制,好处是向市场证明了品牌力的强大,但也令品牌无法获取更大的市场份额。

虽然lululemon意识到这一问题后迅速在女性市场的基础上,于2019年推出了首个男装时尚品牌lululemon x Robert Geller和单价更高的奢侈品牌Lab,更早前还推出了个人护理产品系列,但规模非常有限,要想在愈发拥挤的赛道被消费者看到并不容易。有数据显示,lululemon的男装销售额约为Nike男装业务的十分之一。

除了内部增长动力引发的焦虑,越来越激烈的市场竞争也是lululemon不可小觑的压力。在决心押注专业运动后,被lululemon挤下神坛的Under Armour正在快马加鞭地追赶,更接棒lululemon重新成为投资者今年在运动服饰领域看好的新潜力股。

数据显示,2020年第四季度Under Armour营收同比下滑3%至14亿美元,但依然超过分析师预期,净利润为1.84亿美元,上年同期为净亏损1530万美元。期内该品牌的批发和直营业务收入都有所下降,但在线销售额在第四季度录得25%的强劲增长,口罩等配饰销售收入也大涨32%。

富国银行分析师Tom Nikic在最新一份报告中重申了Under Armour的增持评级,看好该品牌押注专业运动领域的战略,特别是在专业跑步领域。此外,Under Armour将为代言人Steph Curry推出的新品牌也有望成为集团业绩的增长引擎。自今年以来,Under Armour股价累计上涨26.44%,最新市值为98亿美元,逼近100亿大关。

感知到lululemon追赶的Nike、adidas则果断把目标对准瑜伽服饰领域,先后推出瑜伽服饰系列,疫情发生后同样在线上推出教学课程等互动项目,德国运动服饰品牌Puma更是火力全开,不仅推出Puma Studio系列,还在Keep开设嘻哈瑜伽课程,在线下举办嘻哈瑜伽派对,每一步都直指lululemon的核心。

此外,和lululemon有着相似成长轨迹,凭借一双羊毛运动鞋履打响名号的Allbirds也被视为下一个lululemon。该品牌从众筹网站Kickstarter起家,成立仅四年就成长为独角兽企业,于去年9月完成由美国投资公司Franklin Templeton领投的1亿美元E轮融资,最新估值达到17亿美元。

据Axios报道,Allbirds 2018年收入大约为1.5亿美元,Rakuten Intelligence则预估Allbirds的收入在2018年至2019年期间增长了48%,其消费者在2019年平均购买了1.7件商品,意味着Allbirds 2019年收入可能达到2.22亿美元,这与lululemon 2007年上市前一个财年的收入1.49亿美元不相上下。

值得关注的是,Allbirds非常注重材料是否环保,其羊毛系列产品比使用合成材料节省了60%的能源,桉树系列则节省了95%的水资源,砍掉一半碳排放。“SweetFoamTM”的鞋底材料是由巴西甘蔗加工而成,就连鞋带也是由塑料瓶回收制成。

这一切恰好切中中产消费者青睐的可持续发展理念,众多科技领袖更是在社交媒体Snapchat与Twitter上为Allbirds亲自带货,例如谷歌联合创始人Larry Page和苹果CEO库克Timothy Cook等,演员Leonardo DiCaprio和NBA球星安德烈·伊戈达拉更直接成为了品牌投资人。

更让lululemon感到警惕的是,Allbirds已于去年底正式涉足服饰领域,推出首个服饰系列,包括T恤、羊毛套头线衣、羊毛开衫和羊毛防风外套。与运动鞋产品一样,这个以“全新绿科技”冠名的系列也突出了高科技可持续材料,尤其是其中一款以蟹壳制成的T恤引发了社交媒体关注。

有分析师指出,Allbirds快速成长的背后是新兴科技企业的兴起,导致工作和生活场景融合,消费者的着装习惯发生改变,对舒适度和产品多场景适应能力的追求提升。更重要的是,与追求时尚款式的那批消费者不同,上述的这些人往往对材料革命高度迷恋,这无形中也给lululemon指了一个新方向。

在中国市场,等待着lululemon的还有本土运动品牌的崛起的挑战。近5年来,国内设计师品牌和买手店进入规模化增长阶段。不过设计师品牌同质化明显,拥有技术加持的设计师运动品牌在定位上较为稀缺,又拥有规模化扩张的潜力,因而相较于传统时装类设计师品牌更容易得到资本青睐。

据时尚商业快讯获悉,创立于2016年的设计师运动服品牌MAIA ACTIVE玛娅于去年底获得由华创资本牵头的B轮融资,融资金额近亿元。继在北京、上海和广州的核心商圈开设5家线下店后,计划在明年新增20家门店,同时品牌也已经进驻天猫,今年将是MAIA ACTIVE规模的转折点。

2019年,国内运动时尚品牌Particle Fever粒子狂热也获清流资本近亿元融资。该品牌创立于2010年,主打从艺术、科技和文化多角度出发而设计的运动服饰。该轮融资主要用于业务拓展、团队建设、产品研发设计等方面。融资一年来,该品牌还未在规模上进行明显扩张。

分析人士认为,MAIA ACTIVE和Particle Fever发展迅速主要是由于切入了两个蓝海市场,一是设计师运动品牌,二是亚洲女性运动市场。由于运动服饰高度依赖版型,他们得以在强势的Nike和lululemon面前保持竞争力。

显然,更多时尚化的运动品牌将遵循lululemon的路径快速涌现,它们将抓住疫情后运动休闲市场扩张的全球性红利,下一个lululemon跟上已是必然,而没有人可以保证lululemon能像adidas和Nike这样的传统运动巨头一样常青。

Miller Tabak首席市场分析师Matt Maley直言,lululemon去年飙涨的股价将会有所回调,或跌破285美元。BK Asset Management外汇策略董事总经理Boris Schlossberg则认为lululemon应该把握住中国市场,中国消费者对运动健康高度重视。

Third Bridge高级分析师Landon Luxembourg也表示,中国将成为lululemon至关重要的市场,“与adidas和Nike相比,lululemon在中国仍然拥有较大的成长空间,社群模式在不断纳新的同时,也可有效地推动原有消费者反复购买。”

尽管发布了超预期的成绩单,去年市值猛涨近70%的lululemon集团股价却在盘后下跌近1.5%,自今年以来累计减少9%,目前市值约为413亿美元,市盈率则高达74倍。

本文来自微信公众号:LADYMAX(ID:lmfashionnews),作者:周惠宁