作者|Eastland

头图|视觉中国

2021年3月15日(美东时间),贝壳(NYSE:BEKE)发布2020年Q4及全年未经审计业绩。财报显示,2020年营收、总成交额(GTV)分别达到704.8亿、3.5万亿,同比增幅分别为53.2%、64.5%。其中,第四季度营收、GTV分别为226.7亿、1.12万亿,均创历史新高。

2020年,贝壳净利润27.8亿元,首次实现通用会计准则下盈利。经调整净利润57.2亿元,息税前利润(EBITDA)达77.4亿元。

疫情对房产中介行业冲击很大,2020年H1线下业务一度停摆,贝壳Q1净亏损达12.3亿元,如此“咸鱼翻身”超出投资者预期。财报发布后股价跳空高开,最新市值约760美元。

财务爱好者对阿里、京东比较熟悉。贝壳也是年成交金额数万亿的电商平台,很少有人能搞懂其营收结构、成本确认、净佣金率、变现率等数据的“其然”及“所以然”,希望本文对大家有所帮助。

交易总额(GTV)的“二维结构”

2017年、2018年,贝壳旗下ACN平台(Agent Cooperation Network,经纪人合作网络)总成交金额(GTV)分别为1.01万亿、1.15万亿。

2019年2.5万亿、2020年3.5万亿,几乎是一年涨出“半个京东”的节奏。

需要强调的是,GTV含金量比GMV高得多。GMV是电商自报的“PR专用”指标,有多少水份只有天知地知平台知;房屋交易需要做产权变更登记,GTV不是平台自己能记的“花账”。

GTV“二维结构”中的第一个维度是“二手房or新房”,第二个维度是“自营or合作伙伴”。

1)新房、二手房

2017年、2018年,平台总成交额中,二手房交易占比超过70%;

2019年,二手房、新房总成交额同比增幅分别为58.7%、166.2%,二手房总成交额的比重下降十个百分点至61%;

2020年前三季,二手房总成交额占比均低于60%,尽管Q4显著上扬。全年二手房、新房总成交额分别为1.94万亿、1.38万亿,二手房交易额占比55.4%。

从趋势和逻辑上讲,贝壳ACN平台,新房交易额占比有可能进一步提高,原因如下:

中国房地产交易市场,新房曾占压倒优势:2014年新房、二手房总交易额分别为6.2万亿、2.6万亿,二手房占比26.8%;2019年,新房、二手房总交易额分别为13.9万亿、6.7万亿,二手房占比提高到30%;预计2024年,二手房交易额将达12万亿、占比39%。但是不要忘记,那时新房交易额占比仍高达61%。

贝壳的走势之所以与“大盘”相反,是因为链家从二手房业务起家,随着市场地位提高,逐渐开始从新房交易中分一杯羹。

贝壳平台GTV结构将逐步与“大盘”接轨,也就是说新房交易额占比将趋近60%。

2)“自营”VS“第三方”

传统的房地产经纪人,必须是找房源、拉客户、带看房、促成交、办过户样样精通的全才,任何一个环节没把握好,不是无法完成交易就是拿不到佣金。

ACN平台将中介流程拆解为若干“片段”,所谓“铁路警察、各管一段”。从业者在“房源录入者”“房源维护者”“客源发现者”“撮合成交者”等角色中选择一个或多个,每个角色都有一份佣金。人脉广的发现房源、善于沟通者撮合成交,发扬各自“比较优势”实现个人利益最大化。

ACN平台显著提高了链家运营效率,但人们关心的是链家以外,其它中介机构、经纪人愿不愿接受该平台的服务。如果把链家品牌门店和旗下经纪人的业务类比为电商平台“自营”,非链家合作伙伴就相当于电商平台“第三方卖家”。

能否吸引“第三方”成为衡量ACN平台成功的重要指标。

贝壳财报披露:

二手房

2019年Q4二手房总成交金额3443亿,其中链家旗下经纪人完成1991亿、合作伙伴/关联方完成1452亿,“第三方”占比44.2%;

2020年前三季,二手房总成交金额1.35万亿,其中链家旗下经纪人完成7340亿、合作伙伴/关联方经纪人完成6220亿,“第三方”占比45.9%;

2020年Q4,二手房总成交金额5847亿,其中链家旗下经纪人完成3009亿、合作伙伴/关联方经纪人完成2838亿,“第三方”占比进一步提高至48.5%。

新房

2019年Q4新房总成交金额3017亿,其中链家旗下经纪人完成638亿、合作伙伴/关联方经纪人完成2378亿,“第三方”占比78.9%;

2020年前三季,新房总成交金额9138亿,其中链家旗下经纪人完成1962亿、合作伙伴/关联方经纪人完成7176亿,“第三方”占比78.5%;

2020年Q4,新房总成交金额4692亿,其中链家旗下经纪人完成805亿、合作伙伴/关联方经纪人完成3887亿,“第三方”占比82.8%;

二手房业务“自营”和“第三方”即将平分秋色;新房业务“第三方”贡献了八成GTV。

ACN平台“出圈”首战告捷,当初“既是裁判又是运动员”“其它品牌必将强烈抵制”等质疑不攻自破。

天猫卖家几乎都是“第三方”(天猫超市除外),京东商城GMV中,第三方卖家贡献率超过60%。从营收增长空间、盈利能力角度考量,面向“第三方”的开放平台估值更高。

营收也是“二维结构”

1)新房、二手房

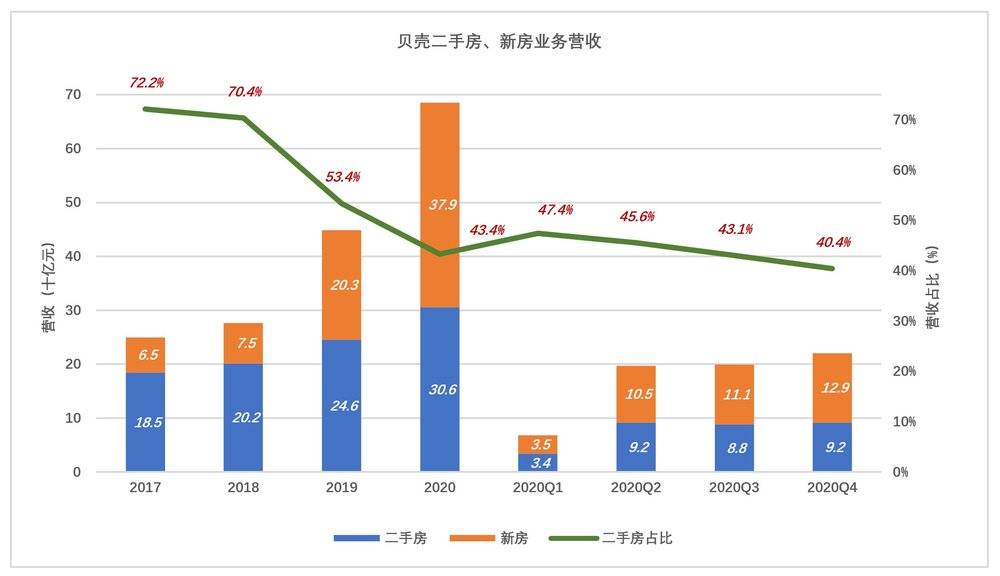

与总成交额结构相似,2017年、2018年贝壳营收中二手房业务收入占比超过70%;

2019年,二手房、新房业务收入同比增幅分别为21.9%、171.3%,二手房业务在营收中的比重下降17个百分点至53.4%;

2020年各季度,二手房业务收入占比均低于50%。全年二手房、新房营收分别为305.7亿、379.4亿,二手房收入占比40.4%。

2020年是贝壳的转折之年——新房业务收入正式超过二手房业务。

2)二手房业务变现率

贝壳将二手房业务收入分为:链家佣金(相当于京东自营销售额)、平台服务收费(相当于京东向“第三方”收取的服务费)。

2019年前三季,二手房业务营收187亿,其中链家佣金177亿元、占比94.7%。合作伙伴支付“服务费”9.7亿元;

2019年Q4,二手房业务营收58.7亿元,其中链家佣金53亿元、占比90.3%。合作伙伴支付“服务费”6亿元;

2020年前三季,二手房业务营收214亿元,其中链家佣金194亿元、占比90.6%;合作伙伴支付“服务费”20.5亿元;

2020年Q4,二手房业务营收91.6亿元,其中链家佣金82亿元、占比89.5%;合作伙伴支付“服务费”10亿元。

链家自营二手房业务变现率(佣金/GTV)保持在2.7%左右。向合作伙伴收入的费用率(服务收费/GTV)约为0.35%。

贝壳ACN平台与京东商城高度相似——第三方GMV/GTV占半壁江山,获取的“服务费”仅占营收的十分之一。

3)新房业务变现率

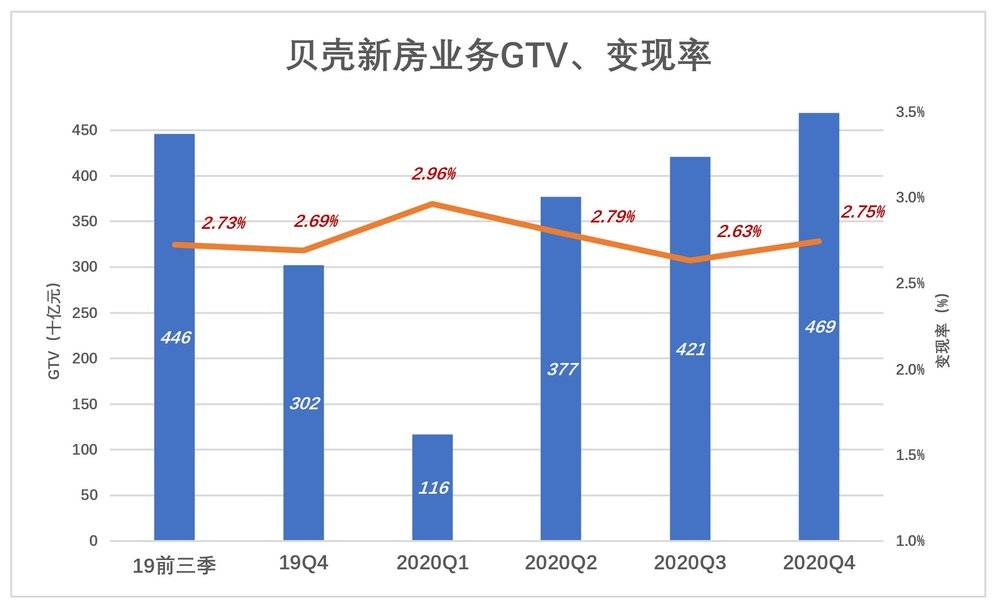

测算发现,贝壳新房业务变现率也在2.7%上下波动。

或许与开发商年底冲业务有关,新房佣金率(对平台来讲就是变现率)在每年Q4显著上扬。2020年Q4,ACN平台新房总成交额4692亿、贝壳新房业务营收128.9亿、变现率2.75%,较2019年Q4略有上升。

当年政府部门对房屋中介费率给出过指导价,后来取消行政干预,但2.7%的费率在房产中介行业约定俗成一直流传至今。

“净佣金”才是“真正的营收”

贝壳招股文件分别披露了二手房、新房、新兴业务的“边际贡献率”(Contribution margin),即每增加1元钱收入带来的实际收益。中国人不习惯“边际思维”,不妨将“边际贡献率”称为“净佣金”,一听就明白。

其实,“净佣金”才应当被确认为实际营收。为显示规模,把“过手”的钱确认为营收,社会各界认为你取费高,投资人认为它毛利润率低,两头不讨好。比如美团,2019年送出87亿单外卖,平均每单收5.69元“佣金”,付给骑手4.71元,“净佣金”才0.98元。2.2%的费用率比电商平台低,做的事情比电商平台多,还被质疑佣金过高。

回到贝壳,其营收、成本结构比美团外卖复杂得多,从“二手房or新房”和“自营or伙伴”这两个维度可以把营收、成本各分为四块。

由于有些数据财报没有披露,分析“第一块”的毛利润率倍加困难,只能得出个大概轮廓。

1)整体毛利润

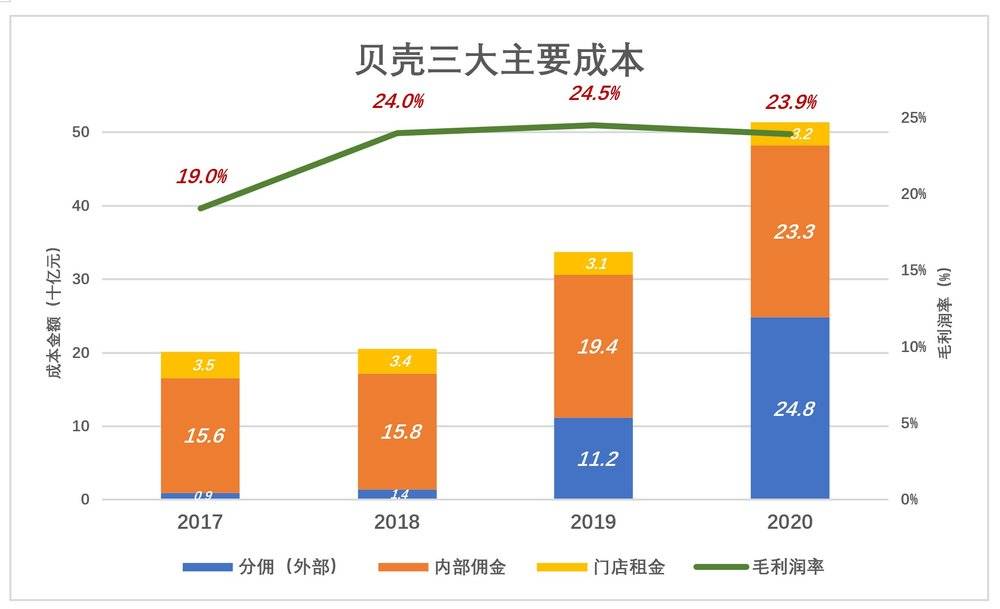

贝壳营收成本包含四个部分:分佣(外部)、内部佣金、门店租金、其它。

“分佣”是分给合作伙伴的佣金,主要发生在新房业务。2017年、2018年新房业务规模小且以自营为主,分佣数额微不足道。2019年新房业务暴涨,分佣达111.5亿;2020年进一步达到248.5亿。

“内部佣金”是给链家系经纪人的“提成”。2019年、2020年分别达到194亿、233亿。

门店租金及相关支出,是链家自营业务的主要成本。2019年、2020年分别为31亿、32亿,增长缓慢的主要原因是门店扩张受疫情影响。

2018~2020年,贝壳毛利润率稳定在24%左右。这个毛利润率是“胡子眉毛一把抓”的算法,意义不大。

2)自营二手房业务毛利润

贝壳二手房业务有两个收入来源——佣金、服务费。

服务费按成交金额的0.35%向合作伙伴收取,相当于“信息服务费”。

链家自营二手房业务两大主要成本是佣金(提成)和门店租金(及相关费用),前者占营收的64%~70%,后者占收入的12%~15%。

照此估算,2020年Q4二手房业务毛利润率不超过24.8%。由于没有单独披露网站运维、带宽支出及如何分摊到新房、二手房业务,毛利润只能估算,比实际数值高。

以2020年Q4为例,二手房自营业务佣金收入82亿、返给内部经纪人52.2亿、门店租金9.5亿,毛利润不超过2亿、毛利润率最高24.8%。

加上向合作伙伴收取的10亿“服务费”,二手房业务综合毛利润率约为33%。

3)新房净租金率

合作伙伴将二手房源拿到ACN平台,享用数字基础设施及链家流量,交纳“信息服务费”,费率约0.35%。不存在贝壳给合作伙伴“分佣”之说。

新房销售则是另一个路数:贝壳与房开商签署协议、获得房源。合作伙伴运用自身线下能力(门店、经纪人)把房卖出去。财报营收成本中的“分佣”,指的是新房业务中分给合作伙伴的这笔钱。

对贝壳新房业务而言,剔除内、外部佣金后的“净佣金”(边际贡献率)才是贝壳真正的营收。

以2020年Q4为例,新房业务营收128.9亿、总佣金支出101.9亿,净佣金27亿,净佣金率20.9%。

2020年,贝壳新房业务变现率为2.75%。站在合作伙伴角度,分得佣金相当于GTV的2.25%。两者之间相差的0.5个百分点,性质也是“信息服务费”。比二手房的0.35%略高,因为新房业务的房源是贝壳(链家)拿来的。

盈利能力分析

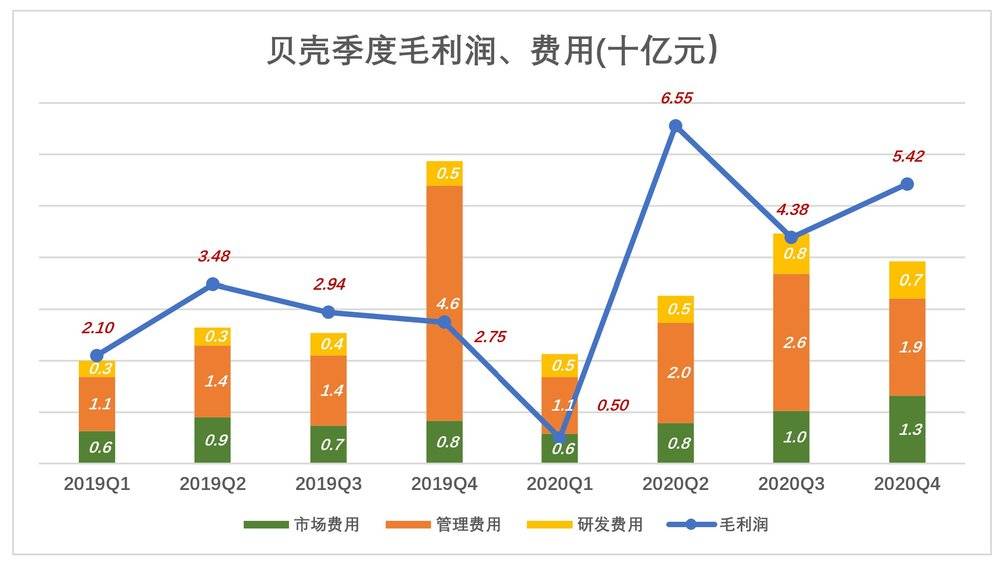

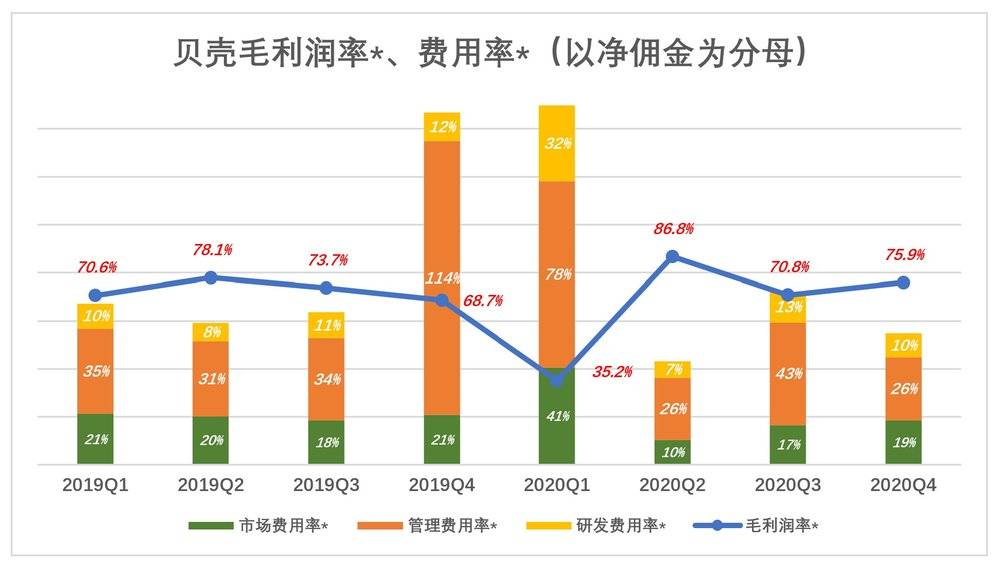

下图中,蓝色拆线代表毛利润、彩色堆叠柱代表市场、管理、研发三项费用,蓝色“淹没”彩色,公司才能获得经营利润。

2019年Q2、Q3形势大好,呈现连续盈利苗头;2019年Q4,发生28.5亿股权激励成本(上市前论功行赏)。2020年Q4,股权激励成本回落至5.85亿,季度经营利润为12.7亿。

房产中介业务受疫情影响很大,2020年H1线下业务一度停摆。但2020年,贝壳仍然取得28.4亿经营利润。不含股权激励成本的“经调整EBITDA”更是高达77.4亿。

若以营收为分母,计算出的费用率低得惊人。比如2020年Q4,市场费用率、管理费用率、研发费用率分别只有5.8%、8.3%、3.2%。

上文说过,以“净佣金”作为“实际营收”能更准确地反应贝壳的运营绩效。以“净佣金”为分母计算出过往八个季度的毛利润率、市场费用、管理费用、研发费用,见下图。

除2019年Q4、2020年Q1巨额股权激励,及2020年H1疫情影响,贝壳毛利润率、费用率形态颇具互联网公司“风范”——毛利润率超过70%、研发费用率在20%左右、市场费用率26%~43%之间波动……

但贝壳不是纯互联网公司,京东、美团、小米们也不是。

纯互联网公司“已过时”

时至今日,相对成功的“纯联网公司”只有腾讯、百度、网易、汽车之家、字节跳动等寥寥数家。阿里提供的早已不是单纯的信息服务,旗下有支付、物流、云服务;美团2019年送出87亿单外卖、500万骑手跑遍大街小巷;京东有堪比顺丰的自建物流体系;小米曾希望被视为互联网公司,但来自手机销售的收入占比颇高……

具体到房地产经纪这个行业,“纯互联网模式”已被证伪。房天下、安居客、房多多、爱屋吉屋加在一起也没能撼动链家。原因有两方面:

第一,房产不是标品。不要说二手房,同一项目同一期的新房也不会有两间完全相同的;

第二,买房、卖房是“终身大事”,双方心态复杂多变。往往需要经验丰富的经纪人“贴身服务”、协调双方的预期,才能顺利成交。不论互联网公司技术多牛,只要卖方、买方都是人类,经纪人这个角色就不会消失。

贝壳是连接卖方、买方、经纪人、房地产开发商的开放平台。截至2020年末,连接门店4.69万间、经纪人49.3万名、“楼盘字典”收录2.4亿套房屋动态数据、新房合作楼盘8600个。

贝壳自身收取费用很低。2020年净佣金(总边际贡献率)收入223亿,占3.5万亿GTV的0.64%。美团外卖“净佣金率”为2.2%,电商平台约为3%。

连接面越广、收取费用越低,平台对社会的价值越高,被替代的风险越低。净佣金率不到1%,能实现70多个息税前利润。就怕货比货,贝壳比PDD值钱多了!