2019年10月1日,TMC(ToshibaMemory Corporation,东芝存储器公司)宣布改名为铠侠控股株式会社(KioxiaHoldings Corporation)。

至此,上世纪七、八十年代红极一时的日本半导体产业五巨头富士通(FujitsuLimited)、日本电气(NEC Corporation)、日立(HITACHI)、东芝(Toshiba)和三菱电机(Mitsubishi Electric)均退出半导体市场,改为持股与之相关公司。

这些从五巨头手中剥离出来的相关业务,在一轮又一轮的重组、变卖中,只剩下历史可循。瑞萨(RenesasElectronics Corporation)作为交叉组合的产物之一,也是他们中为数不多在剥离重组后,还没有被变卖给国外资本的资产之一。

换句话说,日本半导体产业,只剩下瑞萨还保持着日系血统,成为仅有的遗腹子。

01 寻找机会

1948年,在被“接管”下的日本政府,为指导中小企业提高管理水平和有效运用设备、资金等相关资源,制定及颁布了《中小企业诊断制度》。

此时的日本,正处于走出战争对经济影响的“战后复兴”阶段,《制度》的推出,政府根据企业提出的申请,从设备、生产、技术、产品、质量、成本、经营方针、经营内容等各种角度就企业的加以调查和诊断,提出改善方向与经营管理指导,并从财政、金融等方面加以扶持。对于部分产业,政府根据实际情况,通过淘汰、合并和“系列化”对企业进行整顿,以达到激活企业的目的。

一年后,为稳定日本经济、平衡财政预算、抑制通货膨胀,美国占领军财政顾问、美国底特律银行总裁道奇提出“经济安定九原则”,以九条原则为基础的政策被称为“道奇计划”。

道奇计划实施没多久,1950年,朝鲜战争爆发,最靠近战场西方阵营的日本,自然成为美国为首的“联合国军”的后勤基地,美国对日本政策发生巨大的变化,试图将日本作为工业产品供应地,使之服务于自身的军事目的。

以此为转变,美国开始支援日本的产业发展,日本进入到“朝鲜特需”(指 1950-52 年因朝鲜战争所带来的日本战争物资需求)阶段,接受了美国军方的大批量订货,经济水平得以恢复至二战前水平。

1954年,日本进入长达31个月的“神武景气”时期,这是日本战后的第一个阶段性的经济增长时期。日本选择性的提出电力基础设施建设的“五年计划”,依靠基础建设投资与消费等内需拉动经济增长,到了五十年代默末期,日本家庭的冰箱、洗衣机和电视机“三大件”开始普及。

得益于“朝鲜特需”的政策,日本在1954年迎来了第三次工业革命最为代表性的产品:基于半导体技术生产的产品。

富士通在这一年硏制并生产出了日本第一台电脑:FACOM 100,七年后,富士通第二代晶体管计算机FACOM 222正式推出。

1955年1月,成立10年的索尼以2.5万美元的价格,从贝尔实验室(Bell Labs)获得晶体管技术。与该技术一同来到日本的,是盛田昭夫带回的《晶体管技术》一书。在还是真空管的世界中,索尼基于获得的晶体管技术开发并生产出世界第一台半导体收音机TR-55。

这在日本半导体产业发展史上,是最具有标志性意义的事件,TR-55的推出,意味着日本可以大规模生产半导体,从而生产更多的半导体产品,日本的企业们,已经看到了产业发展的趋势。

在FACOM 222推出的1959年,NEC推出了旗下第一款晶体管计算机“NEAC-2201”,这距离NEC开始研发晶体管,已经过去10年。

这一年,日本生产了大约8600万个晶体管,取代美国成为世界第一的晶体管生产国。1960年,日本晶体管的年产量突破1亿个,连续第二年超过美国。

有意思的是,当时的美国人认为,晶体管技术只是一个过渡技术,因此在日本公司和他们的商品,在世界上开始流行的时候,他们并不十分在意,转而继续加大向日本提供技术支持和专利售卖。

时间的巨轮,给了日本公司以机会。

1958年,世界上第一个锗基集成电路(IntegratedCircuit,IC,也就是我们今天所说的芯片)在基尔比(JackKilby)的带领下,诞生在TI(TexasInstruments,德州仪器)的实验室中。

1960年,仙童(FairchildSemiconductor)在一片硅晶圆上集成了四个晶体管,这是世界上第一个硅基集成电路。同年,赫尔尼(JeanHoerni)将半导体生产的台面工艺(Mesa process technology)改进为平面工艺(Planarprocess technology)。

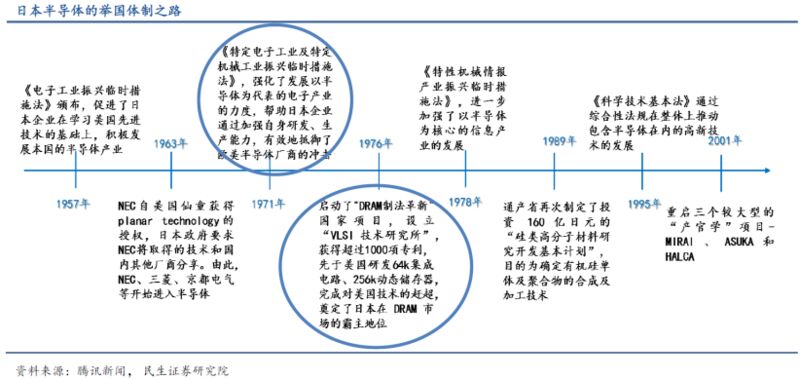

1963年,NEC获得了仙童的平面工艺技术的生产授权,以此为标志,日本获得了集成电路的批量制造技术工艺。

日本政府要求NEC将取得的技术共享给国内其他厂商,包括日立、富士通、三菱、东芝等日本企业,从这个时候起,开始大规模进入半导体产业,借着1965年开始,长达五年的“伊奘诺景气”,日本半导体行业在战后日本最长的经济增长期中,得到了高速的发展。

02 时不待我

1964年4月7日,IBM(InternationalBusiness Machines Corporation,国际商业机器公司)推出了System 360系列大型主机,这个划时代的产品,改变了商业界、科学界、政府以及IT界本身。

为了追赶IBM的大型机技术,日本通产省于1966年启动了“超高性能电子计算机的开发”大型项目,该项目的目标是开发出可同IBM360系列竞争的高性能第三代计算机。与此同时,日本将通产省下辖的工业技术院电子技术综合研究所、民间企业及高等院校的资源集合起来,开创了一条政府主导的“产-学-研”的半导体革新之路。

但是,随着IBM第三代大型机IBMSystem 370、第四代大型机“未来系统”的推出,日本落后至少一代的技术差距,让日本无法对IBM进行追赶,如果不能在一些关键技术领域取得突破,日本企业想超越以IBM为代表的美国企业,根本是不可能完成的任务。

1972年2月21日,尼克松抵达北京,开始了对中国的访问之旅,美国对中国在外交和经济政策上调整,对于日本政治与经济形成了“尼克松冲击”。随后发生的“石油危机”,加剧了日本对于经济结构的调整,日本从内需导向的经济,变为出口导向和对外投资。

1974 年,日本经历了战后GDP 的首次负增长。日本在这一轮的调整中,产业扶持政策也从此前的以重工业为中心转向精密仪器与电气机械等为主的高精技术产业。

首当其冲的,就是半导体产业。

1975年7月,通产省成立了一个“电子情报课”的机构,负责策划计算机及DRAM(Dynamic random-access memory,动态随机存取内存)的开发,即“DRAM制法革新”国家项目。

1976年3月10日,“DRAM制法革新”下属的国家性科研机构“VLSI技术研究组合(研究组)”成立。VLSI(Very Large Scale Integration,超大规模集成电路)项目的推出,使得日本找到了一个在美国技术壁垒下的突破口。

研究组的成员,除了日本电子综合研究所和计算机综合研究所之外,都是通产省选定的,他们主要是日立、NEC、富士通、三菱、东芝——当初NEC获得仙童制造技术的时候,日本政府要求开放的也是这五家公司。研究组合启动资金的来源,是政府注资和自筹资金,其中由日本政府出资320亿日元,其他成员联合筹资400亿日元,总计投入720亿日元来推进该项目。

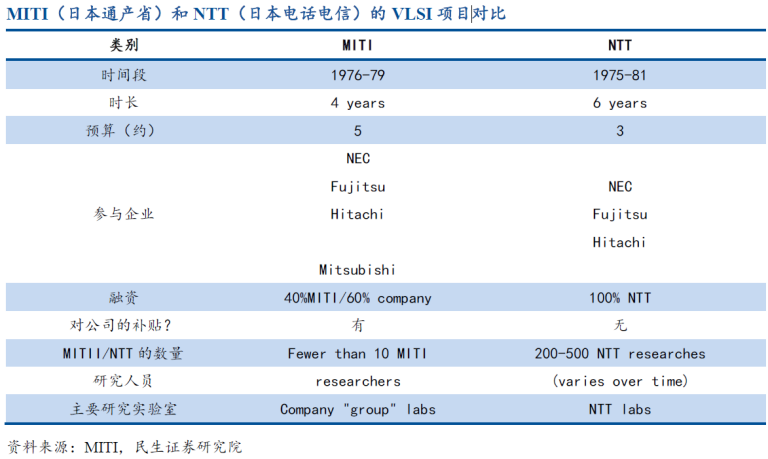

另外,以日本电信电话公社(NTTPC)牵头的商业公司,也投入到这一领域的联合研发中去,以NTTPC牵头的民间商业组织,在研发周期、投入预算、参与者等方面与通产省组织的有一定差距,但是这足以说明,日本商业机构间面对美国半导体的强势地位,已经有所觉悟,这对于后期的联合与突破,具有非常重要的指导意义。这种指导意义,对于现阶段中国的半导体行业来说,是非常具有现实意义的。

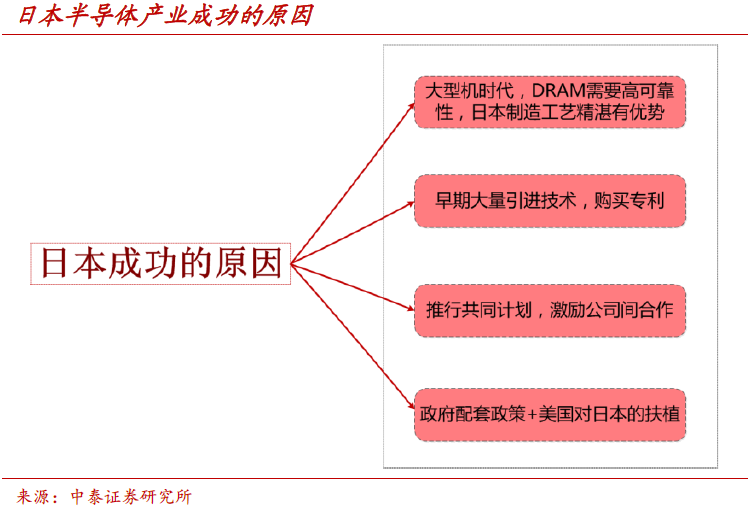

日本开创了全球半导体产业发展史上的一个先例,即举国体制是发展高精尖制造业的有效方式。

以官方为主导,通过制定产业发展政策、引导经济结构的发展方向,鼓励企业对外引进国外先进技术,并将技术共享给国内领导性企业,共同开发和完善引进技术,做好消化再吸收的转化。

通过政府出资,企业筹资的方式,进行官方的“产-学-研”模式,推进重大项目的进程。在民间,鼓励企业抓住机会,共同以国家政策为导向,制定和组织同类型的合作模式进行新技术的研发及突破。

如果以1954年的电力基础设施投资建设的“五年计划”为开端,日本在电子信息领域到半导体行业的集中性政策制定来看,前后持续了超过50年的时间。

也正是这种长期的官方主导行为,让日本在半导体产业,一度获得了领导性地位。

03 初见成效

根据公开信息显示,研究组的成员中,根据实际情况的安排,有着非常明确的技术及研发方向分工。

其中,日立(第一研究室),负责电子束扫描装置与微缩投影紫外线曝光装置;富士通(第二研究室)研制可变尺寸矩形电子束扫描装置;东芝(第三研究室)负责扫描装置与制版复印装置;电气综合研究所(第四研究室)对硅晶体材料进行研究;三菱电机(第五研究室)开发制程技术与投影曝光装置;NEC(第六研究室)进行产品封装设计、测试、评估研究。

研究组成立之初,由日立牵头,组织并集中了超过800 名的技术人员,共同研发高性能DRAM制程技术。他们初始的目标是在短期内突破64K DRAM和256K DRAM的研发,并实现突破1um制程精度的研发。远期目标是在10-20年内,实现1MB DRAM的研发,并逐步推进低制程技术的变革。

为了摆脱美国技术的影响,通产省制定了一系列的目标,其中之一就是全产业链计划,日本要实现从原料、设备到制造的全部产品的自主研发与制造,并基于这些产品,能够搭建先进的半导体生产制造,完成全产业链的覆盖,其目的是让日本半导体行业追赶甚至超越美国。

从技术上看,芯片产业包括:制造芯片的产业、制造芯片工艺所需的生产设备产业和制造芯片工艺所需的硅单晶等各种材料的产业,其中后两者相当于制造芯片产业的两翼,没有两翼的支撑,制造芯片产业是很难腾飞的。

日本半导体产业技术来源,在此之前主要依靠从美国、西欧引入,随着研发进程的深入,日益转向使用国产设备和材料。

可以说,从研究组的组建,日本及参与企业在项目实施初期,就对今后如何研发半导体技术以、如何让相关制造设备国产化,均有明确的方向。

以开发“超大规模集成电路”为契机,大力推进芯片生产设备和芯片材料产业的发展、使日本芯片产业迅速转变为依靠国产设备和材料的独立自主产业部门。

日本在极短的时间内,以强大的国家意志为主导,逐步形成了完整的产业链,构建了日本体系内成熟的半导体产业。

更为重要的是,日本开发出了半导体制造过程中的关键设备缩小投影型光刻装置,以这个设备为核心,日本成为芯片制造领域的领军人物,这个产品,现在叫“光刻机”。

1978年,在研究组的领导下,以富士通牵头的第二研究院完成64KB DRAM的研发。日立率先将基于这一成果的产品推向市场,时间是1980年。

以此为标志,日本半导体业从此开启了“黄金时代”。

在DRAM产业化初期,1K的DRAM最早在1970年由英特尔(Intel)在美国开发完成,日本在1972年才研制成功。而16K DARM就变成了美、日在1976年同年研制成功。1978年,日本突破了64K DRAM生产,而美国在第二年才研制出来。

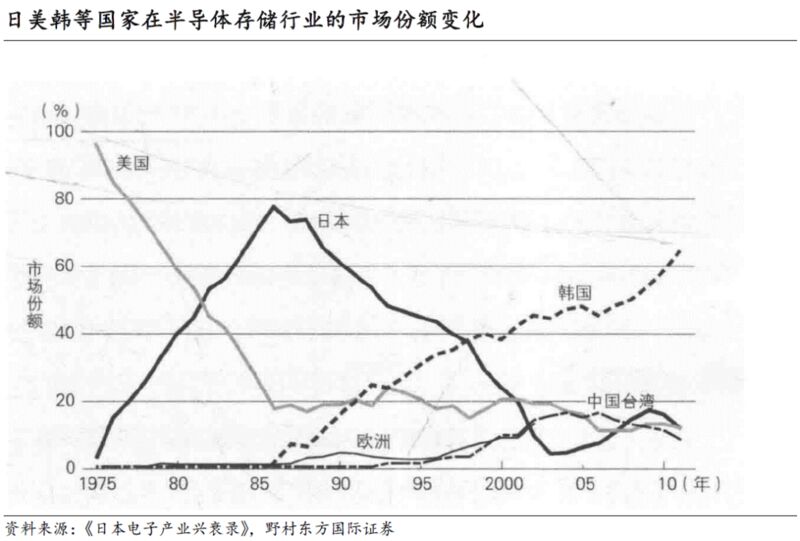

64K DRAM产品的推出,不仅让日本一举成为DRAM市场的全球占有率第一,同时也标志着日本领先美国进入了真正的“VLSI”时代。

04 一举称王

1980年,研发组对外宣布为期四年的“VLSI”项目取得阶段性成果。

在接近四年的共同研发期间,研究组在日本及全球申请的实用新型专利和商业专利,达到1210件和347件,这些专利覆盖了相关的集成电路的研发、生产等核心领域。

在部分难度大、风险高的研究内容上,研究组采用多个实验室合力围攻的方式,通过调动各参与单位的优势资源来进行集中攻坚,这种方式也在一定程度上为各单位之间进行良性竞争创造了条件,从而为整个日本半导体供应量上的各个子项目、设备、材料等细分环节的研发,提升了一定的成功率。

另一方面,研究组的这一模式,成功消解了日本公司相对弱小、无法集中力量攻克研发难关的问题。这个模式中,通产省对研究组进行了规定和限制,即研究组主要的工作内容是合力开发基础技术,而不涉及具体的公司产品的研发,即参与者实际上是多方合力开发基础技术,最终将基础技术应用到实际产品中,则是各成员各自对基础技术的利用程度了。

这样也保证了日本几大公司可以在实际产品开发中,合理且公平的采用共同开发的基础技术,在产品设计及应用阶段,可以更深层次的对基础技术加以优化,以继续获得对市场的竞争力,从而更好的开发市场。

也就是说,这一模式最大的作用之一就是在官方统一指导下,各成员能够在一致对外的研发初衷与保持内部竞争优势之间,达成了一种相对的平衡关系。

这种通过对各企业的技术整合,保证了研究组在执行“DRAM制法革新”国家项目过程中,DRAM最终的量产,也一举奠定了日本在80年代中,对DRAM 市场的绝对领导地位。

1980年,成为日本半导体产业的第一个分水岭,这一年除了日立64KB DRAM的上市,拉开了美国半导体产业最初的“噩梦”之外,还有另外一个标志性的事件,那就是日本对美贸易中,半导体产业第一次出现了顺差。

以1980年为例,日立投入市场的64KBDRAM,实际上最先在基础技术上获得突破的是富士康,但是在对基础技术在产品中得以利用并实现市场化的,是日立。

1981年,上市仅仅一年多的日立,在64KBDRAM市场的占有率,就达到了40%,居全球第一,第二的则是突破关键基础技术的富士通,占了20%;第三名则被NEC所占据,市场占有率为9%。

随后,NEC主导了256KB DRAM时代,东芝主导了1MB DRAM时代。1984年,日本DRAM产业进入到一个绝对的技术爆发期。除了主导市场的NEC及东芝外,三菱甚至公开展出4MB DRAM的关键技术。

这一时期,日立生产的1MB DRAM内存,已经开始采用1.5um制程工艺来进行生产。到1986年,仅东芝一家,每月1M DRAM的产量就超过100万块,对于美国以及全球市场,造成了非常大的冲击。

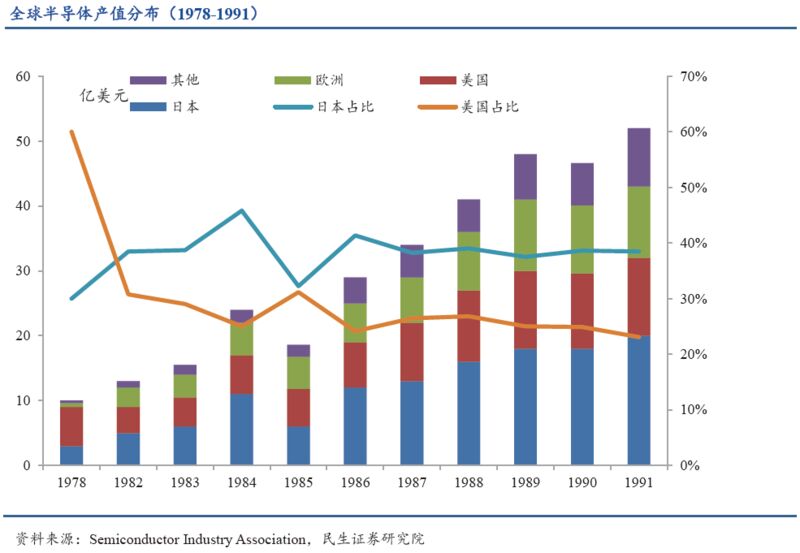

1980至1986年,日本企业的半导体市场份额由26%上升至45%,而美国企业的半导体市场份额则从61%下滑至43%,日本半导体产品的国际市场占有率便超过美国,成为真正的全球第一。

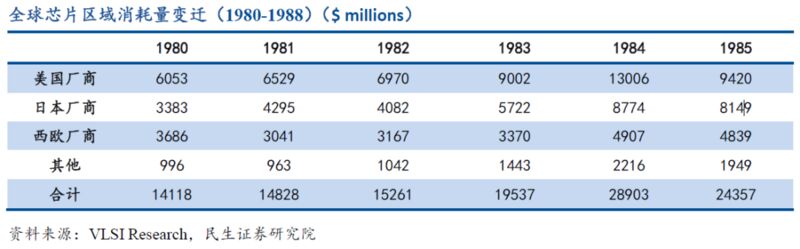

此外,日本半导体产业的急速发展,也体现在了对于芯片的消耗量上,从1980年开始,日本国内的芯片消耗量一直处于增长状态,在1984年达到那几年间的最大值,到1985年,仅落后于美国,远超过后面的欧洲。

在高科技产品的进出口方面,日本的出口已经超过进口。日本电子计算机在美国市场的占有率由1980年的1%增加到1984年的7.2%,电子部件由3.2%上升到7.2%。

最先受到冲击的是美国国家半导体(National Semiconductor),1981年,64KB DRAM产品亏损1100万美元,而一年前,这个产品赚了5200万美元。同时, AMD(AdvancedMicro Devices,超威半导体)利润,相对上一年度,下降超过66%。

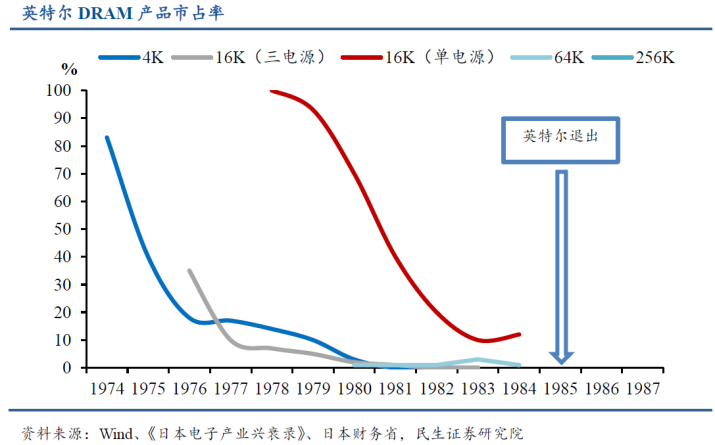

最严重的的冲击,是对英特尔(Intel),英特尔连续6个季度亏损,亏损金额高达1.73亿美元,这是英特尔上市以来的首个年度财报亏损,裁员超过7000人,被迫关闭7座工厂,甚至董事会都在讨论是否关闭芯片产业。

此外,作为美国最大的64KB DRAM公司莫斯泰克(Mostek)靠着4KB和16KBDRAM,在70年代后期市场份额扩至超过8成,1985年,莫斯泰克被法国汤姆森(Thomson)收购,退出DRAM市场。

1985年IBM面临财政危机,裁员1400人占到员工总数的50%,不过依赖兼容机的发展,IBM挺过了这一轮危机,并把兼容机的微处理器订单给了英特尔,从而解救了两家公司。

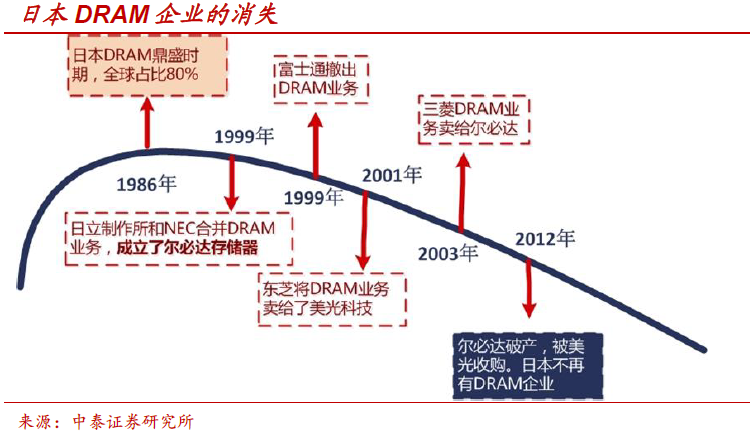

也是这一年,英特尔退出自己一手缔造的DRAM市场,以此为标志,英特尔的退出造就了日本1985年取得全球80%的巅峰市占率。

英特尔的创始人之一,芯片的发明者诺伊斯在退出时对媒体说道:“实际上我们并不想退出,因为不管怎么说,英特尔在创立时的初衷都是生产存储器的。”

以英特尔推出DRAM市场为标志,半导体产业发展史上的第一次大规模的产业转移形成,由美国到日本,日本成为了新的全球半导体龙头。

参与研究组的五家公司,均上榜1985年全球十大半导体企业,直到2000年,东芝、NEC及日立均还在列。

1985年也成为日本半导体产业最为高光的一年,以半导体全球市场占有率超过美国、DRAM市场占有率超过80%为标志,日本通过近5年集中力量研发基础技术的方式,获得了极大的收获。

靠着政府和产业界大规模的投入,日本一步步抹平了在半导体领域和美国的技术差距。也是从这一年开始,美国加大了对日本半导体产业的制裁力度。

05 痛下杀手

最先有动作的,其实是IBM。

1982年,IBM联合FBI一起做局,对三菱和日立进行了制裁打压。FBI的工作人员假扮IBM员工,有意将IBM公司的机密设计资料中的一部分透露给日立高级工程师林贤治,如获至宝的林志贤表示还想以极高的代价,来换取更多资料。FBI钓鱼成功后,FBI警员6名是日立和三菱电机的雇员逮捕,被控“非法获取IBM的基本软件和硬件的最新技术情报,并偷运至美国境外”。

这就是震惊世界的“20世纪最大的商业间谍案”,1983年2月,日立和两名雇员在承认有罪的前提下,与IBM方达成和解;三菱电机也在同年10月,以公司总部无罪、两名当事雇员有罪的条件取得和解。日立和三菱电机分别与IBM缔结了技术使用费的支付合同,连带富士通也在承认IBM著作权的秘密协议上签了字。

日立、三菱及富士通接受美国派遣工作人员入驻企业,进行商业监督。

有意思的是,在1983年,IBM与日本的半导体企业达成和解后,美国商务部通过论证,得出了“对美国科技的挑战主要来自日本,目前虽仅限少数的高技术领域,但预计将来这种挑战将涉及更大的范围”的结论,“维持及保护美国的科技基础,是国家安全保障政策上生死攸关的重要安全因素”。

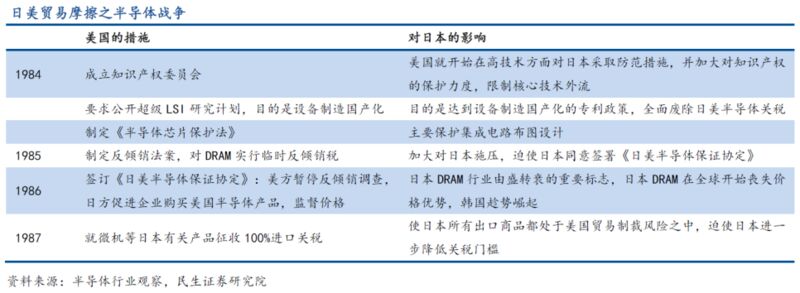

1984年,美国成立了关于半导体产业的知识产权委员会,该委员会的目的,是限制原创于美国的关键技术外流。可以说IBM对日本半导体企业发起的知识产权诉讼,从根本上推动了美国政府对待半导体技术的态度上的转变,同时刺激了美国政府对于本国半导体技术的保护。

这一轮IBM代表的美国大获全胜,虽然极大的打击了日立、三菱电机及富士通,但是并没有阻挡住日本半导体产业的持续发展。

伴随企业间专利诉讼的,是美国政府的亲自下台,一手操办了对日贸易战。

1985年,西方主要资本主义国家,在美国的广场饭店,与日本共同签订了《广场协议》,美国不断地对美元对日元的汇率进行干预,致使最低曾跌到1美元兑120日元。在不到三年的时间里,美元对日元贬值了50%,以此为标志,日元开始了对美元的大幅度升值,日本开始陷入泡沫经济。

《广场协议》的签署,拉开了美国对日最大规模的经济制裁。

随后,为获得美国在税收上对半导体行业的支持,由诺伊斯带领的英特尔牵头、成立于1977年的游说团体SIA(Semiconductor Industry Association,美国半导体行业协会),联合了硅谷剩余的其他半导体公司后的SIA,力量已经变得极为强大,而且在他们的身后,还有代表资本的华尔街、代表技术的硅谷的支持,这些条件使得SIA足以对抗日本半导体企业带来的竞争,他们经过几年的努力,将资本所得税税率从49%降低至28%,同时推动养老金进入风险投资领域。

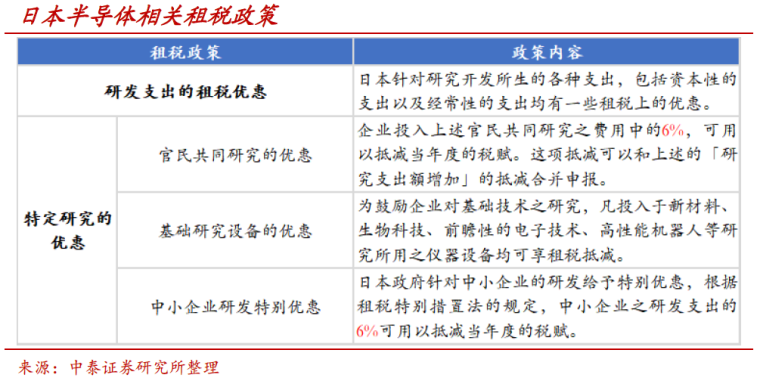

不过,28%的税率,在面对日本政府给与的国内半导体企业的税收政策来说,还是没有什么优势,优势往往体现在市场的竞争力上。

1985年3月,戈尔巴乔夫上台,开启了新一轮的改革,同时标志着“冷战”进入到了一个全新的时期:即苏联已全面落后于美国,苏联对于美国的威胁,已逐步减弱。日本作为美国对抗苏联在亚洲的政治战略地位下降,贸易问题开始浮现,美国对日本政策开始出现转折。

1985年6月,SIA决定通过舆论,引起美国社会关注,以在白宫门口砸索尼的收音机为标志,这一决定的执行达到了高潮,SIA成功完成 “造势”的目的,美国民间对于日本半导体产业发生了重大的变化。

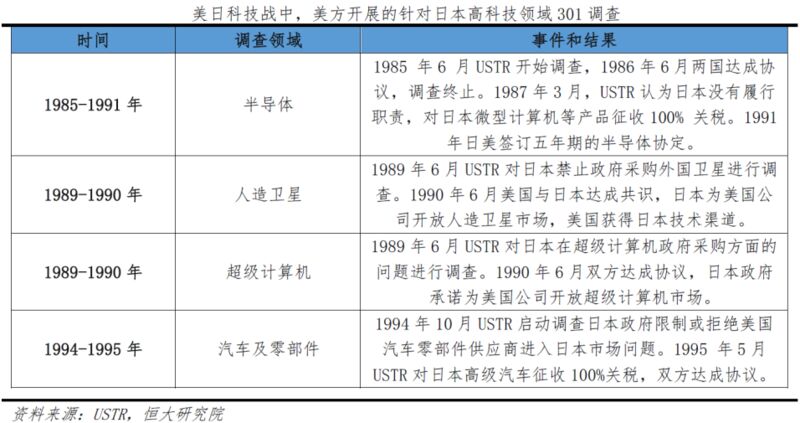

随后,SIA开始向美国商务部发起诉讼,起诉日本半导体产业不正当竞争,要求总统根据301贸易条款解决市场准入和不正当竞争的问题。并将矛头直指日本政府,是日本政府的政策支持,使得日本半导体企业得以低价倾销相关产品。鉴于对外国芯片业的依赖,可能对美国国家安全存在潜在的威胁,美国国防部和中央情报局支持这个起诉。

同时,为配合此次起诉,以及增加对日谈判的筹码,美国对外揭发了1983年东芝向苏联出口精密机床的事件。

东芝向苏联秘密出口了用于制造潜艇的精密机床,使得苏联对潜艇的制造技术得到提升,主要体现在静音技术上。而东芝向苏联出口精密机床的动作,虽然是单个企业的商业行为,却违反了巴黎统筹委员会实施的对社会主义国家禁运和贸易往来规定,而日本正是缔约方之一。

这起事件,上升到了国家政治层面的高度,同时也成为美国用于制造舆论的工具,之后几个月的时间里,美国“反日情绪”高涨。

为了获得美国的“原谅”,以及其他欧洲盟国的理解,时任日本首相中曾根康弘不得不因为此事,代表日本向美国表示道歉,日本被要求在美国的50多家地方报纸上,刊登整版的“悔罪广告”。

加上美国政府掌握了东芝与苏联交易的完整证据链,1987年日本通产省承认东芝违反巴黎统筹委员会协议,美国以此为根据,单方面对东芝作出制裁:

一、终止合约,1987 年美国国防部取消与东芝的 150 亿日元计算机合同,并且将东芝从新的军事合作候选中剔除;

二、相关人员引咎辞职,东芝机械社长、东芝董事长和总经理宣布辞职;

三、限制市场准入,1988-1991年期间,美国国会禁止东芝产品进入美国市场。

对比东芝与苏联交易所造成的影响,该制裁结果并不对等,是典型的美国行使“长臂管辖”特权,对第三国商业公司及政府发起的单方面的制裁。该事件作为同时期日美半导体争霸的谈判筹码,成为美国迫使日本在半导体行业领域做出妥协和让步的压力来源。

1986年初,美国商务部裁定日本存储器存在不正当竞争、低价倾销,对日本征收100%反倾销税。次年7月,美国玩起了心理战,警告日本当月的31日,是最后的期限,如果不能完全达成协议,将会动用301条款。

可惜,即便当时的日本通产省和半导体产业界并不同意,产业界更是宁愿被课以重税也不愿意达成协议。但是日本的政治和军事严重依赖美国,所以任何条件必须以维持美日同盟关系为底线。在7月31日,美国给出的截止时间前,日本政府不情愿地接受了美国的条件,签订了为期5年的《日美半导体保证协定》,主要针对日本《电子工业振兴临时措施法》、《特定机械情报产业振兴临时措施法》等贸易保护法案展开,主要内容是:

一、日本需降低市场准入,协助外国半导体企业在日本的运营活动,包括宣传、消费者沟通、销售等工作。最重要的一点,逼迫日本提高外国半导体企业在日本市场份额至20%(之前外国半导体企业在日本市场份额不足10%);

二、成立价格监督机制(FMV),美国拥有日本对美国出口产品反倾销调查的权利,日本需严格管理出口产品的价格和成本;

三、禁止日本富士通收购美国仙童半导体。

从《协定》的签署及实施来看,这意味着日本半导体企业被完全置于美日政府的共同监视之下,而美国政府又占据着主导优势。

但是,这一协定并没有使美国得到他想要的。一方面,日本企业为了保持竞争优势,不断的集中力量,从技术和成本上开发更为具备竞争优势的产品保证市场占有。另一方面,美国企业在价格、品质管控等方面在这一时期并没有追上日本,导致进入日本的美国企业并没有获得想要的市场份额。

因此,美国觉得这个协定还不够,还需要更大的打压。

1987 年 3 月,美国政府以日本未能遵守协议为由,就微机等日本有关产品采取了征收 100%进口关税的报复性措施。1988 年美国通过“综合贸易与竞争法”,再次祭出“超级 301”条款,使日本所有出口商品都处于美国贸易制裁风险之中。1989 年美国认定日本在大型计算机、卫星和林业产品方面封闭市场,动用“超级 301”条款进行调查。

1989年再次和日本签订《日美半导体保障协定》,要求日本开放半导体产业的知识产权、专利。1991年,日本的统计数据美国已经占到22%,但是美国仍旧认为是20%以下,美国再次强迫日本签订了第二次半导体协议。

1995年,世界半导体企业前十中,NEC(第一)、东芝(第二)、日立制作所(第三)、富士通(第八)、三菱电机(第九),这一年也成为了日本半导体产业最后的余晖,日本最终失去了这场战争。

1996年7月31日,第二次协议到期,美国已经在日本的半导体市场份额占到了30%左右,在全球市场份额也在30%以上,而日本已经不足30%。

06 独苗存世

在通产省的主导下,日本半导体企业在2000年前后,进行了自救式的调整。

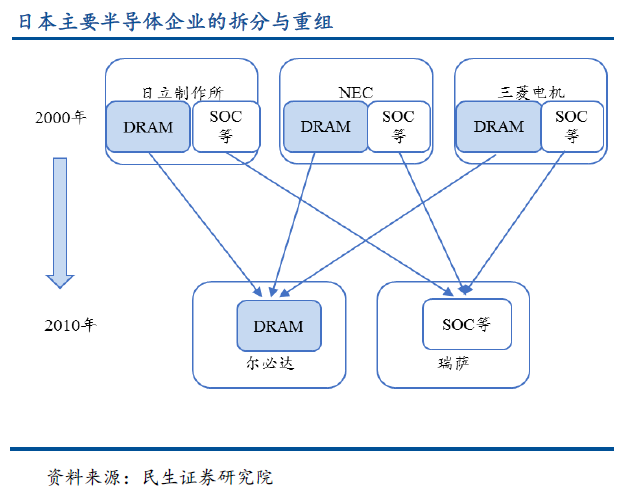

1999年,NEC和日立分别剥离旗下DRAM业务,成立了新公司尔必达(Elpida),2004年三菱电机的DRAM业务部门也被并入,自此,在1995年的全球十大半导体厂商排名中分别位列第二、第四和第九的三家日本半导体厂商的DRAM业务合并为新的公司尔必达。

但是这样的重组,对于日本半导体行业来说,已经回天乏术。2012年2月28日,在美韩的联手下,尔必达宣布破产,意味着日立、NEC及三菱电机完全退出半导体市场。

2008年3月,富士通剥离半导体业务,成立子公司富士通半导体(Fujitsu Semiconductor),2012年10月1日,富士通半导体与松下系统(Panasonicsystem)的LSI部门正式宣布将把旗下的大型集成电路设计、研发部门与后者合并,创建全新的合资公司。

至此,富士通通过持股新的合资公司,自身不再开展半导体业务。2019年10月1日,根据富士通半导体和联电(UMC)两家公司于2014年达成协议,联电购买与富士通半导体所合资的12吋晶圆厂三重富士通半导体股份有限公司全部的股权,富士通退出晶圆代工。

2002年,在剥离了DRAM之后,NEC将全部的半导体业务剥离,成立NEC电子,自此,NEC不再拥有半导体业务。

2003年4月1日,日立制作所及三菱电机的半导体事业部合并,成立瑞萨科技,专注于手机、个人电脑周边、汽车与消费电子市场系统解决方案。

2010年4月,NEC电子和瑞萨科技合并,重组为瑞萨电子,日立、三菱电机退出半导体市场。

日本半导体行业最后的希望,仅剩下了瑞萨。

2012年12月,日本制法革新机构向瑞萨注资1400亿日元,同时,丰田、日产、佳能及松下等八家公司,共同向瑞萨注资100亿日元,瑞萨成为日本政府机构控股、整合了日本主要汽车、消费电子等大型企业的巨型企业。

2017年2月25日,瑞萨完成对Intersil的收购。这笔32.19亿美元的收购,瑞萨将获得Intersil的创新型电源管理及精密模拟解决方案,将在智能化、移动化和高耗电的电子设备,不足电源管理领域的不足,同时将业务从汽车电子、消费电子,进一步扩展到工业与基础设施、移动计算和航空航天等领域。

在合并前,两家公司都对外宣称,双方的主要业务重叠性非常低,这意味着双方合并的业务互补性是非常高的。

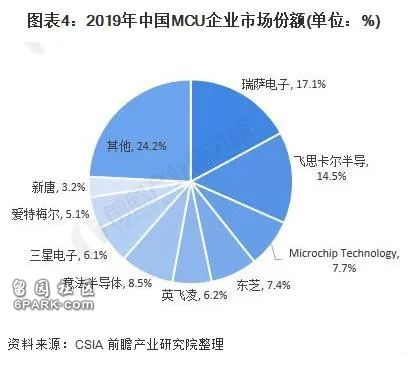

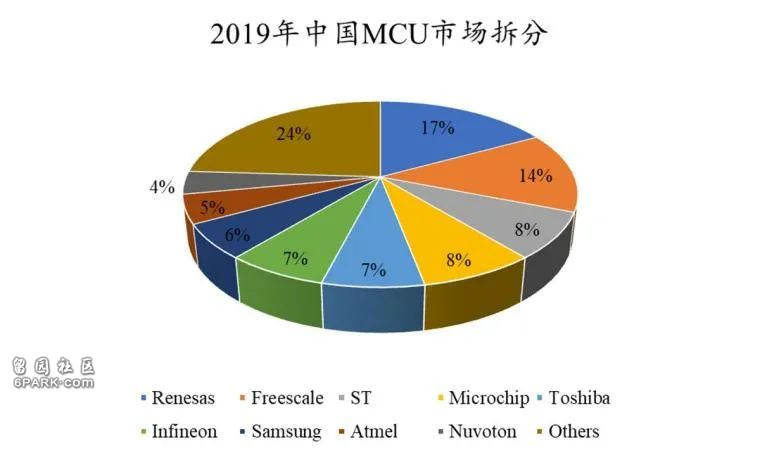

2020年年初的新冠疫情,连带的全球性半导体产业的产能不足及涨价潮,将瑞萨再一次推到了前台。2019年,瑞萨以超过17%的市场占有率,高居中国单片机(MCU)市场的第一位,排在他后面但是被NXP收购后的飞思卡尔。

在瑞萨的总营收中,汽车电子业务约占四成,从统计机构数据来看,全球汽车半导体增长较快的领域将是新能源汽车与自动驾驶领域。而在中国市场,新能源汽车已经成为政策、市场及资本的共同选择,瑞萨在电机控制MCU和IGBT领域,在新能源汽车领域都非常有优势。

在飞思卡尔被NXP收购之前,瑞萨的微控制器(MCU)销售额遥遥领先第二名,根据市场调研机构IHS的数据,在家电领域,瑞萨电子MCU全球市占率达到40%,在工业自动化领域,瑞萨电子芯片(包括MCU、ASIC/ASSP和MPU)市占率达到23%,也是市场第一。

2019年3月30日,瑞萨完成对IDT(IntegratedDevice Technology, Inc.)的收购,通过对IDT的收购,瑞萨获得了在射频(RF)、高性能定时、存储接口、实时互联、光互连、无线电源以及智能传感器方面的补足,与瑞萨的微控制器、片上系统(SoC),以及收购Intersil获得的电源管理芯片相互补,瑞萨可打造更为全面的解决方案。

这也进一步巩固瑞萨电子在汽车、工业/物联网和数据中心/通信基础设施等市场中的领先地位。瑞萨借助IDT在数据处理及模拟/混合信号领域的技术优势,进一步切入到通信、计算、消费和工业领域。

2月8日,瑞萨表示,正在洽谈收购总部在英国的戴乐格(Dialog Semiconductor)。其中瑞萨将拟以每股67.5欧元的价格收购戴乐格全部发行的流通股,收购金额预估将达到约60亿美元,较戴乐格2月5日上周五收盘价56.12欧元溢价20%,且收购将以全现金的方式进行。

该收购将等待戴乐格董事会的审核,也可能会面临监管,但是可以肯定的是,瑞萨此举是想通过对戴乐格的收购,扩张在用于处理声、光和温度等信号的模拟芯片市场份额。

在这次收购信息公布之前,瑞萨与戴乐格才于2020年8月扩大合作,在汽车计算平台方面进行全面合作。

从瑞萨的核心领域汽车芯片来看,汽车芯片主要分为三类:第一类负责算力,比如自动驾驶系统以及发动机、底盘和车身控制等;第二类负责功率转换,比如电源管理和接口通信等;第三类是传感器,多用于控制汽车雷达、气囊、胎压检测等。

瑞萨在汽车电子领域的地位,在2012年丰田、本田等日本车企巨头注资,其实就可以看出端倪,而那次注资中,还有佳能、松下等消费电子巨头,这些日系公司,成为瑞萨的基本盘,而中国汽车生产的发展,进一步给瑞萨带来新的机会。

瑞萨的竞争对手NXP,在收购飞思卡尔后,扩大了在美国汽车市场的优势,欧洲汽车市场,还有英飞凌(Infineon Technologies)、ST,这两家主要市场是欧洲汽车市场。也就是说,在全球主流汽车市场,瑞萨、NXP及英飞凌的三巨头的格局,暂时还比较稳定,最大的变局来自于对中国市场的把握。

图片来源:OFweek整理

而瑞萨通过数轮的收购,完成了对自身业务的补充和市场的扩展,在尔必达被收购后,作为日本半导体产业仅存的硕果之一的瑞萨,在未来的嵌入式设计和半导体解决方案供应商中,瑞萨在微控制器、模拟功率器件和SoC产品方面,将延续日系半导体的血脉么?