彭博社分析认为,中国增加石油进口对应着需求复苏的乐观迹象。尽管即将到来的春节因疫情仍采取的相应防控措施将或多或少掣肘经济,但这并未影响大局。在报道中,壳牌集团CEO范伯登上周也表达出了乐观态度,他认为中国的燃料能源销售正回归“显著成长模式”;另外彭博还分析,油价便宜是去年中国大幅增加原油进口的主要原因,而目前海运费用大减也是一个原因。因为租用超级油轮的成本当天至少降到了2017年以来最低水平。

厦门大学中国能源政策研究院院长林伯强7日在接受《环球时报》记者采访时说,中国经济的强劲复苏,以及基于对今年经济较为乐观的预期,是中国油企增加原油进口的支撑性因素。林伯强还认为,全球启动大规模的疫苗接种,国际组织也给予全球经济今年相对乐观的预期增长,成为支撑油价上涨最重要的因素。林伯强说,基于上述原因,国内原油进口商正在抓住合适的进口窗口增加进口。

2020年5月份,彭博社监测到了117艘超级油轮向中国进发,是截止那时历史上最大数量的油轮群。当时,彭博社分析认为,因为最先在全球控制住了疫情,中国的石油需求在迅速回升。从快速增长的油轮数量可以看出,中国正在利用千载难逢的油价大跌的情况囤积石油。

因疫情及去年3月初OPEC与非OPEC谈判破裂,国际原油均价跌至43.12美元/桶,较前年下跌32.8%,创五年来最大跌幅。去年国际油价最低谷出现在5月份,之后回升并运行平衡。隆众资讯分析师李彦告诉《环球时报》,因低油价刺激炼厂及贸易商购买意愿,6月中国原油进口量达5318.1万吨,同比增长34.4%,为有史以来最高月度纪录。7月8日隆众资讯监测的中国港口商业原油库存升至3399.4万吨,创年内最高点。

2020年全年中国原油进口总量未受疫情影响,仍然刷新了历史最高纪录。根据中国海关总署的数据,2020年中国原油进口逆势上涨了7.3%,达到了5.4亿吨,进口金额为1.22万亿元。2019年中国原油进口5.06亿吨,金额1.67万亿元。两相比较,2020年中国少花了26.8%的钱,约4500亿元,却多进口了4000万吨原油。

林伯强分析说,去年中国成为全球主要经济体中唯一正增长的国家,预计2021年中国仍将呈现强劲的复苏态势,因此石油增加进口的潜力仍在。他分析说,“中国的原油逐年递增,今年也不例外,去年极端的原油下跌的行情不会再度出现,因此油企正在寻找合适的时机加大原油的进口。”

隆众资讯提供的数据显示,自2011年至2020年,中国原油进口逐年增加,年均增速为8.86%。隆众资讯预计今年中国原油进口量将达5.85亿吨,较2020年预计增幅为7.85%,再创历史新高。

中国是全球最大原油进口国,海外石油依存度达到了70%。2020年中国共从54个国家或地区进口原油,其中中东、北里海、非洲和南美洲依然是四大主要进口来源区域。从沙特和俄罗斯进口的原油占比基本持平,依然是中国最重要和最稳定的原油海外供应来源。从2020年7月开始,中国从美国进口原油数量出现暴涨,隆价资讯认为这是中美第一阶段贸易协议仍然有效的表现。另外,2020年,中国与俄罗斯的石油贸易维持活跃状态。

不过中国国内的原油产量在2020年也达到了1.95亿吨,连续两年产量回升。国家能源局在近期召开的2021年页岩油勘探开发推进会上指出,2020年国内油气增产成效显著。为进一步做好原油稳产增产,需要突破资源接替、技术创新和成本降低等多重难题,在页岩油等新的资源接续领域寻求战略突破。

美国石油陷入困境,中国或减七千亿美债

尽管国际原油价格已经回升至每桶50美元左右,石油服务公司表示行业最坏的情况已经过去,但随着新冠状病毒病例在欧美国家再度激增并继续压抑经济和原油需求,复苏仍然微弱。尤其是在饱受重创的美国页岩油行业。

总部位于达拉斯的追踪破产的美国会计行业机构Haynes和Boone在1月26日发表的报告中说,自新冠状病毒持续蔓延使美国能源行业陷入数十年以来最严重的衰退之后,2020年美国共有46家勘探和生产公司以及61家油田服务公司申请了美国第11章破产保护。

从更大的范围来看,Haynes和Boone在1月发布的最新破产报告中说:自2015年以来,北美石油和天然气行业已经提出500多项破产申请。比如,自2016年上一次石油泡沫破裂以来有142宗破产以来,2020年破产案数量最多。

因此,这也使得美国石油和天然气公司(投资者)承受着越来越大的债务财务压力。几家能源公司表示,由于收入枯竭,贷方取消了信贷额度后,他们被迫申请破产,这些公司包括切萨皮克能源公司(118亿美元债务),钻石海上钻井公司(118亿美元债务)和加利福尼亚资源公司(63亿美元债务)。

总体来看,仅在2020年期间,这些能源公司已经有超过980亿美元的债务被提起诉讼,而在上一次石油危机中则为703亿美元。到目前为止,2020年每家美国能源公司的平均破产债务为10.5亿美元,几乎是2017年5.76亿美元水平的两倍,预计在2021年至2022年申请破产保护的勘探与生产公司的平均债务规模将大大低于2020年的平均水平。

美国库欣石油中心的储罐

另一面,当美国通胀预期上升推动实际美元利率走升时,美国页岩油开采商偿还债务的成本也会变高,并使得亏损更加严重,与此同时,目前作为支撑美国能源经济石油美元的根基美债,也正被包括中国、日本、俄罗斯、德国、沙特、印度、法国等多个国家背景的投资者抛售而失去部分市场份额。

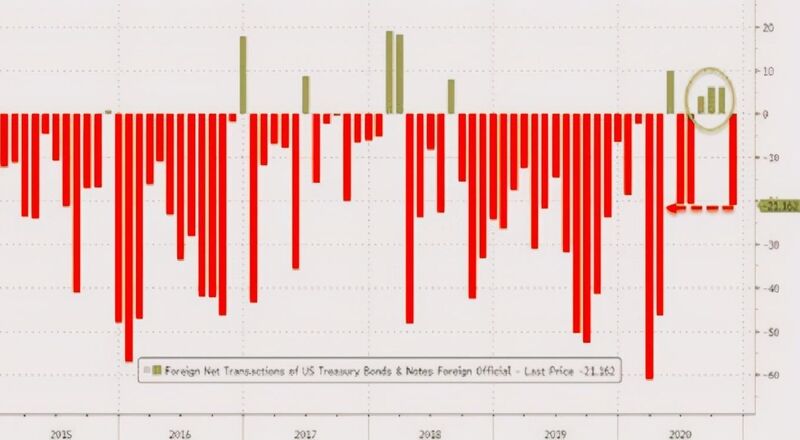

据美国财政部1月20日公布的最新报告显示,全球央行正在远离美债市场,全球央行已在过去的32个月中,虽然在2020年8-10月有三个月出现净增持,但总体来看,还是有27个月出现净抛售美债,净抛售美债达1.152万亿美元,这是全球央行抛美债的创纪录水平,其中2020年11月就净抛售了超216亿美债。紧接着,据俄卫星通讯社日前援引观察人士估计,中国接下去完全有可能抛售规模高达7000亿美元的美债。

这意味着支撑美国经济的石油-美元-美债这三循环中,美债持有者发出抛售美债信号后,支撑石油美元的要素正变淡,正在这些背景下,近半年多以来,在多项关键经济数据下跌及无底线的宽松环境下,美元已降低了吸引力。

如果说货币是一个国家经济信用的展示,能源则是一个国家经济未来的体现,就当全球还在为原油产量争论喋喋不休之际,中国勤劳智慧的科学家和工程师们则实现了众多重大领域的突破和创新,这些突破对于促进中国经济的能源安全保障、降低用油气成本都具有意义,并确保这些核心技术掌握在自己手中。

比如,可燃冰,中国也将要正式实现大规模商业化开采,这就意味着将用上比石油更加清洁的新能源,但这一技术,中国已领先美国日本等国外公司,另外,中国预计还将在几十年内建成世界上首座用于发电的稳定燃烧人造太阳项目,给人类带来几乎无限的清洁能源,据项目装置总工程师介绍,正在建设中的中国环流器二号M装置是最大的托卡马克装置有望年底建成,专家估计,聚变能商业化有可能在30年后实现。

要知道,目前,包括美国、日本、韩国、巴西和欧盟多国也正在致力于掌握这项核聚变新能源技术,但没有一个团队能像中国团队一样保持核聚变的稳定性,不仅于此,中国还将开始建设兆瓦级空间太阳能试验电站,这意味着中国有望成为世界首个建成有实用价值空间太阳能电站的国家,并助力中国的深空探索计划,而以上这些都让美国的传统能源工业嗅到了能源危机。(完)