不得已而为之。

作者:陈畅

提起催收行当,很多人的第一反应,是数不清的电话轰炸、短信威胁、跟踪甚至暴力;刻板印象中的催收从业者,也都是五大三粗、面露凶相的黑衣大汉。

今后,这种观念或许要改改了。近日,网上曝出多家银行公开招聘催收人员的消息,招聘要求是法律及金融专业本科以上学历,这意味着,未来,拨打你电话要账的那一头,很有可能是体面儒雅的知识分子。

银行催收的目标是“坏账”。以往,为了拿回这笔坏账,银行会把这种活儿甩给外包人员,他们拿钱办事,效率也高。是什么逼得银行要亲自下场要债了?抛弃以往的无所不用其极,对老赖实施“文明执法”,真能管用吗?

01亲自下场追债

先来看看各家银行招聘催收人才的“高标准”要求。

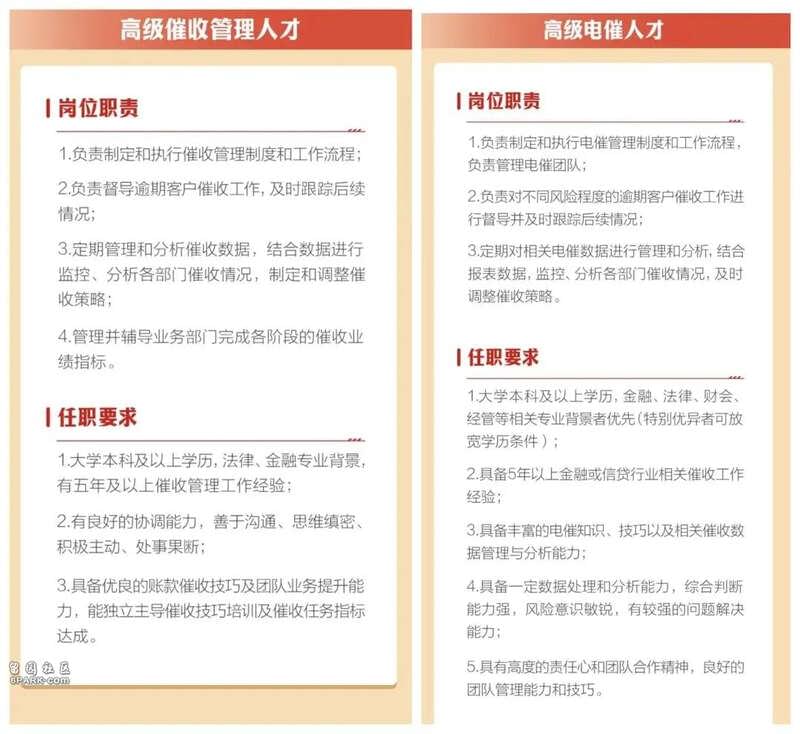

三湘银行对“高级催收管理人才”的任职要求为大学本科及以上学历,法律、金融专业背景,有五年及以上催收管理工作经验,且需具备优良的账款催收技巧,能独立主导催收技巧培训及催收任务指标达成。

对“高级电催人才”的任职要求是需大学本科及以上学历,金融、法律、财会、经管等相关专业背景者优先,同时,需具备5年以上金融或信贷行业相关催收工作经验,且具备丰富的电催知识、技巧以及相关催收数据管理与分析能力,还应有一定的数据处理和分析能力。

Advertisements

▲图源/公众号“三湘潮”

光大银行对“贷款业务电话催收岗”的要求也同样是大学本科及以上学历,同时有较强的上进心和服务意识,抗压能力强。

兴业银行在招聘网站上发布的“催收专员”也要求本科及以上学历,具有两年以上催收工作经验等。

此外,微众银行、华夏银行、浙商民泰商业银行、浙江泰隆银行等也都发布了招聘催收相关人才的信息。

在小红书上,猎头们也在四处寻找催收人才。一位猎头在发布的“中国银行催收岗”的贴子中简明扼要地描述称,“职责是负责还款提醒催收的业务处理。上五休二。”其还特意强调了该职位的“非派遣/外包”属性,入职后是中国银行下属公司的直签正式员工,首签三年,期满考核合格可续签,六年可进入长期劳动合同。年收入9万+,可享七险一金(在传统五险基础上增加了意外伤害保险、企业补充养老保险)。

欠债还钱,天经地义,对于看起来“不差钱”的银行也是一样。据了解,银行对于欠债的做法,通常有两种,一种是自营催收。但单独的催收岗不是所有银行都有,部分银行直接让客户经理来做。在社交媒体上,不乏有银行客户经理对“银行催收工作崩溃”的吐槽。

一位银行催收员晒贴称,自己每天从早上八点半坐到工位上开始打电话,打到12点,吃完午饭,1点半继续打电话,一直打到下午5点半。但还不能下班,要开会复盘,7点才能真正下班。“白天是这样,到了晚上做梦,也都在打电话,算利息。”

而由于制度严,银行人在和客户沟通的时候,还要十分小心语气和态度,稍微音量大了都要被投诉,要不回来账还要月月罚钱。

高压之下,银行内部的催收岗能胜任的人少,流动性极大,银行更普遍的做法是委外催收,即将一些内部催收后无果的“烂摊子”委托给独立的第三方催收公司进行催缴。

这样做的好处是,专业的事交给专业的人做,能减轻银行内部压力,提高效率,让银行能够把重心放在主营业务上。

不同银行会根据自身规模和贷款体量的大小,雇佣不同数量的催收公司。比如今年年初,交通银行信用卡中心对外公布的委外催缴合作机构名单高达207家,其中包括43家催收公司和164家律师事务所。中信银行也于去年9月公布了涉及150家信用卡逾期催收业务外包供应商的名单。

即使像地方性银行,如哈尔滨银行信用卡第三方合作催收机构也有32家,上海银行信用卡合作催收机构有26家,宁波银行的合作催收机构有19家。

这些合作机构中,有很多是“老字号”催债公司。以出现在很多银行合作名单上的深圳万乘联合投资有限公司为例,其所隶属的万乘金融服务集团2008年成立,集团自称“是中国大陆名列前茅的金融服务外包商”,主要服务内容有信用卡违约催告服务、银行及非银机构不良贷款催收服务、企业应收账款催收服务等。目前集团已在全国95个城市设立了87家分公司及15个办事处。

官网中所列的一长串合作伙伴中,该集团光是银行客户就有79家,六大国有行及其他主流银行,以及部分地方性银行统统在内;非银金融机构也有47家,包括蚂蚁集团、京东金融、苏宁消费金融等。

在天眼查以“催收”为关键词搜索,可出现近万条结果。由此可见,银行外包催收市场之强大。但为何,银行要开始招揽属于自己的催收员工了呢?

某国有银行工作人员伍玥(化名)告诉「市界」,催收人手不足,直接暴露出银行催收任务繁重的事实。“不良贷款积攒太多,想亲自下场催收来加快催收进度。”但他同时指出,不良贷款太多的银行,经营情况可能大概率也不理想,想要应聘催收岗位的人要慎重考虑。

02坏账拖累银行业绩

正如伍玥所讲,银行吸纳催收人员背后,是不容乐观的资产质量。

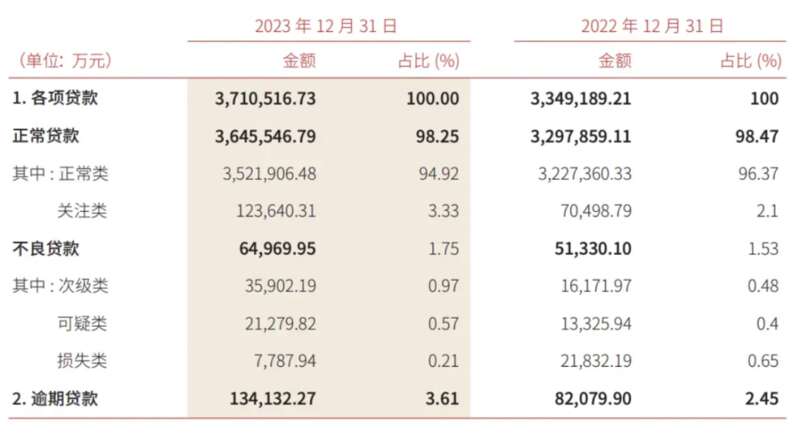

截至2023年末,最先因招聘催收人才而出圈的三湘银行的贷款余额为371.05亿元;不良贷款率1.75%,不良贷款余额为6.50亿元,较上年末增加1.37亿元;逾期贷款率3.61%,逾期贷款余额为13.41亿元,较上年增加5.20亿元,增幅高达63%。

▲三湘银行逾期贷款激增。图源/银行财报

为了应对不良与逾期贷款走高的局面,三湘银行2023年计提贷款减值损失(可简单理解为商业银行对贷款资产的预计损失)支出10.97亿元。而2020年,这个数字只有4亿多,2021年和2022年也不超过7亿元。受计提贷款减值损失等影响,三湘银行2022年和2023年已连续两年净利润下滑。

同样发布招聘岗的光大银行和微众银行,资产质量同样不佳。光大银行2023年不良贷款率1.25%,不良贷款余额474.76亿元;逾期贷款率 1.95%,逾期贷款余额为737.14亿元,同比增长38亿。

微众银行未披露逾期贷款余额,但2023年不良贷款率为1.46%,不良贷款余额为60.41亿元,相较于2021年的31.67亿元和2022年49.7亿元,也在大幅增长。

从银行业的整体情况来看,据国家金融监督管理总局近期公布的数据,2023年商业银行不良贷款率降至1.59%,创2015年12月末以来新低。但放眼全银行业,坏账都是令银行头疼的一大问题。

Advertisements

国家金融监督管理总局数据显示,商业银行2024年一季度末,不良贷款余额3.4万亿元,较上季末增加1414亿元。

其中,广东省的不良贷款余额位居全国之首,达到2517亿元,较年初增长了177亿元。即便是像上海这样的一线城市,不良贷款余额较年初也增长了135.33亿元。

具体到机构类别上,农村商业银行不良贷款率最高,为3.34%,个别银行甚至达到了近5%的高位;城市商业银行次之,为1.78%;民营银行为1.72%;大型商业银行和股份制银行的状况稍好,均为1.25%。

苏商银行研究院高级研究员杜娟在接受媒体采访时认为,催收成效对银行业净利润有显著影响,不良贷款、已核销贷款成功催回,使得银行可少计提贷款减值损失,从而利于利润表现。

万联证券投资顾问屈放也对「市界」称,不良率的快速上升促使银行建立起自己的催收部门。

屈放同时分析道,目前不良率提升的银行主要是中小银行,其业务范围更多停留在个人信用卡,房贷,经营贷或消费贷,因此催收团队主要针对个人客户进行催收。

或许很多人都不知道,银行为外包催收团队付的费用也是不菲的。

「市界」在一份建设银行某分行的一份去年5月的委外催收供应商采购文件中看到,逾期90天内费率为7.2%,逾期90天以上180天以内费率为9%,以此类推,逾期两年以上费率为24%。

另据每日经济新闻报道,当为银行成功收回一笔逾期账款,催收公司以约25%的比例抽成。也就是说,催收公司帮银行回款100元,催收公司能拿到25元。之后,催收员再从中进行二次抽成。

前述银行负责催收的客户经理介绍,外包催收员因为所受限制少,方式方法多,收入能有上万元。

可想而知,随着不良和逾期率的涨涨涨,催收外包的费用也逐渐令银行承受不起。相比之下,银行用的是自己人,催收不成功还要罚款,每月每人支付成本只有几千元。这也从侧面催促银行,下定亲自组建催收团队的决心。

03监管收紧下的“不得已而为之”

在屈放看来,银行建立自己的催收团队还有另外两个重要原因:一是外包公司的业务开展越来越受限制,二是近年来外包公司的违规违法行为,包括暴力催收,信息泄露等导致银行面临监管或处罚,自己建立的催收部门能够有效加强管理监督。

这些年,银行暴力催收的新闻见诸报端。在黑猫投诉搜索“银行催收”,出现近五万条结果,前几条涌现出的,都是民营银行、兴业银行、平安银行、微众银行、广发银行等耳熟能详的银行。投诉内容包括语言暴力、恶意暴露个人信息、恶意上门、威胁恐吓等。但其实这些大部分都是外包公司惹的祸。

这个结论从各银行收到的处罚理由中可以得到验证。

今年1月初,平安银行信用卡中心因委外催收业务管理不到位,被罚款200万元;4月,兴业银行信用卡中心因为同样的理由被罚款40万元。还有很多消费金融公司也频因委外催收管理不到位等被监管罚款。

据「市界」梳理,为了防止暴力催收的不良影响,监管部门对催收的限制不断趋严趋细。

2021年3月,刑法增设了催收非法债务罪。使用暴力、胁迫方法的;限制他人人身自由或者侵入他人住宅的;恐吓、跟踪、骚扰他人的;情节严重者,有可能被处三年以下有期徒刑。

2022年5月,银保监会发布《银行保险机构消费者权益保护管理办法(征求意见稿)》明确要求,银行保险机构催收前应采取适当方式提醒债务人,督促债务人履行债务清偿责任。审慎实施催收外包业务,从准入、考核、质检、监督、问责等方面督促委外催收机构合规催收。

2024年5月,中国互联网金融协会发布《互联网金融贷后催收业务指引》,对商业银行、消费金融公司等从事放贷业务的机构自行开展或委托第三方催收机构开展个人网络消费信贷贷后催收业务进行规范,再次强调金融机构应审慎实施外包,加强对第三方催收机构的管理、监督和检查。其中对催收时间做了明确规定,催收作业不应在每日 22:00 至次日 8:00 催收。

另外,指引还提起到,金融机构应明确具体负责催收业务的管理部门,指定一名高级管理人员负责管理相关工作,有条件的金融机构可组建专门负责催收业务的部门,建立对催收人员从业行为进行全程动态监测的机制。

伍玥认为,虽然不知未来会不会成为强制,但至少目前,国家的意图很明显,就是在鼓励商业银行建立自己的团队。这与三湘银行“高级催收管理人才”岗位职责形成呼应,岗位职责描述为:制定和执行催收管理制度和工作流程、管理并辅导业务部门完成各阶段的催收业绩指标等。

从这个角度看,银行招聘催收人员,也是一种不得已而为之。

那么问题来了,自营催收,能让银行好起来吗?

屈放承认,由于受到监管和合规的要求,自营催收在效率上或许不如以KPI考核为主的外包公司。

但自营催收可以与银行信贷部门合作来提升催收效果,信贷部门更了解客户的具体情况和还款能力,催收可以做到有的放矢。同时,通过大数据分析和人工智能电话催收可以有效提升工作效率。

“而目前银行招聘的催收员不仅需要有丰富的催收经验,同时需要高学历,这也是为未来科技催收打下基础。”屈放最后称。

Advertisements