从0成长为“细分赛道冠军”,犹如在小池塘中成长为一条大鱼,成长时,小池塘是优势,能够心无旁骛精进,但长大后,小池塘就成了限制发展的桎梏。

发端于陕西的康拓医疗(688314)或许对此尤为清楚,其专注三类植入医疗器械,主打PEEK颅骨固定产品,用了近20年时间,经过九死一生的残酷厮杀、最终敲锣科创板,目前PEEK材料颅骨修补和固定产品市场占据国内第一大市场份额。

但当你做到“第一”后,下一步呢?

乍看,公司的主打产品满足一切优质医疗器械行业特点:超过80%毛利率、高技术壁垒,着实是让人羡慕的生意。

然而许多细分赛道冠军的痛点就在此——占据高毛利细分优势,也有一定技术壁垒,但盘子就这么大,想象空间严重不足,市场、业绩到达瓶颈后很难再突破,开辟新赛道,往往也缺乏大手笔资金“弹药”支持,只好缓步向前“挪动”。

一、净利润连续两年停滞

PEEK,即聚醚醚酮,是一种高性能的热塑性塑料,相对于钛材料,PEEK 材料具有个性化程度高、术后美观,隔热性强、不影响术后脑部医学影像检查等优势,近年来逐渐受到神经内科医患认可。

作为国内第一个取得PEEK颅骨修补产品注册证的国产厂家,彼时康拓医疗以超70%的市占率,坐在高端细分领域的龙头位置。

业绩方面,2017年~2020年4年间集中爆发,公司营收由7248.70万元增长为1.64亿元,归母净利润由1005.95万元增长为5238.14万元。

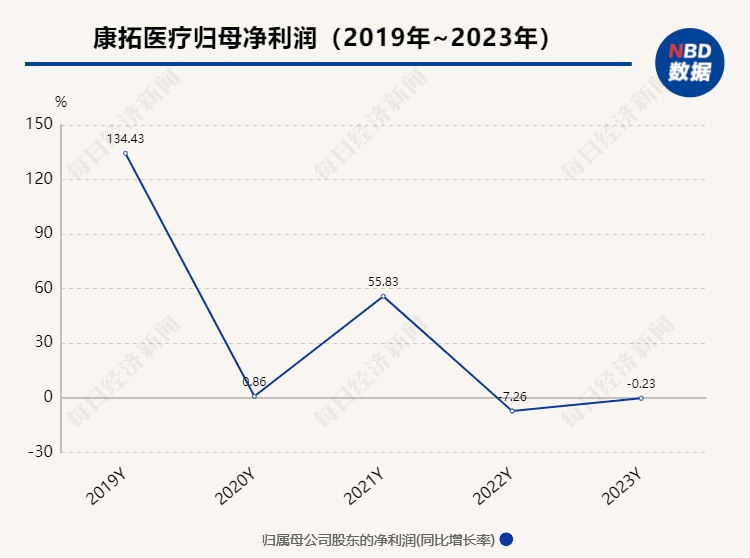

然而,2021年上市后不久,公司利润就陷入原地踏步的境地,2021年~2023年营收为2.13亿元、2.40亿元、2.75亿元,归母净利润为8162.65万元、7569.82万元、7551.10万元,连续两年负增长。

作为细分赛道“单项冠军”,产品单一是康拓医疗的最大“痛点”。

据悉,颅骨修补固定产品是康拓医疗绝对的主打产品,2018~2020年间,颅骨修补固定产品分别占主营收入95.52%、94.77%、98.01%,其曾在IPO稳健中提示存在业务类别单一的风险,截至2023年,这一比例依然保持在92.79%的高位。

与许多医疗器械、中药股一样,康拓医疗在营销上的投入比研发多得多,2023年营销费用为5505.63万元,同比增长15.89%,研发费用为1763.76万元,同比减少3.63,研发基因并不算强大。“还有一部分原因是我们内部人员调整后,计算人数变了。”康拓医疗董秘办人士表示。

公司财务情况表现非常稳健,2021~2023年经营活动产生的现金流量净额为1.03亿、9197.56万、8522.46万,超过同期净利润水平,存货周转天数由272.15天下降至258.14天,2023年资产负债率仅13.36%。

股价方面,据《每日经济新闻》,2021年5月18日康拓医疗在上交所上市,发行价17.34元每股,首日收盘价92.05元,涨幅高达430.9%,此后股价一路上扬,自6月1日达到历史最高价133.35元/股后开始震荡下跌,从2024年2月开始维持在20元/股左右,距高点跌去超70%,

值得注意的是,跟随年报发布的还有募投项目延期的消息,2022年公司根据资金现状并结合产能规划,决定对募投项目二期建成时间延长至2024年4月30日,而今再次延长至2026年4月30日,截至2023年投资进度为67.10%。

二、下一步:开疆拓土

围绕颅骨修补固定产品这个“爆品”,康拓医疗既有市场主流的钛材料产品,也有公司赖以成名的PEEK材料产品,相比钛材更优质、但成本高,渗透率也低。

这些年,公司向主打的PEEK材料倾斜明显。

据万得数据,2023年神经外科产品中钛材料收入7679.45万元,主营占比从2019年的48.53%下降至2023年的27.92%,PEEK材料收入1.67亿元,占比从2019年的43.26%上升至60.68%,亦反映PEEK材料逐渐受市场认可。

不过,虽然市场占有率连续霸榜,但在2020年招股书中显示,其PEEK颅骨修补产品市场占有率已有所下滑,与迈普医学市占率呈现“此消彼长”态势,“目前的市占率没有相关数据,我们也不好统计。”上述人士表示。

基本盘尚算稳固,康拓医疗也在不遗余力开拓新的业绩增长点。

其中,心胸外科业务值得关注,2023年实现营业收入1424.46万元,其中PEEK材料胸骨固定带实现销售收入1367.01万元,较上年同期增长83.39%,初步打开市场。

研发方面,据2023年报,作为国内唯一获批的PEEK粉材3D打印医疗器械产品于报告期后完成首例颅骨修补手术;“交联透明质酸钠凝胶”项目已进入临床试验阶段。

据证券时报2022年3月消息,PEEK颅骨修补产品目前主要以机械切削方式加工,材料浪费较多以致成本居高不下,而PEEK材料3D打印技术一旦上市,生产成本或将实现80%以上的降幅,落地后有望大幅拓展公司业绩空间。

不过,公司对于新业务、新市场拓展似乎也有一部分有些落入“进退两难”境地。

康拓医疗从2021年前后开始布局口腔业务,公司2023年5月回复称,公司目前已陆续在陕西、甘肃、江苏、安徽、四川、重庆等十多个省份及城市完成经销商渠道的开拓签约,已逐渐实现口腔业务的突破。

不过,2023年公司口腔业务、可吸收颅骨修补、颌面修复类等诸多产品加一起营收仅468.93万元,同比增长36%,板块未来成长性仍然存疑。

“颌面的话,目前我们的品牌‘焕体’推广情况还不错,跟类似玻尿酸注射类不太一样,需要一点小小的手术,用PEEK技术植入进去,效果会好一些。”

众所周知,要想打入、口腔科、颌面修复及皮肤填充等领域市场,前期所需的营销费用往往不是个小数目,甚至砸进去连个水花都听不见也是常有的事,从2023年财务数据来看,公司营销费用同比增长15.89%,侵吞了一部分营收增长。

随着公司主打产品PEEK材料产品、钛网板、金属颅骨钉等被纳入河南省际联盟神外类耗材集采,对于渗透率提升、扩大市场有所助益,但对高毛利率影响颇大。“我们参考骨科之前的情况,(集采后)价格可能会降低70%~80%。”上述人士表示。

三、出海不利

作为更高质也更贵的新兴材料,PEEK材料市场应用与当地消费水平挂钩,越发达地区接受度越高,康拓医疗一直希望将PEEK技术卖到更“舍得花钱”的欧美市场去。

不过,康拓医疗的“出海”实在算不上顺利,收购的两家海外公司从业绩上看似乎成了“拖油瓶”。

2017年,BIOPLATE被控股收购,成为康拓医疗海外研发、生产、销售的平台,但BIOPLATE的业绩自此持续亏损。数据显示,2017年至2020年上半年,BIOPLATE的净利润为-194.36万元、-188.22万元、-1155.15万元、-393.75万元。据统计,3年半时间,BIOPLATE净利润亏损高达1931.48万元。

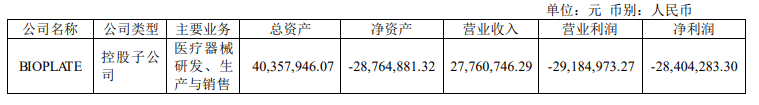

而到了2021年后更是持续大额亏损,2021~2023年净利润为-1056.87万元、-2830.82万元、-2840.42万元,而BIOPLATE在2023年营收额才2776.07万元。该公司还出现资不抵债情况,总资产为4035.79万元,净资产为-2876.49万元。

图片来源:康拓医疗2023年报

公司此前曾解释称,BIOPLATE公司2021年度亏损主要因围绕PEEK骨板在美国注册、上市推广及本土化生产投入较大,随着未来产品线的丰富,产品研发、注册的稳步推进及销售团队的扩充,经营状况将逐渐改善。

与BIOPLATE“打配合”的BRANCHPOINT公司,收益情况也不佳。

据悉,美国医疗器械市场的捆绑销售模式比较明显,产品线越全越有优势,为此公司还与BRANCHPOINT & AURA DEVELOPMENT LLC进行合作,通过参股方式获得无线颅内压监护仪的产品经销权,计划引入产品和公司现有神经外科产品形成互补,提高公司海外市场竞争力。

2023年5月,公司向BRANCHPOINT增资200万美元,持股比例由16.67%上升至33.33%,但该公司2023年权益法下确认的投资损益为-515.70万元,

从区域收入分布看,2017年至2020年上半年康拓医疗的海外收入占比分别为7.55%、10.07%、8.50%和9.09%,收购后并未实现明显增长。

转至2021年~2023年,公司境外收入1136.92万元、1590.59万元、1969.45万元,占主营业务收入比重为5.34%、6.93%、7.50%,处于缓步上升阶段,毛利率在50%左右波动。

不仅于此,美国子公司BIOPLATE的高运营成本,也导致康拓医疗管理费用率均高于可比公司。

据IPO文件,2017年至2019年,康拓医疗的管理费用分别为1600.73万元、2837.39万元、3187.37万元,占营业收入的比例分别为22.08%、25.91%、21.56%,远高于同行业可比公司的11.79%、6.70%、4.84%。目前,康拓医疗管理费用仍在不断走高,已超过5000万元。

“因为海外人工等成本比较高,现在BIOPLATE的产线已经基本转移到国内了。”对于海外物流运输等问题,“也是我们平衡之后做的选择,整体成本是会变低一些。”上述人士表示。

细分赛道见顶,不断开疆拓土需求导致三费难以消减,2023年均出现超过10%程度上涨,唯独研发费用下降3.63%,或是公司困局的侧面体现。

而不论未来前景如何,BIOPLATE连续7年亏损,且缺口未见弥合趋势,绝对是一个需要正视的现实问题。

本文来自微信公众号:粉巷财经(ID:nbdfxcj),作者:夏子博