过去半年内与李宁公司相关话题不断占据热榜,从斥资22亿港元购置香港总部,到30亿港元的股票回购计划,再到间接收购国际户外品牌“火柴棍”,以及最近关于公司私有化的传闻,李宁的一系列举措引发市场广泛关注。这些动作背后,是公司面临的业绩下滑、利润稀释和股价下跌等一系列挑战。

去年底,“李宁股价一年跌七成”登上热搜,在不少股民围观和声讨之中,其市值已经缩水至500亿港元区间,与一年前近1800亿相比蒸发超1200亿港元。此时在港股上市的国内四大运动品牌都迎来了新的财报季,作为“国潮一哥”的李宁表现究竟如何,颇为引人关注。

3月20日,李宁发布了2023年业绩公告,截止到2023年底,李宁年内营收微增7%至275亿元,净利润同比下降21.6%至31.87亿元。毛利率与去年同期持平48.4%。

对比之下,上周最先发布2023年业绩报告的361度,实现营收84.2亿元,同比增长21.0%;经营溢利13.8亿元,同比增长28.8%;特步营收143.5亿元,同比增长10.9%,经营溢利15.8亿元,同比增长7.9%。

从业绩来看,李宁2023年营收对比同业公司和2022年同期,增速大幅放缓。2024年消费环境不确定性仍存,运动行业或面临竞争加剧风险之际,李宁今年能否赚回失去的利润?

一、赚钱能力停滞不前

在这份年报成绩单出炉之前,市场对李宁的盈利能力下滑是有所预料的。中金公司今年1月发布研究报告就曾预计,李宁2023年净利润或同比下跌23%至31亿元。

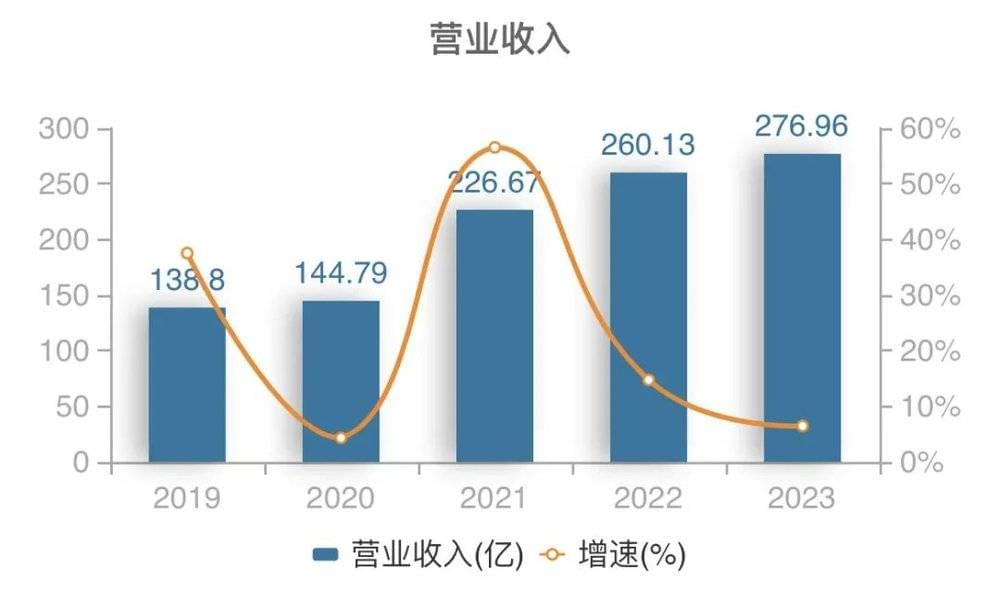

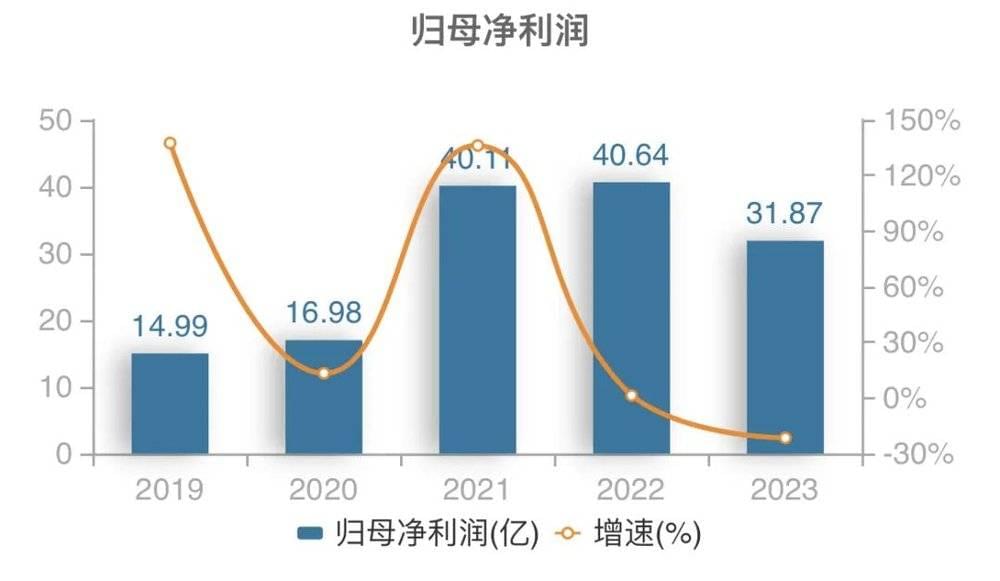

纵向对比李宁近几年的业绩表现走向,自2021年到2023年,李宁的营业收入分别为225.72亿元、258.03亿元、275.98亿元,呈现增长之势,但净利润分别为40.11亿元、40.64亿元、31.87亿元,赚钱能力停滞不前,甚至不增反降。

尤其是2023前三季度,李宁营收与净利润双双下滑。先是半年报中出现自2020年中报以来首次净利负增长,随后第三季度销售额从两位数的增幅下降至个位数,导致次日李宁股价单日大跌超过20%。

李宁近五年营收、净利润及增速表现(单位:亿元) 来源:Wind

进一步来说,公司净利润率也有所下降,从2021年的17.8%降至2022年的15.7%,2023年继续下滑至11.5%。

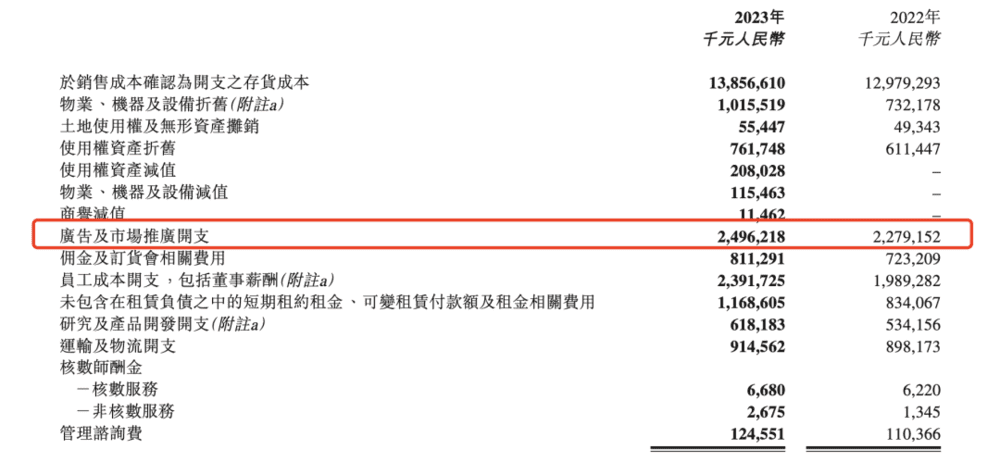

面对如此大的盈利下滑,李宁在过去一年的营销投入有增无减。

财报显示,2023年李宁广告及市场推广费用24.96亿元,2022年为22.79亿元,同比增长率远超过营业收入同比增长率。也就是说,花出去的广告以及推广费用并没有获得相对应的收益。

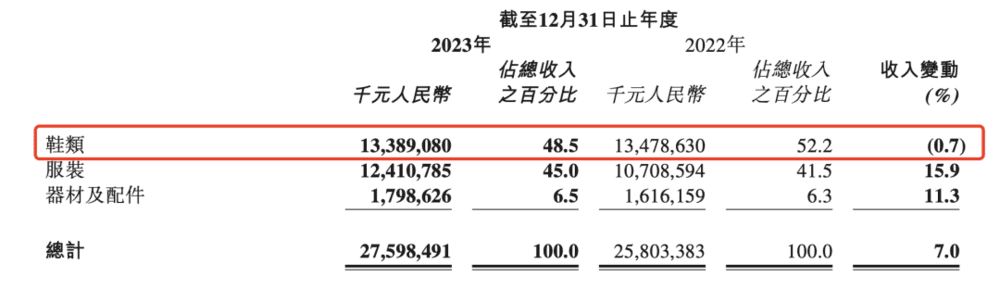

得益于过去一年在跑步市场的投入,跑鞋业务成为李宁2023年的亮点,超轻 、赤兔 、飞电三个产品系列全年销量累计突破 900万双,同比增长62%,其中“飞电3 Challenger”,年内累计销售突破130万双。

但与跑鞋市场的出众表现不同,财报显示,2023年李宁鞋类收入反而下降了0.66%至133.89亿元,鞋类在总营收中的占比也从52.2%,下降至48.5%。

摩根士丹利此前在最新报告中下调了对李宁未来3年的营收和利润预测,摩根大通的报告亦将李宁今年至后年盈利预测下调。李宁在业绩报告开篇就强调:2023年,李宁集团稳中求进,稳健发展。但盈利能力的下降,巨额营销费用与回报不成正比,使得李宁在业绩层面仍面临不小的挑战。

二、去库存是“双刃剑”

此一时彼一时,危机早就埋下。一方面,在“国潮热”与“新疆棉”事件的接连催化下,国产运动品牌确实吃到了一大波非常可观的红利,李宁在2021年服装营收同步增长60.5%,比鞋类营收高出10个百分点。可2021年之后,当消费者不再为“国潮溢价”买账,这一增长势头未能持续,业绩很快出现了回落。

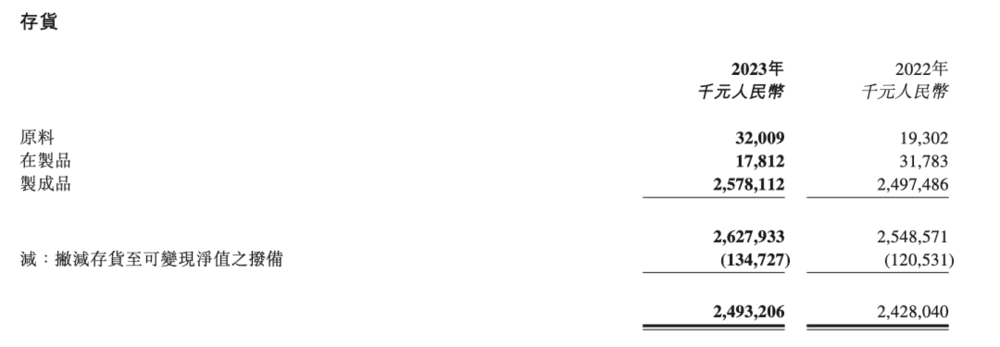

另一方面,面对疫情的冲击和时尚潮流的变迁,李宁也不得不应对库存积压的压力。数据显示,2022年李宁的存货为24.28亿元,较2020年几乎翻倍。为尽快摆脱库存,李宁在2023年上半年就已经加大了促销力度,但也导致公司上半年净利润自2020年中期报告以来首次负增长,下跌3%至21亿元,毛利率同比下降1.2个百分点。

对于去库存的阶段性成果,李宁在2023年业绩报告表示:“渠道库存较上年末下降中单位数 ,库存周转与库龄结构保持在健康水平。”尽管如此,李宁2023年末存货金额为24.93亿元,较2022年末24.28亿元上升2.68%,平均存货周转天数却从2022年的55天上升为63天,下半年存货周转天数为65天,同比增加2天。

大力营销和打折促销本身就是一对矛盾的存在,长江证券分析指出,高库存逐渐影响品牌销售,渠道库存积压导致跨地区降价销售,进而影响品牌商批发和线上渠道增长。

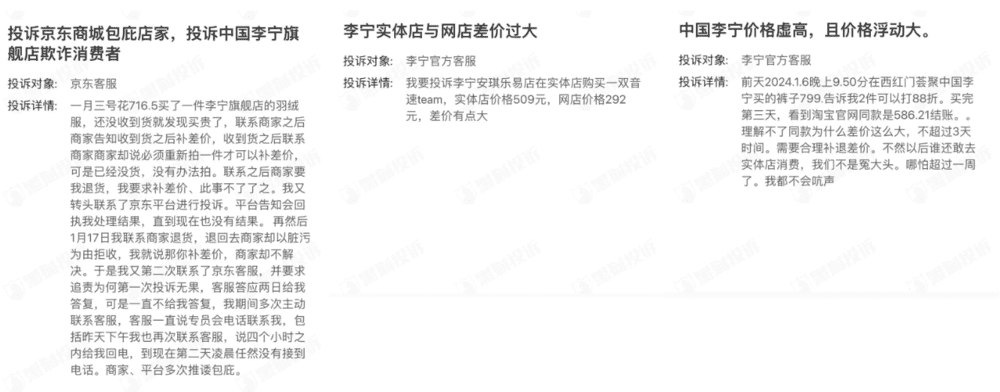

而为了消化存货,经销商们不得不打折促销以快速回款,这就导致某些代理商的价格比李宁直销渠道和电商还要低,渠道商的降价打乱了销售端的价格平衡。这也就引发了消费者对于“李宁没有价格保障机制”的质疑。

来源:黑猫投诉

在2023年三季度的业绩交流会上,李宁高层将“窜货乱价”问题搬上台面,决定加强从订货到销售的全链路监管,提升管理的精准度以确保价格的稳定。此外,公司还强化了跨部门订单和库存的统一管理,提升了商品销售预测的能力,并采取了回购部分低价产品的措施,以实现全渠道库存和折扣的统一管理。

这也直接削弱李宁第四季度在经销商渠道方面的收入。财报显示,2023年经销渠道收入为126.3亿元,同比增长0.61%,相比之下,直营收入增长29.59%,线下折扣同比有所改善。

自2021年以来,运动品牌存货金额逐渐走高,国际品牌如耐克、阿迪达斯到国内各大品牌,纷纷通过加大折扣力度来清理库存,这意味着市场上的价格竞争将更为激烈。

三、“高端化”遇阻之后

李宁曾以国潮文化为旗帜,力图打造高端形象,然而其高端化之路却充满波折。

回顾2018年,李宁的子品牌“中国李宁”在纽约时装周上大放异彩,一跃成为焦点。到了2021年,耐克和阿迪达斯因“新疆棉”争议而遭受重创,李宁作为“国潮”代表,乘势而上,当年营收达到225.72亿元,同比增长56.1%,净利润更是激增136.1%,高达40.11亿元。

销量增速加快,李宁决心将品牌推向高端市场,寻求品牌价值的提升。但随着国潮热潮的退去,以及消费环境整体趋向降级,高价位的产品似乎难以为继。消费者对价格的敏感度上升,对李宁的不满在社交媒体上愈演愈烈,“我把李宁当国货,李宁却把我当冤大头”的声音不绝于耳。

面对消费者对价格的高度敏感和消费情绪的不达预期,李宁的高端化之路显得尤为艰难。降价销售和库存积压的现象,更是凸显品牌转型挑战。

在2023第三季度业绩交流会上,李宁的管理层透露,2024年计划“通过扩大产品的价格区间,向低端市场进军。推出差异化的产品,以在中短期内抢占低端市场的份额”。

据李宁方面透露,年内,集团在超级奥莱渠道实现了重大突破。目前“中国李宁”和“李宁1990”都已进入奥莱渠道。

但竞争环境正在变得更卷,即使是头部玩家也正在价格上作出妥协。国际品牌如阿迪达斯已经公开表示将扩大其产品的价格区间,以适应更广泛的消费群体,而长期占据下沉市场的晋江品牌则已在二三线市场深耕多年。

阿迪达斯大中华区负责人萧家乐在近期的媒体采访中明确表示,阿迪达斯计划加速在三线及以下城市的店铺扩张,以把握住这些新兴市场的发展机遇。低端市场的潜力正被越来越多的品牌所认识和重视。

在财报业绩会上,李宁集团联席CEO钱炜指出,李宁集团的战略目标是成为一家肌肉型的头部运动品牌,虽然目前公司距离目标仍存在差距,但公司对于自身的发展以及目标仍旧持乐观态度。至于李宁的战略是否能够在激烈的市场竞争中脱颖而出,最终还需时间来给出答案。

本文来自微信公众号:体坛经济观察(ID:titansportsindustry),作者:迭戈