起售价21.59万元——3月28日晚,小米集团(1810.HK)于北京亦创国际会展中心举行的“向前”小米汽车上市发布会上,终于揭开了SU7售价的神秘面纱。这一价位略低于此前市场预期,在北京东方新天地小米门店,多位参观者表示能够接受SU7价格。

据小米创始人雷军介绍,SU7共有三款配置,分别是起售价21.59万元的标准版、起售价24.59万元的Pro版,以及起售价29.99万元的Max版。SU7标配续航700公里,有4大色系、9款配色,预计4月3日开启交付。

当晚,“小米发布会”“小米SU7价格”“27分钟大定突破5万台”等话题冲上微博热搜——需要注意的是,SU7的“大定”被设定为7天内可退,而不是车圈所定义的无法退定金的锁单。因此,SU7的最终表现,还要待7天后的销售数据。

北京东方新天地小米门店SU7,来源:《巴伦周刊》中文版

消费市场反馈尚需时间,资本市场已经难掩热情——早在3月12日SU7官宣上市时,小米港股股价随即就飙升11.34%。而昨天发布会之后,截至3月28日美股收盘,小米在美国场外交易市场的美国存托凭证(XIACY)上涨12.13%。

接下来,港股连续两个交易日(3月29日、4月1日)将分别因耶稣受难日和复活节假期休市,暂时无法观察SU7发布会为公司股价带来的影响。

由于手机收入增长放缓、互联网业务占比较低,SU7销量将是决定小米短期估值的重要因素。小米并未明确今年销量预期,表示SU7只是切入口,后续车型已在开发中,目标是未来15~20年成为全球排名前五的汽车品牌。

长期而言,汽车销量还将影响小米的整体收入和盈利能力——理想情况下,随着汽车销量提升和产能扩大,小米收入增长的同时,固定成本也被分摊,最终实现盈利。特斯拉(TSLA.O)和比亚迪(002594.SZ、1211.HK)就是新能源汽车市场的成功样本。

目前,SU7最终销量未知,虽然资本市场给出正向反馈,但少有分析师能对小米造车业务进行准确估值。那么,从汽车销售潜力和资金持续性角度来看,小米汽车能够给集团带来多大价值?

小米汽车目标消费者是谁?

科技企业入局造车并非易事。就在美东时间2月27日,外媒报道称苹果(AAPL.O)砍掉了布局十年的自动驾驶电动汽车计划(“泰坦计划”),将资源转移到生成人工智能项目。当日收盘,苹果股价小幅上涨0.81%。

对此,雷军坦言造车业务的艰难,并表示希望SU7成为苹果用户购车的首选——SU7支持苹果Carplay,后排屏也可挂接iPad。“公司三年前做了无比坚定的战略选择,认认真真为‘米粉’造一辆好车。”雷军说。

但从传统印象来看,“果粉”“米粉”以及定位高端市场的SU7,似乎并不面向同一群体。杰兰路数据显示,约47%新能源车主使用苹果手机,除了五菱缤果,其余“果粉”喜爱车型(特斯拉Model Y、smart精灵、蔚来ES6、蔚来ET5T)售价约在20~30万元。

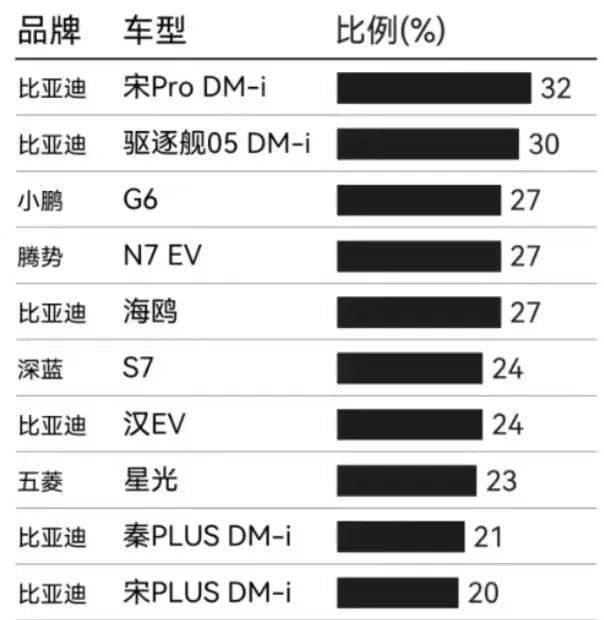

约有13%新能源车主使用小米手机。其中,比亚迪宋Pro DM-i、比亚迪驱逐舰05 DM-i收获了最多“米粉”——两款车型的起售价分别为10.98万元和7.98万元。排名第三至第十的车型价位分布则较为分散。

不同车主使用小米手机比例,来源:杰兰路

对于目标受众与SU7的契合度,杰兰路研究经理张雪晴告诉《巴伦周刊》中文版,虽然比亚迪两款车型车主更受“米粉”青睐,但比例其实仅有30%左右,还未出现“米粉专属”的单一车型,因此也不意味着小米手机用户只会购买10万元价位车型。

张雪晴进一步指出,小米汽车APP上架时,苹果用户登陆iOS时间甚至比小米用户登陆米家更早,加上SU7是新势力中少数支持Carplay的车型,这让苹果用户多了一个选择。整体来看,SU7对年轻、关注科技属性的消费者具备一定吸引力。

值得注意的是,SU7不止要符合需求端预期,还要面对供给端激烈的厮杀——在20~30万价格带,不乏特斯拉Model 3、比亚迪汉EV、极氪007、智界S7、小鹏P7、蔚来ET5等明星车型。小米具有一定用户基础,但打开汽车市场仍是“从0到1”的过程。

特别是今年以来,新能源汽车价格战进一步加剧,出现过“一天九降”的局面。作为“始作俑者”,比亚迪在2月19日推出两款7.98万元起售价的车型,直接将电动汽车带向“电比油低”的阶段。宣称“小米从小卷到大,我们从来没怕过”的雷军,也要慎重评估当下竞争环境的变化。

据悉,SU7最初起售价和顶配价格分别为22.9万元和35万元。但是由于车企整体降价,公司决定将标准版定价比Model 3低3万,MAX版则下探至29.9万元。

在发布会上,雷军围绕“人车家生态”进行了详解,表示SU7基于澎湃OS,可与手机、平板、电脑、家用电器等设备实现互联互通。而SU7酷似保时捷Taycan的外观,以及手机支架、隐形挂钩等配饰,则没有给用户带来太多惊喜。

张雪晴也提到了小米的“人车家生态”优势。根据杰兰路调研,华为问界M7车主中,约有60%都在使用华为手机。多数车主反馈表示,在配置和价格接近的前提下,更加倾向选择与手机品牌相关的车型。

上述情况同样可能适用于小米。杰兰路针对189个样本调查发现,在SU7意向用户中,约91%使用过小米手机,65%正在使用小米手机——集中度类似华为之于问界M7的比例。张雪晴认为,如果SU7稳定发挥,未来“米粉”的集中度或许会提高。

目前,小米汽车主要采取自营门店与经销商合作的“1+N”渠道模式,在全国29城共59家门店同步开启预约。综合华创证券和光大证券研报预测,SU7今年月销量约为4000~10000辆。杰兰路更为乐观,预计SU7月销量可达1万辆左右。

何时能从输血到造血?

在Wind覆盖的机构中,汇丰银行(HSBC)、华泰证券、中信建设等机构给出小米股票“买入”评级,目标价在18.4~20.2港元之间;华兴证券对小米股票评级为“持有”,目标价为15港元——均高于公司3月28日收盘价14.94港元。

摩根大通(JP Morgan)分析师指出,早期批量出货的初始阶段将成为小米股价的积极推动力。不过,在实现规模之前,电动汽车业务可能拖累小米盈利能力。而分析师提到的盈利等基本面情况,则决定了公司的长期估值。

实际上,苹果终止造车的原因之一,就是电动汽车利润空间低于手机业务。外媒援引知情人士消息称,如果苹果汽车上市,其价格可能至少为10万美元,但与智能手机和耳机相比利润仍然微薄。2023年四季度,苹果硬件产品的毛利率为39.4%。

更现实的情况是,企业造车初期普遍面临亏损。当前能够持续盈利的特斯拉和比亚迪,2023年汽车销量达到181万和302万,且在电池成本方面具备强大把控力,汽车利润率可达19.4 %和23.02%。按照12万年销量预期,小米汽车盈利爬坡可谓“任重道远”。

“卖21.59万元亏钱,24.59万元也亏钱。”雷军将SU7对标Model 3(24.59万元起售)时坦言。光大证券预计,2024年小米汽车业务毛利率约为个位数,未来年销量30~40万辆以上且毛利率爬坡至15%左右后,或有机会实现盈亏平衡。

在前期亏损的情况下,小米选择自建工厂的重资产模式,就意味着依赖大量资金输血。公司透露,小米汽车在过去三年间投入超过100亿研发费用,过去十年间投资超过100家智能汽车产业链相关公司。其中2023年,汽车业务投入为67亿元。

因此,以现有业务输血汽车业务,将成为小米造车初期的选择。截至2023年12月31日,公司现金储备达到1363亿元,数字超过“蔚小理”三家造车新势力,短期无需面对资金压力。但在造血能力方面,占比58%的智能手机收入在2023年小幅回落(-5.8%),且毛利率(14.6%)低于占比11.1%的互联网服务(74.2%)。

现有业务之外,另一个潜在的盈利机会是智能化软件。艾媒咨询创始人张毅指出,作为新能源汽车下半场发展方向,智能化的价值正在显现,特斯拉FSD(完全自动驾驶)就是典型案例。面对价格战,车企可以选择降低整车售价、提高软件收入,从而平衡盈利。

美东时间3月25日,特斯拉宣布提供FSD软件一个月免费试用,股价第二日上涨2.92%。市场普遍认为,特斯拉此举为了推广FSD,增加利润率更高的经常性收入。FSD的费用为199美元/月,预计每年已为公司带来数十亿美元收入。

据雷军介绍,小米智驾有Pilot Pro和Pilot Max两套方案,分别对应“纯视觉”以及“视觉+激光雷达”,均搭载英伟达(NVDA.O)Orin算力平台,目前向用户免费开放。张毅认为,随着智能化技术提升和投入增加,不排除小米汽车采取华为系类似的订阅制。

“SU7的定位比较接近特斯拉,‘智能化’也是用户给出的标签之一。如果SU7驾驶体验真的契合这个标签,可能支撑一些产品和估值溢价。”张雪晴表示。

无论汽车规模化销售,还是智能化软件盈利,对小米汽车而言还是美好愿景。现阶段,SU7的首要任务就是提升销量,给予投资者信心。“市场将关注SU7一到两周内的销量,以及后续成本结构和投入产出比。”张毅表示,毕竟,造车是一项马拉松,而不是短跑。

截至3月28日美股收盘,特斯拉、蔚来(NIO.N、9866.HK)、小鹏汽车(XPEV.N、9868.HK)、理想汽车(LI.O、2015.HK)的美股股价变动依次为-2.25%、-3.64%、-1.66%、0.33%;而截至3月29日A股收盘,国内电动车竞争对手比亚迪下跌2.55%,赛力斯(601127.SH)下跌4.08%。

本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:曹妍,编辑:彭韧