自去年以来,不管是国内还是墨西哥的媒体,对国产汽车入驻墨西哥的报道越来越多。笔者也曾围绕着中墨两国之间的汽车双边贸易,在微信公众号做过介绍(见《美洲大陆第二汽车大国的墨西哥,市场上哪些车是Made in China?》,2022年10月12日)。这里就国产汽车入驻墨西哥2023年的发展情况进行分析,并在此基础上结合美国大选形势以及2026年将要开始的北美自贸协定审查程序,试图对其前景加以探讨。

一、国产车入驻墨西哥市场情况介绍

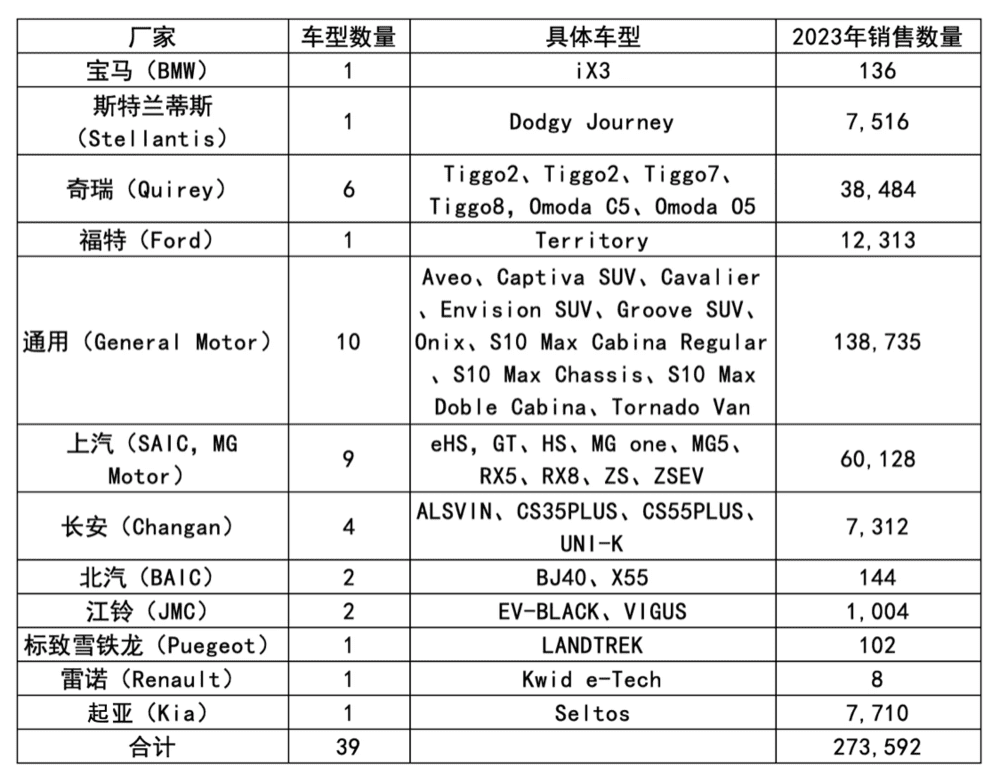

截至2023年12月的数据,国产车辆入驻墨西哥市场的汽车厂商共有12家,品牌达39个,其中在我国设厂的国外车企为7家,另外五家则为国内厂家,分别为奇瑞、上汽、长安、北汽和江铃(表1)。

表1 我国出口至墨西哥市场的车型与厂家,2023年12月

*资料来源:作者根据墨西哥统计局数据整理。

需要说明的是,销售至墨市场的39款不同的车型里,除了既有国产品牌又有国外品牌的特点之外,即使在国外品牌中,还存在我国汽车厂家旗下的国外品牌和国外车企在我国投资建厂组装的自己品牌之别。譬如,上汽出口至墨市场的名爵(MG,Morris Garages)就是英国品牌,2007年归于上汽集团,道奇匡威(Dodge Journey)尽管属于斯特兰蒂斯车企,但实际是我国广汽传祺的换标车型,而福特领界(Territory)则是江铃福特合作推出的产品。

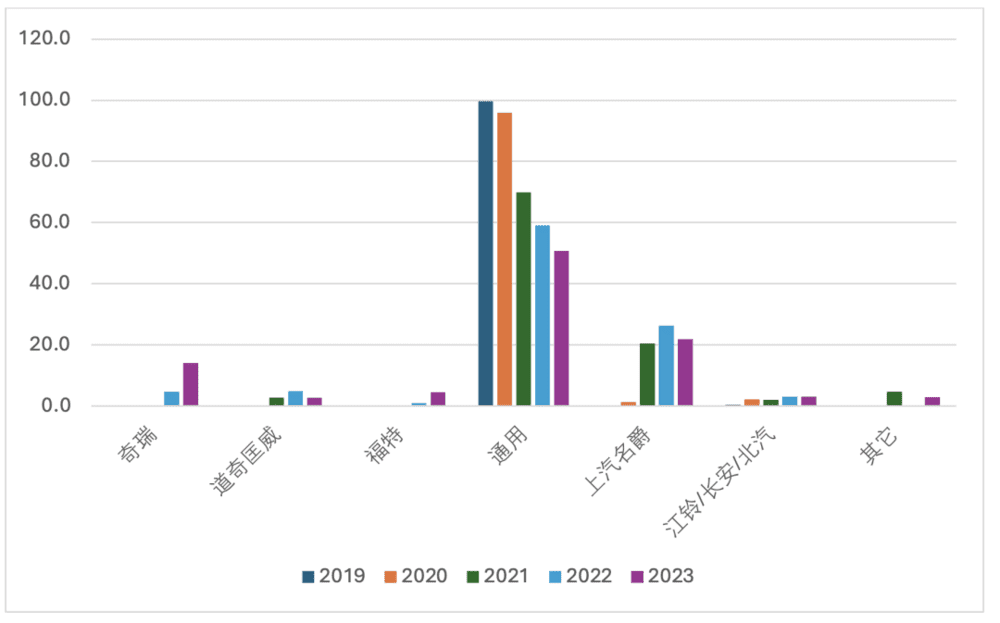

当然还可以看到使人振奋的点,表现在我输墨车型中,尽管通用旗下10款销售数量依然占到总量的半数以上,但是随着我国输墨市场整车数量的增加,国产车企的增加速度更是快马加鞭,在我国出口总量中占比不断上升,而通用旗下各款占比自2019年以来一直处于下降趋势,从99.3%减至2023年的50.7%(图1)。

图1 我国输墨市场整车厂商占比结构,2019~2023(%)

*资料来源:作者根据墨西哥统计局数据整理。

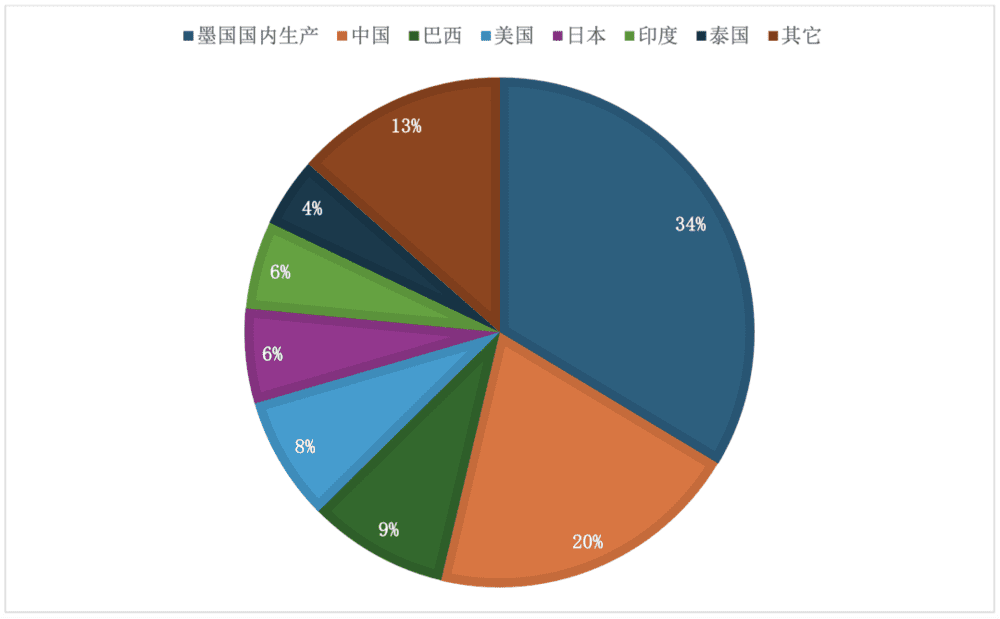

2023年,如果包括国内外车企的话,墨国自华进口整车达273592辆,占其当年市场新车总销售量的比重达20.1%,在其总进口总量的重要性达三成,二者都在当地市场占据各国首位(图2)。

图2 墨西哥新车总销量国家结构,2023年(%)

*资料来源:作者根据墨西哥统计局数据整理。

尤其需要强调的是,我国产整车早在2007~2008年期间曾短暂入驻墨市场,但由于后期服务等问题的存在,没有持续下来。新一轮进入墨市场的,则以北汽品牌为起点,始于2019年。2020年,江淮以及上汽名爵也加入该行列,2021年,名爵进军步伐明显加快,并在2022年和2023年进一步扩大其市场份额,其中2022年,在我国输墨总量占到26.4%,销量达48112辆,在当地市场新车总销量占比达3.5%,与在当地建厂的起亚销量基本持平。

相比来讲,北汽、江铃和长安车企的占比在同期则较为稳定。同时,奇瑞则是在2022年才正式于墨市场登台亮相,并在同期销售了8532辆,2023年,更是达到了38484辆,在国产品牌中仅次于上汽名爵。

作为全球电动汽车的销量冠军比亚迪,尽管于2023年已经开始墨西哥市场销售,但并没有出现在墨国统计局的数据中,其原因可能同其销售渠道有关。与其它车企有所不同的是,比亚迪选择了和当地高级品牌连锁店利物浦(Liverpool)联盟的方式,根据当地媒体报道,在过去的一年中共售出1800辆。

出现这种局面的具体原因可能较为复杂,除了当地基础设施尤其是充电点不足之外,应该是与联盟方有关。作为当地高级品牌连锁店利物浦,其顾客往往是高收入人群为主,他们拜访该连锁店的目的并不是购买汽车,而是购置全球各种高级奢侈品牌,即使他们有购置电动汽车的欲望,其首选则可能是特斯拉。至于中等收入或者以下的人群,大家对利物浦的购物心理通常建立在高级奢华基础之上,平常基本很少光顾这种商店。

同2007~2008年相比,目前国产车入驻墨西哥不仅车型明显增加,而且也不仅仅限于小排量轿车,在SUV领域也获得了较大进展。正是由于选择多和性价比突出等优势,使得我国输墨车辆能在短期内就可以拔得当地进口市场头筹地位。

二、继续当前的整车出口途径,还是在当地落户设厂组装汽车?

到目前为止,我国在当地落户设厂组装汽车的唯一车企是江淮汽车集团有限公司,主要为满足当地市场需求而生产,开始投产2017年共销售627辆,几乎全部为货用车,2023年达到21067辆,共有18个车型,并且也不再仅仅限于货用车,开始越来越多地组装乘用车。

从各方面了解的情况看,比亚迪、广汽以及北汽等车企已经开始就在墨当地投资建厂做前期准备工作,基本情况可能与特斯拉的处境有些相似。众所周知,特斯拉在去年年初就做出了在墨西哥投资建厂的决定,并在当时曾信誓旦旦,建厂和投产的速度要超越我国上海。

不久前,该厂建设所处的新莱昂州州长还宣布,将于3月3日开始破土动工。但是到目前为止,依然没有任何开始建厂的迹象。其中原因之一,可能正如同特斯拉总裁马斯克所讲,该厂生产目的主要是满足美国市场需求,而美国目前的利率水平较高,很大程度上降低了对汽车特别是电动车的需求,再加上比亚迪在全球销售灼灼逼人的竞争势态,更进一步对特斯拉形成了不利影响。

因此,我国车企入驻墨西哥面临着多个方面艰难选择,首先是继续当前的整车出口途径还是在当地落户设厂组装汽车,其次是如果选择当地落户设厂组装汽车,生产目的是为了满足当地市场需求,还是以墨西哥作为跳板,如同落户当地的其它车企一样,将最终产品输往美国市场。

换句话说,如果我国车企入驻墨西哥的目的仅仅是为了满足当地市场需求,不管是整车出口还是在当地投资建厂,往往都会遇到同样的窘境,即当地市场需求量有限,无法满足我国各车企扩大规模的愿望。2023年,墨当地市场的新车总销量为1361433辆,为历史最高水平,其中国内生产为457499辆,进口903934辆,分别占到总销售量的33.6%和66.4%。

大概率情况下,我国车企入驻墨西哥在当地投资建厂的最终目的,可能是为了能够以墨为跳板将最终产品输往美国市场。但是做出该选择之时,至少在短期内往往会遇到和特斯拉同样的难题。除此之外,还存在更多独特和更为棘手的困境,既同中美之间当前战略竞争的局面有关,又关联到美国大选未来走向以及谁入驻白宫,同时更需要考虑到北美自贸协定即将到来的审核程序。

首先,入驻墨西哥在当地投资建厂并以此为跳板将最终产品输往美国市场,可能并不会如同其它墨国车企一样顺利。实际上,面对我国在墨投资数量的增加,美政府已经开始制定和出台相应的压制手段。

去年11月份,美财长走访墨西哥之时,正式表达了我国对墨投资将会影响美国家安全的观点;无独有偶的是,美国几个议员曾发表相同言论,认为我国对墨投资有可能导致对美国汽车产业造成伤害。在这种情况下,我国车企的最终产品是否能够如同其它当地同类企业一样,享受正常关税甚至零关税的优惠,实际上是一个未知数。

另外,美国总统选举结果可能会直接影响到我国车企落地墨国的未来走向。这是因为,第一,拜登和特朗普围绕着新能源实施的政策具有较大差别,如果后者上台,美国是否会继续对电动汽车实施财政补贴政策,无疑是一个较大变数。第二,对我国车企投资墨国导致的最大不确定性,则来自特朗普的执政作风。在其执政期间,除了重启北美自贸协定的谈判之外,还对墨国不时利用关税手段逼其在其它方面做出让步(《保经济增长还是坚持自主移民政策:加征关税威胁下的两难选择》,2019年6月16日)。

当我国车企落地墨国投资建厂并且其最终产品威胁到美国车企利益之时,不管是拜登上台还是特朗普执政,都不会坐视不管。但是倘若特朗普胜选的话,不仅极有可能兑现其对华进口产品征收60%关税的承诺,还可能以限制中资在墨投资组装汽车以及生产其它产品为由,对墨输美产品加征进口关税,由此导致我国车企入驻墨国的不确定性进一步增加。

最后需要指出的是,汽车产业除了原产地规则之外,美墨两国还附有双边谅解的信函,共同组成了汽车产业双边贸易的行为准则。根据墨西哥经济部时任经济部长瓜哈尔多(Ildefonso Guajardo)至美方谈判代表罗伯特·莱特希泽(Robert Lighthizer)的谅解函(2018年11月30日签署),两国具体规定了墨输美汽车和零部件每年的基础数量。其中各种型号的轿车为260万辆,货车没有封顶,零部件墨年输美价值最高值为1080亿美元。

如果输美上述三类产品没有超过规定的极限同时也符合原产地规则,进入美国市场之时就会免征关税;如果不符合原产地规则,美方征税水平应按2018年8月1日制定的最惠国待遇处理。2023年,根据墨西哥中央银行公布的数据,其输美轿车总量为1791181辆,货车763370,共计2554551辆,同期出口至美国的汽车零部件总值为346.9亿美元,都没有超过规定的峰值。

2026年,将迎来北美自贸协定2. 0版的第一次审核。届时,如果考虑到我国车企落地墨国投资建厂的形势,墨输美轿车数量有可能达到或者至少接近双方规定的峰值。问题的复杂之处在于,在审核协定之时,美墨双方是否还将维持之前达成的协议,即不符合原产地规则的输美车辆,美方征税水平应按2018年8月1日制定的最惠国待遇处理。同时,对墨输美乘用车超过260万辆的部分实施何种措施,更是一个未知数,对此,我国车企落地墨国投资建厂的决定,不得不慎重考虑。

三、几点思考

从目前情况来看,我国车企入驻墨西哥市场仅仅是为了开发当地市场的话,可能是出口整车为目的;但如果投资设厂的话,其目的往往不仅仅是为了满足当地市场需要,而且还试图借此平台出口到其它国家,尤其是墨西哥的两个北方邻居或者北美自贸协定的两个伙伴国。在这种情况下,可能会遇到来自美国的限制,不利于我国企业在墨长期投资,尤其是在面临美大选形势不明以及北美自贸协定马上迎来的审核,将会使得该局面更为复杂。

考虑到墨西哥吸引外资的需求和尽量充分利用近岸外包和友岸外部所带来的竞争优势,其与美共同出台限制我国企业投资政策的可能性较小,但是他们完全可以利用北美自贸协定规则限制我国企业对墨投资。

本文来自微信公众号:刘博叨叨(ID:liubodaodao),作者:刘博叨叨