12月12日,刚刚上台的米莱政府宣布了一系列包括开源和节支在内的经济调整措施,共同应对该国面临的公共财政缺钱问题。围绕着节支方面,宣布了当地货币对外币的汇率贬值50%以上、裁掉一半的政府部门、停止对公共交通以及电力等公共产品的财政补贴、减少对地方政府的资金转移等财政紧缩政策;在开源方面,则是增加进口税以及对玉米、小麦以及奶制品等出口产品的税收预留比例。

这里通过与墨西哥1995年应对当时经济危机即“龙舌兰效应(Efecto de Tequila)”所实施的经济政策比较,分析阿根廷政府将来经济政策的走向。

从目前公布的各种措施来看,尽管它们会在一定程度上降低财政赤字水平,缓和当地金融市场的大幅波动局面,并且也部分地满足了该国外债债权人的要求,但这些调整措施的力度以及可能得到外援的数量,都无法与墨西哥在上个世纪90年代中期相比拟。因此在不久的未来有可能出现两种情况,一个是,还需要出台力度更大、更为有力的手段,另一个是,2024年阿根廷经济陷入大幅度衰退的几率较大,甚至超过2020年期间的降幅。

一、龙舌兰效应回放以及调整措施

上个世纪80年代初,面对美联储货币政策调整以及国际市场原油价格不振的局面,墨西哥出现了无法偿还到期外债的困境,从而开启了拉美地区外债负担过重危机,并由此导致了经济增长“失去的10年”。

1. 龙舌兰效应出现的前兆

为应对困境,墨西哥政府接受了国际货币基金组织以及世界银行的经济调整方案,正式进入了以私有化和对外开放为代表的新自由主义执政时期,其中围绕着经济对外开放方面,更是大踏步前进。

当时执政的萨利纳斯(1988~1994)为得到经济增长外援和开辟新的对外开放途径,曾先后游说日本和欧洲,试图能与这些发达经济体建立自贸协定关系。但在现实面前,只好将眼光重新回落至其北部邻居上。这正好与美国政府积极倡导的华盛顿共识和全球化主张不谋而合,于是,世界上首个大型自贸区的轮廓,开始出现在大众视野之中。最终,美加墨三国共同签署的北美地区自贸协定也在1994年初正式落地实施。

作为北美三国中发展水平最低的国家,墨西哥自然在谈判过程中争取到了最大利益,期望由此摆脱长期以来遭受的经济增长困境,人均收入也会从中等偏上阶段向另外两个高收入国家逐渐靠拢。

当然,北美地区的自贸协定对墨西哥经济增长导致的积极效应,实际上在该协定正式落地实施之前就已经开始发酵。用当地不少经济学家的语言来形容,在1994年之前的几年时间里,美元就像大雨一样开始“浇灌在墨西哥这片土地”。尽管这种被外资看好的经济繁荣无疑是积极的一面,但同时也带来了另外的不利因素,特别是那些进入墨西哥金融市场的短期资本或者“热钱”,更往往因具有定时炸弹的特点随时都可能引爆。

实际上,正值大选时期的1994年,也注定了其不平凡的特性,恰帕斯农民起义以及执政党总统参选人遇难等一系列政治事件的发生,导致了外资恐慌和开始撤离迹象。为保证当地币值稳定,当地财政部门开始发行一种命名为Tesobonos的内部债务。尽管它表面是一种用当地比索定价和购买的国内债务,但是其偿还却与美元直接挂钩。即在其到期之时,墨西哥政府需要按照发行之际的汇率水平偿还美元。因此,随着外资撤离的规模不断增加,墨政府不得不进一步扩大Tesobonos的发行数量偿还到期债务,而且数量越来越大,偿还期则越来越短。

统计数据显示,1994年3月份,当时的发行金额为30亿美元,7月份和9月份则分别达到了126亿和192亿美元,12月更是上升至290亿美元,其中70%以上掌握在外国投资人手中。同时,这些债务期限在1994年年初平均为300天,到年底则降低至200天。

因此,新政府在1994年底上台执政开始后,由于央行的国际储备无法应对这些到期的短期债务,开始扩大当地货币对美元兑换汇率的日波动幅度,从原来的2%提高至15%,即比索兑美元汇率由3.4:1.0上升至4.0:1.0。该调整措施进一步增加了投资者的担忧和外资的撤离规模,最后墨西哥政府不得不放弃汇率管制制度,任由市场根据供求关系加以调整。

这样,1995年初,随着汇率制度的变化,比索兑美元汇率在一周内达到了7.2:1.0,当地币值由此失去了一半以上的价值,以美元发行的国家和私人债务,则远远超出了负债人的偿还能力。

2. 龙舌兰效应的起因分析

对于1994年底和1995年期间的经济危机原因分析,不少人认为是国际资本的大幅度进出墨金融市场导致,而当地金融领域对外资的无限制完全放开也脱不了干系。围绕着这个问题,当时的离任总统和在任总统之间更是争吵不休,离任总统萨利纳斯还将其称为“12月错误(Error de diciembre)”,借以推卸其执政中出现的失误。

根据当时执政的塞迪略总统(Ernesto Zedillo, 1994~2000)观点,虽然该债务危机爆发的导火索是Tesobonos的无节制发行,但是其深层原因则是该国储蓄率的大幅下降以及由此引起的经常账户(或称“现金账户”,是一国国际收支的主要组成部分,主要包括商品贸易收支,及服务贸易收支。经常账户不包含长期借贷和投资的资金流 ,这些均是资本账户上的项目。)的高赤字率。在其颁布“克服经济紧急情况团结协议(El Acuerdo de Unidad para Superar la Emergencia Económica)”之时的发言中更是指出,1988年,墨国的总储蓄率为22.0%,此后则逐渐下降,截至1994年,只有16.0%。与此相呼应的是,该经济体在其对外贸易中,经常账户的逆差额在国内生产总值中所占比例则上升到了7.0%。

这种解释,无疑能够得到结构学派的理论支撑。根据该学派的观点,国内投资和消费之间的缺口或者储蓄和消费之间的缺口,可以依靠国外缺口即经常账户的波动加以补偿。当国内储蓄不足而消费偏高之时,二者之间的缺口可以通过经常账户的逆差(即进口产品大于出口产品)弥补,而经常账户出现的逆差则可以通过外资得以平衡;反之,在国内储蓄高于国内投资(根据该学派的观点,一国的总储蓄应该等于其总投资)的情况下,经常账户则会出现顺差,国内资金便随之出现外流。

因此,结构学派认为,与墨西哥相类似的发展中国家,因经济增长需要大量投资来支撑,而当地储蓄有限,经常账户逆差在所难免。因此,在北美自贸协定的利好效应影响之下,导致了大量外资特别是天量热钱进入,由此带来的贷款利率下降,一方面引起当地企业大举外债,另一方面,居民更是提前消费、寅吃卯粮,特别是热衷于举债购置不动产,而银行界也因政府监管不利过度放贷,它们共同作用的结果,则是进一步放大该国储蓄不足的问题,进一步抬升经常账户的逆差水平。在这种情况下,一旦外资受到投资环境影响出现逃离,则无法维持高额的经常账户逆差,经济增长也随之出现困境。

3. 应对龙舌兰效应的调整措施

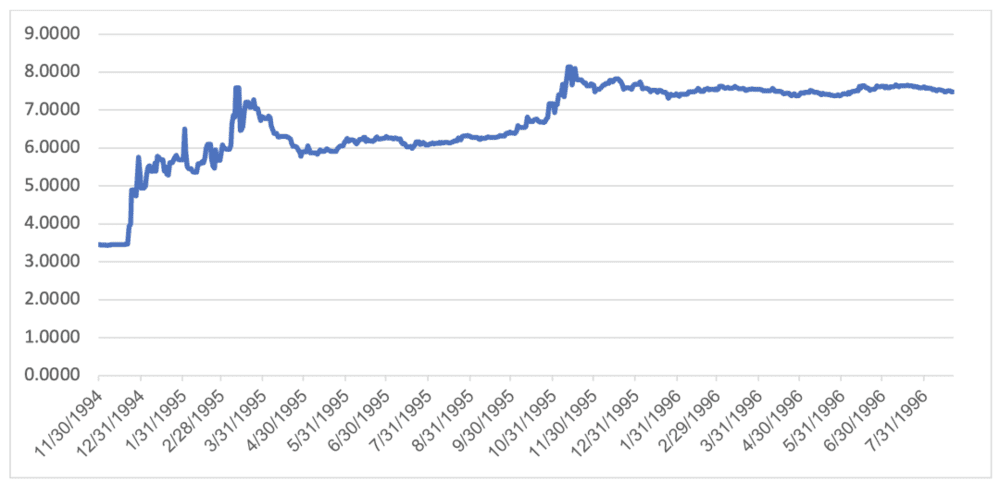

面对龙舌兰效应的出现,新上台的塞迪略政府在全面放开汇率管制任由市场机制调节的同时,还推出了一系列传统的开源和节支措施,其第一阶段为“克服经济紧急情况团结协议”。但是由于力度不够,再加上美国政府围绕着是否施援的问题上迟迟没有达成一致,外汇市场波动依然不断,1996年3月中旬,1美元兑换当地货币数量一度攀升至7.5以上(图1)。

图1:墨西哥比索兑美元汇率(1994年11月30日~1996年7月31日)

*资料来源:作者根据墨西哥中央银行数据整理

实际上,汇率市场不稳定的背后,还存在很大的投机成分。在当时的情况下,一方面,墨西哥央行因国际储备有限不敢贸然注入流动性干预汇市;另一方面,那些囤积美元的个人和组织,也会在当地货币继续贬值的预期下惜售。因此,即使市场上存在极少对外汇的需求,也会在供应缺乏甚至为零的条件下,出现供少于求的失衡状态而导致比索的持续贬值。对此,作者当时在任职墨西哥经济部期间,曾多次与相关人员展开交流并得到了认证。

这种波动幅度较大的外汇市场,最终使得墨政府不得不实施了一副加强版的猛药,即克服经济紧急情况团结协议的加强计划(Programa de Acción para Reforzar El Acuerdo de Unidad para Superar la Emergencia Económica)。其中的主要内容是将当地的增值税从10%提高至15%,即在节流的同时,更进一步扩大了税收力度。

需要指出的是,增值税在墨西哥财政总收入中所占比重达1/3左右,所以说,增值税率上调50%的比例,无疑属于大力度的开源手段。这种改善政府财政收入的措施,尽管有其积极的一面,但是对消费者特别是那些低收入弱势群体所带来的负面影响更是不能小看。为此,在上调增值税的同时,政府还宣布上调最低工资12%。

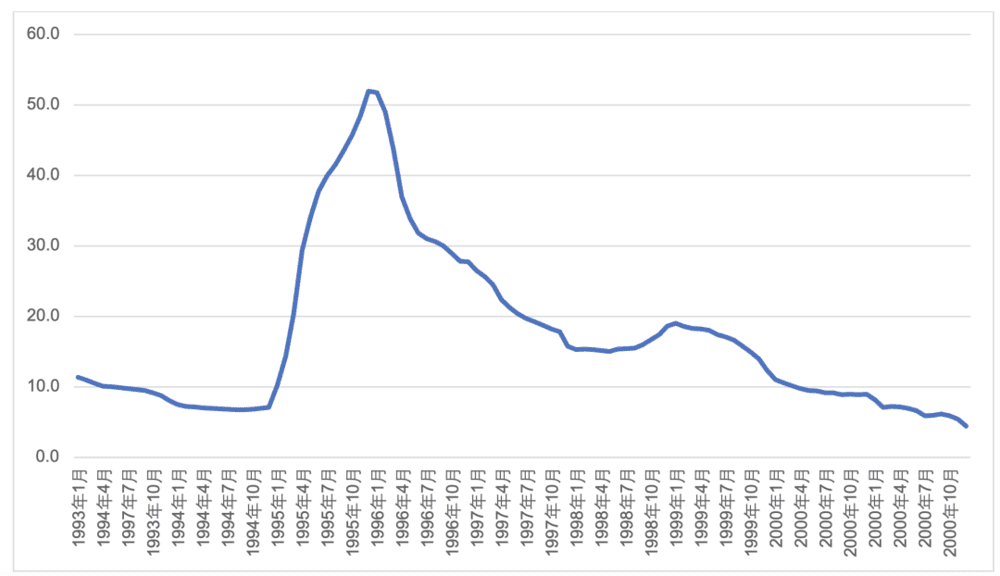

不管是增值税调整还是最低工资提高,都会带来通胀压力,特别是在当地币值不稳的情况下,价格指数无疑会被进一步抬升,实际上,通胀水平自1994年的7.1%上升至1995年的52.0%。此后,尽管墨国经济开始反弹并进入正常轨道,但通胀压力一直存在,2000年4月份之后,价格水平变化才恢复到危机发生前的水平(图2)。

图2:墨西哥通胀水平年度变化(%)(1993年1月~2000年12月)

*资料来源:作者根据墨西哥中央银行数据整理

另外,前期的天量放贷特别是那些不动产贷款,使得龙舌兰效应造成了大部分住房贷款资不抵债,由此导致了大量商业银行因贷款无法收回从而陷入资金断裂的困境。

当时,墨政府选择了为当地银行提供流动性的做法。在具体操作时,一方面,对于那些无法继续运营的银行,在其相继宣布破产倒闭之时,政府也购买了包括它们发放贷款在内的资产,将私人资产变成了国家资产;另一方面,对于那些还在运营的银行,政府也购置了它们手中很难甚至无法收回的债务,变相地成为股东。除此之外,墨西哥中央银行还向当地商业银行提供流动性,同时强制这些商业银行购买等额的央行票据,实现回笼资金和控制通胀的目的。

换句话说,为银行提供流动性是为了避免其经营困难甚至破产,而商业银行用当地央行提供的资金购买票据,正好抵消了市场上多发行的货币,这样,多发行货币对通胀的作用为零。其结果是,虽然通胀得以控制,但是多发行的货币则变相转换为政府对商业银行的债务。对此,墨政府通过出台银行储蓄保护基金法(Fobaproa,Fondo Bancario de Protección al Ahorro,后来换名为El Instituto para la Protección al Ahorro Bancario,简称IPAB), 正式将这部分债务纳入了公共债务清单之中。现执政政府在2018年底上台以来,经常以此作为论据,抨击新自由主义政策实施给当地经济所带来的弊端。

不管哪种注入流动性的方式,商业银行所持有的贷款以及政府购置的银行资产,为了能够同时满足贷款双方的利益,自2005年4月4日开始,这些资产都按照投资单位(Unidades de Inversión,简称UDIS)统一计算,资产的比索金额与投资单位之间的比例确定为1:1。此后,该比例则随着通胀水平进行相应调整,截至2023年12月25日,为7.966120:1,即一个投资单位可以兑换7.966120比索。

当然,龙舌兰效应能够在短期内得以克服,经济活动在1996年开始出现反弹并恢复正常轨道,这与墨西哥当时所处的大环境密切相关。

首先,作为北美自贸协定的成员之一,美国当时的克林顿政府在开始之际就迅速进行干预,从市场上购买比索,以防止比索进一步贬值。但这一措施的力度远远不够,为此,美政府曾向其国会提出对墨西哥的救援计划。在遭到国会反对的情况下,美国财政部则利用北美自贸协定规则,找到了直接提供救助而无需通过议会首肯的合法途径,金额达到200亿美元。与此同时,国际货币基金组织、国际清算银行以及包括巴西和阿根廷在内的拉美国家同墨西哥之间签署的货币互换协议,又筹集到了近300亿美元援助。

二者合计共达500亿美元,由此使得墨西哥经济运行拥有了足量的外汇流动性,从容应对到期的内外债务,而比索兑美元汇率则在短期内稳定在6.0:1.0左右。在接下来的两年里,即1998年亚洲金融危机发生之前,美元兑墨西哥比索一直保持在7至7.7美元之间,而美国政府当时援助的200亿美元,也在1997年结清。

二、当前阿根廷经济困难局面与龙舌兰效应比较

目前阿根廷新政府所面临的经济困难,不管是其内部环境还是外部环境,都同墨西哥1994年底和1995年期间存在较大的差别;同时还可以看到,米莱政府到目前为止宣布和实施的具体应对方案,在力度方面也有欠缺。所以能够预期的是,阿根廷新政府估计在不久的将来,面对严重的经济危机特别是在外援有限的情况下,应该不得不放出更大招数,相应的是,经济衰退的程度以及其持续时间也会超出预期。

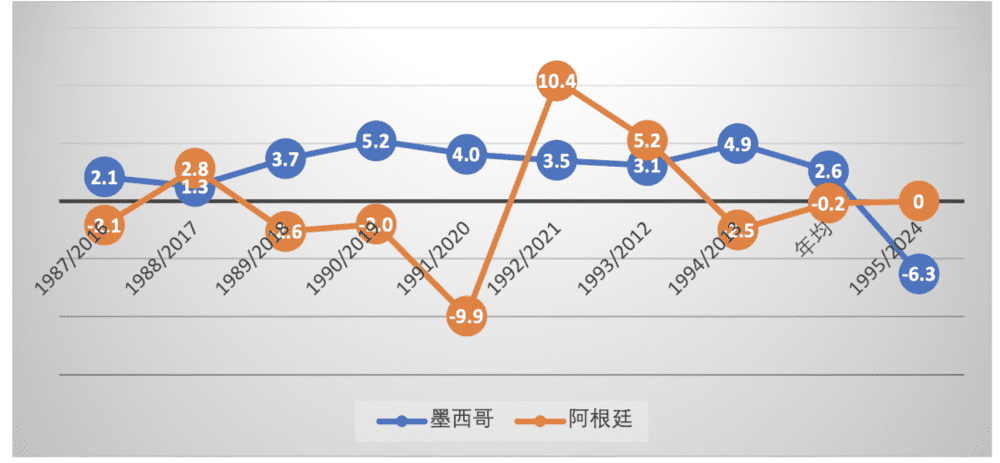

前面提到,龙舌兰效应出现之前,在经济调整尤其是在北美自贸协定的加持之下,墨西哥经济已经连续8年处于增长轨道,年均2.6%。与此形成反差的是,在2016~2023年的8年期间,阿根廷经济增长在一半多(5年)的时间内为负值,特别是2020年, 在新冠疫情的打击下,更是达到-9.9%,年均为-0.2%(图3)。

图3:墨西哥和阿根廷经济增长速度

*资料来源:作者根据世界银行数据整理

世界银行预计,阿根廷经济2023年年增速为-2.5%。

在这种情况下,可以说墨西哥在龙舌兰效应出现之前,连续8年的经济良好表现使其具备了一定的基础,当地政府和居民周转空间相对较为宽裕,抗击经济危机能力相对较强。相反,当前阿根廷出现的困境,是基于前8年的经济负增长基础之上,在这期间,不仅同拉美其它国家一样遇到了2014年以来的衰退和低速增长困扰,而且还受到了新冠疫情的重创,因此,目前米莱政府面临的严峻局势,无疑是雪上加霜。如果不出意外的话,阿根廷2024年的经济形势极为堪忧,其糟糕程度有可能超过2020年新冠疫情导致的衰退水平。

另外,龙舌兰效应出现之后,美国国力属于顶峰时期,而时任总统克林顿更是正值其踌躇满志之时。因此,尽管当时墨西哥遇到了拉美地区外债危机以来最为严重的经济困难,但不幸中的万幸,则是其可以依赖北美自贸区的优势度过难关,克林顿政府更是在议会反对的情况下,对其南部邻居施以援手。

反过来看,米莱在未上台之前,就打出了亲近美国的言论并亲自前往美国访问,不仅表示其紧随美国的决心,而且可能希望能够像墨西哥当年那样,获得美方的财政支援,助其度过难关。但至少到目前为止,美方并没有做出任何反响和承诺,即使是国际货币基金组织,也没有同阿根廷400多亿美元债务尤其是2024年即将到期的185.5亿美元债务,达成一致意见。

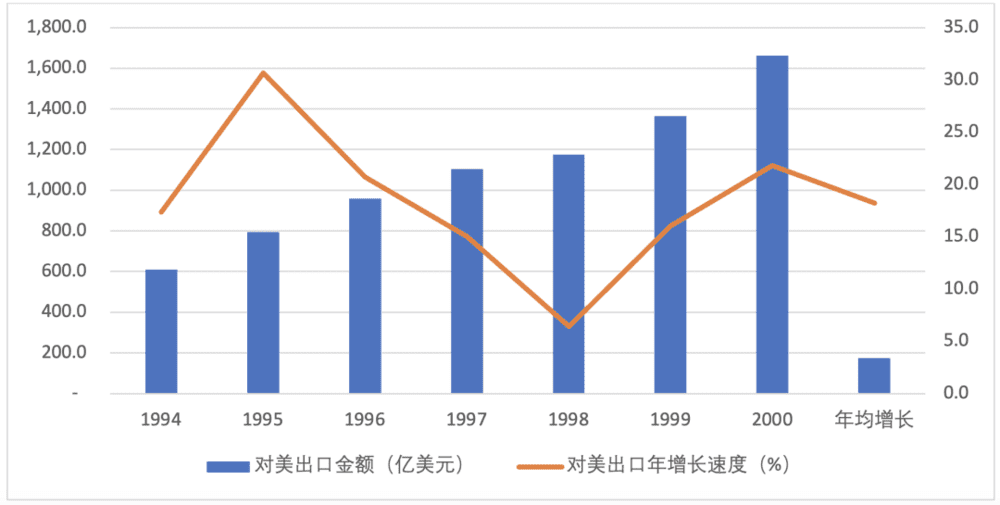

更为重要的是,墨西哥当时的比索大幅度贬值,极大地刺激了该国的对外出口尤其是对美出口,1995年的年增速则达到30.6%,此后一直处于上升轨道,金额更是从1994年的608.8亿美元上升至2000年的1661.2亿美元,年均增速为18.2%,增量175.4亿美元(图4)。

图4:1994~2000年墨西哥对美出口金额与年增长速度(亿美元、%)

资料来源:作者根据墨西哥中央银行数据整理

撇开阿根廷的生产能力不谈,即使其出口能力可以在短期内得以提升,但作为阿根廷的两大贸易伙伴,不管是占据首位的巴西还是排在第二的我国,往往很难购买金额如此之大的阿根廷产品。因此,阿根廷依赖比索贬值产生的竞争优势,可能无法实现依赖增加出口拉动经济增长的最终目的。

三、米莱政府应对当前经济困境的手段以及走向

从目前情况来看,米莱政府上台的几大举措中,最为核心的当属如下这样几点。

第一,比索进入贬值轨道,其兑美元价值一次性下跌54.0%,从366.5比索兑换一美元上升至800比索兑换一美元,同时确定了在未来每个月贬值2%的目标。

第二,减少对交通和电力等公共产品的财政补贴,期望由此削减政府部门(从18减至9个)并裁掉其下属的职能单位(秘书长从106个减至54个,副秘书长由182个下降到149个)。通过实施这些措施,有望将目前的财政赤字降低2个百分点。

第三,通过各项开源手段,可以在2024年年度增加财政收入2.2个百分点。

通过分析可以发现,墨西哥当时具有北美自贸协定的保护,从而使得克林顿政府可以绕开国会的审批手续,直接向当时的墨西哥政府输血200亿美元,加上国际货币基金组织和国际清算银行以及阿根廷、巴西等国通过货币互换协议提供的数量,共计500亿美元,从而使得塞迪略政府能够应付到期的以Tesobonos为主的短期债务。但即使如此,也无法摆脱1995年经济下滑6.3%的厄运。对阿根廷来讲,在没有这些有利条件的情况下,其调整过程预计会更为困难,经济调整幅度也会更大。

围绕着通胀水平走向,米莱期望通过政策调整,在未来18~24个月期间,可以将通胀水平从目前的140%左右降低至稳定区间。但是,这个水平目前远远还没有达到顶点,根据分析,在将来的半年时间里,有可能达到400%甚至更高的幅度,而从墨西哥的情况来看,实现回归的过程长达5年之久。所以,面对如此之高的通胀预期,恢复正常恐怕有待时日,18~24个月的期望有过高嫌疑。

另外,墨国当时的调整方案,并非一次到位,而是在“克服经济紧急情况团结协议(El Acuerdo de Unidad para Superar la Emergencia Económica)”出台之后,又实施了一副加强版的猛药,将当地的增值税从10%提高至15%。即在节流的同时,更进一步扩大了税收力度。相对来讲,目前米莱政府提出的施政手段,基本以节流措施为主,缺乏有力的开源办法。

再次,在墨西哥龙舌兰效应出现之前,墨西哥经济出现了连续8年的经济增长;而阿根廷则在之前的相同时间里基本被经济衰退或者低速徘徊缠绕,进一步调整的空间被大大压缩。

最后需要指出的是,墨国政府在经济困难之前,正是基于强大的外援,使其有基础果断采取措施取消比索对美元汇率的管理措施,放任由市场力量决定汇率水平;同时,中央银行也开始了真正的自治化,其货币政策不再受政府财政政策的干预,专门服务于通胀控制。而阿根廷目前的困难则是缺乏外汇来源,在这种情况下,不要说经济完全实现美元化困难重重,即使放开汇率管制,可能也会步履维艰。当然,米莱强调取消中央银行的主张,并不会从根本上解决政府开支无限膨胀的问题,属于本末倒置之举。

本文来自微信公众号:刘博叨叨(ID:liubodaodao),作者:刘博叨叨