一、日本国债利率新高

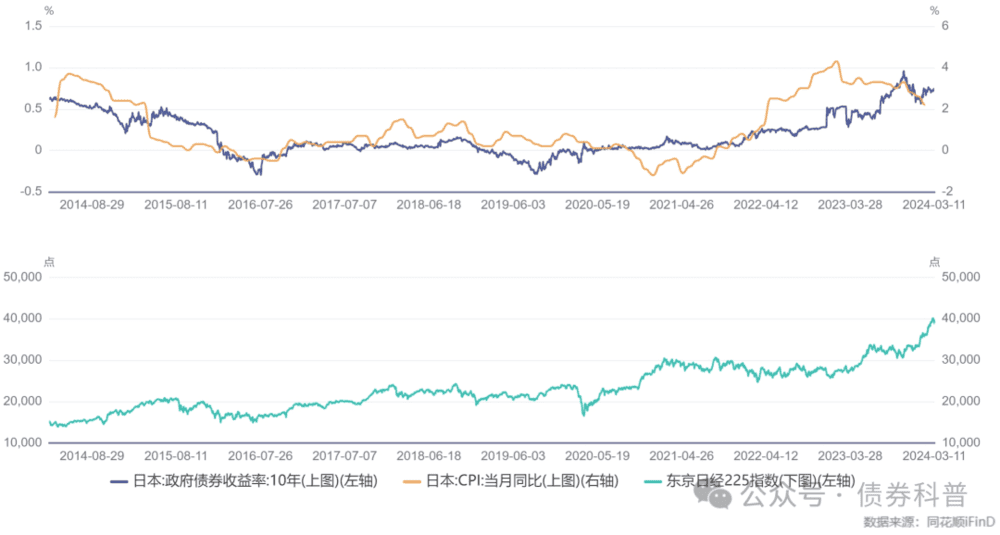

截至上周五,日本2年期国债收益率升至0.2%上方,10年期国债收益率近0.75%,均突破10年新高。

与利率新高相对应的,日本的通胀水平和股市也都创下10年新高。

怎么理解这件事儿呢?就是随着日本通胀水平的回升,市场认为日本央行维持0利率的必要性下降,进而可能在今年结束YCC政策。

而通胀水平的回升又意味着日本经济增速也在回升,经济前景看好,于是股市也强劲上涨。

二、一些相关问题

1. 什么是YCC政策?

答:央行通过买卖国债来控制收益率曲线的政策。日本央行从2016年9月开始引入YCC,最初目标是短期利率-0.1%附近,10Y利率0%附近;后面几年陆续将10Y利率浮动范围放宽至“以1%为参考水平”。

2. 日本央行为什么要引入YCC?

答:维持0利率以鼓励借贷和消费,从而刺激通胀回升至2%以上。

3. 日本央行引入YCC后效果如何?

答:这很难评。2013年安倍上台并提出以积极货币政策为基础的安倍经济学后,日央行配合启动了QQE,日本通胀在2014年中一度提升至3.7%,但很快又回落至0附近;2016年日央行进一步引入YCC,开启了央行买一切这种史无前例的货币政策,但通胀也并未再升至2%,直到疫情后全球级别的大通胀下才跟随上升至最高4.3%,而目前又陷入了快速回落的趋势,很难说这一波通胀的回升和日央行政策有什么关系,又是否能维持。

4. 日本国债收益率为何新高?

答:从直接的原因来说,是由于日央行逐步放宽了YCC的控制区间,从2016年的0附近,到2018年的±0.1%,2021年的±0.25%,2022年的±0.5%,直至2023年的1%硬上限最终变为软上限,日央行实质性地在调整YCC区间。但更本质的原因,是2021年美国通胀起飞后,利率快速上行,带动全球国债利率和通胀预期一起上行,从而倒逼日央行逐步放开YCC区间;到2022年日本通胀也起飞后,日本国债收益率也一度接近1%的参考利率上限。

三、YCC可持续吗?

全球投资者最关心的利率,莫过于美国和日本,因为:

美国利率是全球资产回报率之锚;

而日本利率是全球融资成本之锚。

在过去两年美元的强加息进程中,全球风险资产(除中国)不但没有崩坏,反而纷纷创下新高,仿佛高利率对经济增长和资产购买完全没有限制性一样。

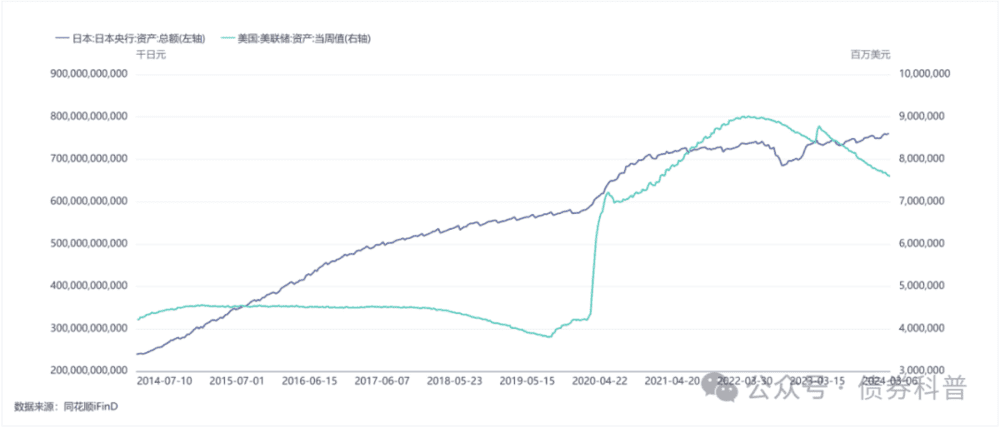

我有充分的理由相信,日本提供的充裕的低成本资金在其中起到了关键作用,一定程度上填补了美联储高成本资金收缩时带来的缺口,在完全不受限制的free market中以天量的日元/美元套利交易支撑起了无风险利率远高于日本的美元资产价格。

这样一来,就出现了一个问题:

既然日本借钱美国投这个组合这么给力,为什么要终止它呢?为什么日本不能一直YCC下去呢?

或者说,YCC这件事儿,有什么隐患?

我看了很多关于日本货币政策的弊端分析,大体上包括:

1. 汇率压力;

2. 国债流动性枯竭;

3. 扭曲市场定价机制;

4. 压缩货币政策空间;

5. 央行失去独立地位;

6. 退出时对资产价格的巨大冲击等。

但说实话,这些理由都不能完全说服我,就说汇率压力好了,日央行启动YCC后,直到2022年美国加息前,美日汇率都稳定在100~120区间,并没有单方面贬值的压力;即使现在美日汇率150了,又怎么样呢?外汇流出?已经流完了,市场机制自然会调整到均衡水平。

国债流动性枯竭的问题无非是利率曲线扭曲,最终最坏的结果无非是没有市场化交易者了,国债全都变成央行和保险的资产,甚至于央行和财政再次合二为一。且不说这还离着很远,万一真的走到这一步,是否真的会对经济造成破坏性影响还要再看,甚至按照MMT理论,赤字货币化可能还是成熟国家的最终归宿也说不定。

所以,YCC到底是不是非要退出不可?

我认为总归还是要退的,但是逻辑却过于复杂以至于我无法说清楚,只能说最终的落脚点还是要基于美国的衰退。

当美国的资产回报率下滑到一个临界值之后,日元将再次发挥“避险货币”的作用,日元开始被动升值,日元资产被拥趸——如果无风险利率太低,那就拥抱风险资产。这时日本央行需要做的可能不仅仅是退出YCC,甚至可能需要主动收缩资产负债表,收紧流动性,提升基础利率以抑制资产泡沫。

这里有一个很反直觉的逻辑——如果美国利率是资产回报率之锚,日本利率是融资成本之锚,当资产回报率下降时,融资端为什么要收紧而不是宽松?

答案出在“资产供给”上。

其实现在中国投资人应该非常有感触,当资产回报率下滑时,不是说资金价格给的足够低,市场就能良性运转了,资产回报率下滑时,有效资产的供给也是减少的,这时候给再多的资金也没用,没有资产,超量资金只能空转 。

四、日元加息的影响

首先我要声明的是,我用“加息”这个词是不对的,正确的说法应该是“退出YCC政策”。

东野圭吾有一部短篇小说,叫作《圣女的救济》,其中描述了一个匪夷所思的犯罪手法:妻子绫音在家里的净水器中放了毒药,平时守在家里哪儿也不去,煮咖啡时用瓶装水;当她决定杀死丈夫义孝时,什么也不做,只是回了娘家,于是当义孝用光了瓶装水后自然就会使用净水器,从而被毒死。

很多经济学家都认为量化宽松和低利率是慢性毒药,最终会导致毒发身亡。如果说美式的加息是主动激活毒药的话,那么退出YCC大概就是“停止对毒性的抑止”,日本央行只需不再控制利率曲线,利率水平就会自然而然地升至限制性水平。

假如日本超宽松&低通胀并存的格局是基于高回报美元资产供给充裕这个大前提——这个理论成立的话,那么即使日央行现在不退出YCC,等到美国资产回报率下来之后,美元资产价格也将随之回落,而满杠杆持有大量海外资产的日本央行和其他市场主体将挨更大的打。

反过来,日央行先一步退出YCC的话则会提高美元资产的融资成本,从而提前抽走美元流动性,挤压全球资产回报率,进而重击风险资产价格。

不管按照哪个路径走,资本市场总是要渡这个劫的。上周欧央行偏鹰的表态和日本最大工会联合会Rengo提出的30年最高的涨薪要求都可能改变现有的货币政策框架。

我回顾了一下今天的论述,有很多观点可能偏猜想多一些,缺少实证数据。然而主权货币理论本来就是非常开放的理论体系,除了经济考量还不可避免地为政治环境所影响,所以只能说作为一家之言提供一个观点,供各位参考吧。

本文来自微信公众号:债券科普(ID:zhaiquankepu),作者:云波妄念