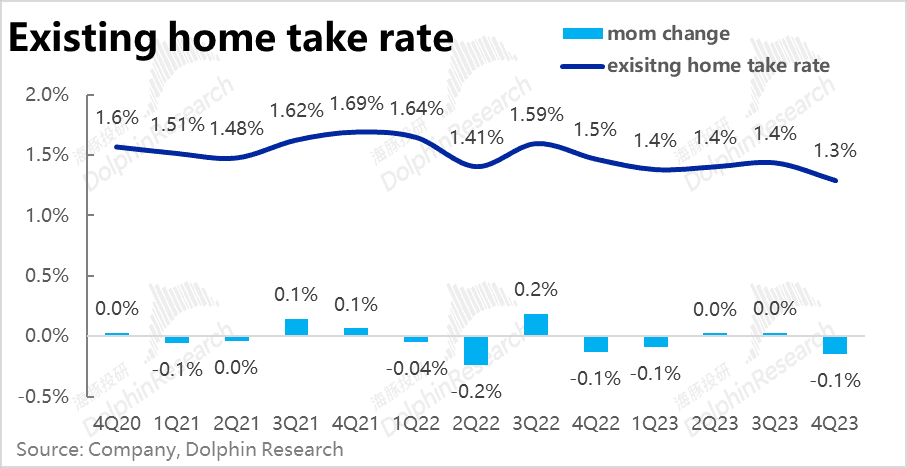

北京时间3月14日晚美股盘前,贝壳找房(KE.US)公布了2023年四季度财报,由于房地产市场在三季度大幅下滑,市场的预期不高,而贝壳实际交出了一份远比预期好的业绩,要点如下:

1. 存量房:龙头虽有优势,奈何逆风太大。

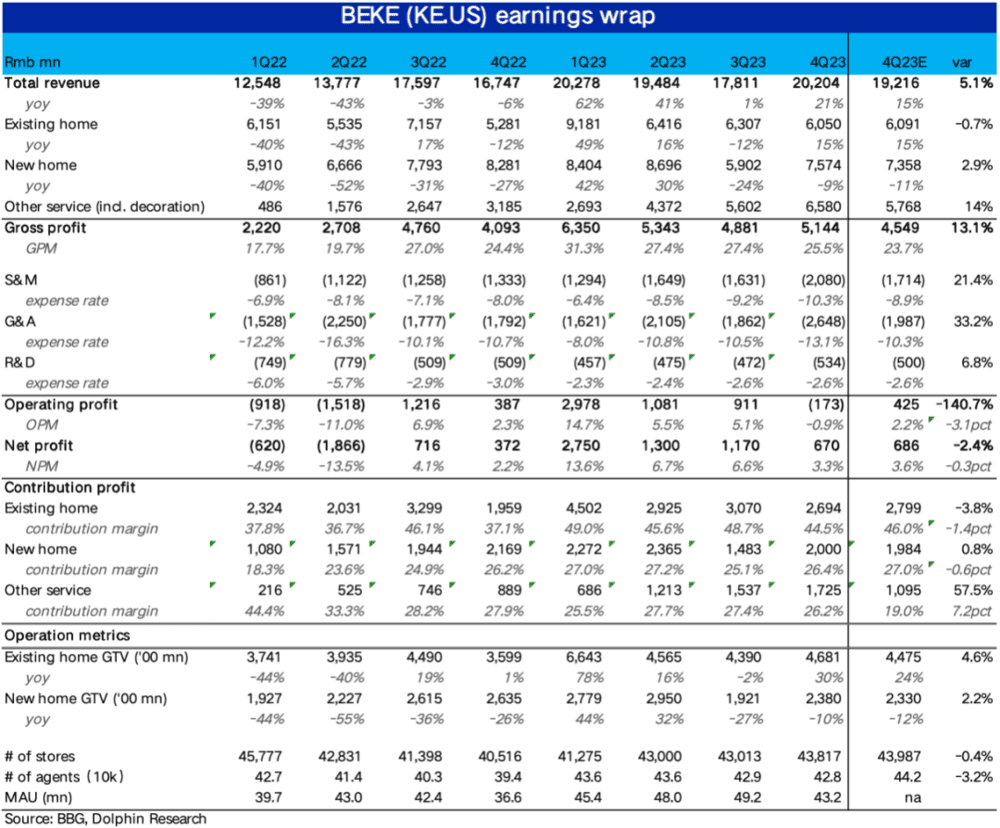

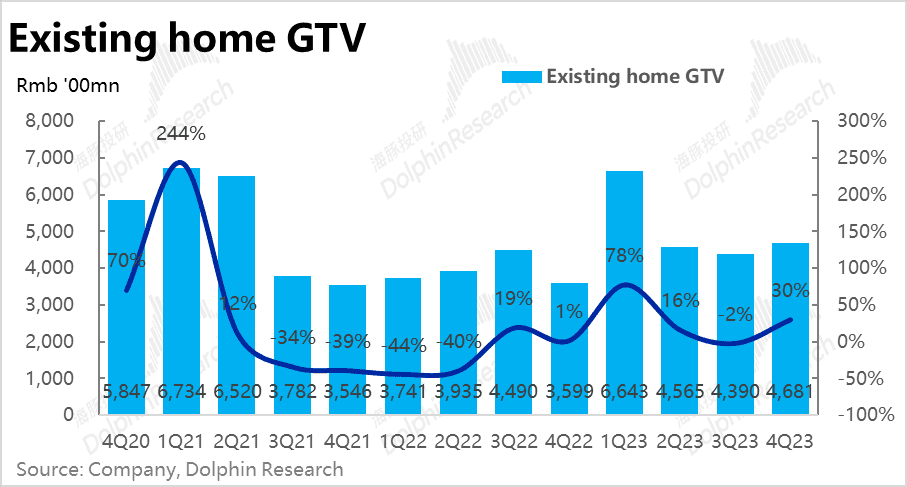

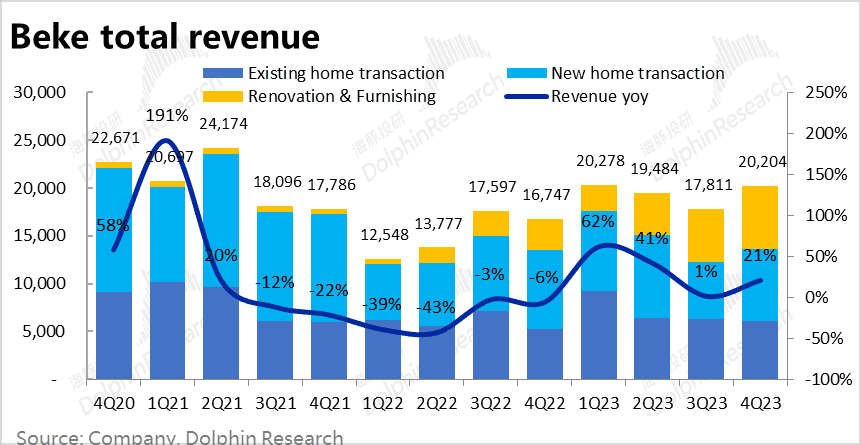

由于去年4Q各地频发的限购或房贷上的支持政策,贝壳存量房GTV为4680亿,同比增长约30%,环比上季度有显著的改善,也略微高于预期。细分来看的话,链家主导GTV同比增加17%,入驻3P门店主导的GTV则增加了41%。结合4Q二线及以下城市存量房成交反弹力度高于一线,可见贝壳平台化分摊自营门店集中风险的作用再度体现。

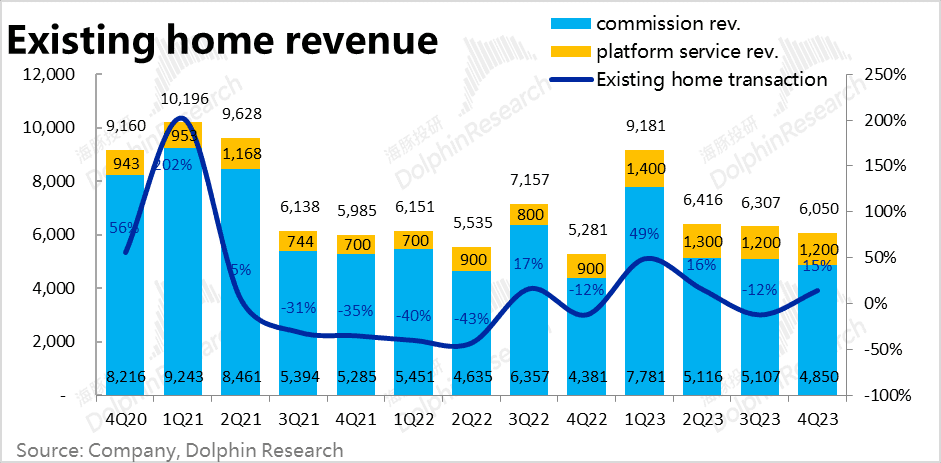

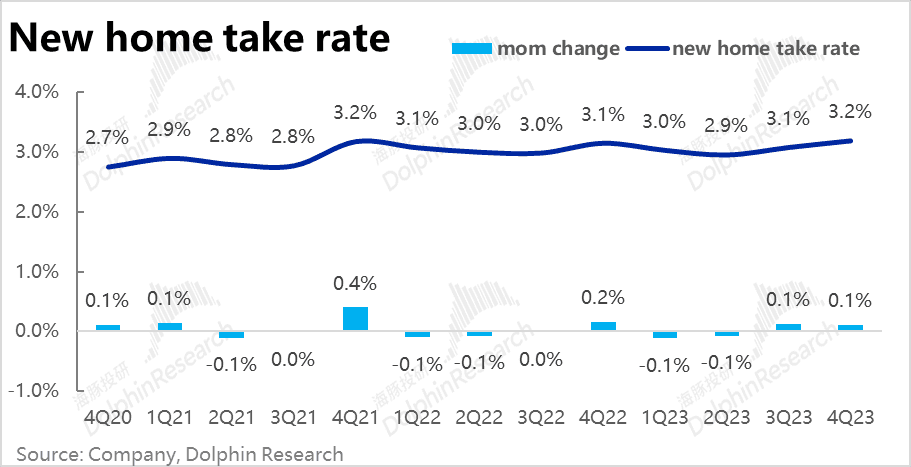

不过,也因为入驻门店贡献GTV比重的走高,公司存量房业务的变现率环比下降了0.1pct,导致实际营收仅增长了15%,符合预期。

2. 房企暴雷不断,新房业务更是压力巨大。

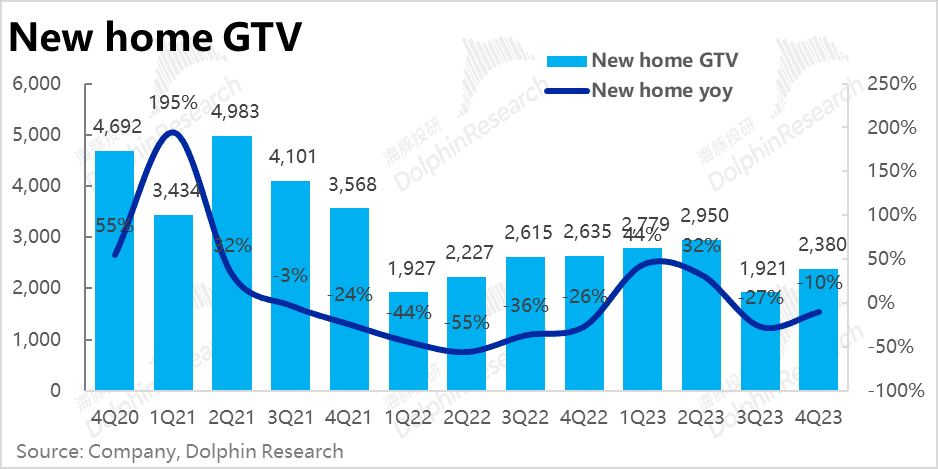

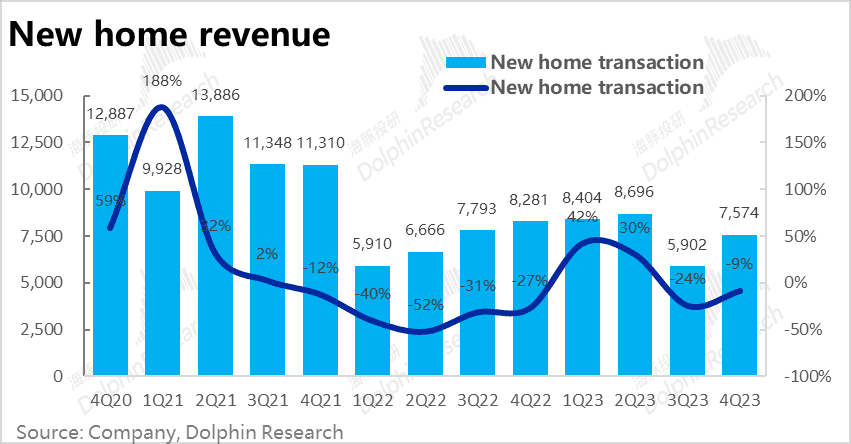

新房市场的下行压力依旧更为严重,即便有政策刺激,贝壳的新房成交额仍同比下降了10%。同比都未止跌。但市场对此也有预期,并无意外的暴雷。在新房越发艰难的情况下,客源引流的价值反而越发明显,因此贝壳新房业务的佣金率环比提高了0.1pct。贝壳的新房业务的营收也基本同比例下滑了9%到75.7亿,与预期基本一致。

3. 新航道业务增长迅猛,或成未来希望。

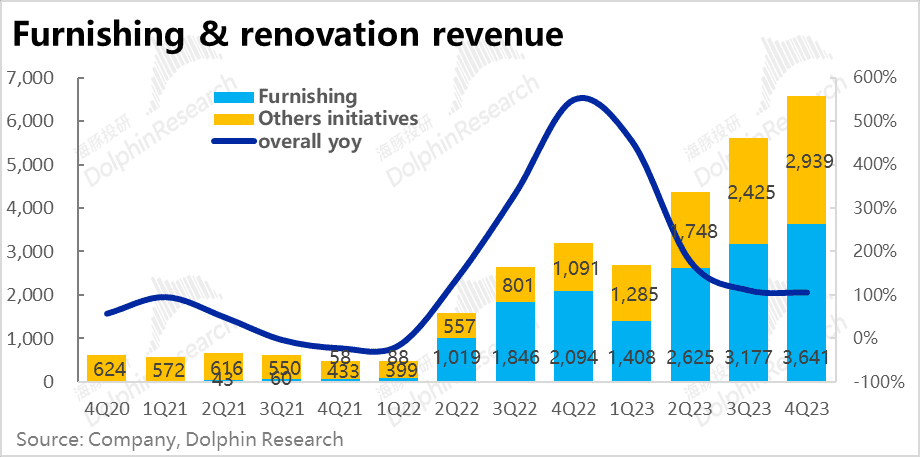

核心的中介业务前景迷茫,好在公司寄予厚望的第二航道业务(家装、家居服务、租赁等业务)增长迅猛,有希望弥补第一航道可能萎缩的影响。首先,家装业务的收入同比大增74%到36.4亿,环比来看也增长了15%。而以金融、租赁、家居服务为主的其他业务收入更是同比增长了170%到39亿。新业务合计的实际营收比预期高出14%,是本季财报营收端的最大亮点。

4. 新业务扭亏为盈进展也是关键。

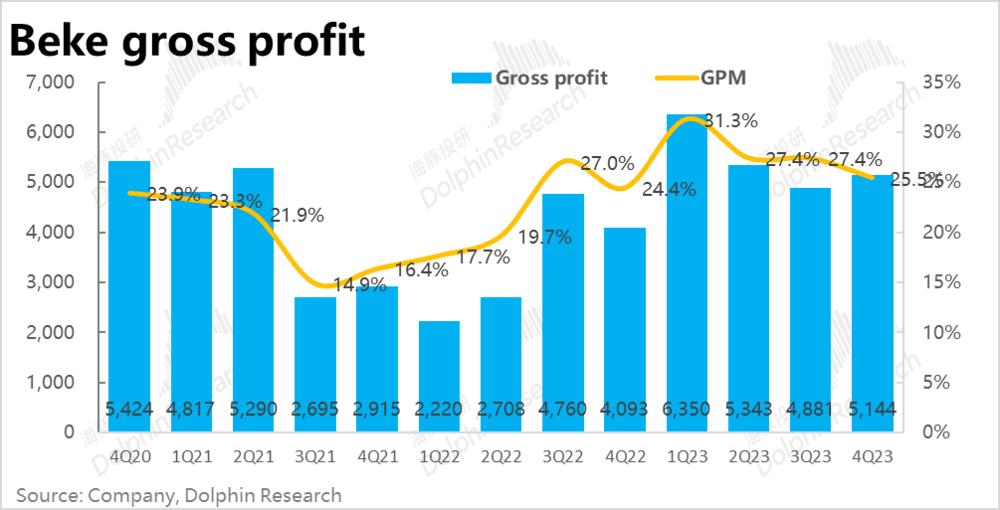

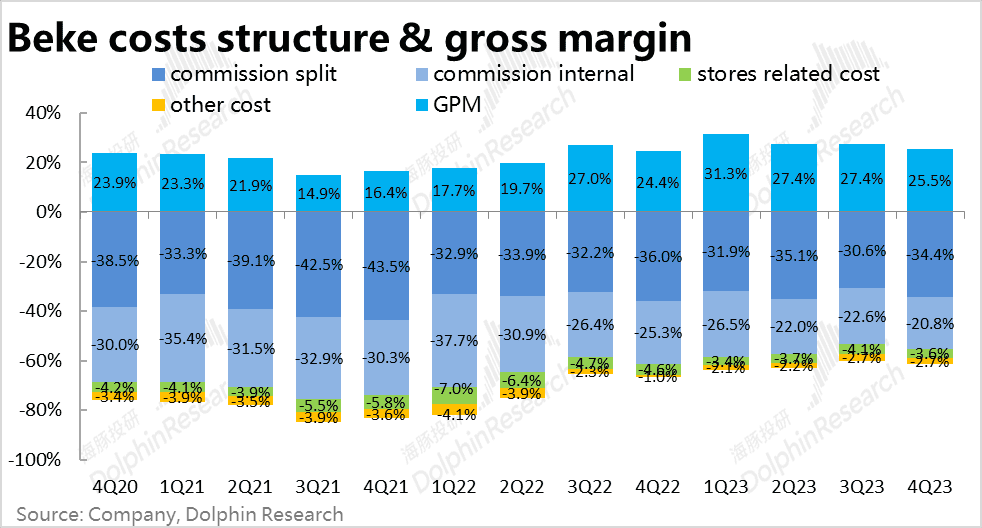

毛利润角度, 本季为51.4亿,虽然毛利率环比减少了约1.9pct到25.5%,但比预期是高出了约13%,还算不错。成本结构细分来看,主要是入驻门店贡献GTV占比提高,导致分拆出去的佣金成本(commission split)占收入比重环比提高了近4pct,拖累了毛利率。

分板块来看,存量房和新房业务的贡献毛利润基本符合预期,而新业务的贡献毛利润这已达17亿,占整体比重已过1/4,且大幅高于预期。若后续中介业务继续萎缩,新业务扭亏为盈的进展就是驱动公司整体利润增长的关键。

5. 收入尚可,但利润崩盘。

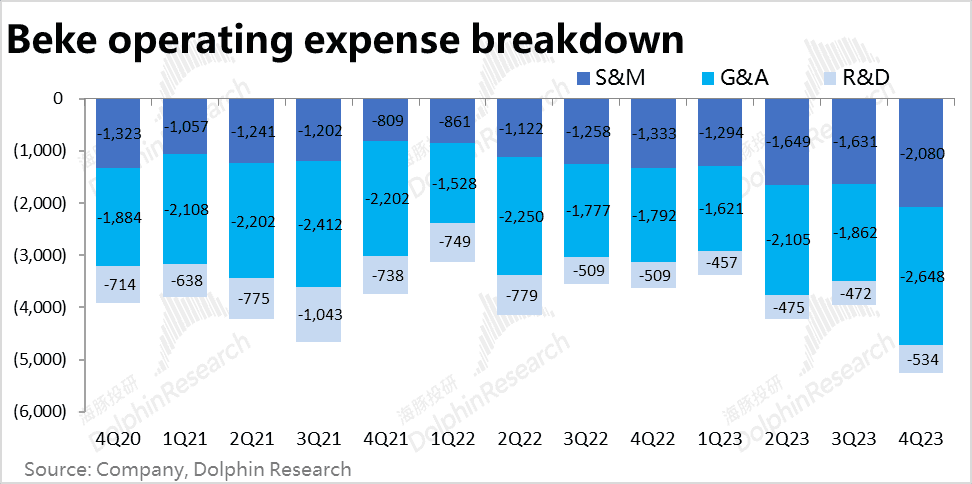

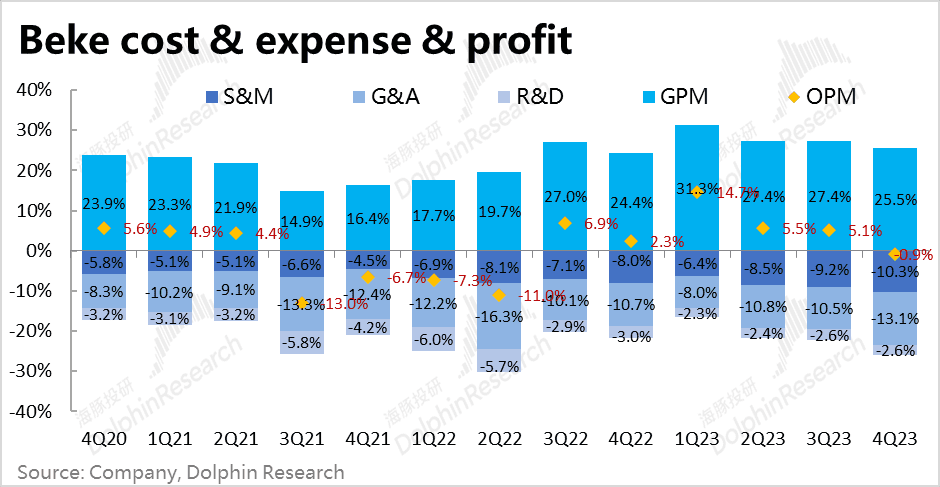

虽然营收和毛利层面相比市场预期并不差,但大幅膨胀的费用导致本季利润严重恶化。费用层面,除了研发费用或因新业务的投入,同比增长5%还算情理之中。营销和管理费用都有大幅的扩张。具体来看,营销费用环比提升了约4亿,明显高于预期。主要是为了家装等新业务的投入,结合新业务较高的增速似乎也有一定的合理性。

而管理费用更是环比增长了约8亿,高于预期约6亿,是本次业绩对利润最大的拖累。据公司解释,主要是确认了大额的应收减值损失。结合近期多家头部房企“出险”,和新房成交额继续腰斩的情况,应收款减值也是市场的主要担忧之一。

海豚投研观点:

从公司本季的业绩来看,营收端存量房和新房业务虽没有明显的惊喜,但也符合市场预期,且继续提现了公司作为龙头的抗周期能力,以及平台化下分散经营风险的能力。此外,在交易中介主业承压的情况下,家装等二赛道业务增长迅速,有望接下接力棒,成为后续推动公司业绩增长的主要动力。整体来看,公司自身优势的素质仍在。

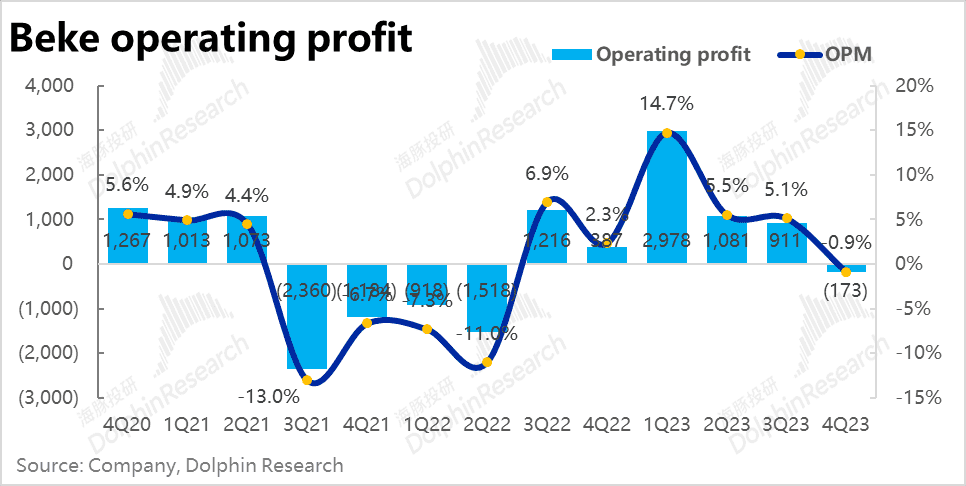

然而主要由于国内房企不断的暴雷,近期即便是头部优质房企业传出负面消息,来自房企的营收款确实有点坏账风险,也导致本季度贝壳的经营利润由正转负,严重不及预期。

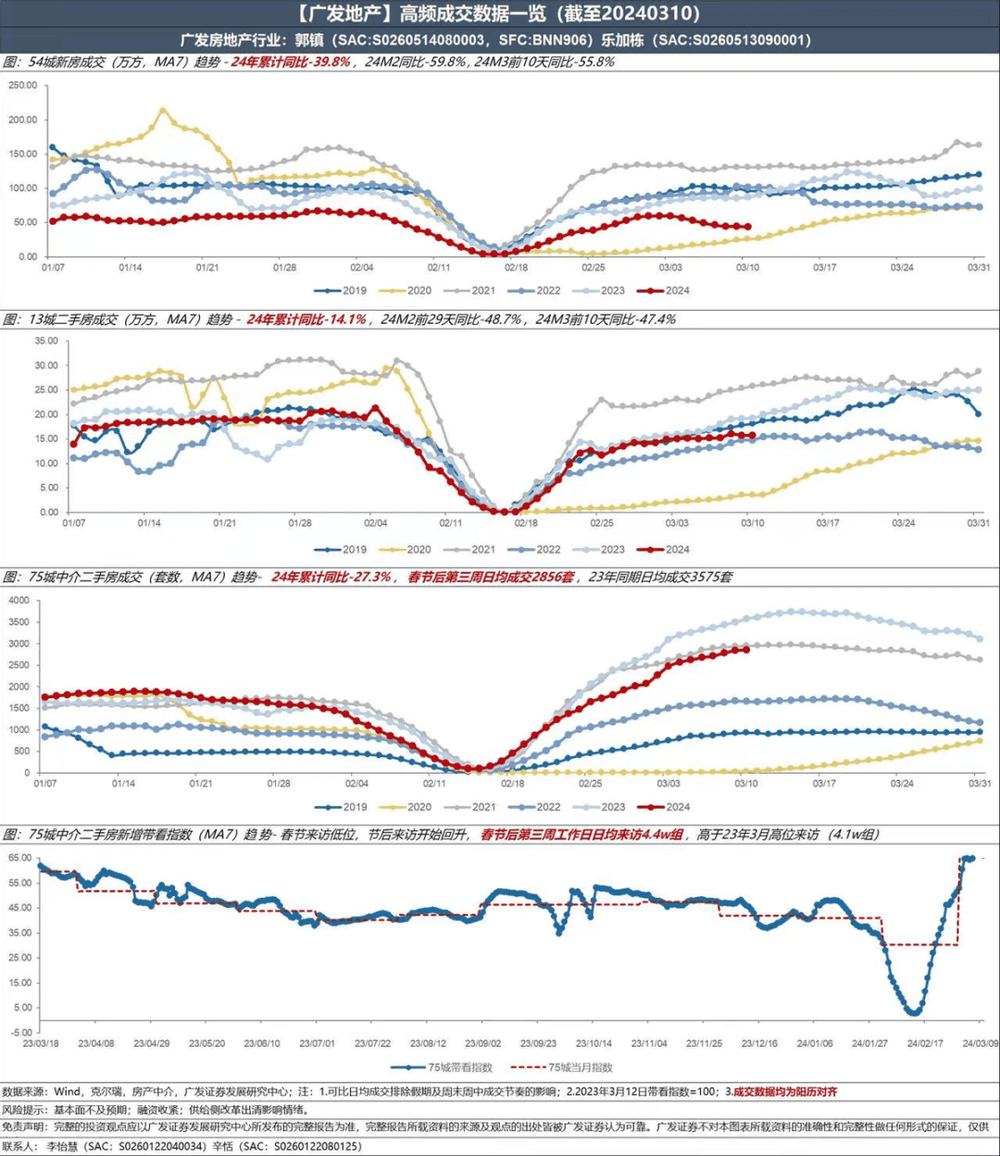

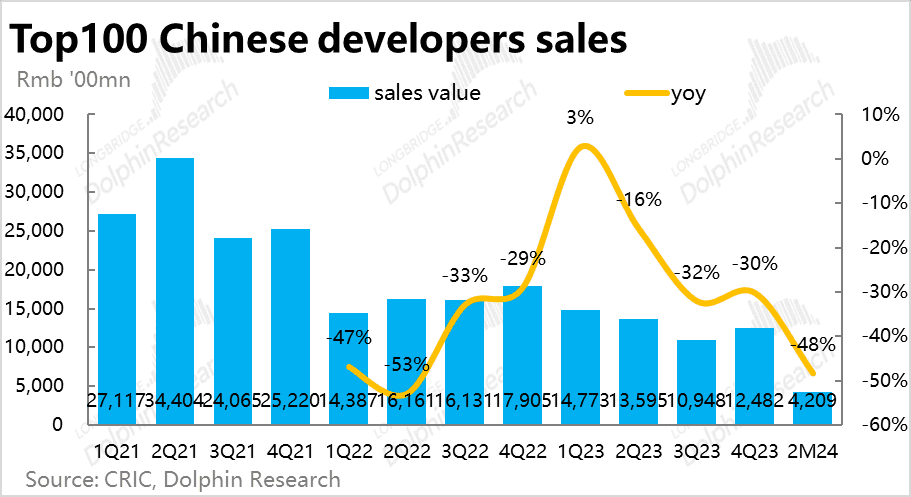

更关键的问题是,相比本季业绩,市场更关注的是后续楼市的走势,由于高频数据显示1-2月存量房成交同比下滑近30%,新房更是下滑近50%,市场本就对后续楼市走势严重缺乏信心。而公司宣称后续都不再给予指引,这种选择强化了这种担忧。

好在股东回报上,公司本次宣布了4亿美元的年度股息,加上先前半年度2亿的特别股息和2023全年7亿多的回购,2023年整体股东回报率约7.3%,相当可观了。电话会中公司也声称会保证不低于5%的股东回报。

因此,虽然不排除受楼市拖累,公司后续业绩可能出现下滑的情况,但在估值够低的情况下,公司充足的现金和宣称保证的股息+回购,仍是能够提供胜率极高且稳定回报的。

本季度财报详细解读。

一、存量房:龙头虽有优势,奈何逆风太大

去年四季度在多城市纷纷放松限购条件或房贷政策的情况下,全国的楼市尤其是二手房成交有一定的回暖。由此,贝壳存量房GTV为4680亿,同比增长约30%,环比上季度是有显著的改善,也略微高于预期。

细分来看,由链家主导成交的GTV同比增加了17%,而平台入驻的3P门店主导的GTV增加了41%。结合四季度期间一线城市同比增长低于二线及以下城市的情况,贝壳依旧凭借平台上入驻门店,分摊了主要集中在一线or新一线城市自营门店的经营风险。

但由于本季是入驻门店的GTV增长更强劲,理论上会导致贝壳本身从成交中获取收入的变现率有所下降,使得本季度贝壳存量房营收的同比增速为15%,明显不及GTV 30%的增速,也使得实际营收仅是和预期一致,没有惊喜。

按营收/GTV计算出的存量房综合变现率也是环比下降了0.1pct,除了平台贡献GTV占比走高,在行业景气度持续下行的情况下,贝壳在北京等城市下调佣金率也可能是原因之一。

更关键的近期楼市成交动态上,在12月政策刺激下春节前引发的脉冲式回暖后,节后二手房成交热度又开始走低,据第三方统计截止3月初,年度二手房累计成交额同比下降了27%。虽然据悉3-4月份可能有“小阳春”的回暖迹象,但就目前来看楼市实质性的反转尚看不到信号。

二、新房业务:暴雷不断,压力更是巨大

相比于存量房,新房市场的下行压力依旧更为严重,四季度内即便有政策刺激,贝壳的新房成交额仍同比下降了10%。虽环比有所改善,但连同比止跌都是奢望。不过市场对此也早有预期,实际表现相比低预期还略好一些。

由于成交额萎缩,贝壳的新房业务的营收也基本同比例下滑了9%到75.7亿,与预期基本一致。实际变现率同比略微增长了0.1pct,在新房成交越发艰难的情况下,贝壳客源引流的价值反而越发明显。

不过,展望后续全国百强房企2024年前2月的累计新房销售额更是同比下降了48%,在本就不高的基数下,再度接近腰斩,这对后续新房成交的前景蒙上了非常浓郁的悲观氛围。

三、新赛道高速成长,或成未来希望

虽然核心的中介业务受严重承压的楼市影响,前景比较悲观,好在公司寄予厚望的第二航道业务,即家装、家居服务、租赁等业务增长迅猛,有希望弥补第一航道可能萎缩的影响。

首先,家装业务的收入同比大增74%到36.4亿,环比来看也增长了15%,而以金融、租赁、家居服务为主的其他业务收入更是同比增长了170%到39亿。新业务合计的实际营收比预期高出14%,是本季财报营收端的最大亮点。

整体上,新房和存量房业务营收基本和预期一致,但新业务表现亮眼,使得贝壳本季整体营收达178亿元,同比增速超过了20%,也略高于预期5%,还算可圈可点。

四、收入无惊无喜,但利润崩盘了

不过营收层面虽小有惊喜,利润层面则有不小的问题。

首先,毛利润上,本季为51.4亿,虽然毛利率环比减少了约1.9pct到25.5%,但实际相比预期高出了约13%。成本结构细分来看,主要是入驻门店贡献GTV占比提高,导致拆分的佣金成本(commission split)占收入比重环比提高了近4pct,拖累毛利率下降。

至于费用层面,除了研发费用或因新业务的投入,同比增长5%还算情理之中外,本季的营销和管理费用都有大幅的扩张。具体来看,营销费用环比提升了约4亿,明显高于预期。据公司解释,主要是为了家装等新业务的投入,结合新业务较高的增速似乎也有一定的合理性。

而管理费用更是环比增长了约8亿,高于预期约6亿,是本次业绩对利润最大的拖累。据公司解释,主要是本季确认了大额的应收减值损失。结合近期多家头部房企“出险”,和新房成交额继续腰斩的情况,应收款减值也是市场的主要担忧之一。

虽然营收和毛利润实际比预期稍高,但由于营销和管理费用的拖累,本季度贝壳的经营利润再度转亏到1.7亿,低于市场预期4.3亿的利润。

五、存量房业务力挽狂澜,利润不减反增

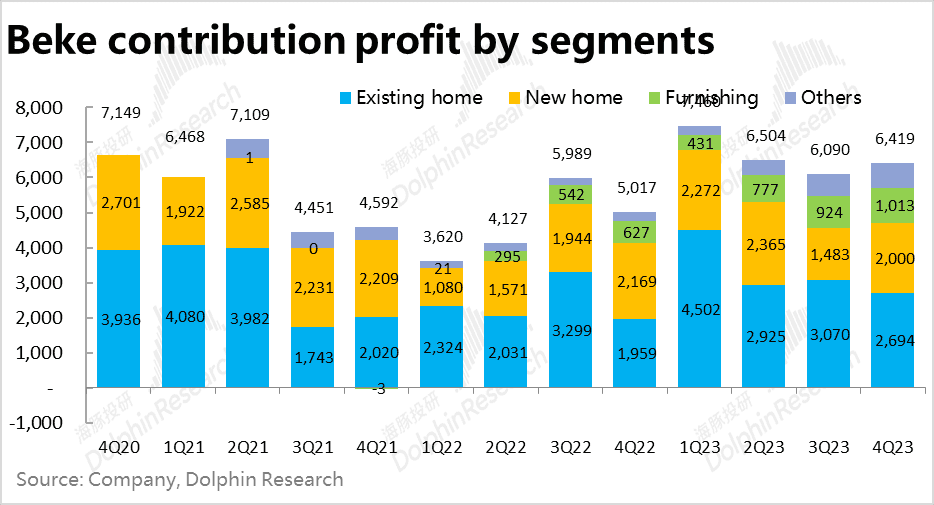

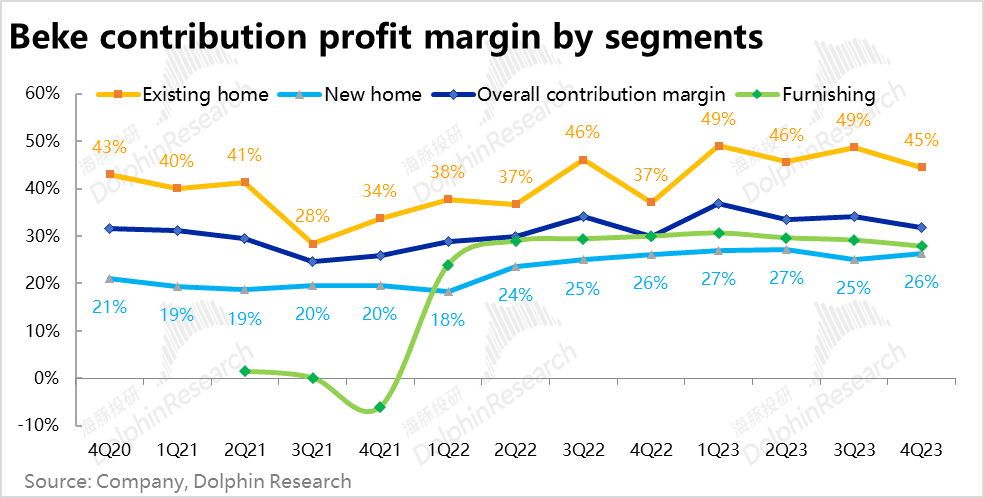

从分板块的贡献毛利润(仅剔除分佣等人力成本,接近毛利率的口径)来看:

1)存量房业务中由于入驻门店贡献占比的走高,导致变现率下降,佣金分割却走高,到时贡献利润率环比下降了约4pct,也略微低于了市场预期。

2)新房业务则由于佣金率环比略有提高,因此贡献毛利润环比也小幅提升了1pct,符合市场预期。

3)而家装业务和其他新兴业务虽献率略有下降,但由于营收规模的快速增长,实际贡献毛利润达17亿,比预期高了近6亿。海豚投研认为,如果后续住房中介业务规模持续萎缩,新业务的营收扩张和扭亏为盈,或许就是弥补中介业务规模萎缩的最大希望。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君