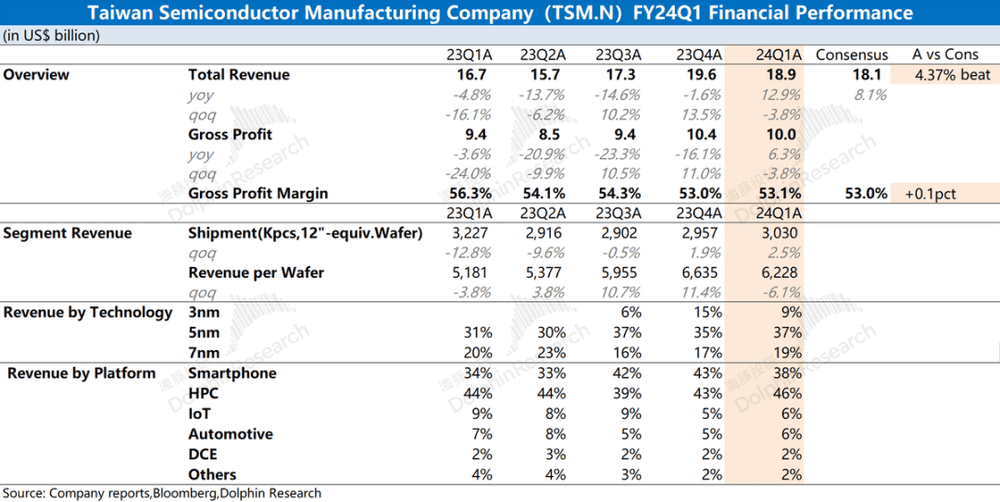

台积电(TSMC)于北京时间2024年4月18日下午的美股盘前发布了2024年第一季度财报(截止2024年4月),要点如下:

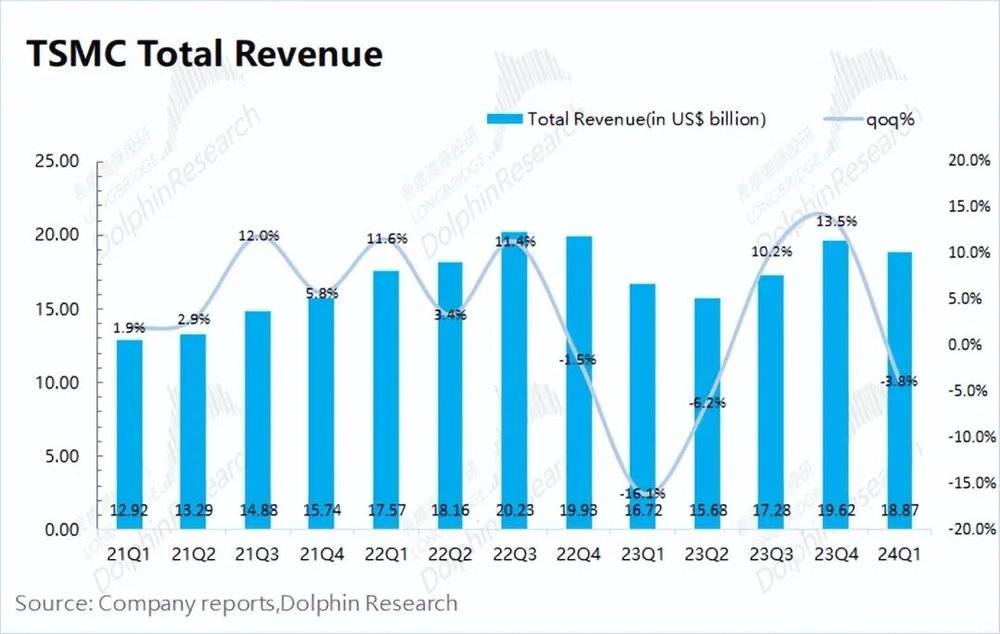

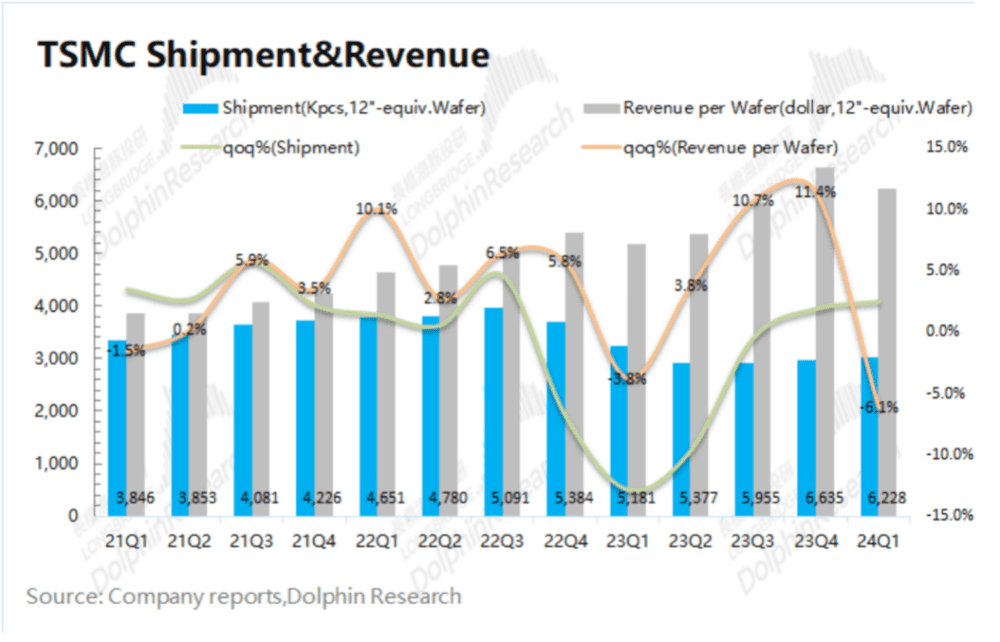

1. 收入端:季节性影响减弱。2024年一季度台积电收入实现189亿美元,在业绩指引区间上限(180-188亿美元)。季度收入环比下滑3.8%,其中出货量的维度带来影响+2.5%,出货均价的维度带来影响-6.1%。受3nm占比下滑的影响,公司产品均价有所下滑,但出货量仍在增长;

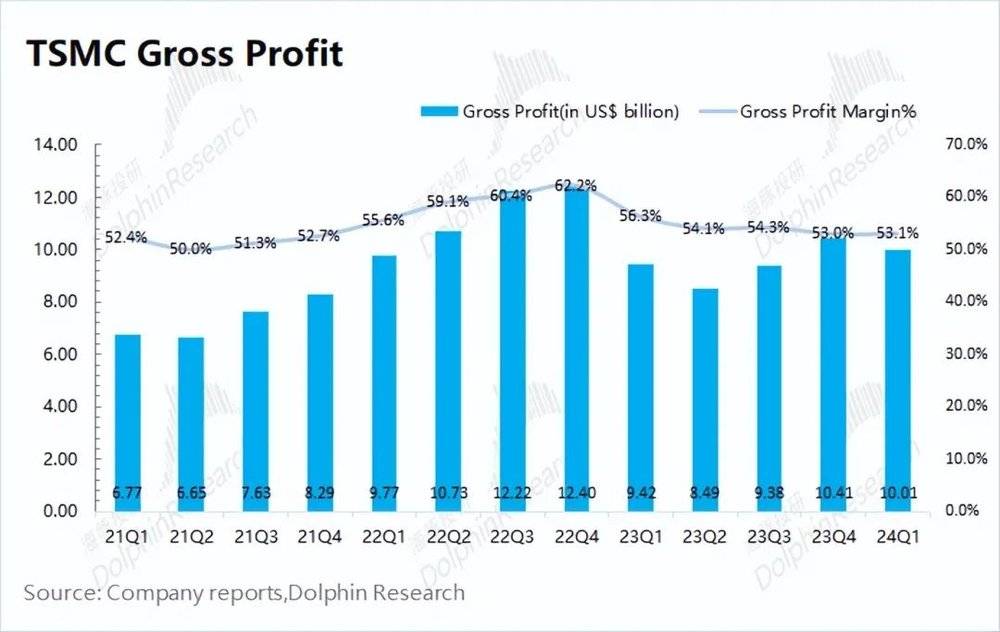

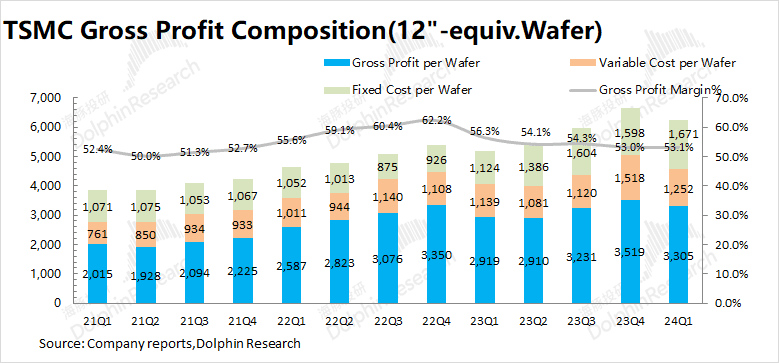

2. 毛利及毛利率:维持5成毛利率。2024年一季度台积电的毛利率53.1%,符合指引区间预期(52-54%)。本季度出货均价有所回落,但是成本端也有所减少,最终毛利率基本持平。3nm的扩产带来折旧摊销的增加,使得毛利率维持在相对低位;

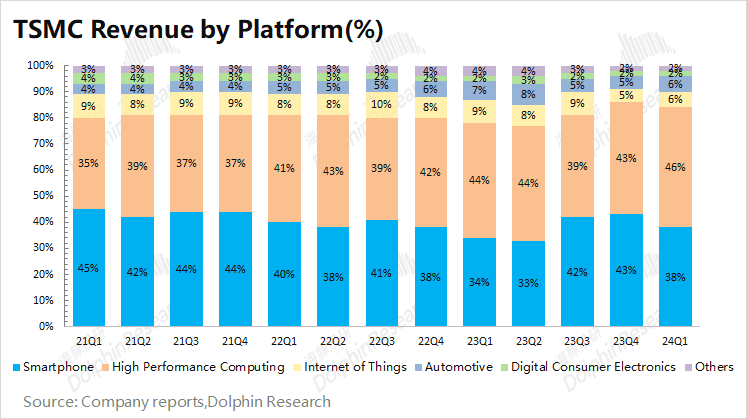

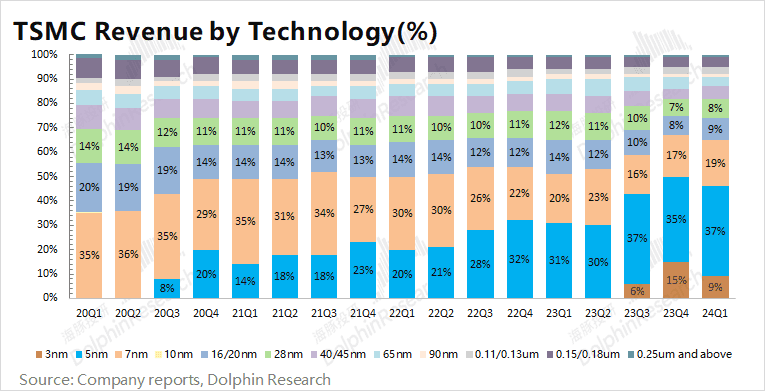

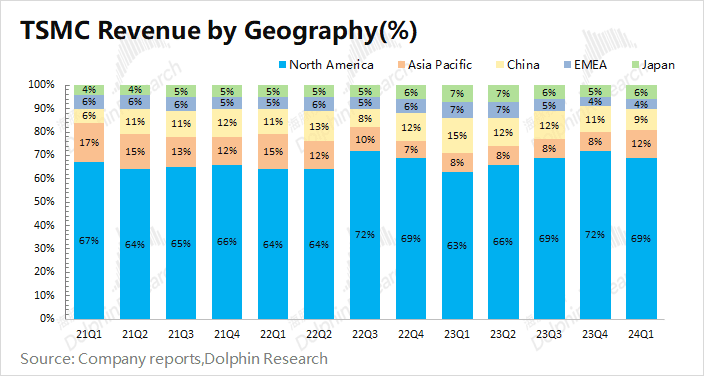

3. 晶圆结构端:AI,才是结构性需求。在3nm量产之后,公司本季度7nm以下的收入占比继续维持在65%。本季度3nm有所回落,主要是苹果新机需求并不强劲,影响拉货。而数据中心及AI芯片仍有结构化需求,填充了5nm的产能。随着下游客户的拉货,本季度美国地区收入占比继续维持在7成左右。

4. 台积电业绩指引:2024年第二季度预期收入196-204亿美元(市场预期192.6亿美元)和毛利率51-53%(市场预期52.79%)。收入端环比增长3.9%-8.1%,主要得益于高性能计算的需求带动。毛利率继续保持在低位,主要是因为3nm量产带来更高的折旧摊销及电力成本的增加,对毛利率造成压力。

海豚君整体观点:

台积电的本次财报整体符合预期。由于公司每月披露经营数据,因此收入端的表现已有预期。因此收入端在数据上的超预期,其实并没那么重要。本季度毛利率的表现53.1%,也基本符合市场预期。在3nm量产的情况下,带来更多的折旧摊销,影响了公司的毛利率水平。

相比于财报数据,公司给出的下季度指引还不错。二季度预期实现收入196-204亿美元(市场预期192.6亿美元)和毛利率51-53%(市场预期52.79%)。虽然苹果新机不佳,影响了3nm产能的释放。但二季度的收入增长,也表现出数据中心及AI领域需求的持续性。至于毛利率在电力涨价的因素影响下,是符合市场预期的。

整体来看,受多个下游需求不足的影响,整体半导体周期仍相对疲软。公司下调了全球代工行业的增长预期从20%下调至10%。由于制程能力的领先,台积电将相对受益于数据中心及AI的需求带动,整体增速将好于同行业,但毕竟这只占到公司收入的一部分。

因此,海豚君认为台积电本次财报整体符合预期。苹果需求不佳,但仍有高性能计算的需求填充产能,符合公司结构性需求的表现。虽然公司出货均价有所下滑,但出货量继续增长。至于二季度的收入指引,也隐含了AI芯片需求的持续性。前段时间公司股价的上涨,也包含了这部分的预期。而对于AI需求,公司也并未给出明显超预期的迹象。至于股价端的继续上涨,仍需要更超预期的表现来推动。

一、收入端:季节性影响减弱

台积电在2024年第一季度实现营收188.7亿美元,在业绩指引区间上限(180-188亿美元)。本季度收入环比下滑3.8%,虽然有季节性因素影响,但数据中心及AI的需求填充了部分产能。

台积电的季度收入,由于每月经营指标的公布,市场预期已经充分。而本季度台积电收入中,价格和出货量分别如何变化的呢?

海豚君从量和价的维度,来观察台积电一季度收入增长的主要推动力:

1)量的维度:2024Q1台积电的晶圆出货量3030千片,环比增长2.5%。环比出货量继续增长,主要是高性能计算的需求带动。结合资本支出情况,台积电本季度的资本开支57.7亿美元,在手机等需求偏弱的情况下,公司维持较低的投入水平。

2)价的维度:2024Q1台积电的晶圆单晶圆收入(等效12寸片)6228美元/片,环比下滑6.1%。台积电晶圆出货价格有所下滑,主要是受本季度3nm占比下滑的影响。本季度公司7nm以下制程收入占比仍维持在65%。

结合台积电给出的下季度指引,二季度预期实现收入196-204亿美元(环比增长3.9%-8.1%),毛利率51-53%(环比有所下降)。二季度的营收有望创季度新高,主要得益于高性能计算的需求增长。

二、毛利及毛利率:维持5成毛利率

台积电在2024年第一季度实现毛利100.1亿美元,环比下滑3.8%。毛利端的环比下滑,主要是收入端影响。2024Q1台积电的毛利率53.1%,环比提升0.1pct,符合市场预期。

2024Q1台积电毛利环比下滑3.8%,基本都由收入端带来,毛利率环比基本持平。

市场对台积电最为关心的两项数据便是,收入和毛利率。由于每月经营数据的公布,季度收入基本已被市场预期。而毛利率则是本次季报中,市场关注的焦点之一。海豚君将对分析本季度毛利率提升的主要驱动力:

“毛利=单晶圆收入-固定成本-可变成本”

1)单片晶圆收入(等效12寸):2024Q1台积电单晶圆收入约6228美元/片,环比下降407美元/片。进入一季度,3nm出货回落,结构性拉低了公司产品的均价;

2)固定成本(折旧摊销):2024Q1台积电平均固定成本约1671美元/片,环比增加73美元/片。3nm的量产带动折旧摊销总量的提升,带动单位固定成本的增加;

3)可变成本(其他制造费用):2024Q1台积电平均可变成本约1252美元/片,环比下滑266美元/片。单片可变成本的下降主要是制造端成本减少所致;

综合以上拆分,2024Q1台积电单片毛利3305美元/片,环比下滑214美元。单片毛利出现下滑,其中单位价格减少了407美元,单位成本则是减少了193美元。

台积电收入的表现此前市场已有预期,而毛利率是主要关注点。虽然3nm的量产能带动公司出货均价提升(当前均价提升至6000美元以上),对毛利率有正向作用。但同时,成本端的增加也影响了毛利率。结合公司下季度的指引51-53%来看,台积电在下季度毛利率仍将继续维持低位。另外二季度电力成本的增加,也将对公司毛利率产生影响。海豚君认为3nm的量产将增加公司的折旧摊销,从而对公司毛利率产生压力,公司毛利率短期内难以回到60%的水位。

三、晶圆结构端:AI,才是结构性需求

1. 晶圆收入占比(按应用类型)

智能手机和HPC是台积电最大的收入来源,两者合计占比仍有84%,是公司下游收入的最大来源。

下游细分应用看,本季度智能手机业务占比重新下滑至4成以下,主要是因为手机市场的需求仍然疲软。公司高性能计算的份额再创新高,达到了46%。从下游情况看,当前公司业务仍然呈现结构性的特征,主要得益于数据中心及AI的需求带动。

海豚君认为随着3nm制程的量产,苹果手机芯片的制程将从5nm逐渐转向3nm。但不容忽视的是,手机市场需求端的不足,仍将对公司产生影响。幸好,高性能计算的需求填充了部分的产能,公司营收端维持不错的表现。

2. 晶圆收入占比(按制程节点)

本季度7nm以下的收入占比维持在65%,先进制程端的收入已经是公司的主要来源。具体来看,本季度公司3nm收入占比回落至9%。而5nm的收入占比,继续维持在3成以上的水位。

海豚君认为本次苹果新机的需求并未爆量,从而影响台积电3nm的上量节奏。虽然高性能计算需求较好,但当前产能仍主要集中于5nm制程。因此台积电本季度3nm收入明显回落,而5nm收入依然表现不错。

从公司给的下季度指引看,2024Q2公司业绩仍将受益于高性能计算领域的需求增长。虽然手机端需求仍有不足,但随着高性能计算的制程转向3nm,进而填充相关的产能,公司7nm以下的收入占比有望进一步提升。

3. 晶圆收入占比(按地区)

从各地区收入来看,北美地区仍是台积电最大的收入来源,收入占比近7成。这是由于北美地区有苹果、高通、英伟达、AMD等大客户,使得台积电和美国之间有很强的商业绑定关系。本次财报中,北美地区的收入占比有所下滑,这主要是因为苹果新机需求过后,3nm芯片拉货有所放缓导致。

除北美以外,中国地区和亚太地区是其余的两大收入来源,本季度占比分别为9%和12%,其中中国地区的客户占比继续回落,也符合中芯国际等内地代工厂的经营情况。

结合各公司和产业链情况,海豚君认为当前手机及PC市场虽有回暖,但需求端仍显不足。当前半导体市场的需求仍然呈现结构性的特征,在公司的客户中,主要得益于英伟达、AMD等高性能计算领域客户的拉货。公司的经营重心也将继续围绕北美地区的大客户展开,收入占比有望继续维持在7成及以上。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君