本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:马克•赫伯特,编辑:康国亮,头图来自:视觉中国

在硅谷银行(Silicon Valley Bank)破产一周年即将到来之际,现在想放松警惕还为时过早。

但是华尔街的盲目乐观主义者不同意这种观点,他们指出,银行体系已经避免了一年前极有可能发生的系统性危机。

硅谷银行去年3月初的破产,是自1929年~1933年大萧条(Great Depression)以来美国最大的银行倒闭事件,紧随其后的是Silvergate Bank和签名银行(Signature Bank)的倒闭,与此同时,瑞士信贷银行(Switzerland’s Credit Suisse bank)在2023年3月的倒闭,引发了人们对危机蔓延到其他国家银行体系的担忧。尽管如此,美国银行体系最终还是挺过来了。

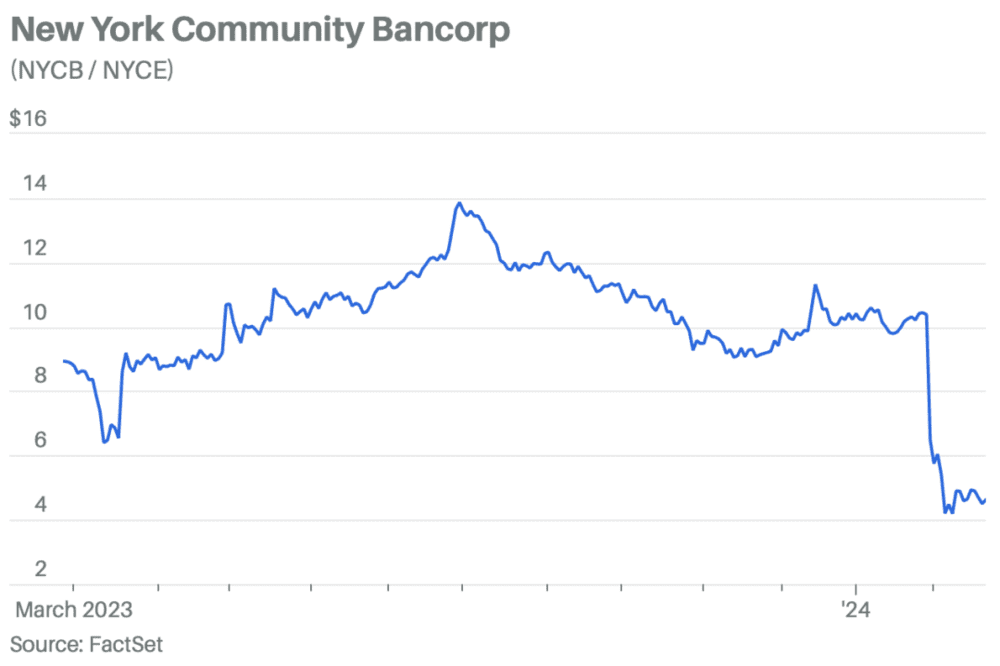

然而几个理由表明,现在庆祝还为时过早,有些问题甚至更为明显,即使活跃的华尔街在很大程度上忽视了美国银行业潜在的系统性后果。其一,收购签名银行的纽约社区银行现在也陷入了困境,其市值还不到年初时的一半。

另一个原因是,许多银行正遭受一年前导致银行破产潮的元凶——更高的利率。斯坦福大学金融学教授阿米特•塞鲁(Amit Seru)去年计算得出,由于利率上升,美国银行体系的未实现损失高达2.2万亿美元。他通过比较银行资产的账面价值(假设贷款组合持有至到期)和这些投资组合的市值(假设它们以当前价值出售),得出了这个巨额数字。

塞鲁计算时发现,10%的银行未实现损失比硅谷银行破产时的损失还要大。

另一个更明显的担忧是,疫情引发的商业房地产市场崩溃,尚未完全反映在银行的资产负债表上。这是因为商业地产的真正价值存在不确定性。随着越来越多的商业房地产交易发生,这种情况正在改变——价值折扣高达50%,甚至更多。随着这些折扣反映在银行的资产负债表上,它们将遭受到更大的挤压。

尽管这一切都令人担忧,但在表面之下还有更多令人担忧的事情。这些不太明显的担忧可以追溯到耶鲁大学经济学家安德鲁•梅特里克(Andrew Metrick)和波士顿学院金融学教授、斯坦福大学胡佛研究所(Hoover Institution)研究员保罗•施梅尔辛(Paul Schmelzing)的研究。他们的研究重点是银行业监管机构在做什么,而不是他们在说什么。

这是一个非常有价值的关注点,因为无论情况有多严重,银行监管机构总是乐观的,但如果监管机构的行为表明他们特别担心,那么我们也有理由感到担心。

两位教授建立了一个庞大的数据库,其中包含了13世纪以来138个国家的银行危机细节——总共近2000次危机。他们特别关注监管机构为支撑银行系统而进行干预的方式——将不同类型的干预及其成本与随后是否发生系统性银行危机联系起来。

在一次采访中,施梅尔辛表示:“银行监管机构一年前采取的特别干预措施与之前57次危机的干预措施最为接近,这些危机往往比平均水平更为严重。”

当被提醒过去12个月内尚未发生全面的银行业危机时,施梅尔辛强调一年的时间不足以判断危机是否已经避免。他说:“系统性危机往往是一件旷日持久的事情”,带有“长尾效应”。在他们的研究中,他和梅特里克把重点放在了三年的时间维度上,这意味着我们还有两年的时间才能开始放松警惕。

施梅尔辛说,一个有价值的参照是2007~2009年金融危机的时间轴。银行业监管机构首次干预是在2007年8月,当时法国巴黎银行暂停赎回旗下三只共同基金,理由是“美国证券化市场某些细分市场的流动性完全蒸发”。当然,正如我们现在所知,直到13个月后,雷曼兄弟(Lehman brothers)的破产和银行体系的全面恐慌才发生。

施梅尔辛警告说:“我们还没有走出危机。”

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:马克•赫伯特,编辑:康国亮,英文版见2024年2月22日报道“A Banking Crisis Could Be Closer Than You Think”