美东时间2月26日美股盘后,游戏引擎龙头Unity发布了2023年四季度业绩。简单用一句话说就是一言难尽,前任CEO的烂摊子太大,新班子还得继续埋头收拾。

在具体讨论Q4业绩之前,先来帮大家回顾一下Unity上季度的问题。单从业绩来看,三季度的Unity除了自己瘦身(关闭Professional Service)导致了收入增长转负外,还陷入了一个由付费政策变化引发客户不满情绪的经营状况。后者在Q3业绩中还没表现太多,但最直接能看到影响的,就是三个前瞻性指标都指向短期趋势堪忧。

而因为又取消了业绩指引的披露,使得市场对公司当下的实际发展状况更加懵逼,因此业绩发布后公司股价立即大跌。后来的一波反弹纯粹是因为市场流动性以及VisionPro和AI的题材炒作,实际上Unity在VisionOS上的3D引擎收入还未对公司业绩有太多贡献。

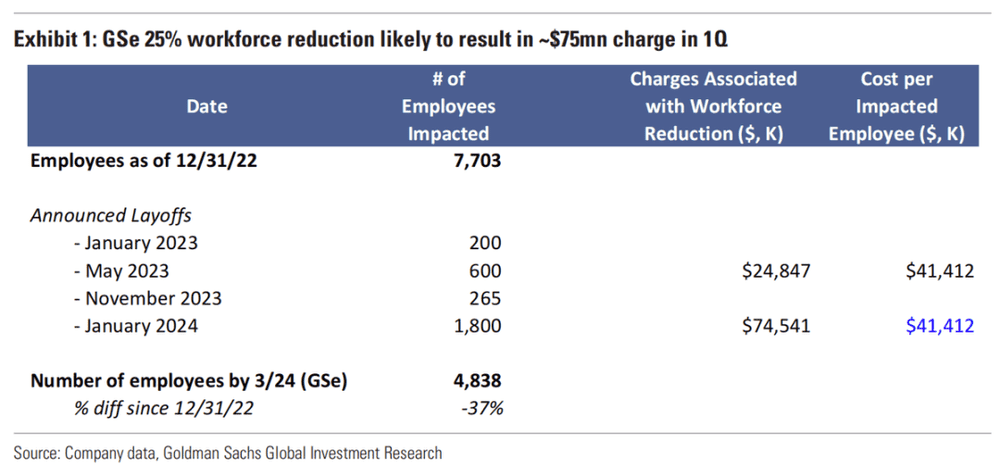

而1月初公司宣布继续裁员1800人(占25%),是彻底将股价逆转。这种一次性的大规模裁员(而非持续的滚动式裁员以保证业务稳定)并不能简单诠释为降本增效的利好,反而说明公司战略或经营状况短期内发生了巨大变化,这种不确定性飙升下资金难免跑路。但Unity的组织臃肿是铁的事实,前任CEO一笔笔坑爹的高价收购后,并未有及时的部门重组和人员整合,使得7000多人的公司年创收只有20亿。

因此这种情况下,Q4业绩对指引公司何时走出重组阴霾就显得至关重要,但实际来看,由于一些披露结构的变化加上部分前瞻性指标

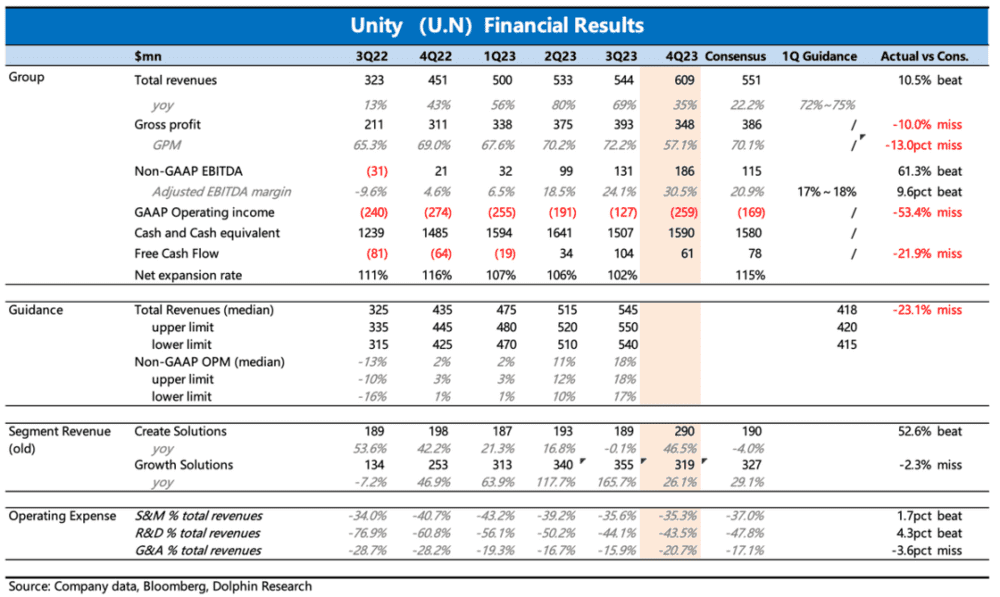

Q4业绩具体情况:

1. 剔除偶然因素,收入利润双双miss:乍看之下,好像收入、调整后EBITDA都beat了,但实际上这里面包含了因为在11月末终止了与Weta的原先合作框架,使得Weta工作室使用相关技术的行为被确认为Unity的一次性永久license的收入9900万。

如果完全剔除这个的影响,实际上Unity的收入5.1亿和盈利Adj. EBITDA 8400万都是明显低于市场预期的。

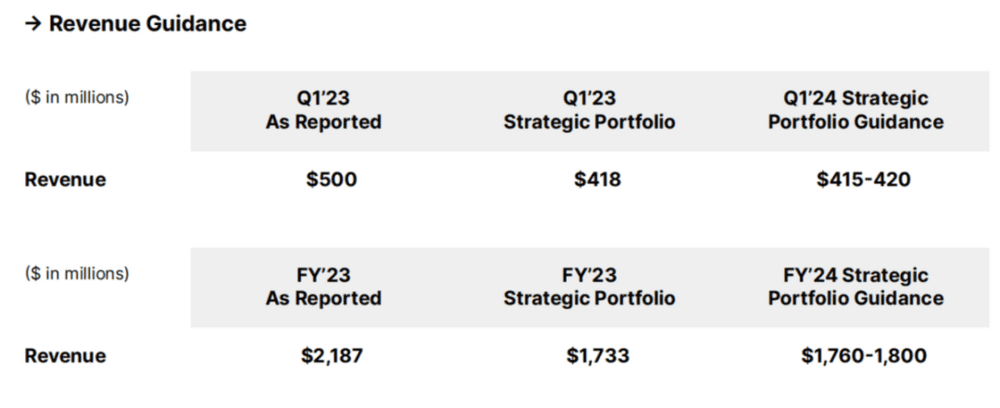

2. 前瞻性指标失效,指引负增长:继上季度在公司发展重大改变的情况下反而取消指引的操作后,市场希望在Q4重新看到的业绩指引,至少能够说明一下公司当下的经营现状。

对1Q24和2024年的指引虽然给了,但是管理层重新定义了一个披露口径——“Strategy Portfolio”来代表他们未来将专注发展的核心业务,包含引擎、云以及广告。逐步退出和关闭的Weta、专业服务以及Luna(原IS业务,跨渠道营销策划,面向独立工作室、游戏小厂),都不再披露具体的收入和损益。这主要会导致海豚君关注的一些前瞻性指标,因为无法回溯往期而通通失效(并且这次也未披露,等待完整版财报)。

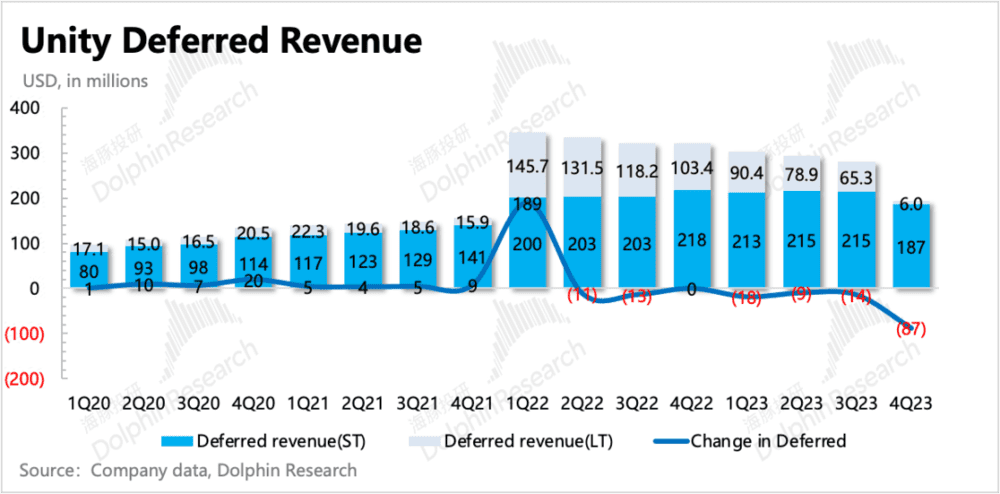

但从递延收入来看,长期递延收入直接少了90%,恐怕原先这里面Weta的占比不少,同时也很可能有付费调整带来的客户合同流失。

如果直接一点看公司自己披露的“Strategy Portfolio”在2023年和2024年的收入(指引)情况,也能看到一个加大负增长的惨淡前景。只是少了亏损的业务,利润会看上去好一些。

3. 臃肿低效的架构,仍需优化:虽然1月宣布裁员1800人,之前11月也宣布裁掉Weta业务的250多人,但对于目前还有7000人左右创收20亿的组织架构而言,Unity与其他软件公司同行对比起来,显得非常臃肿和低效。

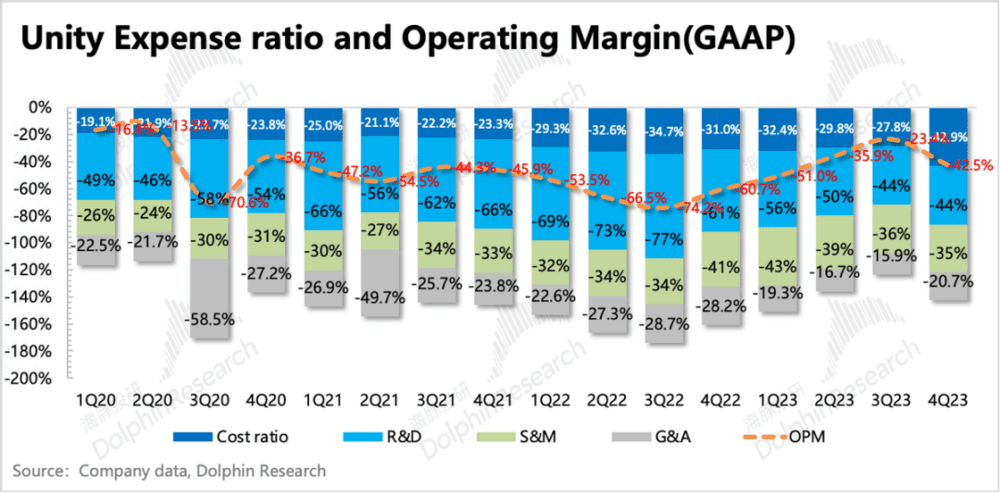

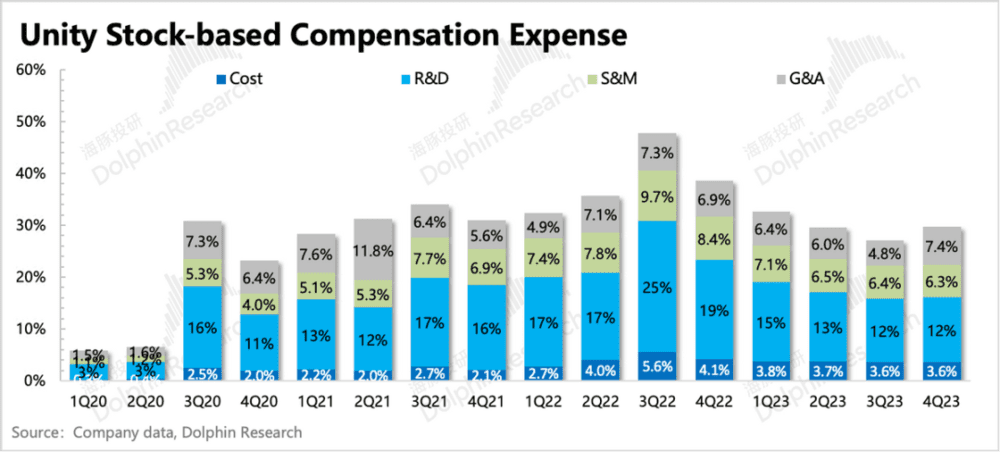

最直接的体现就是高额的经营费用。Unity的三费往往占收入的100%以上,股权激励在其中占了30%。Q4经营费用率99.6%,较三季度有提升,再加上当期确认的Weta收入成本不低,导致最终的净损益达到了2.5亿美元,经营亏损2.6亿。

公司透露1800人裁员后,预计将会给全年带来2.5亿的Non-GAAP经营开支,如果按照30%的比例加上股权激励的话,那么就是3.3亿的经营费用,优化效果还是不小的。

4. 虽然业绩惨淡,但现金暂且无忧:四季度末公司账上现金16亿,虽然净亏损有明显扩大,但自由现金流还能净流入7200万,后面在快速砍掉更多亏损业务后,也会进一步减少现金流的压力。短期裁员会带来一些补偿费用的支出,不过员工薪酬有30%是期权,这部分反倒可以省出一些现金支出,市场预计两次裁员需要支出约1亿的补偿费用。

5. 当期业绩一览:

海豚君观点:

总之,现在的Unity还处于一个混沌期。

一方面,稳定的领导班子(最终CEO)还未敲定,代表着当下公司较难制定中长期战略。James是Silver Lake找来的过渡CEO,他可能是站在Silver Lake这个大股东角度,对盈利的关注重要性排在第一,因此大刀阔斧的削减各种亏损业务。

海豚君认为,相比削减创新业务,Unity可能首先需要解决是经营效率的问题,毕竟前任CEO手上收购案非常多,但每一次收购完成后,似乎并未做特别明显的人员整合,以及业务协同性欠佳导致人员持续冗杂。砍掉业务可能速见成效,但也会打掉一些Unity的成长潜力。

另一方面,休闲游戏的增长放缓、苹果隐私政策,以及自身战略的大变化,使得Unity老业务的“业绩底”还要继续徘徊一段时间。而市场炒作的VR,目前VisionPro的贡献还很小(技术适配性、与苹果自带引擎的竞争、开发者较少)。

公司表示2024下半年会看到加速增长(低基数+Visionpro 3D引擎+与Meta合作H5小游戏),只是全年还是负增长状态。但瘦身之后的Unity,其未来增长是否还能支撑当前的估值(24eEBITDA 27x),恐怕对VR或者AI的依赖性只会更高了。

以下为详细分析。

一、Unity业务基本介绍

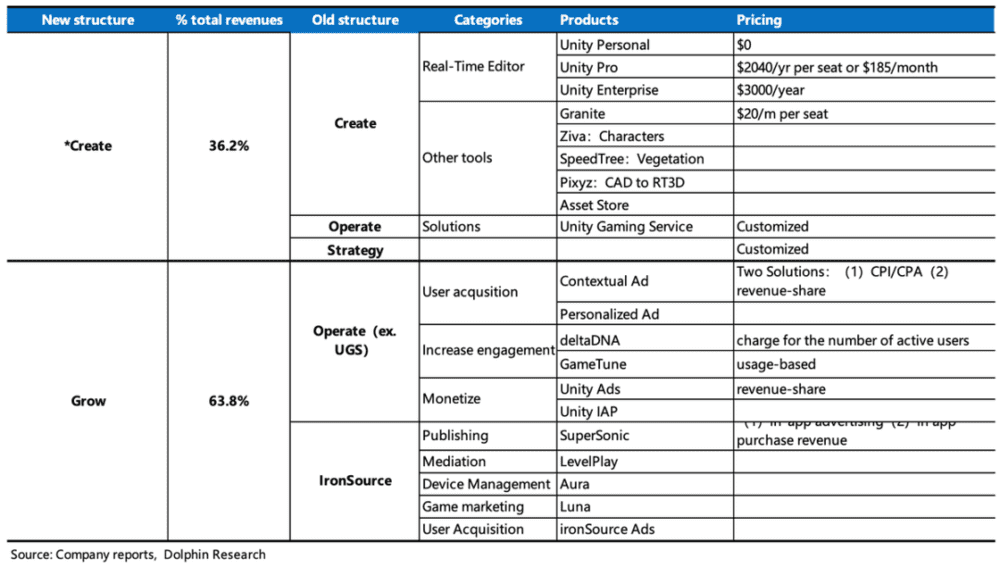

披露结构大调整:当下业绩并入了IronSource经营情况,因此只看同比增速相对失真,并且由于细分业务的划分范围也进行了调整,因此加大了往期可比的难度。

新的披露结构下,分部业务从原来的三个(Create、Operate、战略)浓缩成两个(Create、Grow)。

新的Create解决方案包含了原先Create下的产品(游戏主引擎)外,还加入了原先确认在Operate中的UGS收入(Unity Game Service:针对游戏公司的全链条解决方案,帮助解决游戏开发、发行、获客运营的一揽子方案)、原Strategy的收入;

而Grow解决方案包含了原Operate中的广告业务,以及合并IronSource的营销(Aura、Luna)和游戏发行服务(Supersonic)。

收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入、游戏发行收入等。

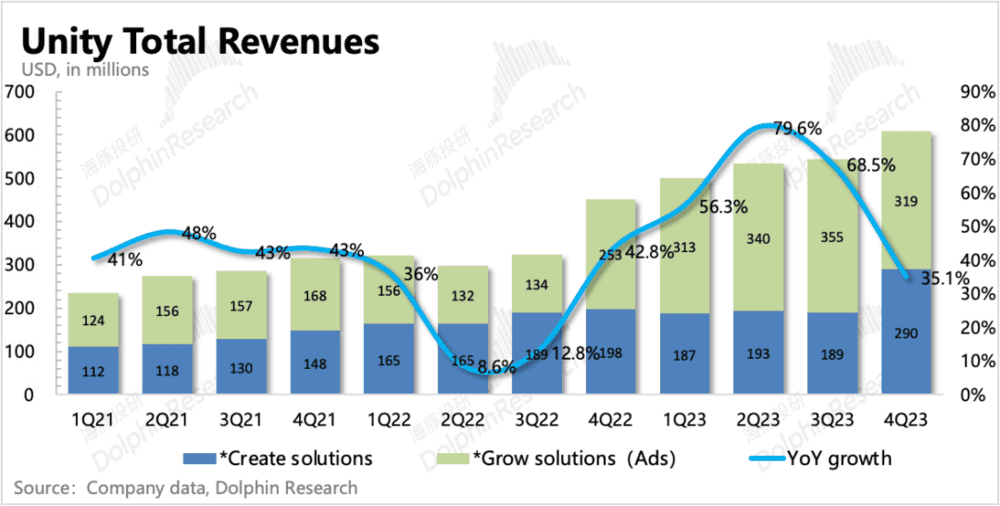

1、从Unity的过去几年的业务结构来看,虽然Unity声名鹊起在于其在手游开发引擎市场的绝对垄断,但实际上Create解决方案业务对整体收入的贡献率并不是最高的。并且随着激励广告游戏的加速增长,Grow(Operate)的广告收入也迅速攀升,对Unity的收入,尤其是利润的支撑作用更大。

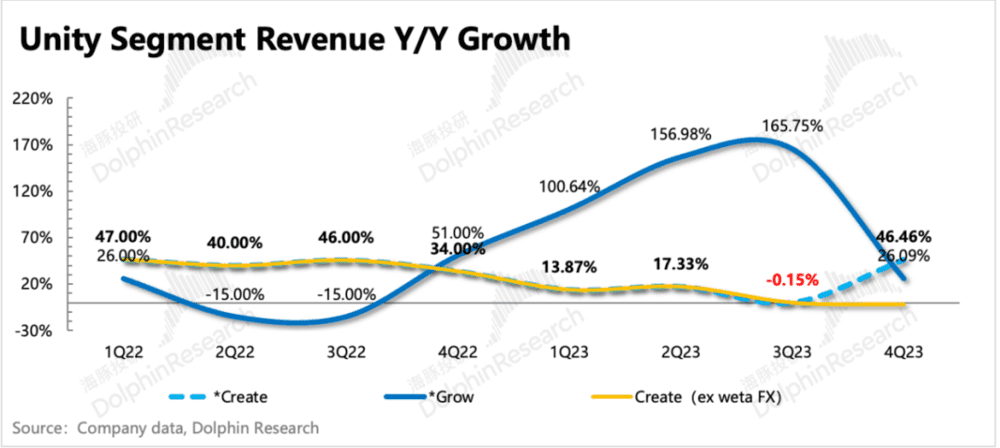

2、回顾Unity过去两年的业绩,Create收入基本保持在一个30%-50%的增速水平,符合一个发展相对稳态的SaaS平台表现,即用户渗透率达到阶段天花板,但粘性高续签率有保障,每年创收增长靠用户使用更多的工具软件或者是平台提价效应。

对于SaaS平台来说,经历过拓客期之后的稳态期,利润率不断提升,平台价值也会兑现。这也是Unity的中长期逻辑之一。

3、目前Unity虽然经营亏损还相对较大,主要源于主引擎的变现率相比同行较低,Create的利润模型还未跑起来,而在近几年公司又不断增加对非游戏领域的投入扩展。

4、在主业领域还未盈利之前,就毫不手软地为新市场投钱,Unity这是提前挖掘自己的新增长动力,这在管理层的几次讲话中也提及,公司当下的战略重点是抢占更多的市场。但也同时带来了市场对盈利模型、公司现金流的担忧。

5、与IronSource合并是基于中长期逻辑,一方面可以给Unity补足游戏产业链中的发行环节的能力和资源(偏超休闲游戏),赚更多游戏流水的分成,另一方面则有助于Unity扩大在独立游戏工作室中的使用渗透率,有助于在元宇宙“掘金”时代,Unity的“铲子”影响力得以发挥。

二、亏损业务重组,Create是重灾区

Unity四季度实现总营收6.09亿美元,同比增长35%,但其中包含了Weta的一次性收入,剔除这个影响,实际只有5.10亿,同比下滑2%,作为一个依赖高增长的成长股,这个业绩非常难看。

当然这与公司正在做业务重组有关,其中对于专业服务、Weta、多人游戏硬件组件开发、独立开发者专业艺术创作工具以及Luna业务都将逐步退出。原因是当下利润至上,而这些业务都是亏损型业务。

不过上述即将关闭的业务中,除了Luna(面向独立开发者的跨渠道营销策划),其他都属于Create业务范畴,因此总营收下滑主要是Create的拖累(不含Weta情况下)。

而Grow业务也因为Q4开始有收购IS而产生的高基数,增速由上季度的166%放缓至26%。

四季度Create继续下滑实际上不足意外,上季度我们就从Net expansion rate、大客户数、剩余履约合同/递延收入,三个前瞻性指标,看到了一些前景的增长压力。但因为这个季度,公司有两个前瞻指标并未在快报中披露,因此暂时无法与上季度回溯对比。

但从剩下还披露的递延收入,以及公司自己给出的收入指引来看,2024年Unity的增长压力还是不小的,尤其是上半年。下半年可能会因为基数低、VisionPro以及和Meta关于H5游戏的合作才会看到回暖。2024年底,Unity 6将发布,这版引擎融入了新的Runtime付费模式,因此有望对老业务带来拉升。

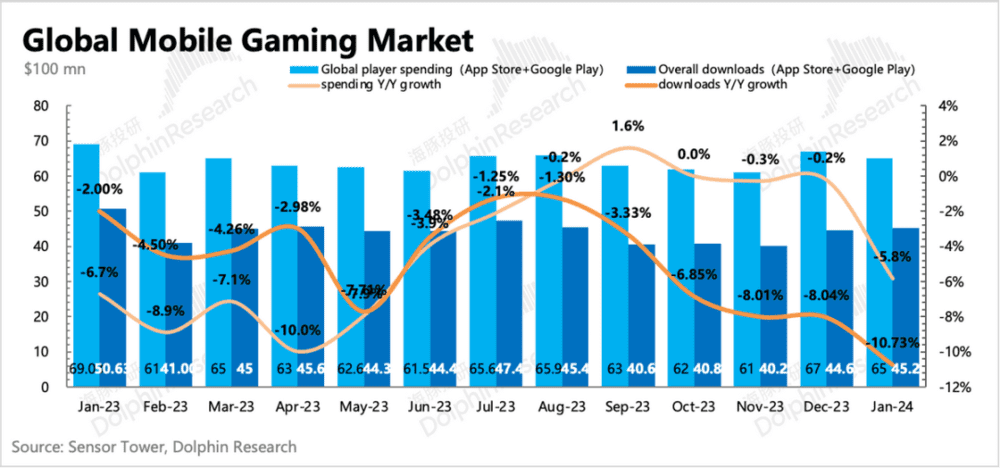

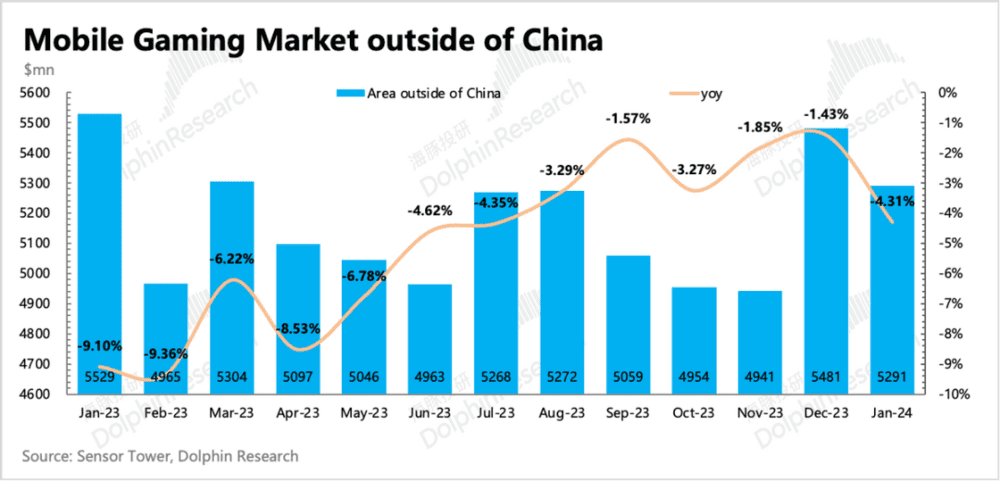

虽然Unity的增长和估值看点主要放在非游戏的工业场景上,但Q4游戏市场收入还是占了整体引擎订阅收入的67%,因此我们也有必要看看行业情况。

从趋势上看,1月之前持续回暖的趋势很明显,但下载次数四季度就开始增速不断走低了,这可能也与中国市场疫情放开,线下活动强势反弹有一定关系。

因此我们预期上半年仍然有一个轻松修复的低基数红利,但下半年也会真正回归疫情扰动的正常,全年来看,稍显平淡,增量需要更多的开发者参与新品开发来刺激行业共同繁荣(以下数据不含中国安卓区市场)。

三、臃肿低效的架构,仍需优化

虽然1月宣布裁员1800人,之前11月也宣布裁掉Weta业务的250多人,但对于目前还有7000人左右创收20亿的组织架构而言,Unity与其他软件公司同行对比起来,显得非常臃肿和低效。

最直接的体现就是高额的经营费用。Unity的三费往往占收入的100%以上,股权激励在其中占了30%。Q4经营费用率99.6%,较Q3有扩大,再加上当期确认的Weta收入成本不低,导致最终的净损益达到了2.5亿美元,经营亏损2.6亿。

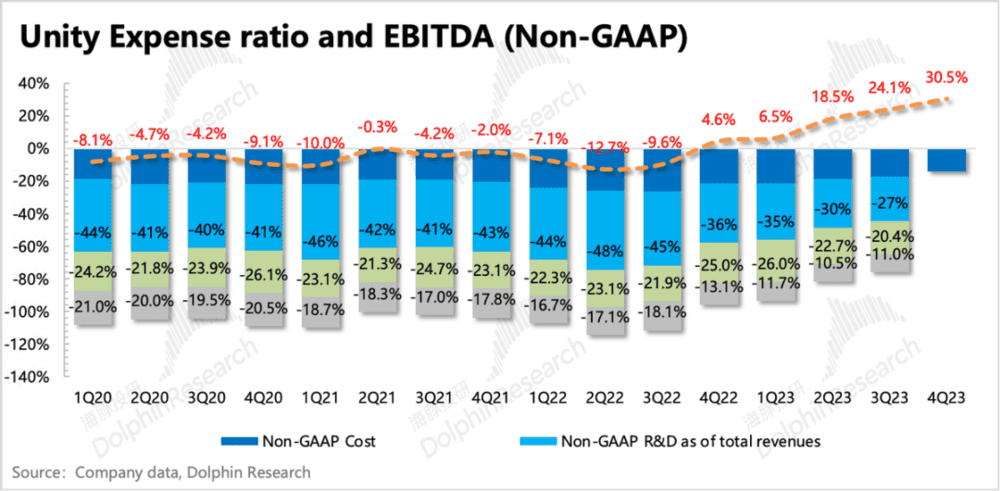

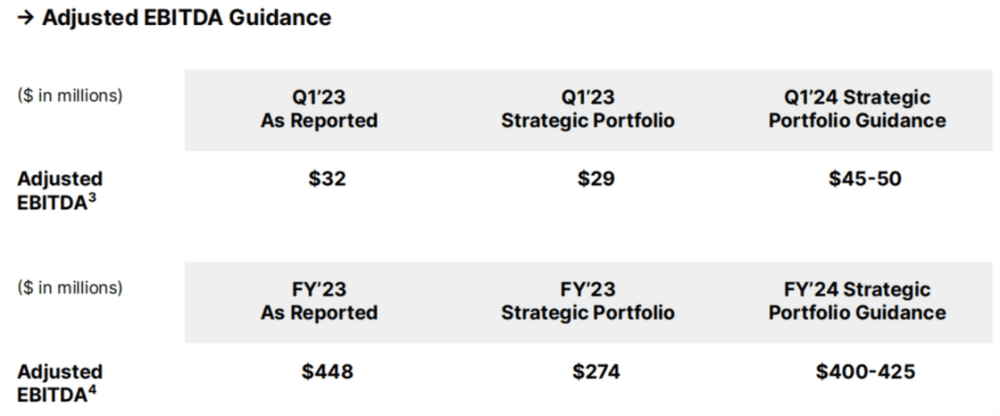

剔除收购Weta解散后的商誉减值、员工期权激励等费用后,EBITDA利润率提高到30.5%。但如果不考虑Weta的话,利润率也就16.5%。不过因为逐步退出高亏损业务,公司对Q1和盈利指引超出市场预期,全年虽然有收入的明显拖累,但盈利亏损比市场预期的要好一些。

公司透露1800人裁员后,预计将会给全年带来2.5亿的Non-GAAP经营开支,如果按照30%的比例加上股权激励的话,那么就是3.3亿的经营费用,优化效果还是不小的。

四、现金暂且无忧

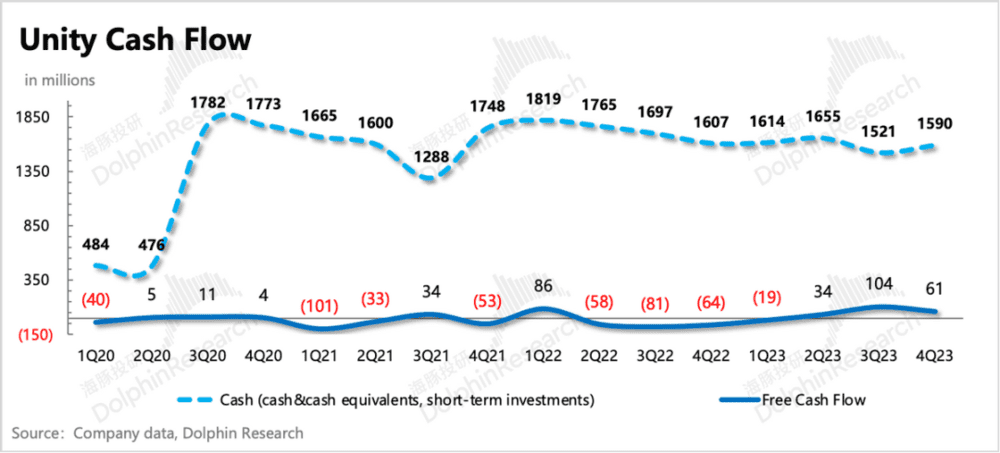

四季度老业务增长承压,公司在现金支出上都比较谨慎,Q4自由现金流净流水7200万,但因为本期略增加了投资、借了一些债务,因此持有现金额环比上升,截至四季度末Unity账上有现金+投资大约16亿,环比减少了多了0.7亿。

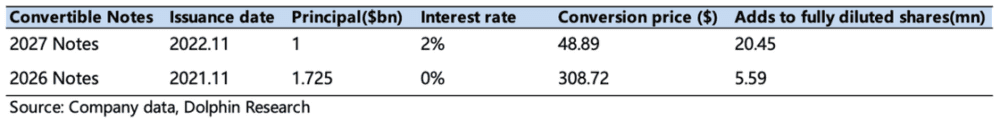

公司无有息债务,融资都是靠直接增发股票,或者发行可转债,四季度末合计面额规模27亿,较上季度变化不大。其中主要是2021年发行的,面额17.25亿,2026年到期的可转债因为转股价格太高股性基本消失,可能到期需要偿还。

但由于公司自由现金流已经转正,后续有望继续积累现金,因此暂时不用特别紧张潜在融资风险,对于中小投资者来说,Unity至暗期何时结束,收入上是否能恢复高增长仍然是更重要的。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君