新年伊始,始祖鸟(Arc'teryx)“8200元冲锋衣被炒到12000元”冲上热搜。这家诞生于1989年的加拿大品牌,正借着中国户外运动风的兴起,成为被中产追捧的对象——与兄弟品牌萨洛蒙(Salomon)、露露乐檬(LULU.O)一起,被称为“中产三件套”。

在小红书等社交平台中,围绕始祖鸟的“病毒式”传播主要分为两类:一是突出技术性能,例如用户身穿始祖鸟夹克冲进大雨后“全身而退”,力证产品的防水能力;二是彰显高端属性,动辄近万元的外套售价,模仿奢侈品牌门店限流和配货销售的营销手段,让这个外观朴实的品牌成为了“户外爱马仕”般的存在。

备受消费者推崇的同时,始祖鸟母公司亚玛芬体育(Amer Sports, Inc)也在寻求资本市场的认可——1月22日,亚玛芬官网宣布,将在美国进行IPO发行1亿股股票,预计发行价在每股16美元至18美元之间。此前,亚玛芬已提交在美国纽约证券交易所的上市申请,股票代码为“AS”。

2019年被安踏体育(2020.HK)等国际财团收购后,亚玛芬一直处于亏损状态,在招股书报告期内累计亏损额达到7.3亿美元。比起业务扩张、提高利润,公司此次IPO目的十分明确——筹资还债。招股书显示,现有股东安踏和Anamered Investments有意认购2.2亿美元普通股,腾讯控股(0700.HK)有意认购7000万美元普通股。

接下来,投资者需要关心的问题包括但不限于:

(1)IPO所募资金在还债之后,还能为股东带来什么?

(2)公司收入的增长逻辑以及扭亏为盈的方式有哪些?

(3)未来,公司估值能够达到怎样的高度?

一、亚玛芬上市利好安踏

作为全球化运动及户外品牌集团,亚玛芬旗下拥有始祖鸟、萨洛蒙和威尔胜(Wilson)三大核心品牌,覆盖服装、鞋类、防护装备和配饰等。

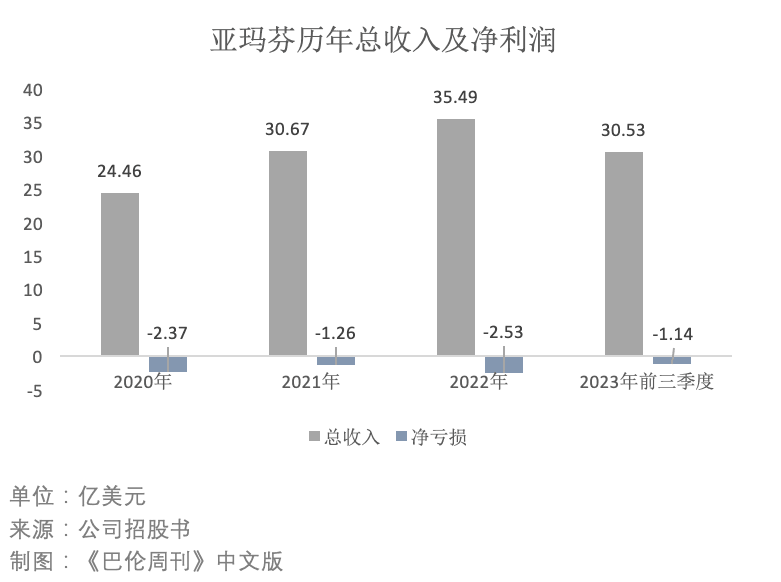

从业绩规模来看,亚玛芬在过去三年多时间里成长稳健。招股书显示,2020年至2022年,公司实现收入依次为24.46亿美元、30.67亿美元和35.49亿美元,复合年均增长率为20.4%。2023年前三季度,公司收入同比增长29.9%至30.53亿美元。

收入稳步增长过程中,亚玛芬的盈利情况却未能改善,2020年至2022年累计净亏损6.16亿美元;2023年前三季度净亏损1.14亿美元,较2022年同期有所扩张。

亚玛芬预计,截至2023年12月31日止年度,公司收入将在43.53亿美元至43.63亿美元,净亏损将在2.34亿美元至2.04亿美元。

造成亚玛芬亏损的原因,首先不能被归咎于业务能力弱。实际上,亚玛芬利润率表现尚可,2020年至2022年毛利率分别为47%、49.1%、49.7%,2023年前三季度的毛利率则达到52.2%,越来越接近安踏主品牌毛利率,后者2023年上半年毛利率为55.8%。

相较于经销商批发,DTC(直面消费者)渠道利润率通常更高。根据最新数据,亚玛芬DTC渠道(零售+电子商务)收入占比约为30%,而安踏DTC和电子商务收入贡献超过80%。也就是说,亚玛芬凭借三成DTC渠道占比,达到接近安踏八成DTC渠道占比的毛利率。随着公司强化DTC模式,其盈利能力将进一步提升。

其次,亏损并非因为业务规模扩大。在招股书中,亚玛芬没有提及筹资用于业务扩张的计划。此前,公司预计到2025年,将始祖鸟、萨洛蒙和威尔胜打造成为“10亿欧元”(约合10.9亿美元)品牌,共计32.7亿美元,与当前收入相比十分保守。

此外,亏损无关于运动服饰消费市场环境。招股书援引欧睿国际(Euromonitor International)数据称,2022年到2027年,全球运动服装年度支出将以6.4%的复合年增长率增长;运动鞋年度支出的复合年增长率约为6.8%。其中,大中华区增速高于行业均值,运动服饰和运动鞋的复合年增长率分别为9%和8.8%。

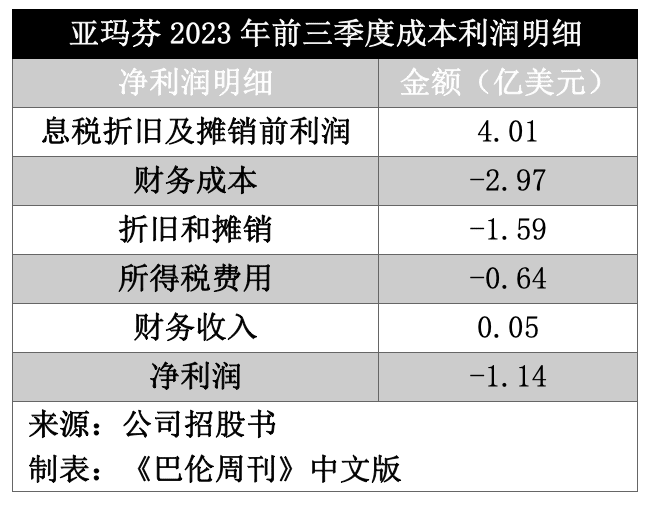

以上可能性之外,亚玛芬招股书显示,其亏损主因来自偿还利息及折旧摊销。截至2023年9月30日,公司的长期债务包括来自关联方贷款40.13亿美元、定期贷款便利17.85亿美元;短期债务为3.82亿美元。

受此影响,2023年前三季度,亚玛芬财务成本达到2.97亿美元,几乎全部来自利息费用,包括关联方利息成本1.66亿美元和其他带息债务的利息成本1.22亿美元。此外,公司折旧及摊销费用为1.59亿美元。

而在资产端,截至2023年9月30日,亚玛芬资产总额(81.47亿美元)与负债总额(81.38亿)几乎持平。因此,本次IPO不求扩张,只为“还款”。招股书称,筹集资金将用于偿还现有股东贷款及合资公司贷款,并使用剩余净收益偿还循环贷款下部分未偿还借款。

上述40.13亿美元关联方贷款,全部会被股权化处理。经调整后,亚玛芬资产总额为80.51亿美元,负债总额降至39.46亿美元。

上市“还款”对于亚玛芬及其股东都是利好。交银国际指出,亚玛芬预计使用上市收益偿还贷款,有望改善盈利及收入状况。同时,公司上市获得的现金注入,可以加速业务增长,有益于股东安踏。

二、“户外爱马仕”难以拉动高增长

始祖鸟是中国消费者熟知的品牌,也是亚玛芬收入增长的主要动力,2023年前三季度,始祖鸟所在科技服饰部,以58.27%的同比收入增长,成为增速最快的部门。而萨洛蒙所在户外装备部、威尔胜所在球类与球拍运动部,收入增速分别为26.76%和9.87%。

业绩贡献最大的部门则是户外装备部,报告期内实现收入11.44亿美元,占比37.47%;科技服饰部排在第二,收入为10.43亿美元,占比34.16%;球类与球拍运动部收入8.66亿美元,占比28.37%。整体来看,三大部门收入贡献较为平均。

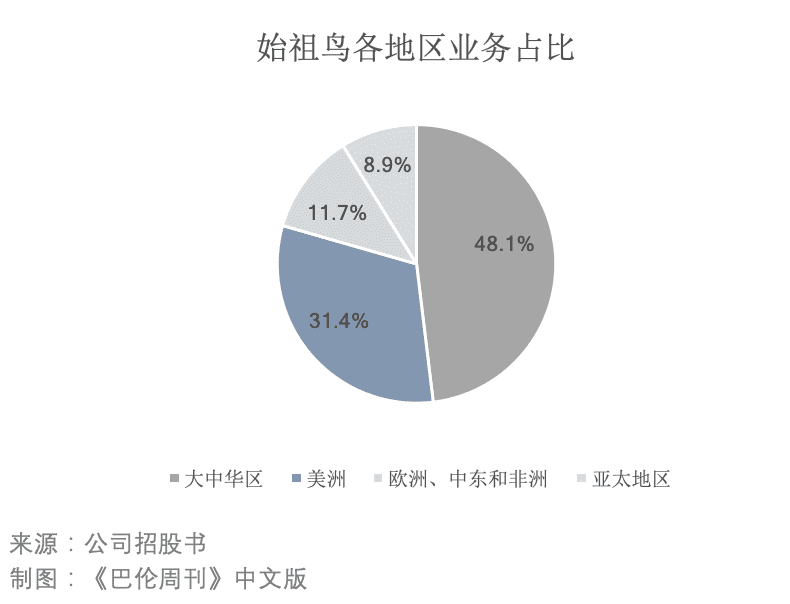

科技服饰部的爆发式增长,主要得益于始祖鸟大中华区业务。2023年前三季度,始祖鸟大中华区收入占比达到48.1%,高于2022年的43%。同期,大中华区对萨洛蒙和威尔胜的收入贡献仅为9.6%和5.2%。

凭借着反向拉链设计、耐用性能等优势,始祖鸟在中国社交媒体被塑造成为户外品牌的“爱马仕”——7000元的冲锋衣、9000元的滑雪服、2万元的羽绒服,吸引了大批中产及富裕人群。如此高昂定价下,Alpha SV等经典产品甚至面临着断货情况。与之配合,始祖鸟线下零售门店,同样将精力聚焦于服务高净值用户。

招股书中,亚玛芬也多次强调中国市场的价值:自2019年以来,始祖鸟在大中华区自有零售门店从32家增至63家,超过北美(48家)、欧洲(6家)和亚太其他地区(21家)门店数量;会员人数也从2018年的1.4万名增长到报告期末的170万名。

基于始祖鸟的亮眼表现,亚玛芬对萨洛蒙开发了类似策略——零售门店数量从2019年的13家增长到30家,并且优化线上销售渠道。2023年,该品牌收入占比从2022年同期的4.8%翻倍至9.6%。

不过,复制始祖鸟的成功并非易事。以直观产品为例,始祖鸟功能性“硬壳”夹克最为畅销,除了专业的户外运动场景外,还可用于日常穿着。而萨洛蒙2022年鞋类收入占比超过60%,核心产品是越野跑鞋,消费场景更为小众。

渠道策略方面,亚玛芬不断强化始祖鸟DTC渠道,表示其技术服装可以通过零售店为消费者提供身临其境的体验;萨洛蒙和威尔胜则仍以经销为主。

在始祖鸟带动下,大中华区成为收入增长最快的市场——2020年至2022年,大中华区收入从2.02亿美元增至5.24亿美元,复合年增长率60.9%,增速远超公司的20.4%。2023年前三季度,大中华区营收同比增长67.6%,同样超过公司营收整体增速。

如果亚玛芬能够保持两位数增长,业绩将大幅超越市场平均水平。但同时,中国市场体育运动服饰的潮流化趋势越来越显著。例如,2021年爆发的“国潮热”带动李宁(2331.HK)的业绩和股价双增长;2022年北京冬奥会则让冰雪运动及相关品牌成为行业热点。

亚玛芬坦言,消费者对运动装备和防护装备的偏好也可能发生变化,对某些运动和户外活动的兴趣可能随着时间的推移而减弱。如果无法预判不断变化的趋势,公司产品销售将受冲击。因此,投资者将关注下一波消费热潮下,亚玛芬能否继续挖掘业务增长点。

即使大中华区收入增速明显,但份额依旧不高,截至2023年9月30日约占公司收入的19%,低于美洲(40%)以及欧洲、中东和非洲(33%),高于其他亚太区域(8%)。这意味着,中国市场在短期内难以成为亚玛芬的核心业绩支柱。

招股书提到,公司普通股在美国上市或发行前,不需要获得中国证监会的监管批准或办理备案程序,原因之一就是业务活动和主要营业地点在中国大陆境外。

三、估值可以对标谁?

2019年,安踏、方源资本(FountainVest Partners)、Anamered Investments和腾讯控股组成的国际投资财团,以46亿欧元(约合52亿美元)作价收购亚玛芬。截至2023年6月30日,安踏持有亚玛芬52.7%股权。

招股书称,在本次发行完成之前及重新分类和分配生效后,安踏、方源资本、Anamered和腾讯将分别持有已发行普通股的56.0%、16.0%、20.6%和5.6%。

正因如此,市场期待亚玛芬旗下的始祖鸟,能够对标同样有着“安踏基因”的斐乐(FILA),带动亚玛芬整体业绩增长。2009年并入安踏后,斐乐不仅在2014年扭亏为盈,而且逐渐成为核心业务板块,2023年上半年收入达到122.29亿元,占比41.3%。

不过对比来看,安踏收购斐乐获得的是中国区经营销售权,对亚玛芬则是参与整个国际品牌运营,后者存在更多挑战。招股书坦言,由于商店关闭、经济低迷或主要市场(特别是北美、欧洲和亚洲)经济不确定性,消费者对公司产品需求可能下降。

为此,收购亚玛芬体育后,安踏逐步开启了管理层换血,希望延续此前成功经验。例如,曾任安踏集团总裁及户外运动品牌群CEO的郑捷,专任亚玛芬CEO一职。

另一方面,斐乐与始祖鸟的定位存在较大差距。斐乐所属大众时尚运动服饰,近年快速崛起与“国潮热”和“休闲风”密不可分;始祖鸟及亚玛芬另两大品牌则聚焦高端细分赛道。对于相对小众的始祖鸟,延续“科技户外”热的难度高于斐乐。

如果难以成为安踏,那么亚玛芬可以对标谁?根据《巴伦周刊》中文版追踪的全球体育用品公司榜,同样聚焦户外细分市场,旗下拥有北面(The North Face)、万斯(Vans)、添柏岚(Timberland)、迪凯思(Dickies)等品牌的威富集团(VFC.N),或许可以作为亚玛芬成长轨迹的参考标的。

威富集团最新财报反映出多品牌战略的两面性——受益于不同产品类别、不同细分市场的利好,但也要权衡某些品牌或地区收入下滑的风险。

截至2023年9月的六个月,威富集团的品牌中,仅有北面收入同比增长16%至16.67亿美元。万斯、添柏岚和迪凯思的收入都出现下滑,幅度依次为22%、6%和14%,导致威富收入同比减少4%至51.21亿美元。分区域来看,占比过半的美洲市场收入减少12%,是业绩下滑的主因。期内,集团净亏损达到5.08亿美元。

资本市场对威富给出了直接反馈——2023年,该股下跌近40%,是上述榜单中表现最差的公司之一。按照威富截至2023年4月1日年收入(116亿美元)和当前市值(64亿美元)推算,其市销率(PS)仅为0.55倍。结合亚玛芬2022年业绩并对标威富,那么亚玛芬的估值约在20亿美元左右。

目前,亚玛芬三大核心品牌、四大市场均实现了正增长,暂时无需担心业绩下滑风险。但与威富一样,尽快实现盈利是亚玛芬亟待解决的问题。

对于预期价值,综合外媒报道,亚玛芬估值在87亿美元至100亿美元之间——最高估值几乎两倍于被收购价格。

国海证券推算,基于100亿美元估值和2022年240.3亿元(35.49亿美元)收入,亚玛芬PS倍数约为3倍。若2023年下半年能够延续上半年增长态势,预计公司2023年PS介于2-2.5之间。这低于安踏约3.2倍PS的市销率。

上市“还债”后,亚玛芬有望逐步扭亏为盈,或在短期内提振股价。如果希望获得更高的长期估值,亚玛芬不仅要维持始祖鸟的高增长,还要挖掘萨洛蒙和威尔胜的成长逻辑——这些都是招股书尚未明确阐述,而有待

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:曹妍,编辑:林一丹