“独角兽”诞生于2013年——互联网时代。

彼时,Facebook已抢先一步在纳斯达克敲钟;Uber单轮融资35亿、成立5年估值破600亿;Airbnb成立5年,估值超过250亿;Pinterest成立5年估值超116亿等等。

这些如日中天的互联网“新贵”理应被授予一个足够unique的称号,将他们和其他创业公司区分开来。

于是,Cowboy ventures创始人Aileen Lee使用“独角兽”(Unicorn)一词,专指“成立不到10年,估值就超10亿美元,且未上市的科技创业公司”。从此,神话中高贵且稀有的“独角兽”,代表着下一个破土而出的Facebook。

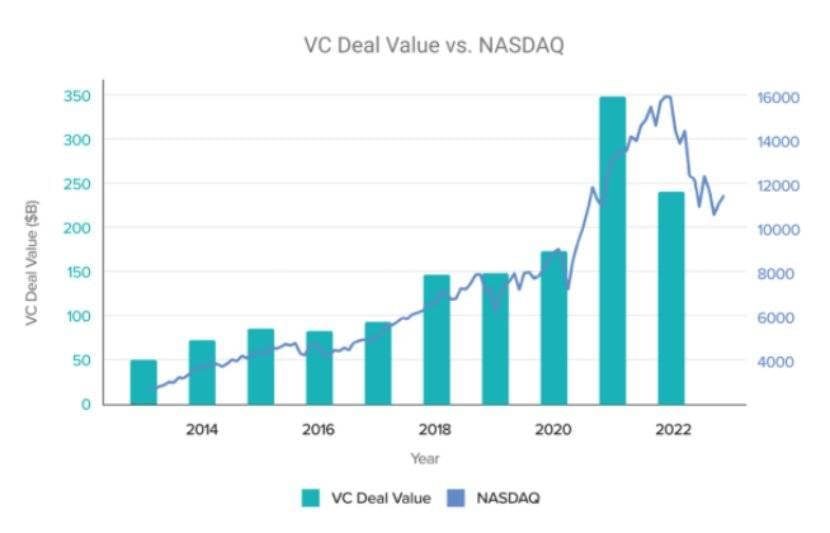

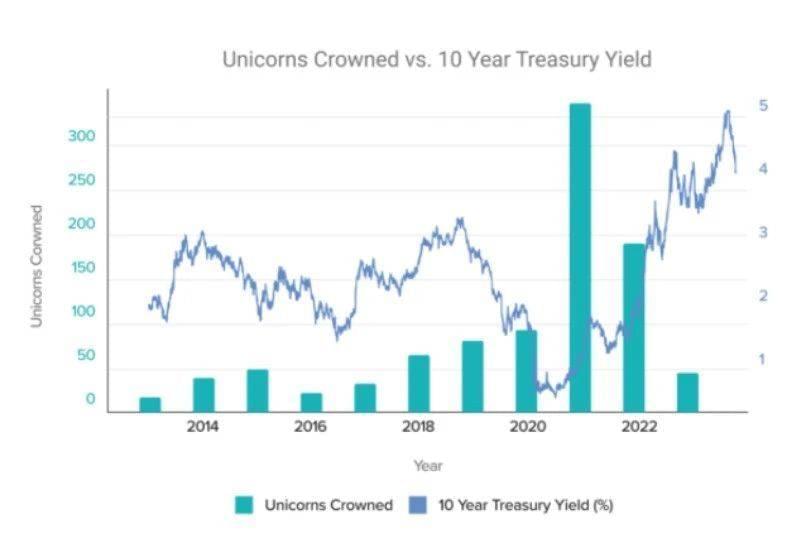

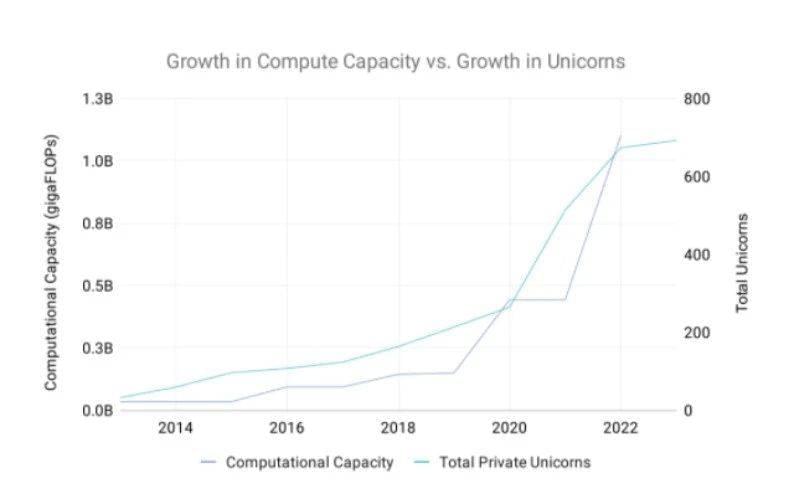

此后十年,从电商、社交平台,到SaaS等领域,出现了一大批独角兽企业。2013年全球新晋独角兽仅为22家;而2021年则为736家,几乎平均每天诞生2家独角兽。

情况在极盛时迅速转衰——2022年全球新晋独角兽393家,数量较2021年近乎腰折;2023年则较2021年下降了87.2%。

除了美联储加息,全球经济增速下滑等因素,独角兽“陨落”的深层原因并不隐晦。

其一,独角兽“估值超10亿美元”的标准过于宽泛。从2013年至今,独角兽出现了mini化倾向,含金量一直在缩水。2013年,全球独角兽平均估值为1341.9亿元人民币,2023年则为219.37亿元。从每年新晋独角兽平均估值来看,该数值在十余年间同样下跌了84%(睿兽分析)。

其二,独角兽不能代表一家公司足够优秀。估值过高,融资过快,后续造血不足,烧钱太多的例子比比皆是。PitchBook显示,自2021年以来,有400多家独角兽公司,没有筹集到新一轮资金,其中约94%的科技独角兽公司没有盈利能力。

风投在2021年疯狂种的树,在2023年结出了大批苦果。

其三,互联网时代诞生的庞大独角兽,在AI时代可能会倾向于成为垂直赛道的“小犀牛”。因为互联网的一大特征就是“赢家通吃,败者恒弱”,当初凭借商业模式创新、庞大的网络效应、低廉的边际成本,第一名可以疯狂烧钱干掉第二名,吞下整个市场。

但在AI时代,烧钱可能并不会干掉第二名,而是会干掉自己。一方面,头部企业即便能聚集大量财富,但因为算力成本,也不太能占有整个市场。另一方面,虽然数据壁垒依旧存在,但数据也要分情况,比如谁拥有数据,数据有多独特,数据在什么层面是独一无二的,以及聚合和分析数据的正确位置在哪里。这些问题对于不同业务部门、不同行业和不同用例,答案会有所不同。

结果就是,创业方向可能会从大开大合变成“一个人的生意”。我们能够发现,现在有很多小而美的产品是几个人做一个产品,同时ARR也可以很高。

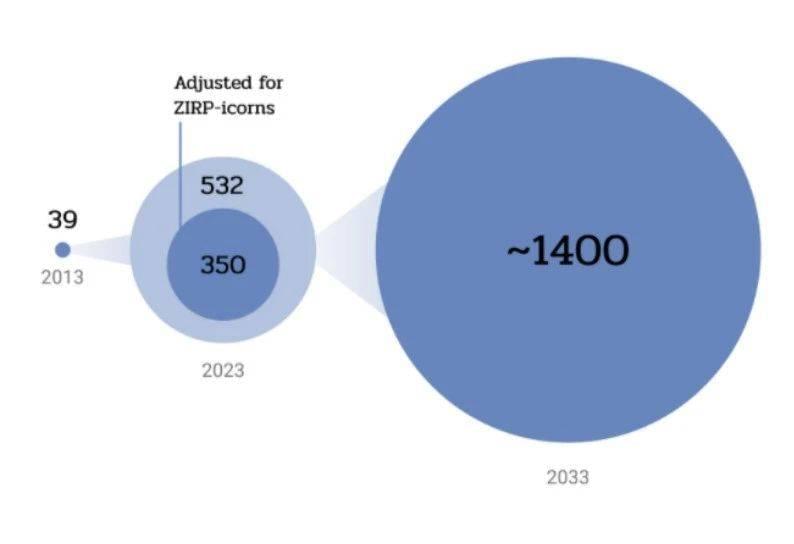

站在这个历史节点上,Aileen Lee发表了“Welcome Back to the Unicorn Club, 10 Years Later”,并指出目前很多独角兽会在烧完钱后消失,只剩下350 家更健康的公司。适道对文章进行了筛选改写。

亮点数据:

未来大批ZIRPicorns(零利率独角兽)会在烧完钱后消失,剩下350家更健康的公司;

目前78%的独角兽聚焦to B,2013年60%的独角兽聚焦to C;

目前93%的独角兽是Papercorns(纸面独角兽),2013年只有36%;

目前7%的独角兽公司能够成功退出,2013年则为62%;

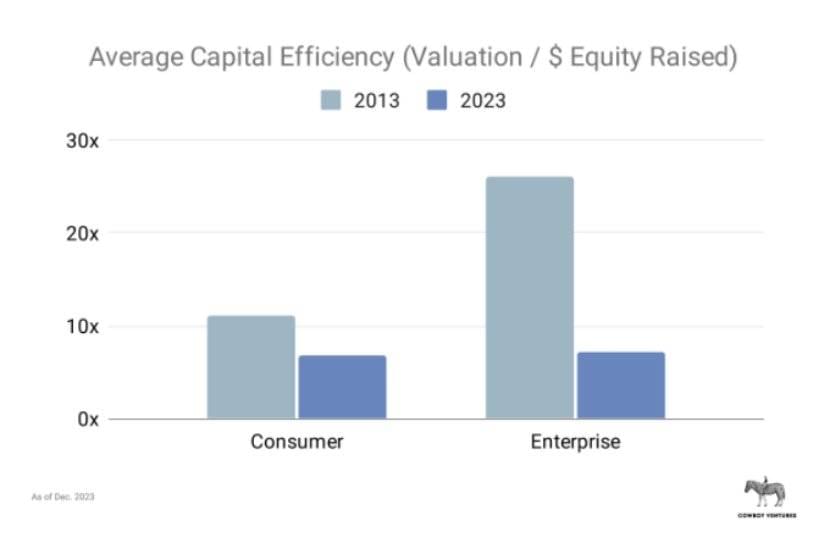

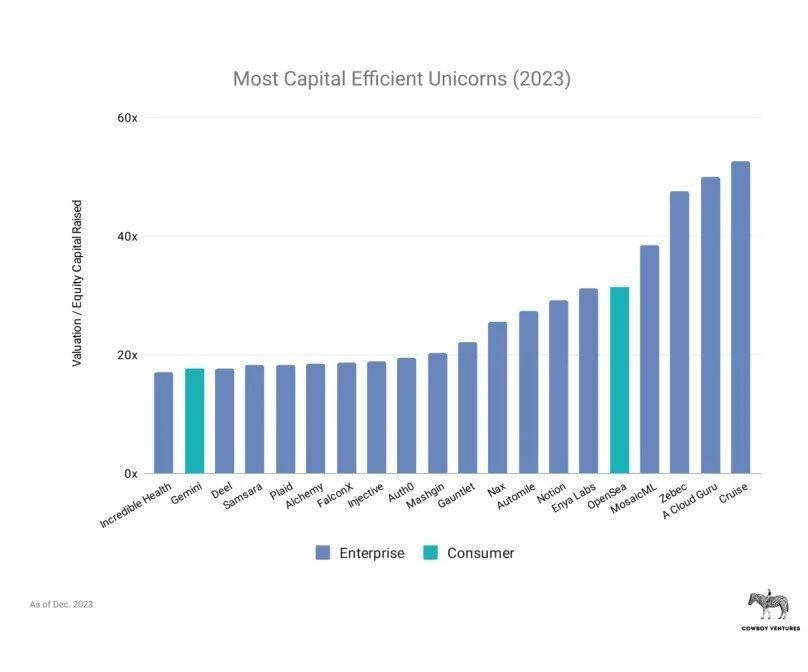

十年来,独角兽资本效率大幅下降,toB类——26x降至7x,toC类——11x降至7x;

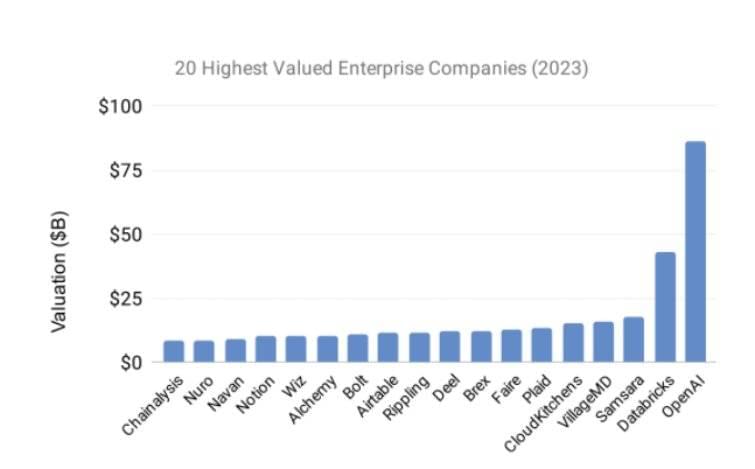

AI 大势所趋,OpenAI有望成为十年来首家“超级独角兽”(千亿美金估值);

2033 年,美国将拥有1400家独角兽。

一、戴独角兽面具的“小犀牛”,过快加冕是诅咒

这次,Aileen Lee又提出了一个新命名“ZIRPcorn”——零利率政策(ZIRP)时期出现的独角兽。它们在2020年1月~2022年3月,最后一次被市场估值为独角兽的企业,彼时股市倍数创下峰值,利率接近于零。

如今的532家独角兽公司中,60%都属于“泡泡”独角兽ZIRPicorns。

当下投资人出手谨慎、并购环境恶劣、创始人抵制重组,ZIRPcorns也会回归其本来的位置。

对此,Aileen Lee进行了预测:

1. 独角兽难当:只有不到1%被VC投资的企业,平均花7年时间才能成长为独角兽。在过去十年中,美国独角兽公司数量从39家增至532家,总估值从2600亿美元增至1.5万亿。

2. 过快被“加冕”可能是一种诅咒。例如Hopin和Bird,从创立到估值10亿仅用了一年,汽车租赁公司Fair是两年,Convoy和Knotel则是三年,而现在全都陨落了。

3. 2024年预计会出现独角兽关停风。挤干市场水分后,美国独角兽的数量会在一段时间内稳定在350家更健康的公司(目前数量的65%)。

二、十年间:从to C到to B大迁徙

在Web2.0时代,赢得消费者,你就会变成通吃赢家。但随着近几年互联网红利见顶,不少互联网巨头向to B扩张,这个趋势在AI时代会更加明显。

Aileen Lee观察到:

1. to B 独角兽总估值从20%到80% 。在2013年,to B独角兽数量占比38%,总估值占比20%。当时,Workday、ServiceNow、Splunk和Palantir是最有价值的to B独角兽。现在,to B独角兽数量占比 78%,总估值占比 80%(1.2万亿美元)。

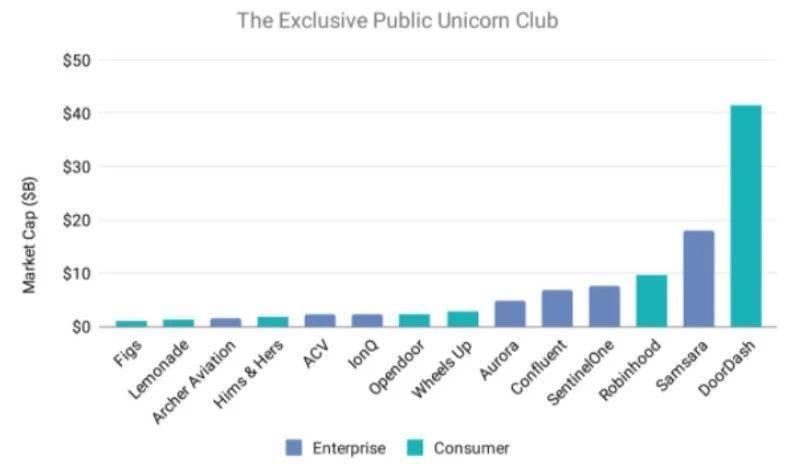

2. to C独角兽总估值从80%到20% 。如今最具价值的消费互联网初创公司在运营最后一英里送货业务 (DoorDash、Gopuff)、大健康(Devoted、Ro、Cityblock)和游戏驱动平台(Discord, Rec Room)等领域——这些公司在疫情期间创造了新的消费习惯。

3. VC的兴趣转向了AIGC、SaaS等领域。如今,在独角兽分布的19个细分领域中,从通用人工智能和医疗到食品配送、HR软件和股票交易等等,无所不包。这些与2013年形成了鲜明对比,当时社交平台、商业服务和通用型企业服务占据主导地位。

Aileen Lee对to C到to B的“大迁徙”给出了思考:

原因是:更高的历史资本效率(划重点,历史)、SaaS商业模式的可预测性(高毛利率和客户留存率),以及不断增多的潜在高估值收购方。全球云计算普及使得采用新软件变得更加容易,并为应用层、基础设施、数据和分析以及安全公司打开了整个新生态系统的大门。

不过,Aileen认为,周期性在摆动,期待未来几年会出现更多令人兴奋的消费互联网独角兽公司。当今,许多相关头部企业已有约20年历史(Ebay、Expedia、Opentable、Tripadvisor、Stubhub、Yelp),这里可能是下一个机会所在?

三、风投难赚钱:独角兽资本效率大幅下降

先讲一个故事来解释资本效率:当前估值/融资总额。

一家公司通过优先股融了6亿美元,外加1亿美元的债务。

2021年,这家公司迅速成长为AAR达1亿美元的公司,并以30亿美元的估值融资,拿到了高增长上市同类公司的30x倍数。员工以优先股价格的一半获得普通股期权,估值为15亿美元。

但到2022年,老客户流失,新客户难觅。几轮裁员后,公司将员工从1000消减到500。

2025年,通过奋力挣扎,公司终于实现了1亿美元ARR,几乎实现了盈亏平衡。此时,一家PE向该公司报出了5亿美元收购价,相当于其收入的5倍,这和当时二级市场的同类公司估值相符。

因为股票期权underwater,管理层接受了这笔交易,同意为自己(2000万美元)和员工(2000万美元)分配8%的“分红”。

最后,债权人拿回了所有钱,但投资人只能收回60%的投资成本,同时在公司工作四到十年的老员工大概也只能得到3万美元。

此时,该公司的资本效率为0.83 倍(5亿美元/6亿美元股权融资)。

历史上,最成功的风投支持的科技公司可以给出“巨额回报”——10年内实现26倍(IRR约为40%)。

但是,在过去十年间,科技行业失去了资本效率的优势。

数据显示:

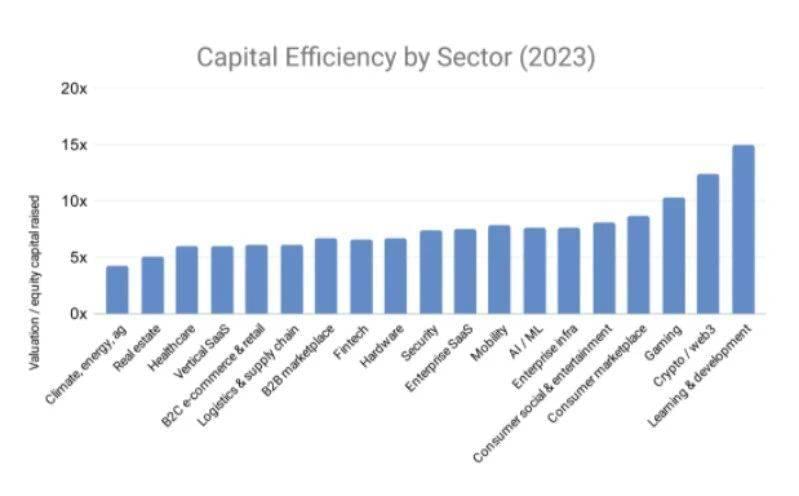

1. 十年间,to B类企业,资本效率从26x降至7x;to C类企业,资本效率从11x降至7x。而且,考虑到现在很多独角兽估值过高,7x都给高了。

2. 约20%的独角兽,资本效率不到4x甚至更低。

3. 平均资本效率最低的行业类别包括:气候/能源、医疗健康以及Fintech。

4. 2013年,Workday和Service Now的资本效率达到了60x,而如今它们的市值也分别扩大了5倍和18倍。

换句话说,比起投资独角兽,投资者还不如跑去二级市场买超级独角兽的股票。毕竟,在过去十年间,Salesforce、Amazon和微软,分别涨了8x、9x、9x。

四、IPO不易:93%独角兽是“纸老虎”

种种迹象表明,不少独角兽都会成为“Papercorns”——一级市场给了估值,二级市场却无法变现。而且这个比例非常惊人。

一些悲观的事实:

1. 2023年,仅14家独角兽能上市——高达93%的独角兽企业都是Papercorns。即便能成功上市,独角兽们的日子也不是一路畅通——十年间,至少有20家独角兽公司上市后的市值跌破10亿美元。

另外,考虑到当前严寒中的并购环境、创始人对再融资的抵触,以及投资人对于“接飞刀”的恐惧,预计2024年将出现更多“独角兽尸体”(例如,Convoy、Olive Health、Zume)。

2. Aileen对创造“独角兽”一词而影响资本市场感到抱歉:21%公司估值10亿美元(2013 年为 10%),徘徊在成为“独角兽”的门槛边缘,而46%的公司估值低于20亿美元。根据Hiive提供的290家独角兽真实交易数据,大约40%的公司在二级市场上的交易价格低于10亿美元,可能有更多公司会跌破这一门槛。

一些乐观的预测:

1. 当前独角兽中有约350家健康企业——十年内几乎增加了10倍(意味着上述60%的ZIRPicorns中有27家左右成长为健康企业)。同时,我们也看到了独角兽指数增长(Unicorn Software Power Law)的证据。

2. 我们看到了摩尔定律的影子:随着计算能力、功能和使用的增加,独角兽的数量也在增加——在过去十年,受到企业软件支出、消费科技采纳、风险资本投资和利率的推动,独角兽数量平均每年增长了30%。

3. 到2033年,美国有望拥有4倍的独角兽,约1400家——如果将当前独角兽数量调整为健康的350家,未来独角兽的同比增长率降低至15%,并稍微提高当前的资本效率。

五、成功退出仅7%:硬件公司更容易被并购

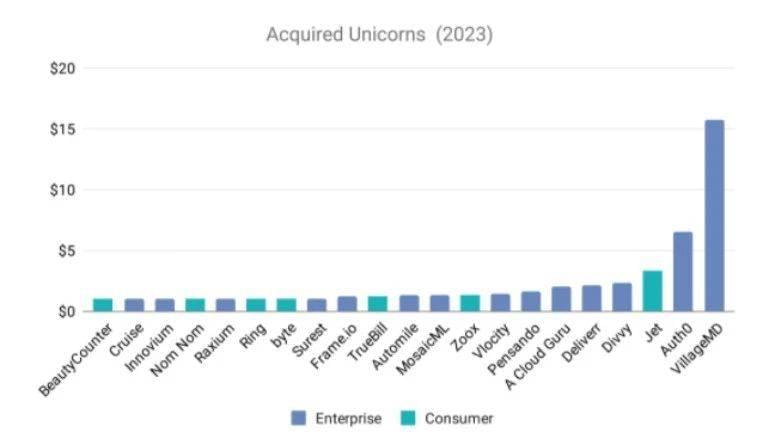

1. IPO难,并购成功率也在降低。2023年共21家独角兽被并购,占比4%,十年前则是23%。这些被并购的公司有66%属于to B类公司,平均收购价格为24亿美元,几乎是十年前的2倍。

2. 高达33%的并购涉及硬件公司。例如 Cruise、Raxium、Ring和Zoox等。原因很可能是低利率环境下,无论是独角兽还是收购方都对硬件公司青睐有加。

3. 创始人分钱到达历史新高(WeWork为7亿美元,Hopin为2亿美元)。这可能会让创始人和投资者、员工的利益不一致。

4. 精英上市独角兽俱乐部:只有3%是上市公司(2013年为41%)。

5. 从公司成立到首次IPO或被并购,平均时间是6 年。

6. 75%的创始CEO从创立初就退出,但在大约70%的上市独角兽中,现任CEO也是创始CEO。

六、下一个超级独角兽名单?

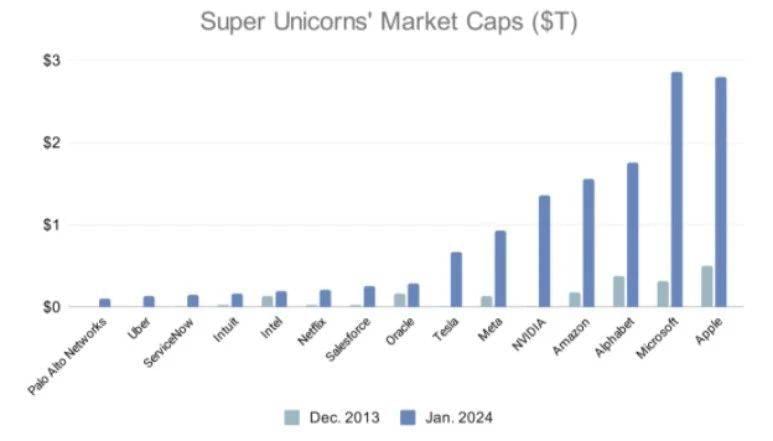

在科技创新史上,每个大浪潮都会诞生最终市值超过1000亿美元的超级独角兽,如微软、Cisco、Amazon和Meta(Meta是过去十年唯一进入名单的)。

1. OpenAI有望成为首个AI超级独角兽。成立仅八年,正以超过1000亿美元的估值融资。

2. 过去十年,加密货币一度被视为可能引领整个十年的超级趋势。Coinbase在2021年11月上市,市值一度飙升至760亿美元,但目前已回落至320亿美元左右(由于Coinbase成立于2012年,因此未被纳入此数据集分析)。

3. 过去十年,VC资持的超级独角兽的数量从2013年的4只上升到现在的15只,其市值更是成倍飙升。以Meta为例,市值从2013年的1220亿美元暴涨至今天的9500亿美元,增幅高达8倍。

4. 超级独角兽公司拥有颠覆整个行业的能力,例如Netflix市值超过了Comcast、Paramount、Warner Bros三家公司总和,而特斯拉的市值则超过了全球前五大上市汽车制造商的总和。

5. 除Meta,还有三家公司在近几年晋升为超级独角兽:ServiceNow、Uber和Palo Alto Networks。Airbnb也紧随其后,当前市值达到880亿美元,有望跻身超级独角兽行列。

随着软件行业的整合和对规模较小参与者的更严格的资本限制,超级独角兽的力量在未来几年可能会进一步增强。

七、十年反思:风投启示录

未来一段时间内,随着独角兽大批消亡,风投也将会发生更多变化。一些将跟着消亡,一些则会筹集较小的资金(可能会调整规模以获得更好的回报),并缩小团队规模。

那么,对于风投而言,有一些经验值得总结:

1. 宏观经济因素和周期至关重要。一级市场巨额资金涌入,催熟了大量企业,但资本效率却有所下降,这将影响未来数年的财务回报,毕竟许多公司依然是Papercorns。

2. 目前这轮周期还在继续。未来数年来,将会出现更多的裁员、折价融资以及关停。请做好准备。

3. 用10亿美元“门槛”区分“独角兽”,这个标准虽然方便但不完美。过早成为独角兽,反而会埋下隐患。今天的创始人已经可以看到,盲目追逐虚高估值和脆弱的商业模式所带来的恶果。

4. 在当下美国500强公司中,只有不到10%被视为科技公司,预计未来几十年里,这一比例会上升,包括很多2023年成为独角兽的公司。