一

2024,下列几个坚如磐石的信仰会动摇:

(1)货币信仰;

(2)科技信仰;

(3)房地产信仰(已有感知)。

二

货币信仰。

三十多年来,人们相信只要货币一放水,经济就会有起色。

2023年,有两个数据失灵了。

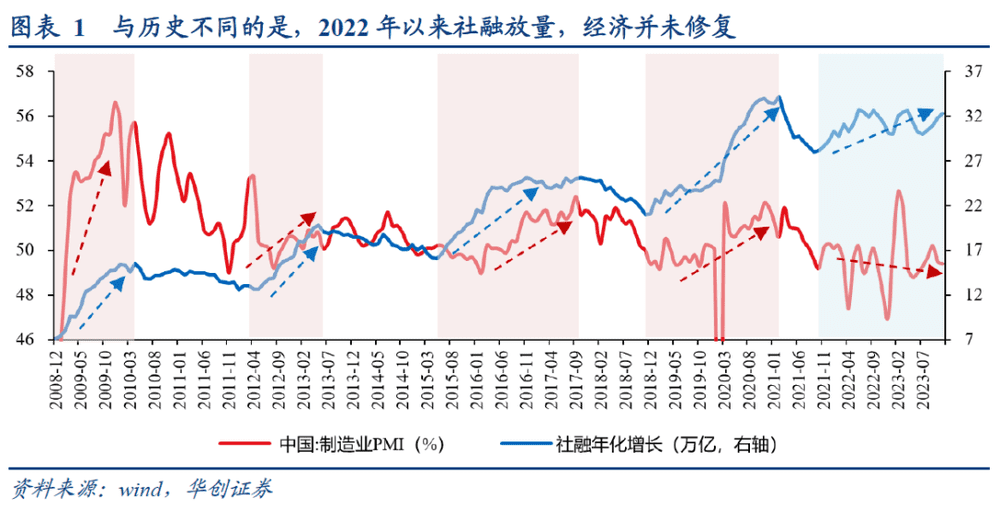

(1)社融。

社会融资规模,代表流向实体经济的钱有多少,按传统分析框架,它是经济的先导指标,放量之后2-4个季度,经济一般会有反应。但2022年以来社融增加不少,但经济并未修复。

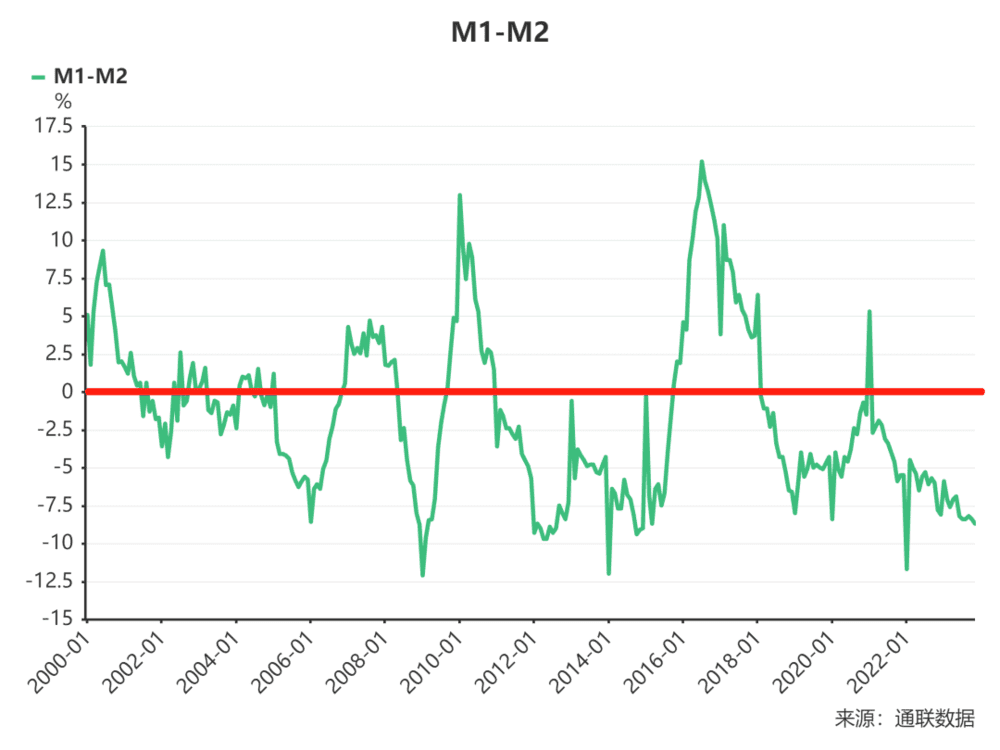

(2)M1-M2负剪刀差。

M1的增速低于M2,而且差距不断拉大,表明企业和居民把钱都存成定期,死钱增多,活钱减少,经济活力下降。

社融失灵和M1-M2负剪刀差,共同的含义是,印出来的钱不少,但人们不投资不消费,钱趴在账上,没有循环起来。

这背后其实是信心和预期。货币放水解决不了预期问题。如何解决?

经济学者张五常提出通胀救世论:先把通胀拉到6%,让经济热起来,再调校到4%,渡过通缩风险。

张五常的本意,想通过增加财富效应,来刺激消费与投资,避免陷入财富缩水-消费萎靡-通缩的恶性循环。

思路是对的,但操作极难。东方大国对通胀特别忌讳,对通缩不那么害怕。

固定收入的人更担心通胀(通缩反而让固定收入者短期内购买力提高),民企和灵活就业的人更担心通缩。而掌握话语权的往往是固定收入者。

何况现在的预期问题,不光是经济领域之内的事,更多与规则的确定性、与非经济性政策的宏观一致性相关。

2024如何刺激居民企业的消费和投资?管理层有三招比较清楚。

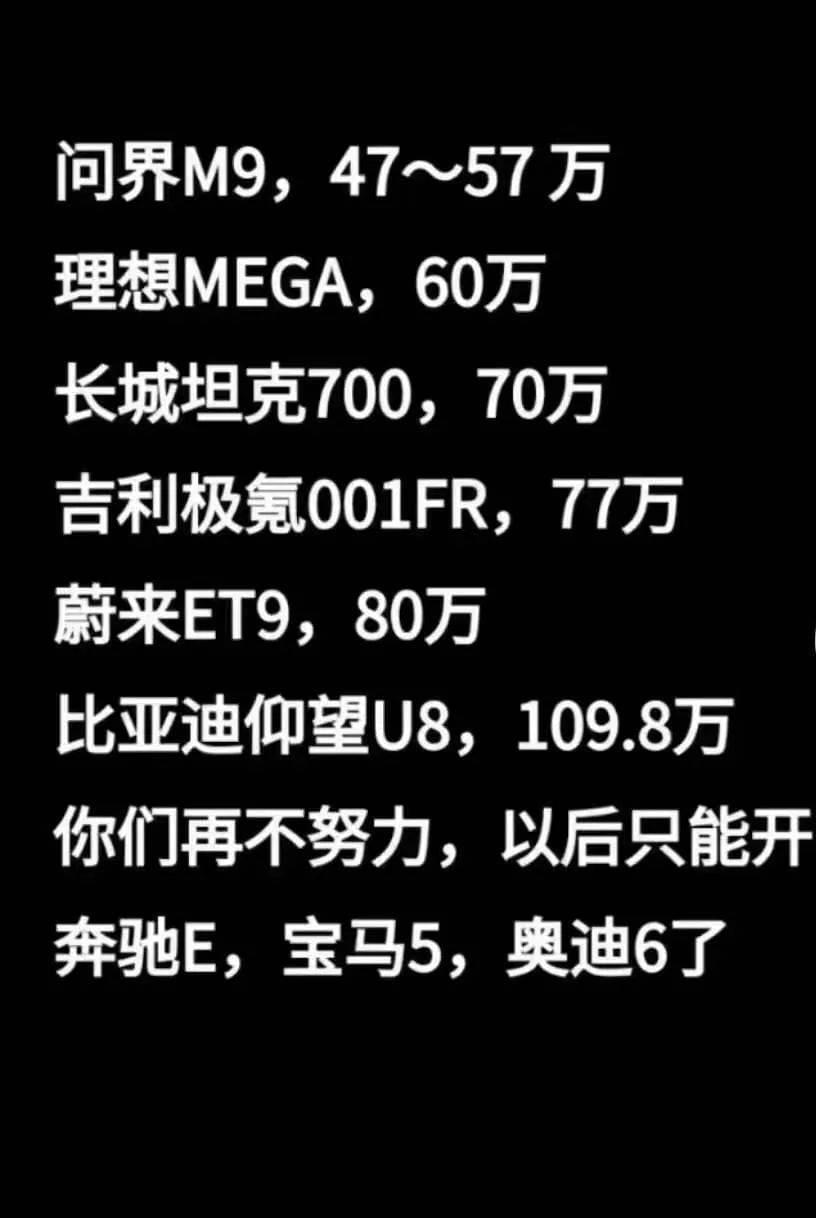

一是消费,新能源车是重点。

网上流传一个段子:混得不好就只能买BBA(奔驰宝马奥迪)了。

这不光是一个玩笑。新能源车的定价普遍走向高端化,50万以上的比比皆是。

产业更新+国产情怀+技术范,一套新的价格锚定体系在占领心智。

新能源车是房地产之后的最大产业引擎。车贷是房贷之后居民可以规模加杠杆的唯一载体。

二是投资,启用房地产的经济拉动功能。

但重点不是商品房,而是三大工程:保障房、平急两用工程、城中村改造。金融资源在向这三大工程倾斜。刚刚,国开行等新增抵押补充贷款(PSL)3500亿元。

三还是投资(投资对经济的拉动,在中国仍重于消费),经济工作会议有句话:“要以提高技术、能耗、排放等标准为牵引,推动大规模设备更新和消费品以旧换新。”

以前企业用的机械设备、居民用的电器等,新标准出来,要进行更换,用外力拉动投资和消费。

有的朋友问我们为什么要搞双碳?除了生态,产业升级与换新是一个重要的原因。新标准是一个抓手,强行促使你升级。

总结:2024,不会有大放水,货币信仰已经动摇,我们正在走一条全新的路。

最近一年,中国的金融体系已经重构——金融委下的集中决策+双峰监管+全国垂直领导。

最新中央金融工作会议透露出的信号——放弃大水漫灌,意味着放出来的水,不会均匀流到每个领域,而是流向重大战略相关的领域,流向“国计”相关领域,其他领域获得的金融资源将会减少。

三

科技信仰。

人们一直认为科技是最重要的进步力量。很多难题,等科技创新突破后,都能迎刃而解。

老美压制对手的策略是什么?表面看是遏制,在芯片、人工智能、生物医药等前沿领域封锁你,让你追不上。但这只是一方面。完整的策略是拖+科技突破。

一方面封锁,拖慢你的发展速度,同时寄希望马斯克、OpenAI等的科技突破,带动生产率的整体提升。到时不仅和对手拉开一个世代的差距,而且生产力的极大突破后,财政赤字等现有体系无法解决的挑战,也不再是问题(分母变大,赤字率下降)。

当年对日本就是这样。用贸易战、汇率战拖住对手,然后在1990年代信息高速公路计划获得突破,迎来一轮互联网革命,彻底甩开对手。

中国的终极策略也类似,也是寄希望攀登科技树,来完成登顶。但科技信仰也在动摇。科技创新很难解决利益分配和价值观的事。

ChatGPT可以把几大科技巨头的市值狂拉几千亿,但很难解决老美内部的政治极端化与社会分裂。

刚刚哈佛大学校长辞职,之前宾夕法尼亚大学校长辞职,背后反映出面对巴以冲突,老美社会的撕裂与对立。之前黑命也是命运动、觉醒运动,已一再把这种分化推向高潮。

去年出版的《马斯克传》,传主反觉醒运动的立场与行动,甚为引人注目。支持与反对,都在极端化。2024,这种极端化撕裂的一个表现,就是美国大选很可能是一位78岁老人(特朗普)与一位82岁老人(拜登)的对决。

政治极端化使特朗普很可能卷土重来。《经济学人》杂志说,特朗普当选将是2024年最大危险。

我们自己也不可能完全靠科技创新来解决所有问题。躺平背后的社会分配,老龄化背后的人口断崖,人生徬徨背后的意义寻找。这些都需要在科技与经济之外来解决。

我们的社会分化与对立也值得重视。对于巴以、俄乌以及国内诸多公共事件,朋友圈经常在上演争吵与拉黑。

2024年及以后,我们的重心其实不只是在经济上面。

前四十年,时代风貌是奋斗与致富;当增长变慢之后,时代风貌应该是什么样?谁都不愿看到躺平成为时代主基调。

60后、70后、85前成为时代红利的受益者,也是财富的最多拥有者,后来人的挑战会大很多。大水漫灌、雨露均沾的时代结束,部分领域会有政策红利,很多领域红利减少。如何平衡不同群体的利益分配?

四

房地产信仰。

房价永远上涨的信仰,这两年已经动摇。2024年房地产有几个确定点:

(1)重点不是重新起飞,而是去风险。

风险到底是什么?

还没到断供风险那一步,主要是房地产企业的流动性风险。金融机构由于自己有考核指标,不太可能完全站出来去解决房企流动性。

房企面前就两种方式,一是重组,二是卖资产(更多是贱卖资产)。

去风险的背后实质是去产能。2024房地产各项指标应该都会再下探。

(2)两个关键词:双轨制、低流动性。

双轨制:保障房与商品房并行。

这次保障房的推行力度,很可能超预期。

2024年保障房的一个重要功能是:降低价格门槛,激活买不起现有商品房的那部分购买力,托底经济;同时另立一套体系,保住现有的楼市价格体系不崩盘。

低流动性:今年楼市最大特点是挂牌量大增,卖一套房周期更长。

房住不炒,虽然在文件里有时提有时不提,但我们须记住,这是刻在管理层骨子里的理念。

房价不大涨也不大跌,人们买了房子就安心持有,少倒买倒卖,房地产波动不要对系统产生冲击。这是管理层设想的图景。

对个人来说,纸面上拥有的资产不少,但变现不那么容易,房产钻石化(钻石表面上名贵,但不容易变现)。这也将成为常态。

(3)回到常识。

高度关注一个指标:租售比。

日本房产跌到什么时候开始有价值的?就是跌到4%的租金收益率,就跌不下去了。相比其他资产,它的回报率有优势了。

永远上涨的神话模式结束,所有东西都会回到常识,回到客观规律中。房地产的商业本质,仍是周期,全世界都这样。比如美国房地产,基本是18年为一个周期。

说一个参考,通常用库兹涅茨周期来描述房地产周期,15~20年为一个轮换。

中国变化急剧,假如我们取15年为一个周期。2018年是上一个高点,下一个高点在2033年,低点大致在2025、2026年(仅作大致演示,不是精确预测)。

对房地产不用那么悲观,回到周期律,你的心里会有底。

五

2024年开始,很多逻辑变了。

四川大学邓曦泽教授提出一个观点,全球正陷入晚清朝代2.0版本,即认知逻辑和事实逻辑严重脱节,导致灾难性决策。

晚清之前,每个王朝面对的是同质力量之间的竞争;而晚清面对的是完全不同的新型文明、新型力量。

鸦片战争之前,所有大臣都是主战派,认为洋人不堪一击。林则徐甚至认为洋人腿不能弯曲,摔倒了就起不来。

但上前线一看,看到了洋人碾压式的优势。事实和自己的认知完全是两码事。

邓曦泽先生说,现在全球仿佛进入了晚清时代2.0,世界正在发生广泛而深刻的大变局,但是,当今世人的许多认知,仍宥限于传统时代,造成许多本可避免的损人又损己的荒谬和悲剧。

我们看到的几个深刻变化:

(1)人工智能引领新一轮科技革命,不仅在重塑经济,而且对人的价值和自由意志的价值在进行重估(马斯克:人类社会的使命,只是充当硅基生命的启动程序);

(2)全球重回高利率高通胀时代,持续四十年的低利率周期下的财富策略彻底变化,人们从追逐估值转为追逐现金流,所有资产的锚在发生变化;

(3)中美国(Chimerica,中国生产商品,美国来消费)、俄欧陆( Eurussia,俄罗斯提供能源,欧洲来制造)两大经济循环体系解体后,全球产业链在重组,中国+N战略成为不少跨国公司的标配。

(4)相对于“如何增长”,人们更在意“如何分配”,前者是经济,后者是政治,重新分蛋糕成为当下主题,背后是贫富分化和民粹主义的兴起;

(5)中国由一个中心(以经济建设为中心),变成两个兼顾(发展与安全),背后是发展范式的根本改变。

六

2024注定是一个巨变的年份。任何不确定性中都有确定性,任何变动中都有机会。

比如从交易来看,有日元升值(美元回落及全球避险因素),中国国债机会(交易弱预期)。

比如从趋势性机会看,在经济下行期,花小钱获得快乐的行业,会有发展。日本失去的三十年,恰是动漫产业的大发展期。前段时间的彩票、盲盒热销,亦是一个反映。游戏其实是一个比较好的逆周期行业,不久前的A4纸文件有点误伤它了。文化传媒娱乐,未来会有机会。

比如从周期律看,房地产有落也会有起,不用那么悲观,但一定要置换成核心城市的核心资产。

比如从更高维度看,出海有不少机会,中国的产能是为全球准备的,中国的竞争能力到任何一个地方都是降维打击。日本在失去的三十年,普通居民的生活水准没有怎么下降,很重要的一点是大量的日企到海外投资,再造了一个海外的生产体系,赚回来的钱反哺国内。

轻松收获、无脑投资的时代过去了,但只要具有与事实相匹配的认知,具有勇气与行动,我们依然能保有无穷的未来。

本文来自微信公众号:智谷趋势(ID:zgtrend),作者:严九元