回溯我们于2023年初发表的《新能源汽车2023年的11个趋势》报告,其当中大部分逻辑,都在随后的一年里获得展开与兑现。又是新年之际,中国新能源车行业趋势值得再度梳理。

时间是人类整理精神世界的边界,但不是事物发展的边界。因此,2023年的一些行业趋势,仍将在2024年延续。但本文的主旨志不在此,因为根据我们的研判,2024年的新能源车将迎来一个历史性的新开端。

对于这个时刻,我们倾向定义它为:

惊变之年。

一、2024,新能源车智能化的惊变之年

在造车新势力的持续市场教育下,消费者逐渐接受了辅助驾驶、OTA、连屏、语音控制、大沙发、大冰箱。绝大多数人的概念中,所谓汽车智能化,将不过如此。

实际上,当2024年过去之后再回首时,我们可能会发现,我们曾对“智能化下半场”这个概念是如何充满误解的。

颠覆性创新的本质,是以技术之名,划出一个新世界(新的生产关系)。而本质意义上的智能化,将符合这样的规律。

这一次,率先走入新世界的可能又是马斯克和特斯拉。但不至于令人沮丧的是,中国新能源车企有望随之鱼贯而入——我们在移动通讯时代的技术积累,使面向这一次技术进步时并不存在高门槛。

对于这个观点,我们的关键参照物是迄今在国内关注度十分有限的特斯拉的Cybertruck:Cybertruck的量产,意味着全48V平台架构的汽车诞生了,这为汽车产业真正意义的智能化下半场铺平了道路。

48V电气平台,意味着使用了48v 电源同时, dataCAN总线运行千兆位以太网布线亦成为标配,这将所有组线连接到同一根电缆上,串联了更强大的算力芯片,以及更少的MCU单元。汽车级千兆字节以太网总线既是全面实现线控转向、线控底盘(drive by wire)等等先进组合技术的基础,也解决了智能时代算力(芯片)外最核心的运力(传输控制)需求。并且使得总布线减少 77%,减少一半的铜使用量。

也就是说,48V电气平台架构的汽车,已经不是传统意义的机械概念,而是完全的计算机概念。它将成为一台计算机、一台机器人,尤其将适用于AI大模型的嵌入——换句话说,“48V+千兆以太网总线+XPU+AI大模型”将是汽车智能化第一阶段的标志性配置。汽车间的信息交互、人车间的信息交互、以及车云之间、车与万物之间的信息交互,即将因此成为现实。

这样的惊变,意味着自动驾驶终于走到了正确的那扇门前。推开这扇门后,我们将知道,我们亦曾对自动驾驶的概念充满误判:所谓自动驾驶,并不是汽车能够从任意A点到任意B点的自动移动,而是包括这一功能在内的与整个社会的信息交互,它将不仅是一个出行工具,而是一个崭新的商业业态。

总而言之,相较于沿用70多年的12V电气架构,48V接线和组件更小,更轻,也更加适配越来越复杂的车载电器零部件语软件系统,满足更高功率的用电需求。这让高阶AI计算、自动驾驶、全息交互等大功率商业形态成为现实。

比如,机械控制转向线控是智能化的具体表张之一,Cybertruck的线控转向,意味着方向盘操纵轮胎的模式从机械(传统连杆)改为电驱(一根电线)。比如你在高速行驶时,猛打方向盘会导致车辆侧翻,机械传动是不会违背驾驶员误操的意志的,但是智能化的线控,会默认在高速行驶时,降低方向和轮胎之间的联动关系,防止误触。当然这一切实现的前提,是线控的稳定性,目前的解决方案,就是Cybertruck代表的以太网总线代替传统线缆。

不仅仅是原材料,更少的线束布局也减少了整车的生产供需,为企业扩产能,加规模提供了路径,在成本端的优势比较明显,相较于其他新技术,电气平台革新更符合当前制造业属性增强的主机厂们。

一言以蔽之,电气平台升级转向的2024,意味着惊变之年的来到。而且一旦来到将不可逆——毋论面临怎样的思维转变困难,凡是不跟进的主机厂,将完全丧失竞争能力,所谓囚徒困境,即如是。

二、出海:日本车的1985,中国车的2024

作为国内大消费最卷,最前沿的产业,出海将是中国新能源车2024另一个主旋律。

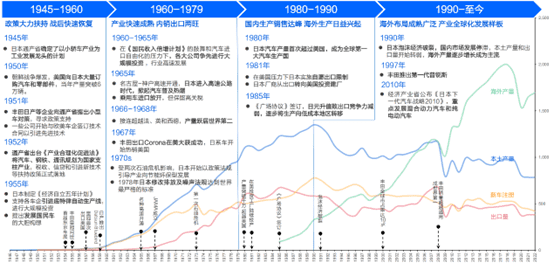

自主品牌的2024,在三个层面的大背景与爆发增长的日本车1985十分相像:

1. 全球消费趋向经济:1980s的宏观大背景是石油危机,全球市场追求能耗和工艺更具性价比的替代。而目前,全球消费市场也迈入收缩的阶段,并且多数市场也追寻着更廉价,更环保的能源替代。

图:全球电动化趋势, 来源:太平洋研究院

2. 供给产量趋向领先:1980年,日本车的产量首次超越美国车,让日产替代在供给端具备实现的可能,2023年一季度,我国首次超越日本成为全球第一。

图:日本汽车出海时间节点和趋势来源:国海证券研究院

3. 海外布局已经初步成熟:上汽、长城、比亚迪等诸多车企也早已布局海外渠道和生产供应链。2024年,早期布局的海外产能将集中释放:比亚迪泰国工厂将投产,上汽泰国正大公司、印度工厂、印尼通用五菱也将满产,长安泰国右舵工厂也将投产等等

小鹏、零跑等新势力也都在今年与国外资本相交铺平出海道路。

我国目前的乘用车和新能源车的制造水平,产品价值早已迈入全球第一梯队。我们在去年研判全球主要市场需求下滑,但是年终来看,除北欧和北美外的新兴市场增长都比较快,尤其是受到制裁的俄罗斯。

机器一旦启动后,面临最大的损耗是停下。因此2024年,所有不去规划海外市场竞争攻略的主机厂,将逐渐失去更进一步的竞争能力。

这是历史趋势,不可逆。

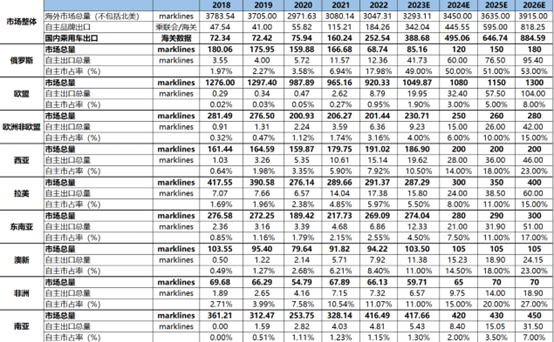

图:国内乘用车出口市场数据及占比,来源:东吴证券研究所

三、规模成重中之重,以价换量依旧是主旋律

如果说现金流是企业的命门,那单车毛利几乎决定了主机厂的成败,今年最新一期主机厂财报显示,单车毛利高于阈值12%(详见《穿越12%生死线,蔚来小鹏们最重要的事》)的车企仅有理想、比亚迪、长安、长城、吉利这五家,其中除了长城外其余4家经营性现金流均为正数,而低于12%阈值的7家车企中,仅有整体乘用车(含油车)销售规模庞大的上汽和广汽经营性现金流为正。

我们在年中的时候发布了一篇《电动车的“36万辆奇点效应”》,以特斯拉和比亚迪的视角分析了新能源汽车产业的规模效益奇点和最小有效规模点。当然受限于一手资料有限,我们并没有考量不同产线,不同车型等外部要素,仅以直观的数据笼统阐释。

而理想今年以来的强势表现,为我们研究汽车规模化提供了一个相对完善的范本—既有肉眼可见的规模增速,又是大单品路线可以忽略不同产线和车型的影响。最主要的,借用目前AI产业最热门的话,它是新能源时代Native(原生)主机厂。

理想三季度交付10.51万辆,第一次超过了月销3万辆的奇点时刻,其车辆毛利率同比整整高出9.2%,以增程式电池成本为纯电的1/4估算,调整后(剔除动力电池成本变动)的毛利依旧增长了7.4%,印证了我们之前的观点,也向行业展示了规模效应的重要性。

随着规模提升,固定资产和人员成本摊销的边际成本也会降低。

也就是说,提升单车毛利最有效的做法便是规模,因此2024年主机厂规模竞争不会衰减,价格战依旧会持续。

四、国民车塑造元年,“3万美元”效应将持续

以汽车工业史为鉴,汽车工业真正能做到全球领先,是需要一款极其畅销、符合国内外用户需求、集合工业尖端设计和极致性价比的车型,无论是大众的甲壳虫,还是丰田的卡罗拉。

不能说我们在谈论中国车,或者一个中国品牌,想不起一个标志车型。

特斯拉就是典型的专注于符号化的车企,可以有Cybertruck、Model S/X这样基于个性和技术差异的产品,但是走量、实现规模、具有符号价值的车型,一定是Model 3/Y这类具有性价比和普世性的产品,这个符号的意义就是心智的引领。

当然我们不能说需要一台有辨识度的国民车它就会诞生,它一定是被动涌现的。可能不是亮眼的设计和工程实力,但一定是将每一处细节的性能优化和成本控制都能做到极致。

它至少得是百万消费量级的车型,它需要纳入千家万户的理性规划和日常生活中,价格带设置就非常重要,主机厂或许已经意识到个中逻辑。

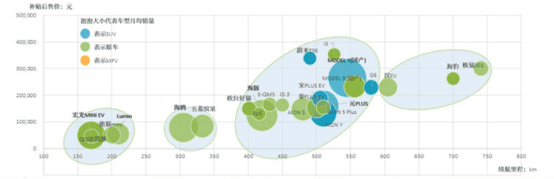

而现在正好是卷销量的周期,因此“3万~2.5万“美元这个受众最多的消费价格带,从乘联会的月报数据来看,目前大多数车型都聚焦于20万(扣除平均补贴1.8万)的价格带,2024年依旧不会改变。

图:纯电TOP25车型价格带及续航,来源:乘联会

五、纯电市场回归第一性,航价比逻辑增强

航价比,即每万元可带来的续航里程,是纯电车最直观的性价比计算公式。

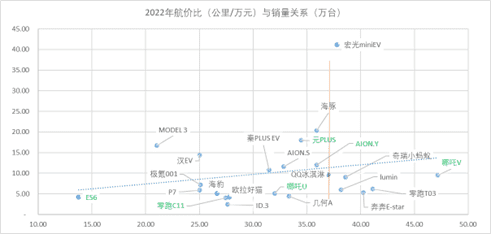

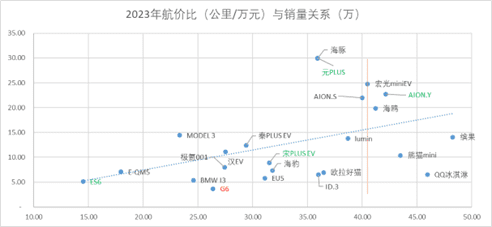

我们以乘联会2022~2023两年间热门车型的航价比和销量为依据,会发现消费市场逐渐回归理性。下图中黄线代表高销量车型平均航价比,蓝色虚线代表航价比和销量之间的比例关系,我们可以清晰地看出两个趋势:

高销量车型航价比从37公里/万增长至40.5公里/万,航价比中枢抬高。

航价比与销量二者的趋势线变陡峭,意味着航价比与销量的关系增强。

图:2022~2023航价比与销量关系,来源:锦缎研究院

二者都意味着,随着新能源市场竞争加剧,技术透明度越来越高,2024年乃至今后的纯电市场消费决策,将会更紧密地围绕纯电市场的第一性——续航,2024年消费者和主机厂都将更关注航价比。

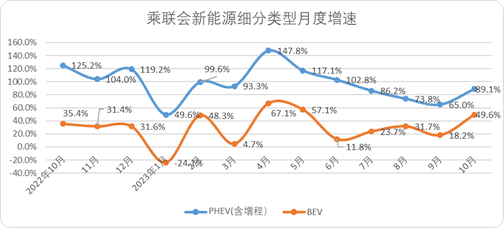

六、插混强势依旧,但与纯电的增速差会明显放缓

插混(含增程)两年以来强劲的表现毋庸置疑,我们在去年的趋势预测中,提出了两个主要因素:BEV的成本较高,很难杀入核心价格带;补能配套设施不完善。

图:新能源细分类型月度增速,来源:乘联会

这两个核心因素在今年并没有发生本质的转变,因此插混车型我们判断2024年依旧会相当强势,不过BEV的预期增量会有所好转,二者的增速差会得到修复,主要的原因也有亮点:

1. 上文中提到的航价比,得益于上游原材料(锂电池)持续下滑,纯电成本显著降低,在15~20万左右的核心价格带中,去年仅海豚1款车型销量突破20万,今年有4款。纯电市场B级车占比提升0.4%,B级SUV占比提升3.7%,虽然成本依旧高于插混,但是有下探的趋势。

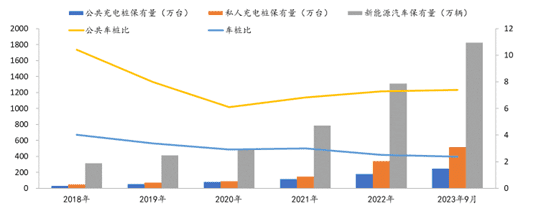

2. 基建配套方面,今年前三季度的私人充电桩和公关充电桩增幅已经超过了2022年全年,基建配套资本投入比较高,也有利于纯电车的消费认知。

图:充电桩配套基建相关数据,来源:充电联盟

3. 明星车企和明星车型2024年迭代和新产品会显著增多,比如理想的MEGA和即将推出的三款纯电车型,比亚迪全新产品海狮EV,亦或是自带明星光环的小米SU7。

七、MPV的预期要更谨慎一点

MPV绝对是目前消费市场和主机厂关注量最高的赛道之一,加之今年以来腾势D9的优异表现和理想MEGA的不断造势,市场对2024年MPV赛道的预期普遍比较高。

不否认MPV车型长期增长的趋势,不过我们认为,短期内很难形成规模,可能会不及预期,主要的原因在于:

车的第一性就是服务于消费者的通勤需求,虽然MPV的受众从商务转变为家庭,但MPV制造成本要高于同类竞品,它用更大的尺寸、更大的电池、更复杂的线束来满足差距不大的需求(完全可以用大尺寸SUV代替这部分家用需求),这也限定了它不太具备强规模效应和边际收益,未来成本浮动的空间也有限。

目前主流纯电MPV的售价中值在40万以上,还是相当考验消费者的钱包。而2023年厂商在营销端挖空了心思,消费者的消费阈值不排除被提前透支的可能。

图:市场主流MPV车型指导价和热度,来源:浦银国际

对于MPV而言,我们认为越热门的方向反而要更谨慎。

八、2024年动力电池行业寻求“动平衡”将是主旋律。

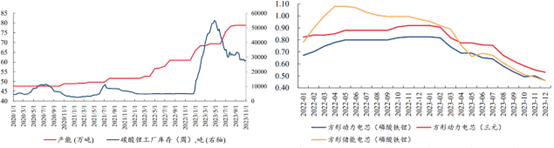

预测所有有价标的(包括证券)最简单的方法就是判断供需关系,锂电产能扩张周期18~21个月,2023年是产能集中释放期。随着锂电价格的持续下行和新能源车渗透率快速增长,动力电池库存规模明显下降,但依旧处于较高位。

图:锂电池产能、价格变化趋势,来源:太平洋研究院

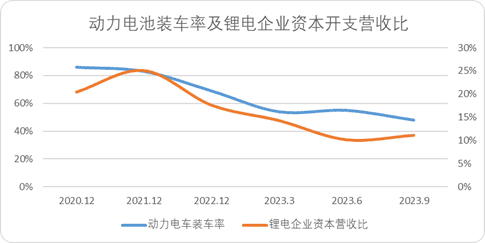

并且随着增程技术的车型越卖越香,动力电池的装机占比整体较为疲软,动力电芯的市场价格越来越低,锂电企业自然也不能接受过低的利润率。

因此,2023年以来整个锂电行业的资本开支逐步放缓,远不及前三年的资本扩张期,既然需求上不去,那就收缩。但2024年纯电市场的预期相对2023年会好一点(后文有论述),因此收缩的幅度也不会太激进,还是依据下游市场寻求动平衡。

图:动力电池装车率及企业资本开支营收比,来源:Choice金融客户端、乘联会,锦缎整理

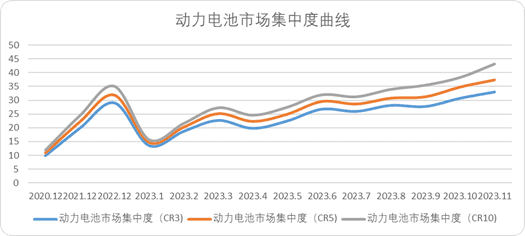

九、锂电新技术难成核心变量,集中度继续提升

2023年12月,李斌驾驶着ET7从上海到厦门,全程直播1000KM续航挑战,创始人亲自下场,目的就是为半固态电池营销铺路。

大部分投资者都相对看好锂电新技术发展,但一个避犹不及的问题是,目前无论是固态还是大圆柱成本都不够低。

以半固态为例,当前商业化的半固态电池大约比液态电池成本高80%,虽然李斌在高速路上展现的很得意,但蔚来总裁秦力洪曾透露,这块电池成本相当于一辆ET5(29.8万)。

前文提及了一项数据“航价比”(即每万元续航里程),目前主流车型航价比介于30~40KM之间,单一车型长续航产品的边际成本是逐步下行的,根据测算,标准产品中(不附带额外服务权益)五菱mini ev长续航版本较短续航版本每万元航价比为90KM,比亚迪秦 PLUS EV也是90KM,元 PLUS为80KM,小鹏G6为70KM。

而以秦力洪透露的成本来看,搭载30万电池成本的ET7(按23款100kwh测算),航价比仅为19KM,考虑到当前市场正处在追求性价比、价格内卷的周期,即便加上安全性的考量,短期内很难形成有效的市场偏好。

技术迭代难以突破供需框架,因此,目前以宁德时代、比亚迪为龙头的市场竞争格局不会改变,行业集中度也将继续攀升。

图:动力电池市场集中度,来源:Choice金融客户端

十、查缺补漏,2024年将会是消费者体验之年

2023年造车的大门几乎已经关闭,行业正式从草莽的增量竞争转为半存量竞争(至少在供给方),而在过去一个时期,电动车暴露出了很多问题,比如说极端天气、高时速、开空调会引发掉电。

我们总是寄希望于通过巨大的技术创新来解决问题,但是技术创新应用的速度一定是伴随着成本曲线而来,越来越多的制造业新兴玩家意识到汽车与手机不同,技术创新解决问题需要较为漫长的周期。

大屏、沙发、冰箱所带来的新能源第一次消费体验升级的新鲜感逐渐过去,随着车载电器成为当前新产品的标配,消费者的体验感将逐渐回归到“补缺层面”。

而消费者体验在新的一年,会暗自决定一些主机厂未来的命运:谁能在现有技术条件下在新的一年真的做到消费者体验的查缺补漏,谁就能在半存量竞争中维持进入到最终决赛圈的可能性。

本文来自微信公众号:锦缎(ID:jinduan006),作者:耀华