下半年进入消费电子旺季,苹果虽然发布了15系列的新机,然而同期涨幅都不如小米。

2023年10月至今,小米的涨幅达到20%。而在同期纳斯达克的强势带动下,苹果股价的涨幅也仅有12.5%。

在三季报陆续出炉后,行业中各公司的表现有涨有跌。究竟当前电子行业的近况如何呢?本文主要根据行业和具体核心公司的数据,来观察“手机、PC和面板”三个大单品的现状。

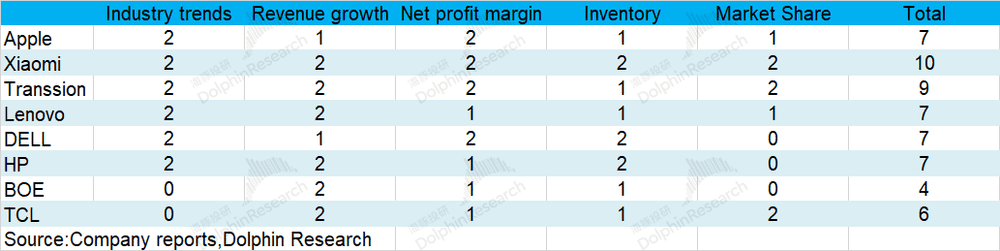

1. 行业数据及选取行业核心公司:

a)手机领域选取了:苹果、小米和传音三家已上市的手机品牌商;

b)PC领域选取了:联想、戴尔和惠普三家已上市的PC品牌商;

c)面板领域选取了:京东方和TCL两家已上市的面板制造厂。

2. 主要观察数据:营收端、盈利能力、库存变化、行业面情况、份额变化情况;

3. 量化分值:2分(是指变好);1分(是指保持);0分(是指变差)。

整体来看:

1)手机领域:行业面在变好。苹果比较稳健,小米和传音边际改善,当前的业务弹性更好;

2)PC领域:行业面在变好。联想相对较稳,戴尔和惠普紧随其后,但市场份额上有压力;

3)面板领域:行业面有压力,需求没起来。京东方和TCL业绩仍将低迷。

结合行业数据和各公司情况,海豚君认为小米在业务面表现相对较好,而面板行业仍将受需求不振的影响,维持低迷。

对于小米来看,虽然业务向好的预期,但已经在此前股价上涨中体现。当前股价对应的整体PE将近20倍,也并不算便宜。虽然业务面向好,股价经历调整后,会更有投资价值。

一、手机领域

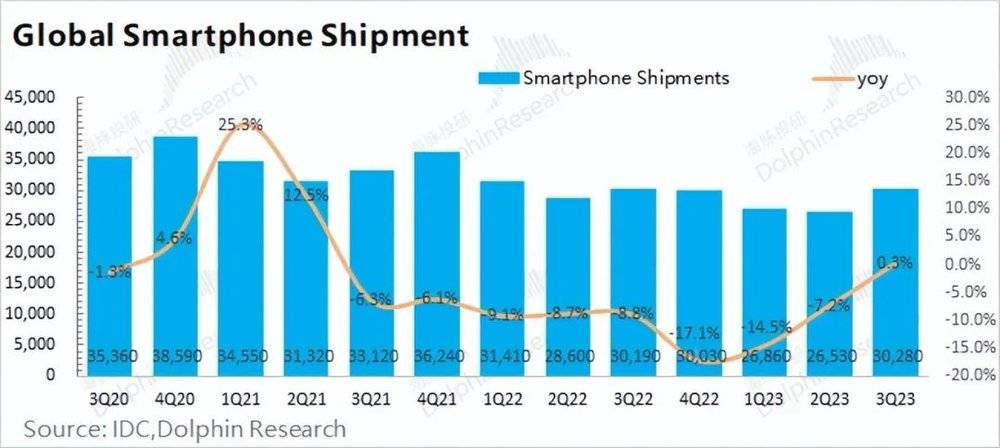

随着下半年多款新机的发布,市场对手机行业走出“低迷期”又开始了期待。从行业面看,数据确实有回暖的迹象。

2023年三季度全球手机出货量3.03亿台,同比增长0.3%,是近9个季度来的首次正增长。

从手机品牌商的角度看,海豚君选取了苹果、小米和传音三家上市公司(手机为核心业务)来看具体表现:

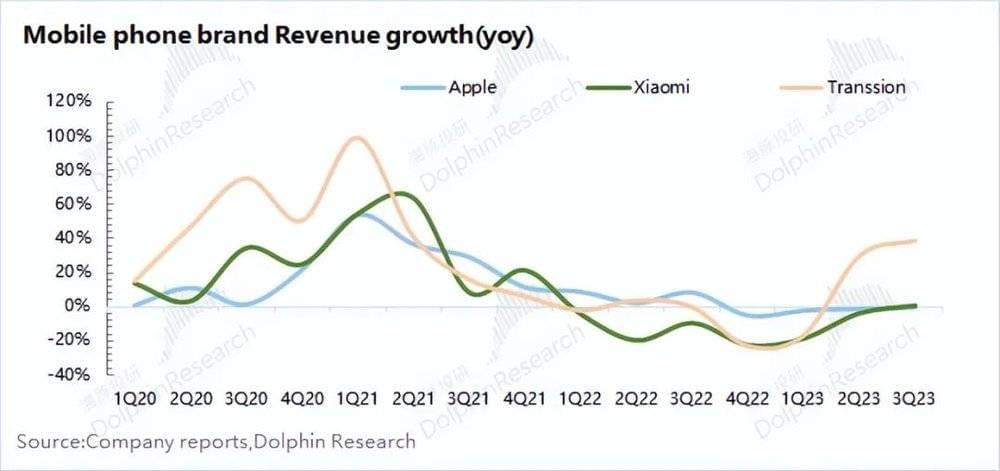

1. 营收方面

苹果、小米和传音三家手机品牌商的营收同比增速,都在向好。其中苹果最为稳健,即使是在行业低迷期,公司也未出现双位数的下滑。在营收端,小米和传音都出现过20%以上的下滑。而三季度的表现,两家品牌商的营收增速已经回正。

三家手机品牌商的营收端表现,也符合手机行业出货量回暖的趋势。其中过去曾出现较大下滑的安卓厂商阵营,在回暖阶段的收入弹性好于苹果。

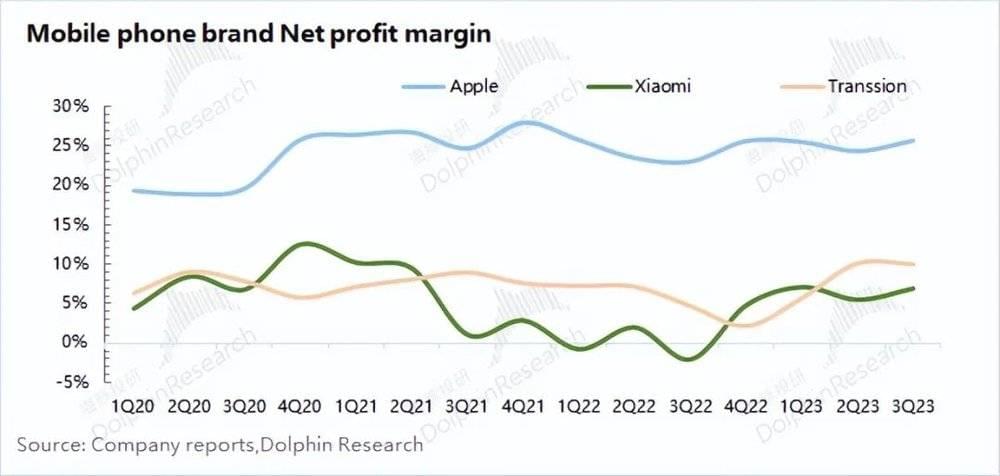

2. 利润率方面

苹果、小米和传音三家手机品牌商盈利能力也都在向好。苹果的利润率一直在手机厂商中一枝独秀,净利率稳定在20%以上的水位,本季度也有所提升。而小米和传音的净利率也比前期低位有较明显的提升,提升幅度高于苹果。

3. 存货方面

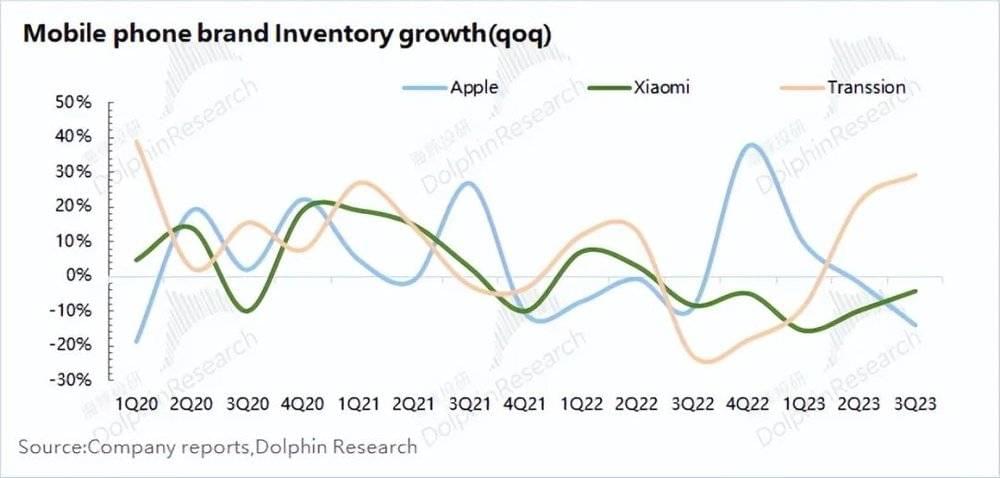

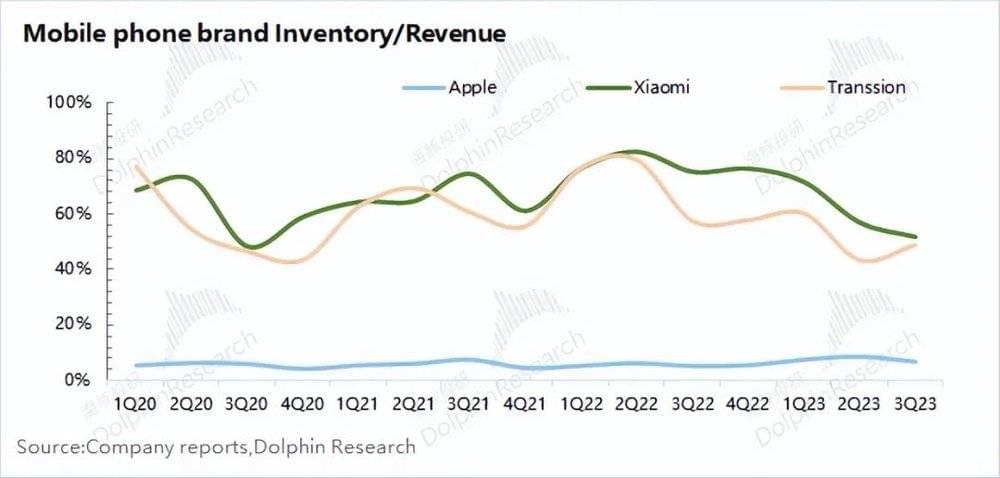

存货是电子行业的重要指标,海豚君从存货的“绝对值变化”和“与营收的占比”两方面入手来观察库存情况。

1)绝对值变化:苹果和小米的存货绝对值在本季度都继续下降,而传音的存货绝对值环比有所增加;

2)与营收的占比:苹果的存货占比位于正常区间,而小米和传音在经历存货去化后,当前的存货占比处于历史较低水位。

综合两项数据看,苹果存货端保持相对平稳。而小米和传音经历前期存货去化后,当前存货水位相对较低。而三季度传音存货的环比提升,主要是补充库存的影响。海豚君认为,小米和传音等安卓仍会有继续补库的需求,而苹果库存状况一直相对稳健。

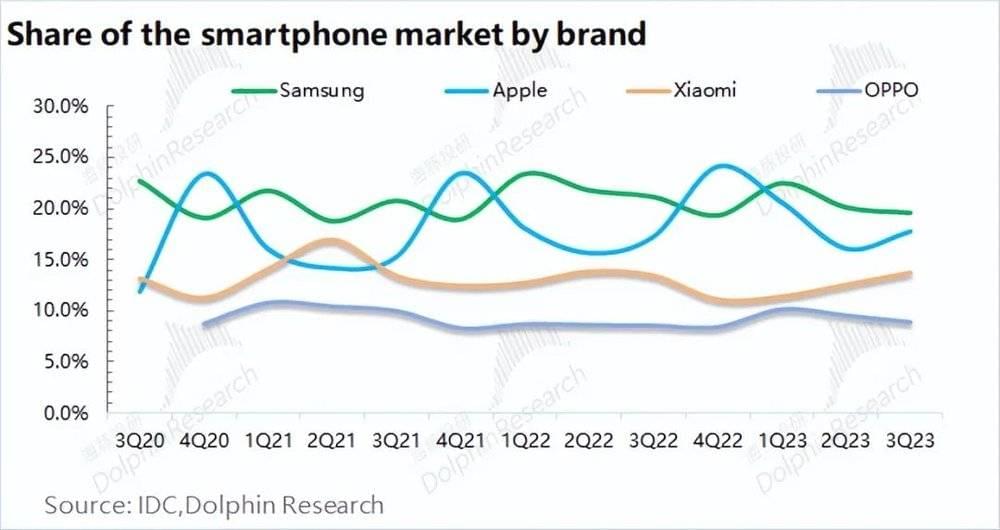

4. 市场份额

苹果的市场份额受行业周期影响不大,保持平稳。而小米的市场份额近期呈现上升的趋势,从低谷期以来有较明显的修复,弹性相对较好。传音近期也挤进了全球前五,受非洲、东南亚等新兴市场的带动。

苹果处于的高端市场相对稳定,而小米和传音在竞争中展现出相对alpha的表现。

整体来看,手机行业不仅在全球出货量方面已经转正,主要品牌商的营收和盈利能力也都在向好。而在业绩端表现,苹果受行业周期影响较小,表现相对平稳。而小米等安卓系厂商受周期影响较大,而在经历低谷期后的回暖表现更为明显。

海豚君认为苹果在经营端保持稳健,而安卓系的情况有明显的好转。主要是由于前期对存货端的去化,以及新机发布对需求的带动。当前安卓系的存货水位相对较低,存在继续补充库存的需求。

二、PC领域

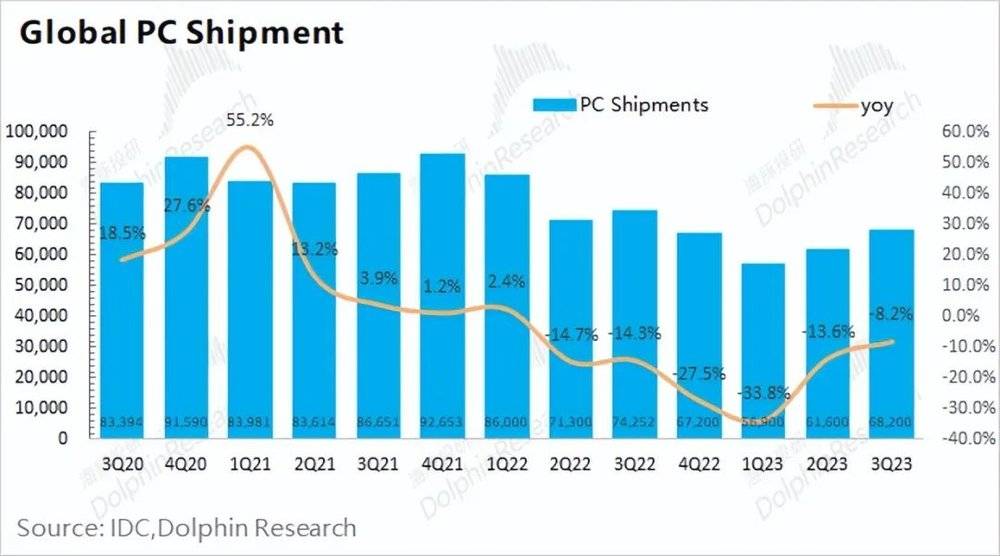

此前在居家办公等需求的带动下,PC行业迎来了季度出货9000多万台的高光时刻。而随着需求降温,PC行业也进入了“寒冬期”。而近两个季度,PC行业再次出现回暖的迹象。

2023年三季度全球PC出货量6820万台,同比下滑8.2%。虽然出货量同比仍有下滑,但是下滑幅度大幅收窄,环比也有连续两个季度的增长。

从PC品牌商的角度看,选取了联想、戴尔和惠普三家上市公司(PC为核心业务)来看具体表现:

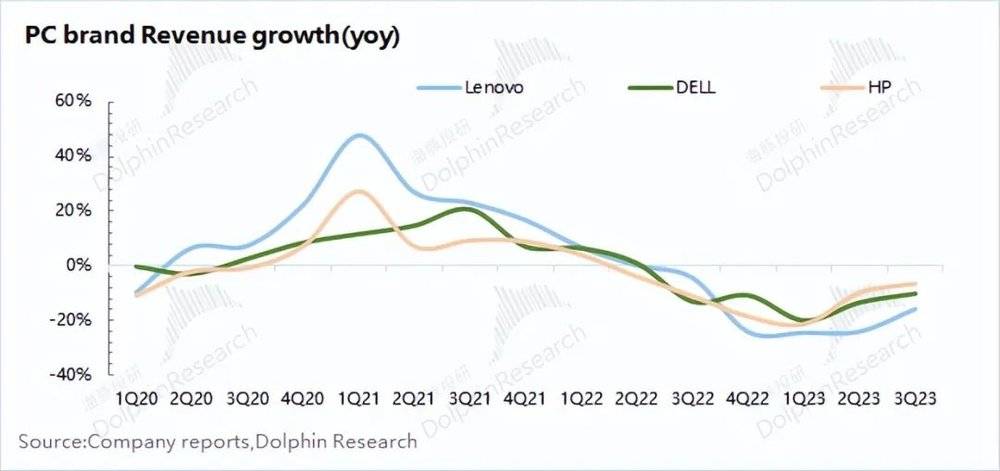

1. 营收方面

联想、戴尔和惠普三家PC品牌商的营收端虽然仍是同比下滑,但是跌幅已经开始收窄。三家品牌商的营收变化,与行业出货量基本趋同,在近两个季度已经开始环比回升。

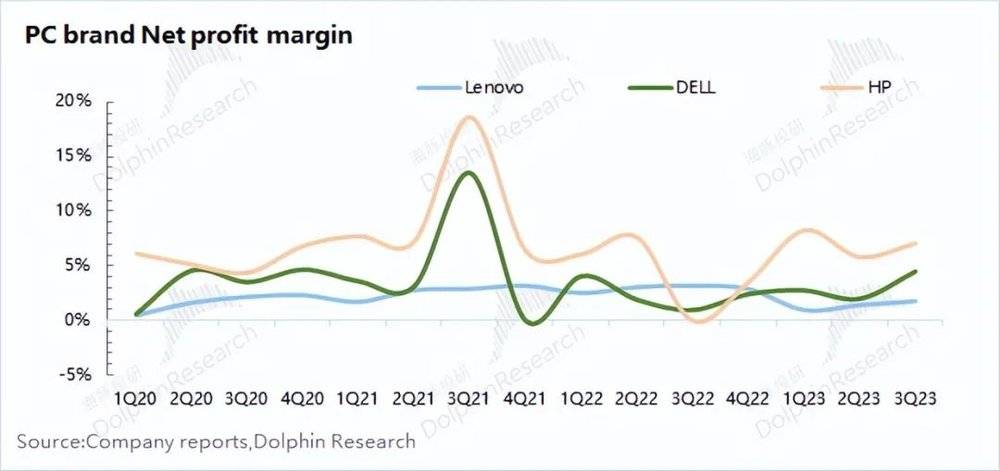

2. 利润率方面

联想、戴尔和惠普三家PC品牌商盈利能力都有转好。此前在行业低迷期,PC品牌商的净利率都下滑至盈亏平衡线附近,而今都有不同幅度的提升。

3. 存货情况

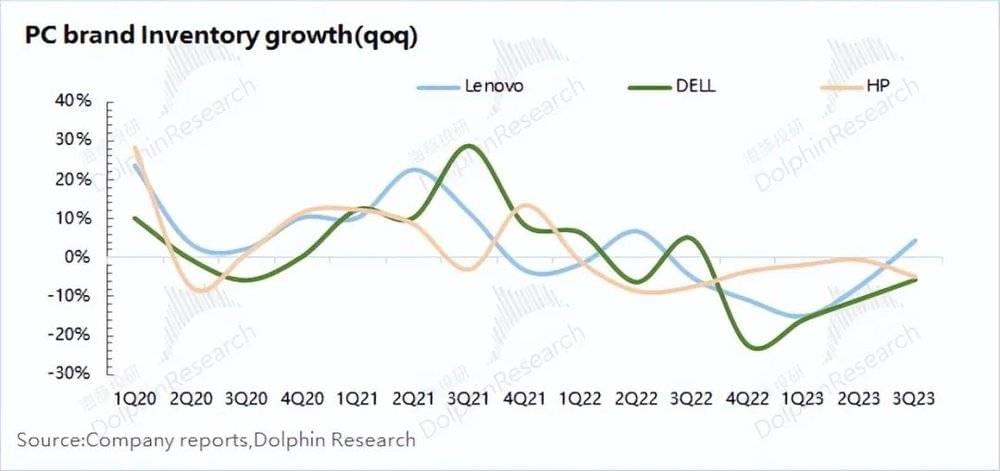

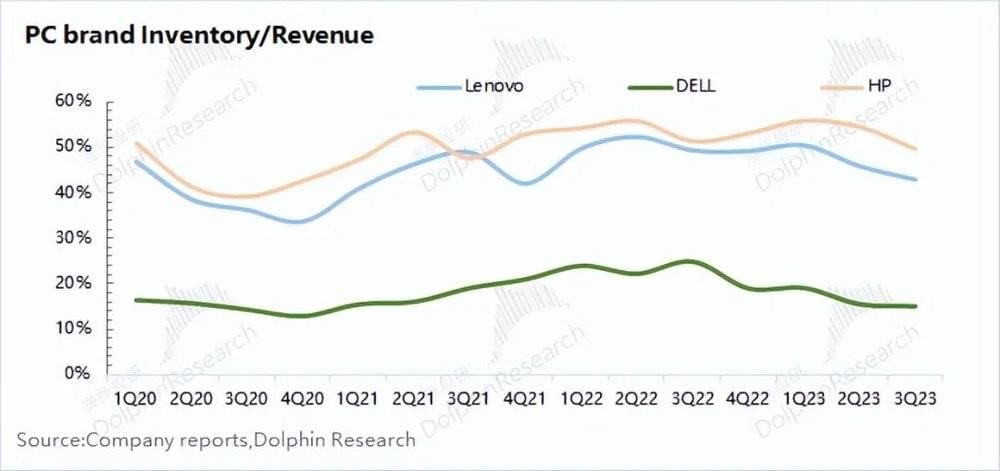

仍然从“存货绝对值”和“与收入的占比”两项来看:

1)绝对值变化:三季度惠普和戴尔的存货继续下降,而联想的存货在经历前期较大下降后,本季度有所增加。

2)与营收的占比:三季度三家PC品牌商的存货占比都继续下降,已经回落至正常水位,但还未到相对偏低的水平。

对于PC市场,行业中的存货情况在不断向好,但仍未回落至偏低的水位。这也侧面表明,当前PC市场的需求还未真正恢复。随着存货情况的好转,品牌商将逐渐恢复对上游的拉货来补充库存。

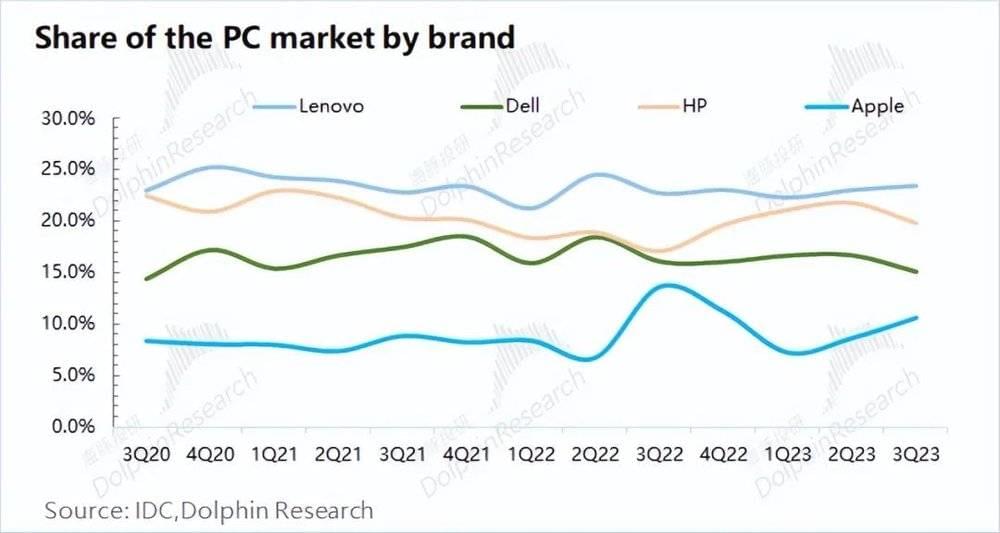

4. 市场份额

联想的市场份额稳中有升,而戴尔和惠普的市场份额有所下降。相比于传统的PC厂商,苹果凭借自研芯片的Mac在PC市场中的呈现提升的趋势。

整体来看,PC行业的出货量虽然同比仍有下滑,但连续两个季度的环比增长,也意味着PC已经渡过了行业的最底部。从近期的财报看,各品牌商在营业收入和盈利能力方面也都已经开始向好。PC行业的存货水位都有明显的下降,当前处于相对正常的区间,还未到偏低的情况。

苹果电脑在自研芯片的加持下,市场份额呈现上升的趋势。联想的份额相对保持平稳,而戴尔和惠普的市占率都有被侵蚀的迹象。虽然整体PC行业有回暖的迹象,但各品牌商的回暖情况仍有所区别。

三、面板领域

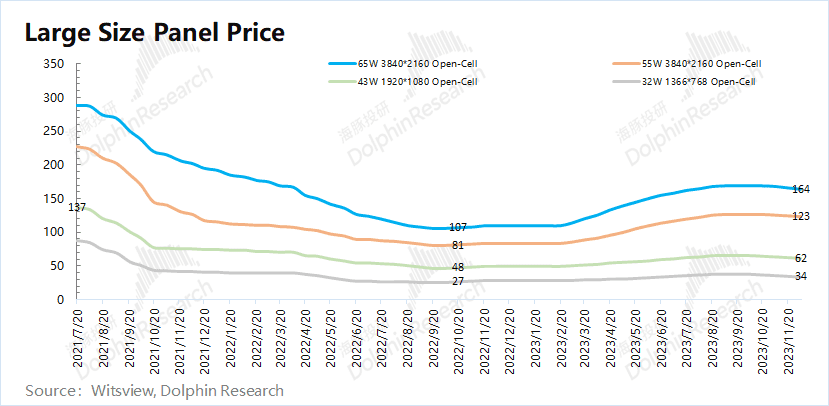

面板价格在经历2年多的下滑后,行业面从年初开始迎来了回暖。但半年后,价格端的上涨却戛然而止。不能持续上涨的面板价格,反映出下游并没有强烈的需求支撑。

以65寸面板为例,从周期低点的107美元,一度上涨至169美元,涨幅达到58%。而近期产品的报价,再次出现滑落。

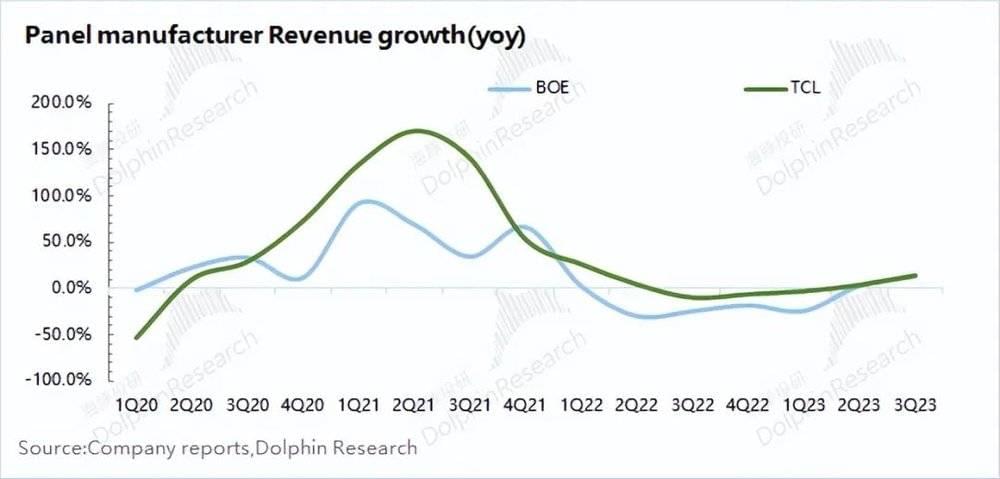

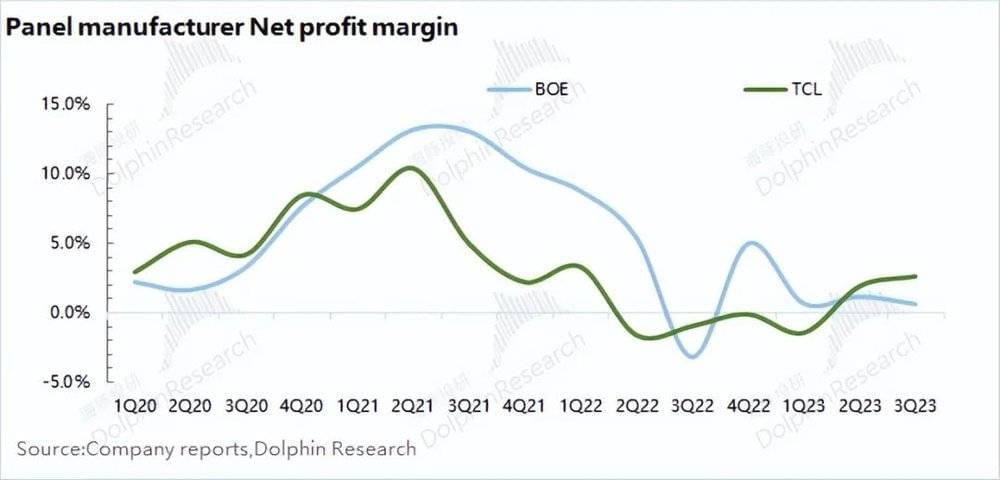

从面板厂商的角度看,海豚君选取了京东方和TCL两家上市公司(面板为核心业务)来看具体表现:

1. 营收方面

京东方和TCL的营收端近两个季度都回到了正增长,主要是面板价格上涨的带动。从大面板的报价看,三季度行业价格普遍都有20%以上的同比提升,是公司营收增长的主要推动力。

2. 利润率方面

京东方和TCL的盈利能力从亏损都迎来了好转,主要是在价格提升的带动下。之前随着行业下行,面板价格下行直接造成了两家公司的亏损。随着产品价格的提升,再次实现盈利。

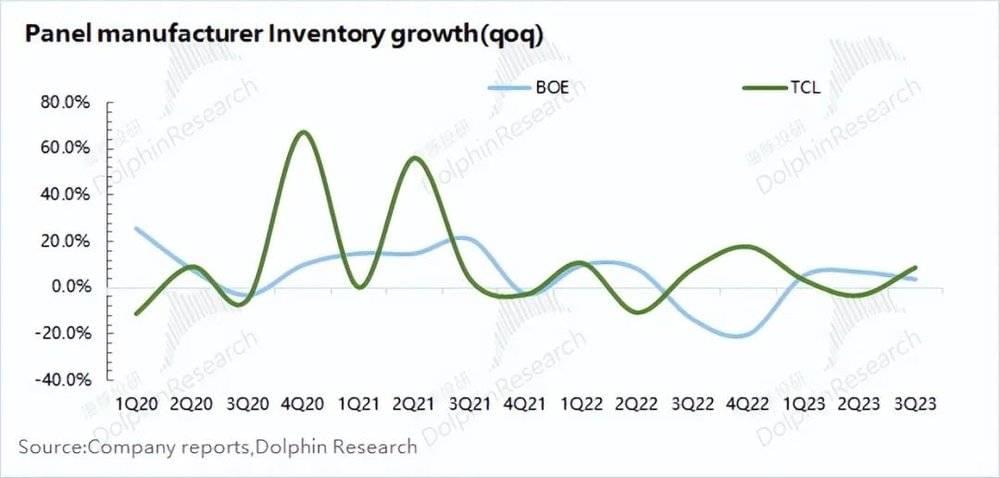

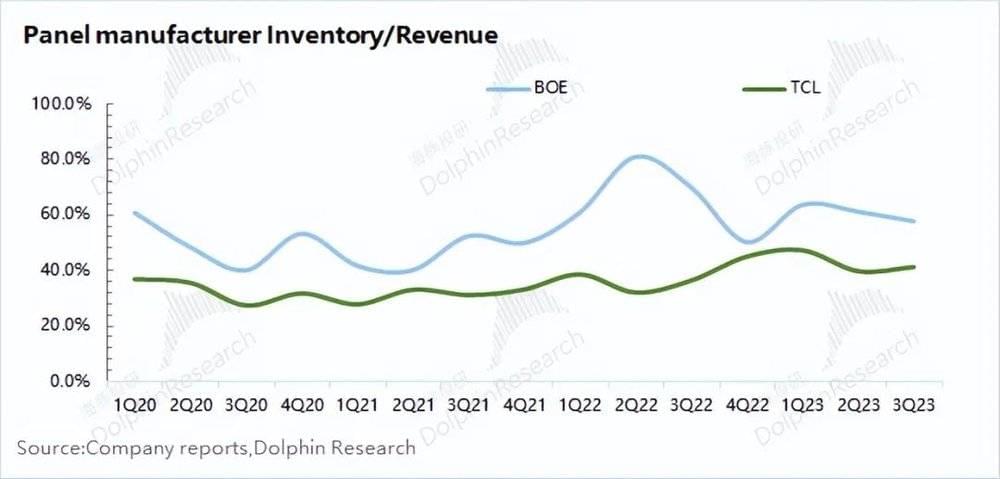

3. 存货情况:仍然从“存货绝对值”和“与收入的占比”两项来看

1)绝对值变化:三季度京东方和TCL的存货绝对值环比均有所提升。和去年年末相比,两家公司的存货都提升了10%以上。

2)与营收的占比:京东方和TCL的存货水位整体有所下降,但还未降到相对偏低的位置。

对于面板市场,行业中的存货情况和高点相比有所改善,但仍未有紧张偏低的情况。我们认为,前期在周期低点,行业内公司进行了主动去库存的行为,高额的存货进行了去化。但由于下游需求并未有大幅提升,使得存货得不到进一步的下降。

整体来看,面板行业的价格回暖,直接推动了面板厂商营收端和盈利能力的正向提升。

然而结合存货情况看,我们认为面板行业的本次价格提升,主要来自于供给侧(厂商)的主动收缩。降低产能利用率,优先进行高额库存的去化。

而近期面板价格再次下滑,表明本次价格上涨的持续性不足,这主要是由于下游需求并未真正起量。

在当前的价格和存货水平下,面板厂商不会像低谷时那样亏损。但真正的周期回暖,仍需要下游需求端的拉动。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君