2023年主导美元行情的是软着陆预期,美联储货币政策更多是适应性变化,维持其“落后于市场曲线”的传统。因而,即便经历了各类风险事件冲击,美元的避险属性并未显现,其他金融资产表现也符合软着陆交易行情。

2023年9月的点阵图显示,美联储最多还有一次加息。美联储加息工作即将完成,而市场期待新一轮宽松周期开启。但美联储货币政策不仅仅是宽松和紧缩的区分,美国经济依然有较多不确定性,美元不一定会立刻露出“疲态”。

一、2023年三段“微笑美元”行情

第一阶段,年初至3月上旬硅谷银行事件前。这一时期,洲际交易所(ICE)美元指数(DXY)基本上延续了2022年11月以来的美联储宽松预期抢跑行情。自2022年12月起,美联储紧缩进入下半场,逐渐放缓加息幅度和节奏,希望用更多时间观察激进加息的累积滞后效应,并提升了货币政策中经济增长和金融稳定的权重。

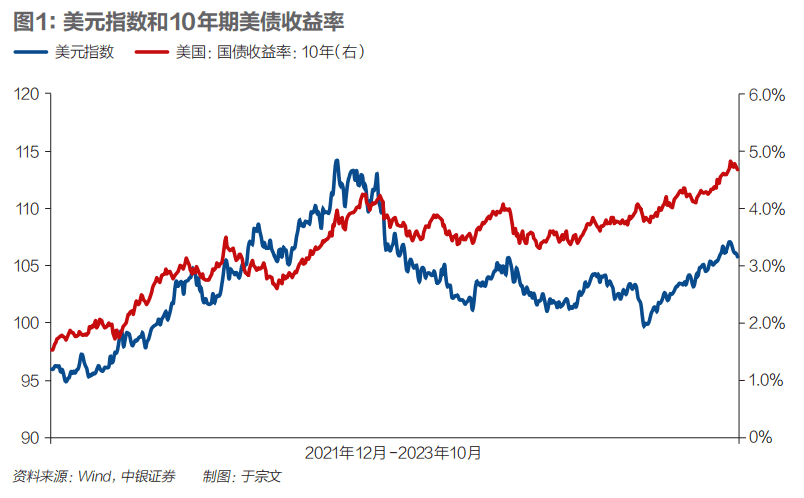

但2022年底以来,美国经济韧性接连超预期,尤其是新增非农就业人数连续高于经济学家预测值,2月爆发的人工智能行情进一步推升了市场风险偏好。美元和美债的避险属性并未被激活,此阶段美元和美债收益率同涨同跌(见图1)。

第二阶段,3月上旬的硅谷银行事件至5月底的美债上限谈判结束。美联储、联邦存款保险公司和美国财政部在事件初期实施强力干预,迅速平息了中小银行危机。这导致美元避险属性依然没有较大作为,反而是市场对美联储宽松预期有所增强,导致美债收益率下跌、美股上涨。5月,美债上限谈判开启,美股陷入盘整,风险偏好有所回落。

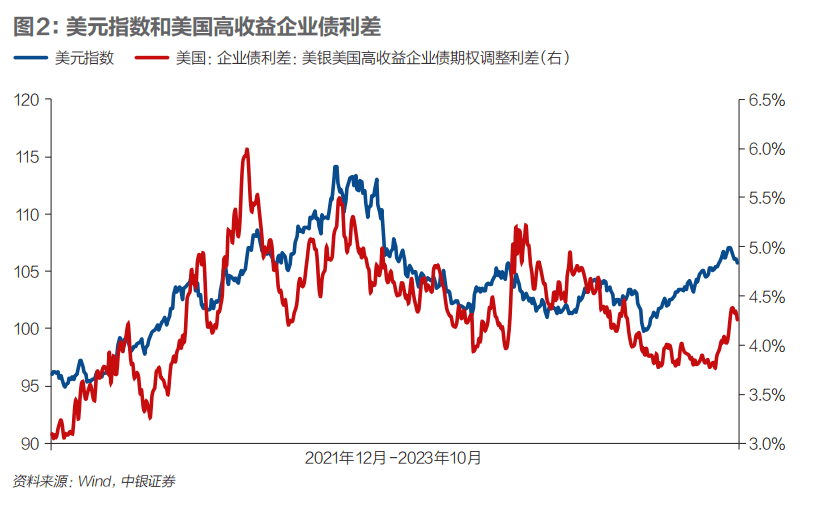

虽然美债和美元均具有避险属性,但处于“暴风眼”的美债收益率有所上升。细看2年期和10年期期限利差和美国企业信用利差,背后主导的实际依然是美国经济软着陆和美联储紧缩预期升温。当月,2年期美债飙升36个基点,2年期和10年期美债负利差走阔16个基点;美银美国高收益企业期权调整利差下降13个基点;标普500上涨0.2%,但纳斯达克综指上涨5.8%(见图2)。

第三阶段,经济软着陆和货币紧缩的“比拼”行情(6月至10月)。6月至7月,市场依然是经济软着陆领先于美联储紧缩预期,尤其是7月美联储议息会议偏向“鸽派”。经济向好和通胀韧性可能会提升紧缩预期,进而带动美债长端利率上升,而短端利率则更容易受美联储政策利率影响。这造成了美债期限利差从7月初起开始“熊陡”(即长端利率上升快于短端,长短利率倒挂收窄),指向经济韧性较好、紧缩更长久。

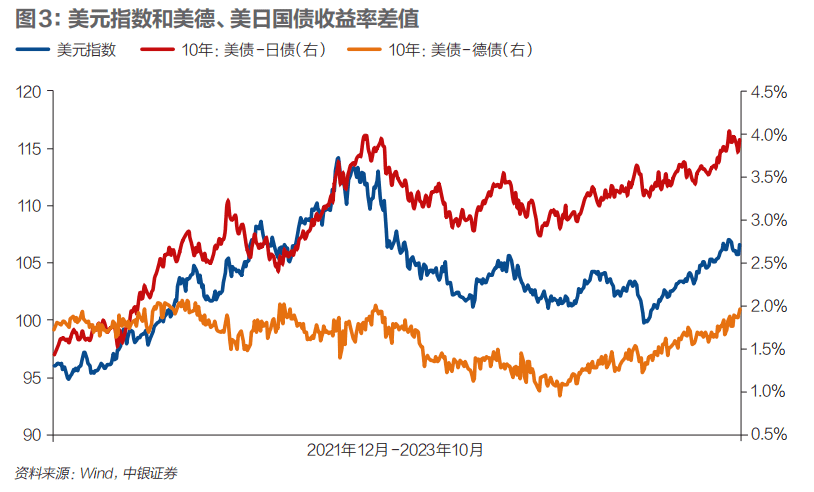

8月,10年期美债收益率突破4%并进一步攀升,这离不开美国财政赤字过度膨胀的预期。7月底,美国财政部公布万亿美元的再融资计划,远超市场预期。理论上,财政赤字恶化会损害美元信用。但美元指数于7月中旬短暂跌破100之后触底回升并于9月底刷新年内高点,这与美债飙升节奏并不一致。美元指数的最大构成是欧元,占比近六成,美德利差走阔时点与美元触底非常接近。

由于欧元区经济持续疲软,欧央行紧缩预期也出现明显降温,从“更晚加息、更晚降息”到“更早停止、更早降息”。尽管2023年日本经济表现靓丽,但由于日美货币政策分化,美日利差进一步走阔,作为美指第二大权重货币的日元兑美元汇率不断走低,也进一步助推了美元强势(见图3)。

二、加息结束后美元未必快速走弱

美联储货币政策与美元周期存在较强正相关性。首先,仅看美联储货币政策和美元指数是绝对汇率角度。这点无可厚非,因为没有央行能够完全独立于美联储,而且美联储降息周期的调控幅度也较大。不过,加息的尽头不一定会马上降息。1990年至2019年,美联储降息开启距离加息结束最少要等六个月。

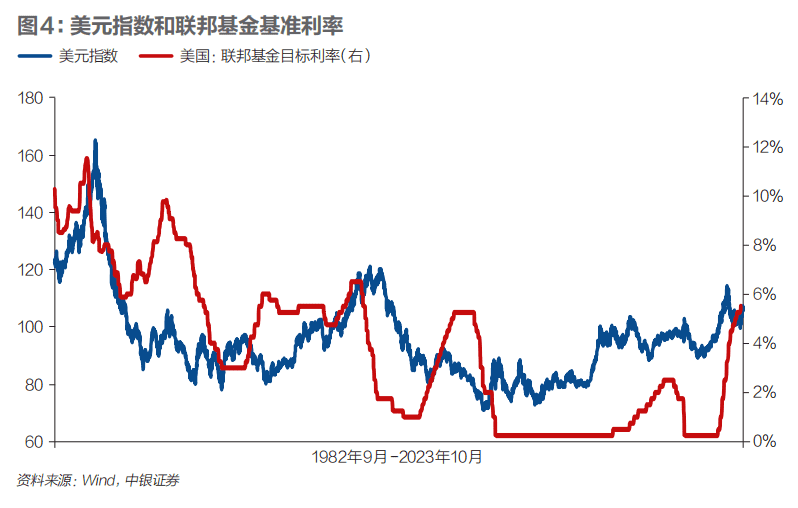

其次,美联储货币政策立场不能简单用降息或加息来判断,还可能有市场所谓的“鹰派降息”和“鸽派加息”。2023年以来,市场在美联储议息会议期间的反馈更多是指向“鸽派紧缩”,即加息不会击垮经济前景和美联储适应性加息。如果是危机式大幅降息,美元会受到流动性需求激增而出现明显上涨,例如2000年、2008年和2020年,但随后会快速下跌(见图4)。

如果是软着陆概念的预防性降息,对美元的利空作用较为有限,反而可能会进一步推动美元走强,例如1995年、1998年和2019年。因而,判断美联储的货币政策立场需要深入分析美国物价和就业状况。

美国通胀压力离不开过度刺激。当总需求大于总供给时,正产出缺口会形成通胀压力。市场对美国通胀问题的分析报告不少,包括了服务消费较强不容易受美联储货币政策影响、住房库存偏低提高房价上行压力、供应链堵塞导致供应短缺(或逆全球化)和油价飙升冲击等。但是,这些理由均轻视了美国需求过旺的钱是从哪里来的。

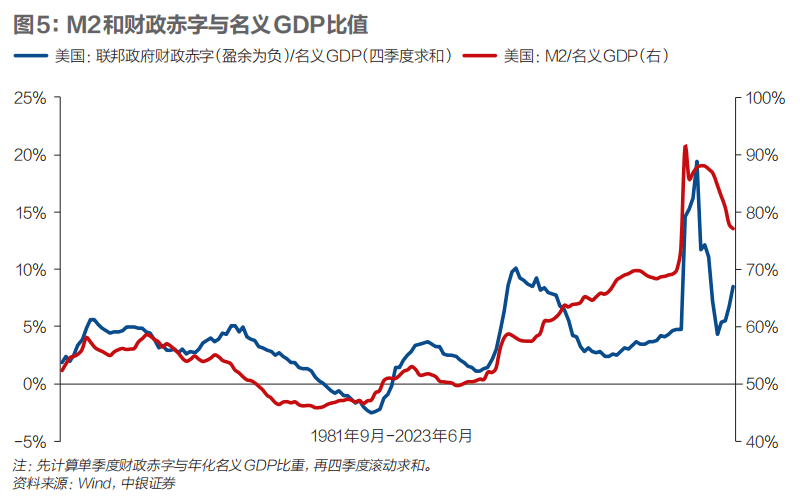

疫情初期,美国史无前例的财政货币刺激给了实体经济充足的“子弹”。随着美联储开启激进加息紧缩,美国M2(广义货币供应量)占名义GDP(国内生产总值)的比重开始回落,但仍显著高于疫情前水平。即便如此,至少美联储在履行自己的职责。

反观美国政府,在2020年甩出15%以上的联邦政府赤字率后,2021年再次祭出了11%左右的赤字率。虽然2022年联邦政府赤字率降至5.4%,但是2023年二季度再次升至8.5%(见图5)。2023年5月,前美国财长萨默斯抨击美国国会预算办公室(CBO)显著低估了美国财政赤字恶化状况,并预计2033年预算赤字率可能会达到11%。这几乎相当于2009年金融危机救市的水平。

而且,两党斗争下,美国政府支出难减、收入难加,赤字缺口恐长期存在。若萨默斯一语成谶,对于一个潜在名义经济增速为4.5%左右的美国来讲,政府长期花费10%左右的GDP只能靠通胀来消化。此外,2024年大选在即,双方人马还需要依靠财政扩张“买”选票。

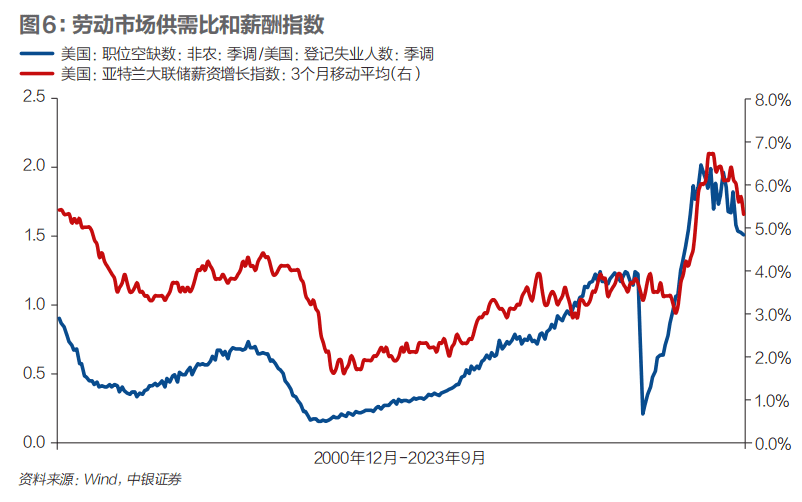

劳动结构性短缺进一步提升通胀的不确定性。随着美国经济下行,劳动参与率开始回升,2023年8月升至62.8%,较2019年底低了0.5个百分点,但较2020年4月低点回升了2.7个百分点。但是,美国经济总量增加提高了劳动力总需求,8月职位空缺率为5.8%,较2019年底高了1.6个百分点;职位空缺数为961万人次,相当于同期登记失业人数的1.51倍,供需缺口较2019年底扩大了32%。

美联储的好消息是劳动力市场更趋平衡。就业市场繁荣会逐渐吸引低收入人群加入就业市场,从而提升劳动市场竞争程度并降低薪资压力。据亚特兰大联储数据显示,8月美国薪酬指数三个月移动均值回落至5.3%,虽然较2019年底高了1.6个百分点,但较2022年8月低了1.4个百分点(见图6)。

美联储的坏消息是美国企业预期改善提升了招聘需求。9月,美国供应管理协会(ISM)制造业PMI就业指数结束了连续三个月的收缩状态,回升至51.2%,意味着非农新增就业有望明显偏强。

三、2024年美元走势的三种情形

2024年美国经济存在三种可能情形,从而形成不同的美元走势。

一是经济软着陆。美联储眼中的软着陆是在不明显提高失业率的情况下实现通胀向2%回归。当前市场依然偏向相信经济软着陆的情形。权益市场风险偏好依然不低,尤其是美联储明显不愿承担在2024大选年“搞事”的责任。2023年8月以来,美债利率曲线快速“熊陡”,显示债券市场对经济衰退的预期也在减弱。

据美联储官员表示,三季度美国实际GDP环比折年率有较大概率超过4%,依然处于需求过热状态。这就造成了一个矛盾,即经济的韧性会加剧通胀的压力。此种情形需要使用相对价格概念,即各国展开“比硬”竞争。如果非美国家需求“损失”足够大,美国通胀仍有可能稳步向目标区间靠拢。

尽管2023年10月国际货币基金组织(IMF)没有显著调整全球经济增速预期,但是各大经济体之间进行了较大调整。其中,美国经济增长强于预期,预计2023年和2024年分别增长2.1%和1.5%,较7月分别上调了0.3和0.5个百分点;欧元区增长弱于预期,预计2023年和2024年分别增长0.7%和1.2%,较上次预测值分别下调0.2和0.3个百分点。

市场对欧央行货币政策的预期从“更晚加息、更晚降息”向“更早暂停、更早降息”转变。因而,美元可能出现类似1995年至1996年的走势。当年,美联储主席格林斯潘顶不住白宫压力,短暂降息但维持紧缩立场,即所谓的“鹰派降息”。初期,市场感受政策“暖意”推动美元小幅贬值,但是越临近大选结束越担忧美联储并未转向,最终在1997年初美联储仅一次小幅加息的敲打下彻底“投降”,美元重新走强。

二是经济不着陆。虽然名义收入高增对企业是好事,但是高通胀不是稳定状态,“货币幻觉”可能会导致企业过度投资。中期看,美国经济不着陆或者通胀不着陆并非不可能的事情。美联储紧缩不足的风险不仅来自金融市场,还有周期行业的“诉苦”。近期,美国房地产和银行联名致信鲍威尔,表达了对货币政策方向及其对陷入困境的房地产市场影响的担忧。如果美联储像之前错判高通胀一样过早放松货币政策,美国需求过热的问题可能进一步加剧。

旧金山联储最新的测算结果显示,当前美国通胀的压力一半来自需求侧,供给侧因素已不足三分之一。此外,尽管2023年6月以来美国经济活动趋于回升,但美国贸易逆差也在逐步收窄。除了服务消费偏强以外,背后可能也受到了美国加强内循环、通胀本土化等因素影响。美国政界借着“供应链安全”概念出台了一系列刺激投资的政策,其中掺杂了不少“美国优先”的限制。2024年大选年,拜登大概率会想方设法落实其“拜登经济学”。

近期,拜登公开支持美国汽车行业罢工,呼吁企业主加薪。一旦谈判达成目标可能引发各行各业效仿,这对于通胀无疑是“火上浇油”。此种情形下,美国经济可能依然高于潜在产出水平,通胀居高不下,失业率继续处于历史低位。即便财政赤字失衡引发美元“泡沫”的猜想,但是依托紧缩货币政策和宽松财政刺激经济的强势美元政策组合可能会延续。

三是经济硬着陆。这主要是因为货币紧缩效应尚未完全释放,信贷条件依然趋于收紧。至2023年9月末,美国所有商业银行的工商业贷款、房地产贷款和消费贷款同比增速依然处于下滑趋势,较2022年底分别下滑了13.2个、5.5个和5.6个百分点。随着美债利率上升,企业再融资压力可能有增无减,“僵尸企业”尤其危险。

嘉信理财预计,2024年美国破产和债务违约的总数可能会激增。与此同时,消费者在疫情期间积累的超额储蓄逐渐耗尽。2023年8月,旧金山联储经济学家更新美国居民超额储蓄测算,预计将在三季度耗尽。此前,纽联储前主席达德利公开表示,除非3.6%的失业率成为新常态,否则美联储还需要额外的紧缩,同时警告美国经济尚未走出困境,硬着陆可能只是被推迟而非避免。此外,美联储紧缩也是一种积累风险的行为,美国经济可能较过去更容易受金融市场影响。

2022年以来,美债收益率波动飙升,已经呈现一定风险资产的特征。进入2023年10月以来,美联储官员多次表示美债收益率飙升等同于加息,明显是在安抚金融市场。但是,由于流动性下降,“脆弱”的美债市场仍可能会对个别数据或者事件过度反应,加剧权益市场的估值压力。

近日,萨默斯指出,这种情况可能会导致美国经济陷入衰退,从而引发一场全面的金融危机。此种情形下,美国经济可能陷入负增长,失业率飙升至5%以上,通胀也将快速下降。预计美联储将快速切换至危机处理模式,暂停量化紧缩提升美债流动性,同时快速降息。虽然短期美元走势会受益于避险需求,但拉长时间看,在避险情绪、信用紧缩警报解除后会异常疲软。

综上,美联储加息结束并不意味着美元会立刻转弱。反而是,紧缩的同时也在积累金融风险和经济不确定性,尤其是不能低估金融市场的脆弱性,既可能继续交易软着陆或宽松预期,也可能被吓出经济衰退。此外,逆全球化政策、地缘政治风险和美国大选年等因素均有可能对美元形成支撑。除非美国经济硬着陆,美联储迅速转向,美元才可能在利空出尽后大幅走弱。

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:管涛(中银证券全球首席经济学家),编辑:张威、袁满