房贷新政公布次日,北上广深均已官宣下调公积金贷款利率。

5月17日,中国人民银行(下称“央行”)联合国家金融监督管理总局等部门,发布三大房贷新政:取消全国层面房贷利率政策下限;下调个人住房公积金贷款利率0.25个百分点;下调住房贷款最低首付比例5个百分点。

新政公布当晚,广州市宣布下调住房公积金贷款利率:自5月18日起发放的公积金贷款,执行新利率;5月18日前已发放的贷款,根据借款合同约定自2025年1月1日起执行新利率。

图源:广州公积金管理中心

次日(5月18日),上海、深圳、北京先后宣布下调公积金贷款利率,存量、增量贷款均将受益。

据北京住房公积金管理中心测算,以贷款金额100万元、贷款年限30年的首套房为例,如采用自由还款方式,利率调整后每月将少还154元;如采用等额本息还款方式,每月将少还134.59元。

“在一线城市,公积金占贷款总额有限,商贷占大头,大家相对更关注房贷利率下限的调整。”一位房企人士对《财经》表示。按照因城施策原则,各地可自主决定是否设置城市房贷利率下限,以及首付比例下限。截至目前,一线城市尚未官宣相关调整。

此外,一线城市会否全面放开限购亦是外界关注焦点。

对此,惠誉博华工商企业部高级分析师王兴萍认为,一线城市可能会有部分区域放开限购,但是对完全放开限购仍持谨慎态度。“监管层目标仍然是楼市企稳,同时避免再度过热。一线城市核心区域的需求较强,若全面放开限购可能导致房价快速上涨,引发市场过热。”王兴萍称。

除三大房贷新政,央行同日官宣创设3000亿元保障性住房再贷款,助力盘活商品房库存。据悉,新的再贷款工具将用于激励引导金融机构支持地方国有企业以合理价格收购已经建成未出售商品房用作保障性住房。据测算,央行本次按照贷款本金的60%发放再贷款,可带动银行贷款5000亿元。

“央行本次调整房贷政策,是对4月末政治局会议‘统筹研究消化存量房产和优化增量住房的政策措施’要求的贯彻落实和及时响应。”市场人士分析称,首付比例和利率政策下限调整对增量住房会体现明显效果,新增的再贷款工具重点聚焦于支持市场消化存量房产,是有效盘活存量市场的关键。

“近期日本在收紧货币政策方面表现纠结,很大程度上是由于长期受到低通胀的困扰,历史的阵痛对政策决策掣肘较大。我国若要扭转房地产市场预期,当前采取力度较大的措施是很有必要的。”前述市场人士补充道。

一、促增量:房贷利率下限取消,首付比例低至15%

全国多数城市购买首套住房的居民有望享受15%的首付比例和低于3.75%的房贷利率。

5月17日,央行等金融管理部门发布三项举措,优化住房金融政策。

一是取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限。在此基础上,各地可按照因城施策原则,自主确定是否设置城市下限。

此前,全国层面首套和二套住房利率政策下限分别为不低于相应期限LPR(贷款市场报价利率)减20基点和LPR加20基点。按照当前的利率水平,首套、二套房贷利率全国下限分别为3.75%和4.15%。

公开信息显示,2022年12月,央行建立首套房贷利率动态调整机制,地方政府可根据该机制自主选择是否取消当地房贷利率下限,实际上早已开始了有条件的取消实践。截至今年4月末,全国343个城市中已有67个取消了首套房贷利率下限。

“预计新政策将带动绝大多数城市取消房贷利率下限。”据业内人士测算,政策落地后,大多数城市房贷利率可能下降0.3个至0.4个百分点,也就是说大多数城市房贷利率将进入“3”时代。以购买首套住房为例,按照100万元贷款、30年期限、等额本息还款方式计算,总利息支出可减少7万余元。此外,改善型需求住房的利息支出将减少更多。

“适时取消房贷利率政策下限,房贷利率方面将更多体现市场机制的自我调节作用。”一位业内人士表示,“此次政策调整体现了央行推动利率市场化的清晰思路,也表明央行持续推动金融机构市场化定价能力的决心。”

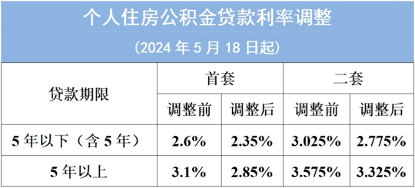

二是下调公积金贷款利率。自5月18日起,下调个人住房公积金贷款利率0.25个百分点,5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别调整为不低于2.775%和3.325%。

截至5月18日,北上广深四个一线城市均已官宣下调公积金贷款利率0.25个百分点。

其中,5月18日起新发放的公积金贷款执行最新利率;对于存量贷款,广州、上海、北京自2025年1月1日起执行新利率,深圳自2024年7月1日起执行新利率。

三是下调首套、二套房贷首付比例。对于贷款购买商品住房的居民家庭,首套住房商业性个人住房贷款最低首付款比例调整为不低于15%,二套住房商业性个人住房贷款最低首付款比例调整为不低于25%。在此基础上,地方可按照因城施策原则,自主确定辖区各城市首付比例下限。

“这是房地产行业发展有史以来最低首付比例。”王兴萍称。

这也是近期央行第二次调整房贷首付比例。

2023年8月,央行将全国层面最低首付比例政策统一为首套房20%、二套房30%。各地在此基础上,因城施策自主决定政策下限。目前,除北上广深等八个城市外,其他城市均已选择执行20%、30%的全国底线政策。

据中原地产研究院测算,之前全国重点城市首套房首付比例平均值为24%。具体看,此类城市首付比例主要分为两档,即30%和20%。“全国大部分是20%,少数是30%。”中原地产首席分析师张大伟表示。

据了解,央行选择在此时点优化住房金融政策,也有支持信贷平稳增长方面的考虑。近日,央行发布的4月金融统计数据显示,4月社会融资规模增量为-1987亿元,为2005年以来首次录得负值。“央行此时出台优化住房金融政策,在提振市场信心,改善预期的同时,也有继续稳住金融数据的效果。”市场分析人士称。

“今天出台的政策主要集中于对需求端房地产金融政策的支持,力度可谓空前。”王兴萍表示,“但同时我们也关注到,在当前房地产市场供需关系已经发生重大变化的形势下,购房者的政策敏感性有所降低,该政策效果仍然有待观察。”

二、化存量:3000亿元再贷款,支持地方收购商品房

根据国家统计局数据,2024年前四个月,全国新建商品房销售面积29252万平方米,同比下降20.2%,其中住宅销售面积下降23.8%。截至4月末,全国商品房待售面积达到74553万平方米,同比增长15.7%。其中,住宅待售面积增长24.5%。

近段时间以来,商品房库存不断攀升,受到各界高度关注。

在5月17日召开的全国切实做好保交房工作视频会议上,中共中央政治局委员、国务院副总理何立峰表示,“商品房库存较多城市,政府可以需定购,酌情以合理价格收购部分商品房用作保障性住房。”

同日,央行宣布创设保障性住房再贷款,按照“政府主导、市场化运作”的思路,由央行提供低成本再贷款资金,激励21家全国性银行机构按照市场化原则,向城市政府选定的地方国有企业发放贷款,支持以合理价格收购已建成未出售商品房,用作保障性住房。

据悉,保障性住房再贷款额度为3000亿元,利率1.75%,期限1年,可展期4次。银行按照自主决策、风险自担原则发放贷款。央行按照贷款本金的60%发放再贷款,可带动银行贷款5000亿元。

据央行副行长陶玲介绍,本次保障性住房再贷款政策包括四大要点:

一是收购对象严格限定为房地产企业已建成未出售的商品房,对不同所有制房地产企业一视同仁。

二是收购主体由城市政府选定,但被选定的地方国企及所属集团不得涉及地方政府隐性债务,不得是地方政府融资平台,同时应具备银行授信要求和授信空间,收购后迅速配售或租赁。

据悉,地方国企的收购资金将通过租赁经营收入和未来售房收入回收,确保商业可持续,不增加地方政府隐性债务。

三是收购的商品房用途限定为保障性住房配售或租赁。

四是秉承自愿参与原则,地方政府、房地产企业、收购主体、21家全国性银行、符合保障条件的工薪群体等参与各方均可自主决定是否参与。交易价格由各方平等协商。

陶玲表示,保障性住房再贷款工具的创设实施有利于实现多重目标:一是加快存量商品房去化,推动商品房市场去库存;二是加快保障性住房供给;三是助力保交楼和“白名单”机制。

“当前房企面临的一大问题是现金流不足,通过保障性住房再贷款支持,房企出售已建成商品房后,回笼资金可用于在建项目续建,而在建项目回笼资金确定性增强后,将有更多项目满足城市房地产融资协调机制条件,形成良性循环,改善房企资金状况。”一位业内人士称。

“在新工具支持下,地方国企可以成为市面商品房新买主,打通市场循环。”一位市场专家建议,“从更长期来考虑,未来土地等资产都可以作为盘活资产的对象。”

值得注意的是,此番创设的新工具也是对此前租赁住房贷款支持计划的延续。2023年1月,央行曾设立1000亿元租赁住房贷款支持计划,在重庆、济南、郑州、长春、成都、福州、青岛、天津八个城市开展试点,支持批量收购存量住房用于扩大租赁住房供给。

“一年多来,试点在八个城市有序落地,商业可持续的租赁经营模式初步形成,为消化存量住房发挥了积极作用。统筹考虑政策衔接,我们将租赁住房贷款支持计划并入保障性住房再贷款政策中管理,将在全国范围全面推广。”陶玲表示。

本文来自微信公众号:财经五月花(ID:Caijing-MayFlower),作者:唐郡(《财经》记者),编辑:张威