未来看周期与成长的共振。

作者|黄绎达

来源|36氪财经[ID:krfinance]

封面图|Pexels

味精是近段时间A股非常火爆的一个投资主题,事情的起因是抖音上澄清味精致癌为谣言的好几个热门视频,再次带火了老牌味精品牌莲花味精。从9月初到10月中旬这短短一个多月时间里,莲花健康(莲花味精生产商)的股价直接翻倍。

然而,曾经蒙受谣言影响的味精企业并不止莲花一家,要知道莲花味精的市占率在2021年时已不足5%。在抖音带火国货味精的同时,梅花生物与阜丰集团这两家味精巨头的股价却没有出现如莲花那般的暴涨。

图:梅花生物股价走势

图:梅花生物股价走势资料来源:wind,36氪作为本文主角的梅花生物,既是味精行业第二大企业,同时也是氨基酸行业的第一大企业,作为两个细分行业的绝对龙头,按理说市场关注度会更高。

那么,为什么在味精题材火爆的同时,梅花生物股价却没有应声而上?梅花生物的投资看点又有哪些?

1财务分析

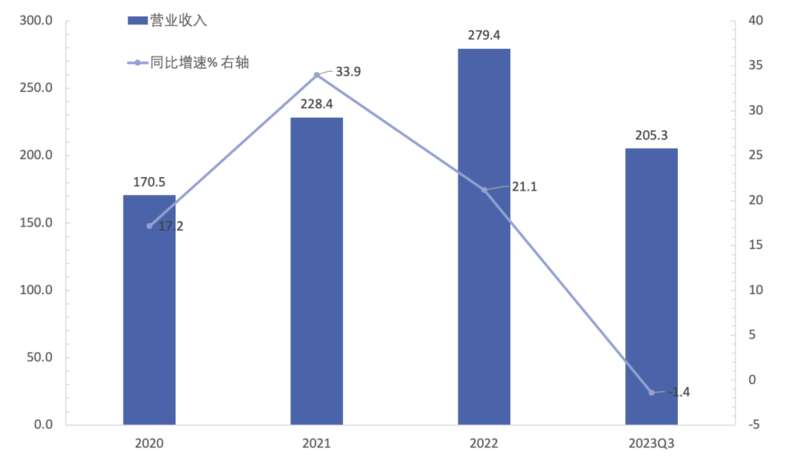

近5年来,梅花生物的收入增长快速,2022年全年实现营业收入279.4亿元,同比增长21.14%,相比于2019年几乎是实现了翻倍增长。从长期的趋势来看,梅花生物收入同比增速的峰值出现在2021年,当年该数据录得33.94%;之后随着基数的扩大,叠加行业周期、经贸环境改变等诸多因素,收入增速出现了一定程度的放缓。

图:梅花生物近3年收入与同比增速

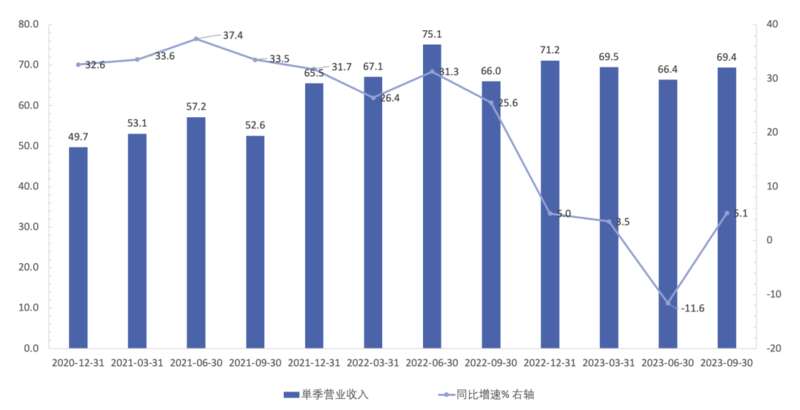

图:梅花生物近3年收入与同比增速资料来源:wind,36氪进入23年以来,梅花生物的收入增长相比去年则出现了进一步的放缓,前三个季度的收入同比录得-1.42%。从単季的变化趋势来看,前三个季度收入的负增长主要是受到了Q2的拖累,而Q3単季相比Q2则有一定边际上的改善。

图:近年来梅花生物単季收入与同比增速

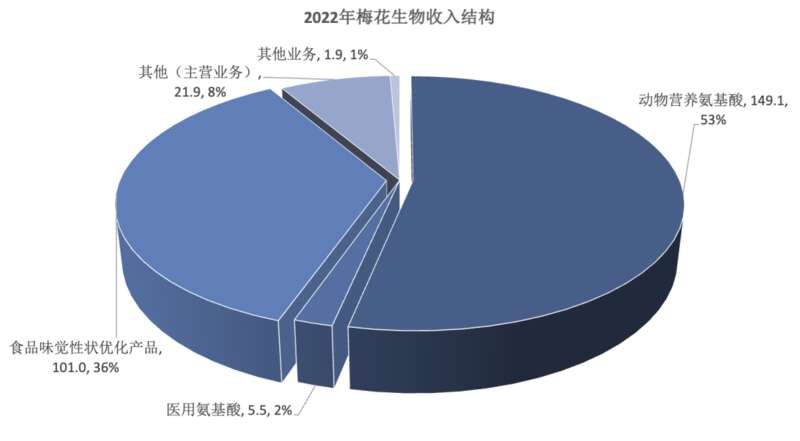

图:近年来梅花生物単季收入与同比增速资料来源:wind,36氪在业务结构方面,动物营养氨基酸(饲料氨基酸)和食品味觉性状优化产品(味精为主)为公司贡献了绝大多数的收入,这两大业务在22年的收入占比合计高达89%。同时,今年年来这两大核心业务的收入占比也整体保持稳定。医用氨基酸、其他(黄原胶等)在主营业务中的占比较小,对公司业绩有着一定的边际影响。

图:梅花生物2022年收入结构

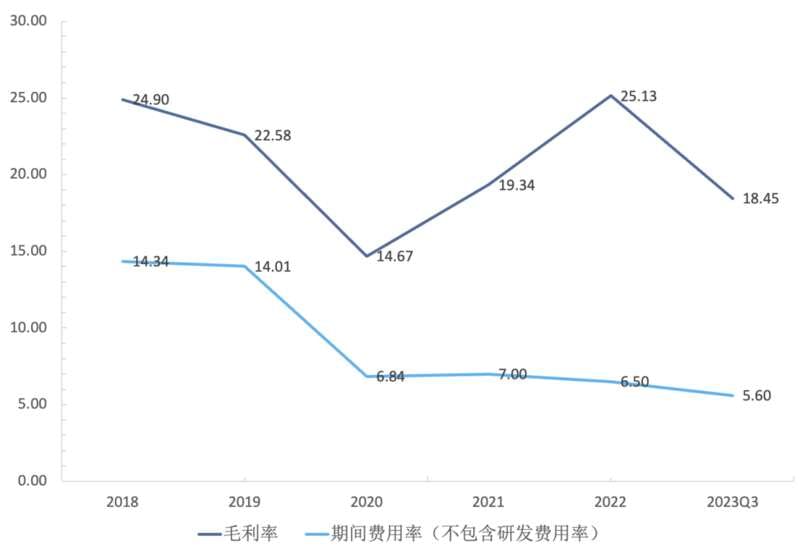

图:梅花生物2022年收入结构资料来源:wind,36氪盈利能力方面,公司作为典型的化工企业整体的毛利率不算高,近5年的中位数在21%,但振幅不算小,且周期性显著。再分业务来看,核心的饲料氨基酸和味精的毛利率相对不高,22年时分别在23%和22%。同期的医用氨基酸与其他相对较高,分别录得34%和52%,相对较强的盈利能力是这两项业务能够边际改变公司业绩的主要原因。

也正是由于公司整体的毛利率不高,所以留给费用端的空间相对不大。从趋势来看,近3年,公司通过推进降本增效,对三费支出有比较严格的把控,不仅近3年的费用支出都不同程度的低于2019年水平,而且期间费用率呈显著的下降趋势。

图:梅花生物毛利率和期间费用率

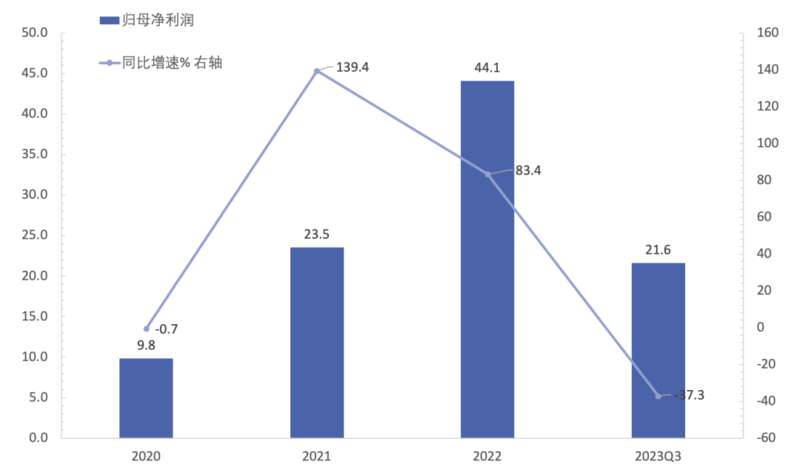

图:梅花生物毛利率和期间费用率资料来源:wind,36氪净利润方面,由于梅花生物是典型的周期型企业,业绩增长与净利率的波动亦具有明显的周期性,周期波动的核心逻辑还是其核心产品供求关系的变化。

具体反映在业绩表现上,22年仰仗于赖氨酸的新产能释放,叠加味精、黄原胶等产品价格的上涨,梅花生物的业绩增长与净利率双双刷新历史新高,本质上是资产负债表扩张与价格逻辑之间形成了共振。

再看今年,前三个季度的归母净利润同比仅-37.26%,而且前三个季度単季的归母净利润同比都在负区间,节奏上与收入同比的变化趋势相同,即Q2业绩探底,Q3则边际回升。究其原因,包含了一部分去年高基数的影响,更主要的是原料价格抬升的同时,氨基酸价格下降导致的产品价差缩窄。因此,在业绩增长受阻的同时,利润空间亦受到压缩,今年的净利率/毛利率中枢相较去年下降程度不小。

由此可见,把握饲用氨基酸和味精这两大核心业务的周期性变化是判断梅花生物业绩走势的关键。

图:梅花生物归母净利润与同比增速

图:梅花生物归母净利润与同比增速资料来源:wind,36氪

2饲用氨基酸:

豆粕超额减量

是需求增长的核心看点

梅花生物的饲用氨基酸,核心产品主要是苏氨酸和赖氨酸,这两类氨基酸是蛋白质的基础单元,与生猪与家禽的代谢、生长、免疫等生命现象直接相关;而且,苏氨酸、赖氨酸作为必须氨基酸无法在生猪、家禽体内自行合成,需要通过饲料来补充。所以,苏氨酸、赖氨酸在生猪、家禽养殖中有着无可替代的作用。

在过去,由于豆粕中富含包括苏氨酸、赖氨酸在内的多种必须氨基酸,所以饲料中添加豆粕是补充是这两类氨基酸的主要手段。同时,以棉粕、菜粕为代表的杂粕也含有上述必须氨基酸,故而也可以作为饲料的添加剂。但是,杂粕的氨基酸含量远低于豆粕,所以豆粕在过去是补充饲用氨基酸的更优解。

说到氨基酸行业说到豆粕,就一定会提及豆粕减量这个投资题材,作为由政策驱动的一个超长期机会,可以说是饲用氨基酸行业绕不过去的话题。豆粕减量的政策文件主要是由农业农村部于2021年的下发的《猪鸡饲料玉米豆粕减量替代技术方案》和2023年下发的《饲用豆粕减量替代三年行动方案》。

特别是后者提出了具体的行动目标,即饲料中的豆粕用量占比每年减少0.5pct,具体则是从2023年的14.5%到2025年下降到13%。随着政策驱动下的减量替代,一部分豆粕将被杂粕所替代,但是由于杂粕的氨基酸含量相对偏低,在饲料中添加饲用氨基酸就成为了必须。由此可见,豆粕减量为苏氨酸、赖氨酸带来了一定的增量需求。

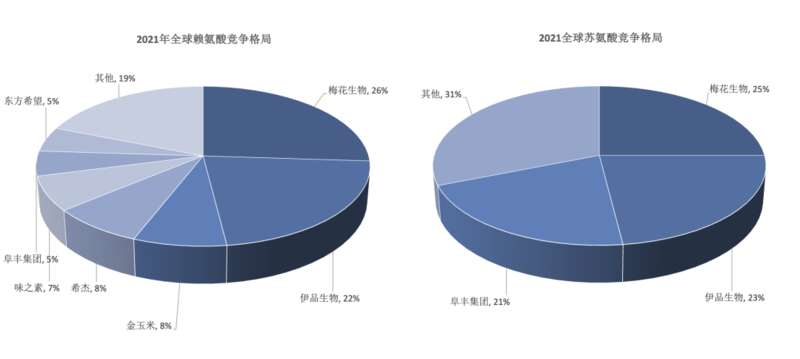

再看苏氨酸、赖氨酸这两类氨基酸的竞争格局,在全球范围内集中度都比较高,苏氨酸在2021年的CR3市占率高达69%,同期赖氨酸的CR7市占率则高达81%。其中,梅花生物苏氨酸、赖氨酸的同期市占率分别为25%和26%,均位列全球第一。所以,依照目前的竞争格局,梅花生物作为苏氨酸、赖氨酸的龙头企业将在豆粕减量中率先受益。

图:2021年苏氨酸和赖氨酸全球竞争格局

图:2021年苏氨酸和赖氨酸全球竞争格局资料来源:华经产业研究院,36氪再看苏氨酸和赖氨酸的国内总产能,根据百川数据,2023年时分别为127万吨和400万吨;同期梅花生物的苏氨酸和赖氨酸的产能则分别为30万吨和100万吨。根据政策目标,卖方测算出豆粕减量下苏氨酸和赖氨酸的增量需求预计分别有2.6万吨和8.5万吨,而这部分增量仅相当于目前国内苏氨酸总产能的2%,赖氨酸总产能的2.1%。

所以从政策目标来看,诚然豆粕减量为苏氨酸和赖氨酸带来了一部分增量需求,梅花生物因着龙头地位也会因此而率先受益,但是由于量相对不多,本身氨基酸业务的利润空间也偏薄,若仅从政策目标来看,豆粕减量对梅花生物业绩增长的帮助预计相对有限。

而从实际情况来看,养殖业的龙头企业大都开始执行豆粕减量,并有超额减量的趋势。公开资料显示,2021年牧原饲料的豆粕占比已经下降到了7%以下,温室在同期也下降到了7%左右。

养殖龙头之所以超额执行豆粕减量,其核心驱动还是在于成本控制。首先,根据牧原的数据,小麦、玉米、豆粕都主要原材料占经营成本的比例在55-65%,豆粕价格的波动对养殖企业的盈利能力会产生较大影响。

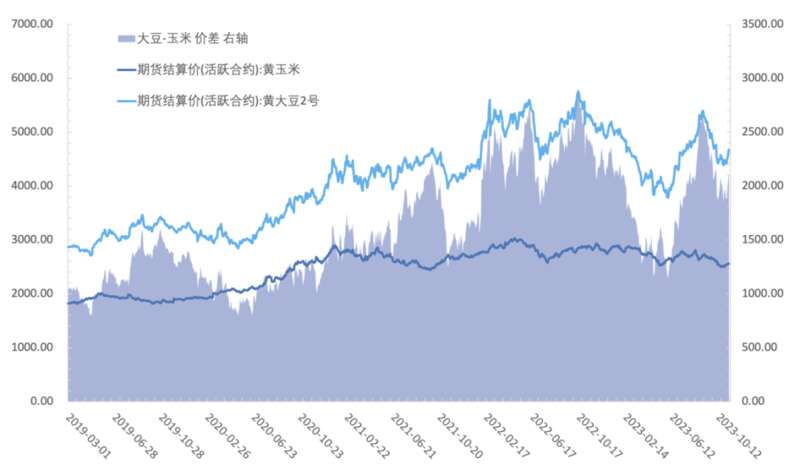

豆粕是大豆压榨的副产品,我国的大豆主要依靠进口,根据wind数据,2023年我国大豆进口依存度为83%。近年来,受疫情、全球性通胀、贸易环境改变等诸多因素的影响,大豆作为高度国际化的大宗品,近年来的大宗价格波动较大,也导致了豆粕价格的大幅波动。所以,选用供给可控的饲用氨基酸来替代豆粕可以起到一定平滑、稳定毛利率的作用,同时稳定养殖业也是豆粕减量政策制定的初衷之一。

其次,饲用氨基酸相比豆粕具备一定的成本优势。氨基酸的最上游的原材料是玉米,技术路径则是通过前期的深加工,再以得到的中游产品为原料通过生物发酵合成出氨基酸。近年来,大豆价格中枢总体抬升较多,玉米价格则相对平稳,大豆-玉米价差总体呈走扩趋势,再考虑到豆粕价格随大豆大幅波动,苏氨酸和赖氨酸近年来价格中枢的上浮幅度远低于豆粕。因此,对于养殖企业而言,饲用氨基酸相比豆粕成本在当下亦更加明显,饲用氨基酸对豆粕实现超额替代就很好理解了。

图:国内大豆和玉米价格及价差

图:国内大豆和玉米价格及价差资料来源:wind,36氪总的来看,梅花生物在氨基酸领域行业地位斐然,主营的苏氨酸、赖氨酸行业集中度偏高,近乎是寡头竞争的格局,梅花生物作为行业第一很难被后来者超越;同时在政策的引导下,豆粕减量特别是超额减量会为梅花生物带来一定的业绩增量。考虑到豆粕减量的预期规模,梅花生物作为典型的周期型企业,周期本身才是影响其业绩最关键的变量。

3味精:

寡头竞争之下

稳态或将延续

梅花生物味精业务的开展同样是依托于现成的合成生物学技术平台,最上游的原材料也是玉米,下游应用则主要在食品加工、餐饮和C端消费,其中食品加工的需求占比最高,目前约在50%左右。由于餐饮与C端消费的需求总体相对稳定,味精的需求弹性主要看食品加工,比如近年来预制菜的兴起,在一定程度上拉动了对味精的需求。

竞争格局方面,味精的市场集中度相比氨基酸更高,根据百川数据,2023年国内味精行业的CR3市占率高达88%,梅花生物的味精产能约100万吨,排名行业第二。由于味精行业的属于高污染行业(废水排放较多),在当下环保趋严的政策背景下,存量企业扩产不易,同时也很难有新玩家入场。所以,梅花生物在味精领域的行业地位也是相当稳固。

既然供给相对稳定,那么味精的弹性还是看需求端。在过去的几年里,味精的表观消费量趋于平稳,那么味精潜在的需求增长:一方面是在刚才提到的食品加工业,特别是预制菜这样相当新兴的品类;另一方面或将由出口拉动,而国际贸易环境的改善则对味精出口构成利好。

4投资策略:

周期影响估值

小品种则是边际力量

依照梅花生物目前的业务结构,两大核心业务之一的味精相对平淡,饲用氨基酸的弹性更大,因此也是判断业绩走势的关键。而氨基酸本质上是周期生意,业绩的周期性波动主要在于供给与需求的关系和供需影响下的产品价格变动,即量价两方面的逻辑。

2022年公司业绩暴涨的同时,苏氨酸和赖氨酸价格却出现了明显回落,从业绩归因也能看出,饲用氨基酸助力公司业绩的核心逻辑是新产能的释放,所以彼时还是量的增长对冲了产品价格下降。

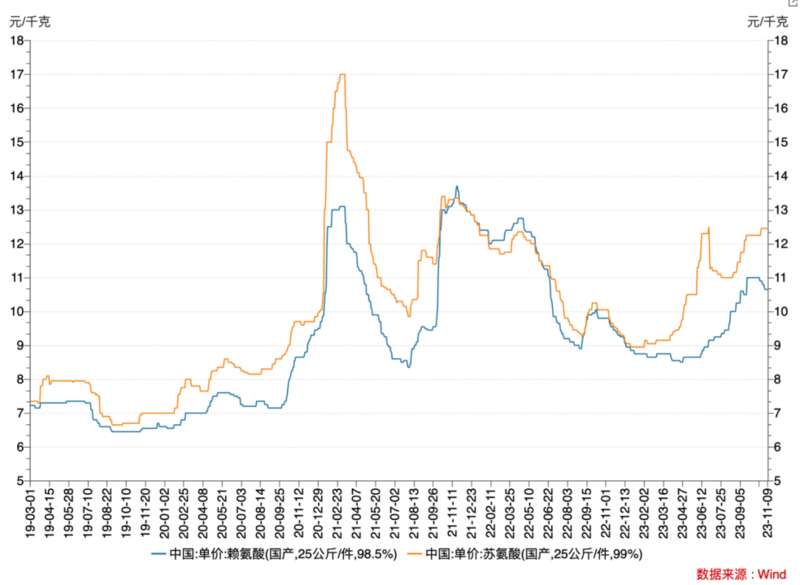

拉长周期来看2019~2021年间,苏氨酸和赖氨酸价格中枢有明显抬升,当产品价格强势,生产商就有动力来扩充产能,梅花生物自然对周期也有着深刻的理解,可以看到2022年有赖氨酸的新产能释放,2023年又有苏氨酸的新产能释放。

当从2023年下半年起,苏氨酸和赖氨酸价格都有一轮明显上涨,所以今年Q3业绩增长的边际回暖亦包含了饲用氨基酸量价齐升的逻辑。

图:苏氨酸和赖氨酸价格走势

图:苏氨酸和赖氨酸价格走势资料来源:wind,36氪下游方面,饲用氨基酸主要应用于生猪、家禽养殖,特别是生猪养殖,故而猪周期对饲用氨基酸价格有明显的影响。近两年来,我国的生猪存栏量都在4亿头以上,猪周期目前依然是筑底行情,多数猪企都在盈亏平衡线以下。受猪周期影响,2021年末到2023Q1饲用氨基酸的价格有明显下降。

从猪周期的演绎来看,近一段时间生猪存栏量一直高位运行,产能去化亦是任重道远,那么生猪养殖行业在业绩承压的背景下,对饲用氨基酸的价格扰动自然还将持续。同时,新产能达产后,叠加友商新产能的开车运行,供给端也会对氨基酸价格产生一定的压力。

因此,对于梅花生物未来业绩的判断,豆粕减量的利好相对确定,饲用氨基酸景气度的变化则是核心看点之一。同时,由新品种贡献的收入可以成为梅花生物未来业绩的边际增量。

说到新品种,梅花生物依托自身的合成生物技术平台,已经推出多种发展前景向好的小品种,比如普鲁兰多糖、三赞胶、维生素B2等,以及鸟苷、肌苷、腺苷、脯氨酸等多种医药氨基酸。小品种虽小,但通常竞争格局更好,附加值也相对较高,并且在低基数的情况下,大多增长迅猛,所以多个强成长性的小品种合力就能够起到边际改善公司业绩的作用。目前,小品种中的黄原胶已经可以在边际上影响公司业绩。

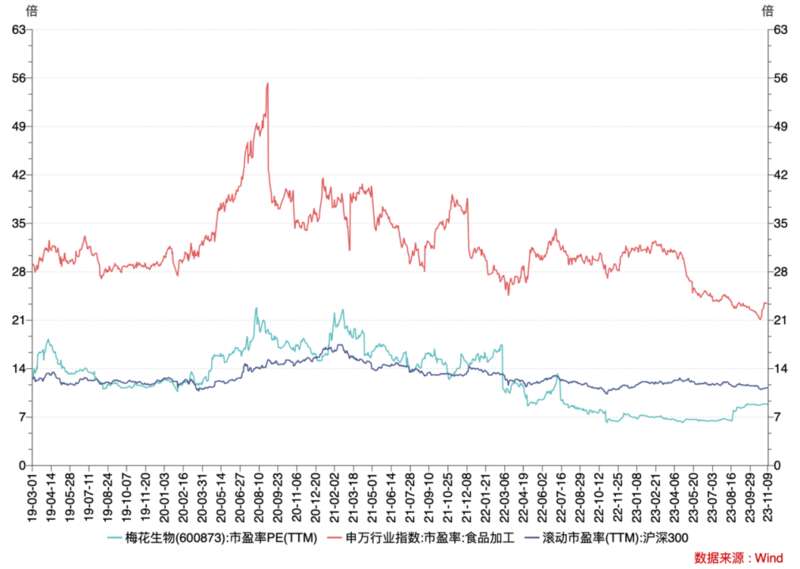

估值方面,梅花生物在近两年年来的估值一直都不高,PE-TTM长期低于10倍,不仅大幅低于行业指数(申万食品加工),同样也低于沪深300。对于梅花生物的估值表现,结合股价与氨基酸价格的变化,其实反映了市场对于周期企业的普遍认知,即当核心产品高景气时就会出现明显的估值溢价。

所以,对于周期企业,市场更在意周期的位置,安全边际并非第一考量。再看梅花生物,饲用氨基酸的收入占比决定了ta作为周期的底色,小品种的加入也为其注入了一定的成长属性。所以,这些成长元素可以一定程度上对冲核心产品逆周期的影响,而当核心产品的景气回升时,成长元素又可以与之形成共振,由此驱动新一轮的顺周期交易。

图:梅花生物、食品加工指数和沪深300市盈率

图:梅花生物、食品加工指数和沪深300市盈率资料来源:wind,36氪