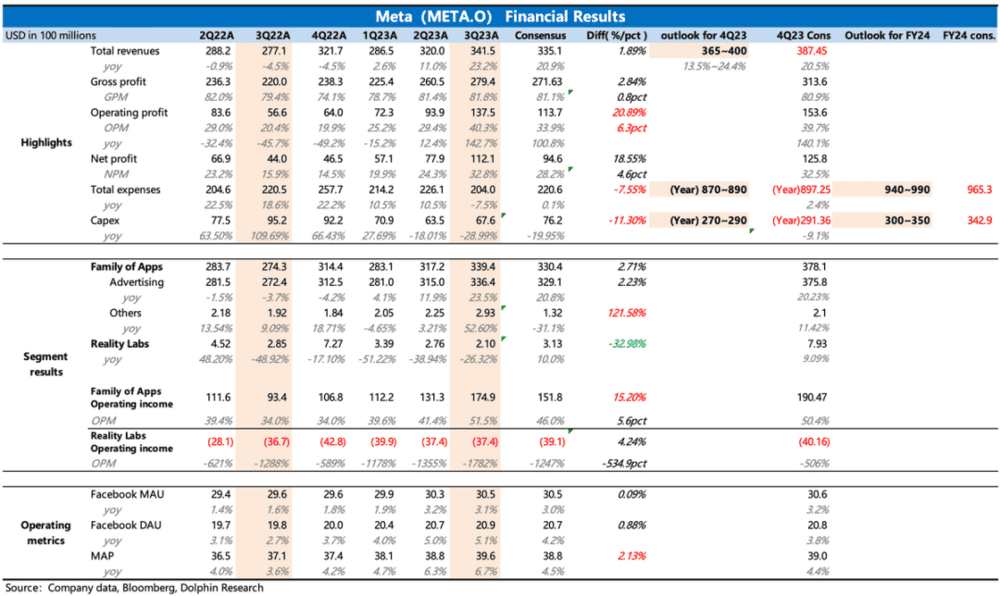

北京时间10月26日,Meta发布了2023年第三季度财报。整体来说,Meta三季度的业绩不错,除了VR业务继续拖后腿外,广告业务的表现“不负众望”。再加上超预期的费用紧缩,最终Meta的盈利能力得到更加明显的提升,其中以广告为主的App服务业务,经营利润率已经看齐2021年的巅峰时期水平。

对于广告的强劲,虽然实际情况看上去比一致预期要好,但一致预期因为是平均值,所以也有一定的滞后性,而市场在近一个月已经不断刷新认知、提高预期。因此如果和几个核心投行最新的预期对比来看,收入端表现更偏向于是预期之内。

但Meta对四季度的指引“平平”,没有延续经营反转之后的不断超预期趋势,甚至部分核心投行的预期接近公司的指引上限,有点不同于前几个季度一贯优秀的表现。这可能是造成财报发布前后,Meta股价表现寡淡的原因。

盘后的电话会上,管理层进一步解释了“指引平平”的原因——由于巴以冲突的影响,目前已经看到一些地区广告主在四季度初出现投放疲软的迹象,因此Q4的指引考虑了这部分的潜在影响。与此同时,管理层还提到了目前经济仍存在不确定性。

财报核心要点:

1. 广告预期中强势,但指引无惊喜

昨天的谷歌财报,基本盖章了三季度美国数字广告强劲增长的逻辑。由于本身还有社交媒体、短视频的增长红利,三季度Meta的广告表现也会比谷歌更出色一些,同比增长23.5%。海豚君认为,除了Reels的加成,Temu等一些中国跨境电商平台的投量在三季度仍然有不小的贡献。

Meta收入中99%都是来自于广告,因此公司整体营收指引基本上等同于广告业务的情况。四季度总营收指引在365~400亿美元区间,同比增长13.5%至24.4%。虽然这个增速区间依旧还属于高增长,但和市场已有的预期相比,四季度的指引并未像前面几个季度一样惊艳。甚至一些相对乐观的核心投行,对Q4的预测紧贴公司的指引上限。这样来看,Meta的Q4指引就显得过于“一般”了。

2. VR依旧“拖油瓶”,关注Quest 3销售反馈

三季度VR/AR的表现继续低迷,收入同比下滑26%,一年的萎靡反映的是上一代产品Quest Pro的失败。在还没有多个现象级VR内容之前,走“高端路线”并不是一个有效的差异化产品策略。

今年10月正式发售的Quest 3回归定价友好的产品组合,并且在内容上,Meta也与一些供应商做了诸多的深度合作。再加上明年苹果MR真正走上市场,用低价蹭蹭苹果热度的话,可能会带动一波销量,拉一拉财报上Reality Labs的收入。

不过,Reality Labs的盈利状况还是很令人头疼,而且公司预计未来亏损短期内还会继续扩大。不过从公司的Capex和Opex指引来看,预计对VR的投入总体控制有度,在广告业务强势期,市场可以暂时提高对RL亏损的容忍度。

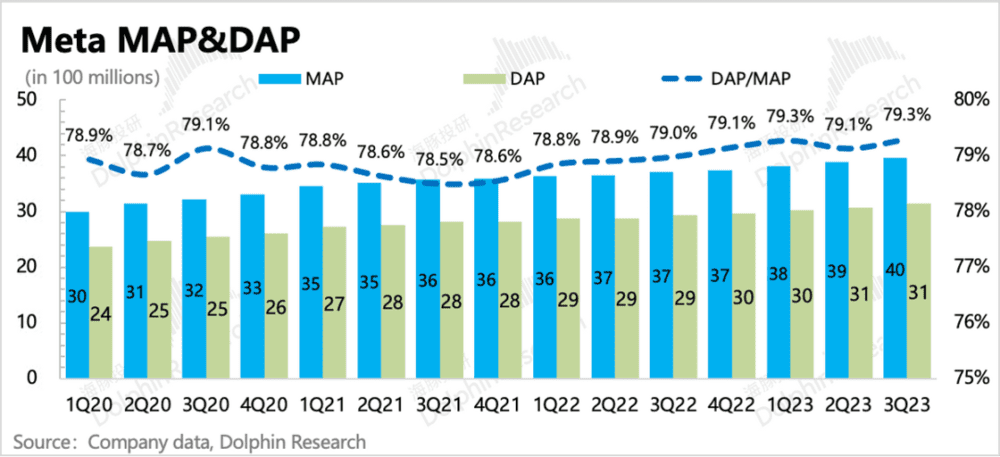

3. 流量扩张源于IG+Reels

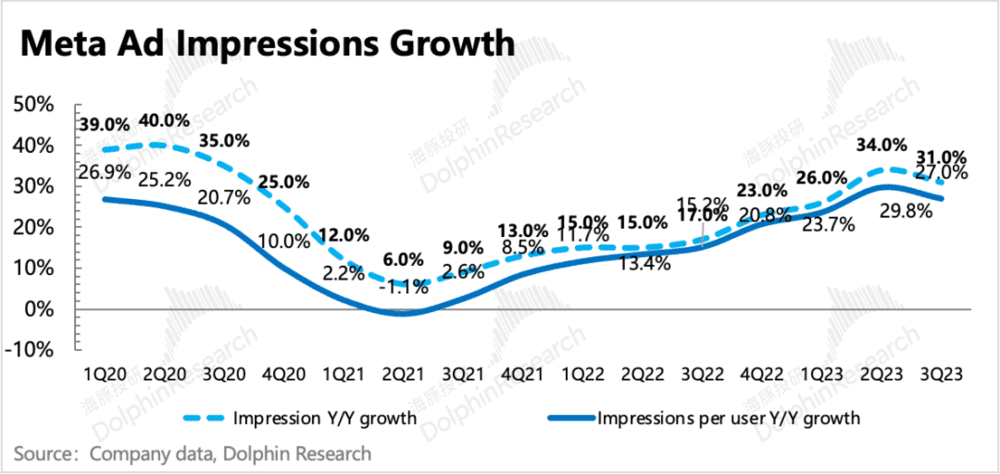

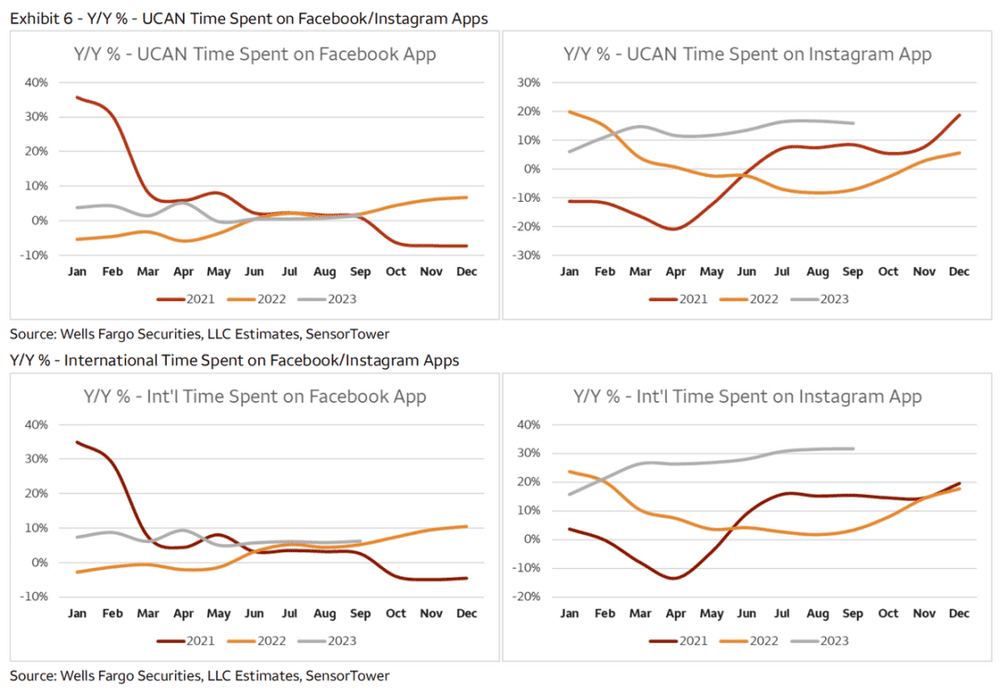

从广告的量价关系上看,三季度广告强势的驱动力仍然是展示量的增加,同比增长31%,其中全生态的流量自然增长了7%,Facebook增长3%,说明Facebook之外的平台增长更高,从第三方数据平台来看,Instagram是主力。广告单价的下滑则有了明显的改善,从二季度的-16%优化至三季度的-6%。

虽然海豚君之前说过,经济好的时期,也是广告单价的强势期,反之经济差的时候,广告增长更依赖展示量的提升。但因为Meta加入了Reels,短视频广告天然能够带来爆量的展示次数,因此从整体来看,目前Meta的广告还是由量来驱动。

除此之外,单价同比下滑也并不是代表经济疲软,而是Reels的ROI还在优化中,报价相对偏低导致。反而单价下滑速度环比改善,能够反映出经济和消费需求仍然在向好的趋势(上月底市场预计三季度美国GDP增速接近5%,环比显著提升)。

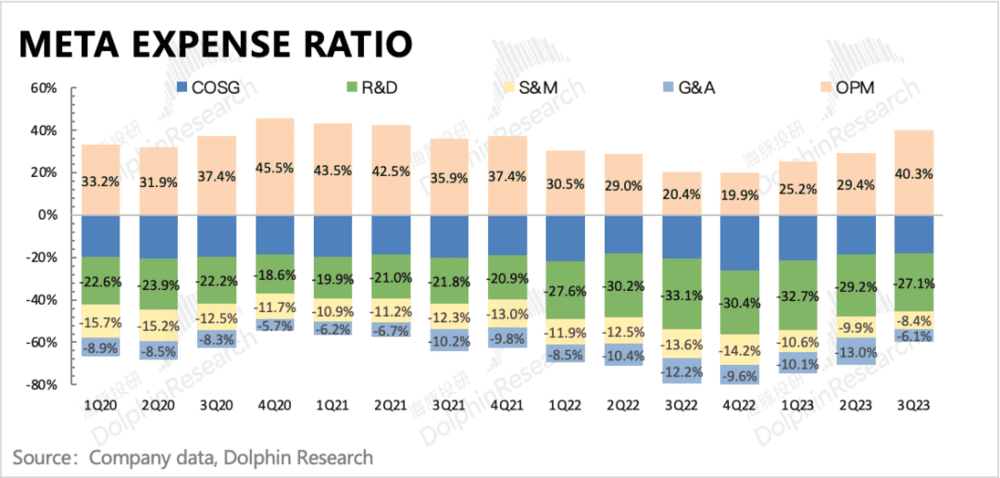

4. 裁员马力未停,广告利润率看齐历史巅峰

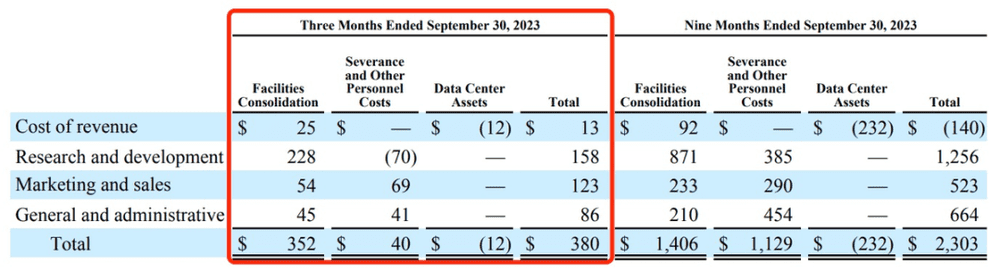

三季度Meta的毛利率和经营利润率,环比上季度分别有0.4pct、11pct的提升,主要来源于裁员(Q3环比减少5300人),以及数据中心成本优化。其中费用端的压缩,显著超出了市场预期。尤其是裁员和减少办公资源后,管理费用被大幅优化。

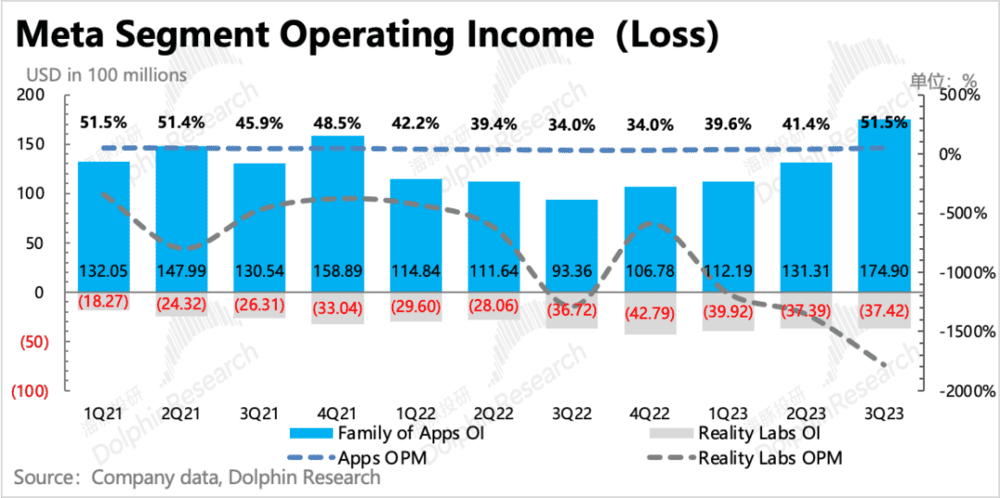

当然三季度的费用中,还包含了部分裁员补偿和物业设备整合的重组费用,共计3.5亿多美元,大约影响当期经营利润率1pct。但就算不剔除这个重组费用的影响,但看App服务(广告)的经营利润率51.5%,已经达到了2021年一季度线上经济强势期的水平。后续想要再有明显的优化,感觉并不轻松,这可能需要Reels有非常超越的表现。但考虑到明年不排除有经济变弱的潜在预期,因此要想继续提升,可能性不大。

5. 支出指引再调低,除了AI,能省则省

针对经营层面的成本费用总支出,Meta调低了全年指引,从880亿~910亿美元,调至870亿~890亿美元,指引上限低于一致预期897亿美元。在资本开支上,这个季度Meta同样也调低了今年的预期,从270亿~300亿美元的区间,微幅调低到270亿~290亿美元。

Capex调低并不意味着投资全面减少,而且主要针对非AI领域的投资预算进行调整。而对于2024年,管理层指引公司的Opex(940亿~990亿美元)、Capex(300亿~350亿美元)都相比今年有明显增长,以响应AI技术变革。提高投资支出,公司已经谈了几个季度了,支出预算区间基本在市场的预期之内。

长桥海豚君观点:

谷歌和Meta的财报,两大广告巨头双双给美国彪悍的经济和广告盖章认证。从业绩本身来看,Meta的三季报没啥特别值得诟病的地方,瑕疵也比谷歌要少得多,但放到结果来看,股价同样没有带来多少积极的水花,甚至跟着纳指一起回调。

海豚君认为,“指引平平”并不是导致市场情绪悲观的核心原因,毕竟这个指引并不算暴雷,尤其是在有巴以冲突的影响下。本质上来看,还是目前流动性紧张的资金环境下,市场对于没怎么回调的科技股,可能有着更多的畏高心理。因此这个时候出来的三季报,哪怕只是小瑕疵,也极容易为当下的情绪背锅。无论是谷歌的云业务失速,还是Meta看似指引不及预期,都不足以成为短期的股价剧烈波动的唯一原因。

当然也可以确定的是,越硬的基本面,可以抹平更多的情绪波动,或者在短期情绪过后实现更快的价值回归。从这个层面来看,海豚君认为,在美国经济不出现显著滑坡的情况下,高息环境并不会对仅有广告业务估值的Meta有太多的影响,而“社交媒体广告+Reels增量”会使得Meta的增长仍然具备相对优势,连续三个季度未见收敛的裁员提效也有望对冲AI带来的增量成本。

以下为详细解读:

一、广告强势,指引平平

三季度Meta营收341.5亿美元,同比增长23%,低基数下继续加速回暖。主要超预期的仍然是占比98%的广告业务,VR业务则继续同比下滑了26%,虽然有上年同期高基数的影响,但通胀+缺内容下,用户对VR需求转淡、上一代高端产品策略失败,是更核心的拖累因素。

对于2023 Q4的预期:预计总营收365~400亿美元区间,对应变动为同比增长13.5%~24.4%,相比一致预期的387亿美元,没有像以往一样有显著超预期的惊喜。

1. Reels加速贡献广告库存

还是从广告的量价变动关系来看驱动因素:

(1)广告展示量继续高速增长31%,除了用户规模扩大、用户粘性提高(全生态月活增长6.7%、日活增长7.2%),平均单个用户展示量也显著提升27%。排除法来看,在Meta目前几个平台广告变现都比较成熟的情况下(Threads后续表现不佳,发展潜力削弱),只能是通过填充Reels广告库存带来。

从Facebook的用户数据(月活+3.1%,低于全生态月活增长6.7%)和第三方统计的下载数据来看,生态内用户扩张主要来自于Instagram,因此Reels+IG的加强版是流量增加的贡献主力。

(2)广告单价同比下滑6%,较上季度有显著改善。我们之前说,广告单价与经济是否是上行周期、平台竞争优势是否提升有关,但这是在Meta平台流量稳态的情况下。

今年二季度相比去年,多了Reels的正式商业化。而Reels的报价本身就比Facebook、Instagram低很多,因此当Reels的收入贡献提上来之后,自然会拉低平均广告单价。因此结合量价变动的两个背后驱动因素,显然能够得出结论:Reels的商业化进展顺利,正在快速加深。

反过来,广告单价下滑情况环比改善,同样也能说明三季度美国经济的强劲,上月底,市场对美国三季度GDP增速预期已经提高到了5%。

展望1~2个季度,虽然Meta业绩后的电话会上,提到了巴以冲突对广告造成了一定的影响,但海豚君认为,在低基数下,美国广告的稳健增长趋势可能仍然会持续。美国地区的广告收入占Meta总收入的45%,能够给到相对稳定的增长基础。

上个月,全球媒介智库公司 Magna再次上调了对美国数字广告2024年的增速,这对Google、Meta、Amazon三家广告巨头都有一定的信心提振。不过相比较而言,Magna对社交媒体广告明显给了更乐观的增长预期,搜索广告保持稳健,短视频广告虽然明年会整体加速,但和之前的预测相比,并没有太大的调整。

2. VR依旧是拖油瓶

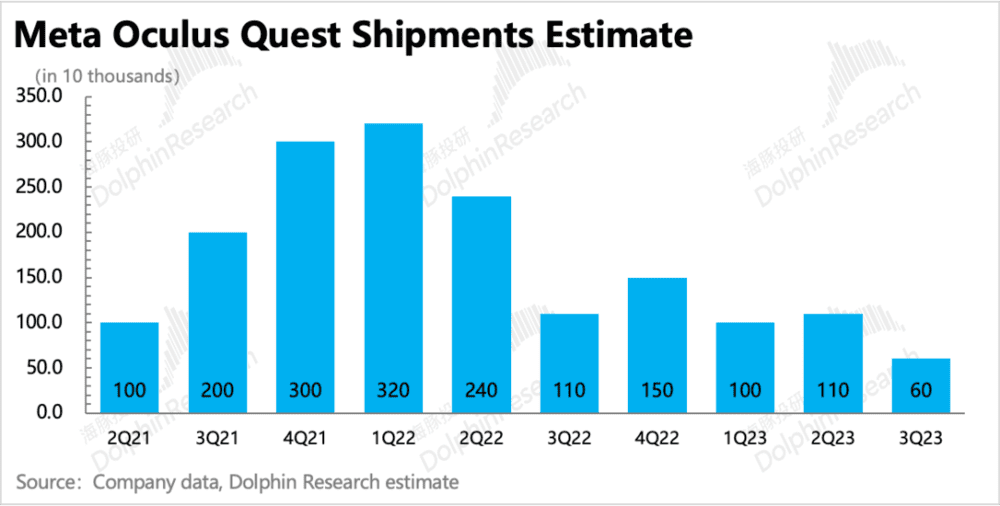

Reality Labs的收入已经崩了两个季度了,这个季度因为还没包含新品发售,因此仍然只有2.1亿美元的收入,继续同比下滑26%,整体仍然属于低谷期。海豚君简单测算预估二季度销量估计只有5、60万台,去年同期则有100万出头(仅供参考)。

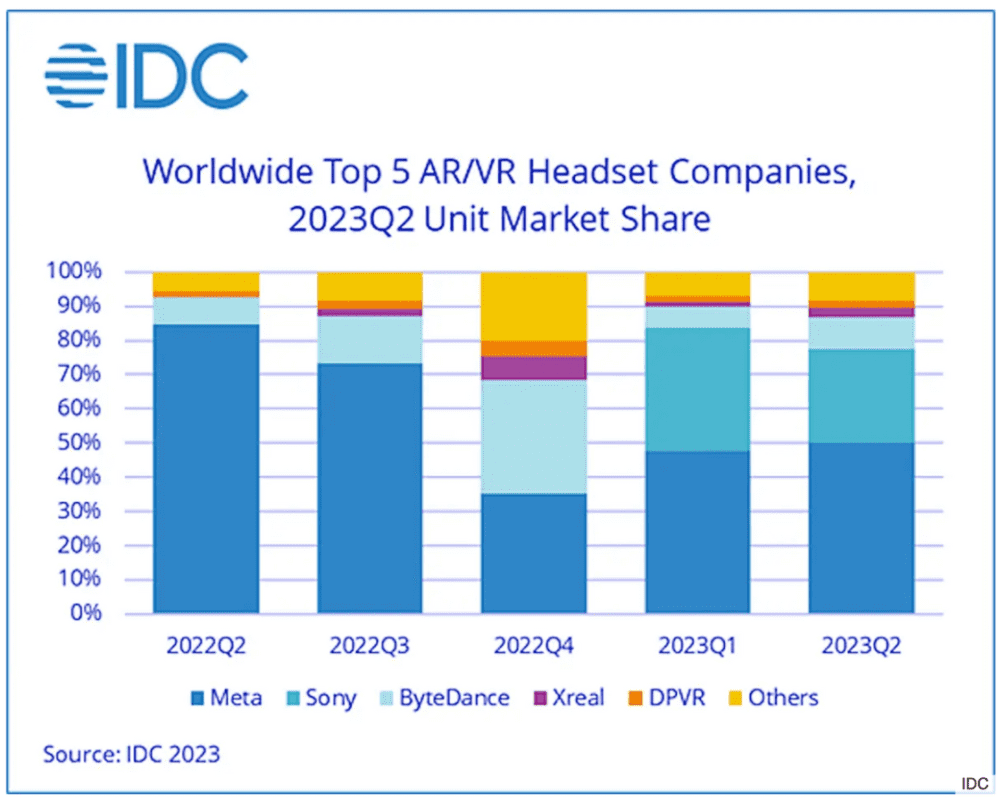

作为VR头显的龙头,Meta的惨淡基本上等同于行业情况。

(1)根据IDC数据,全行业二季度同比下滑46%,但因为基数变低了,因此和Q1的下滑52%没啥实质性改善。截至2023年二季度,Meta的份额仍然接近一半。

(2)上个月,IDC又下调了2023年全年的VR/AR头显出货预期,从3月预期的959万台,下降至850万台,等于说去年以及今年初预期的2023年VR消费复苏没有来,反而进一步疲软了3.2%。

(3)市场将行业反弹的希望放在了苹果身上。但海豚君认为,短期看到行业有明显起色难度有点大。四季度Meta开卖Quest 3,也可能更多的还是挤压其他头部的销量,属于是存量市场之间的抢夺。苹果MR的入局有望唤醒一些活力,但Meta的Pro版经验教训在前,普及市场仍然要靠更通用的低价版。但要等到低价MR出货,至少要到2025年了。

二、裁员马力未停,明年投入回归增长

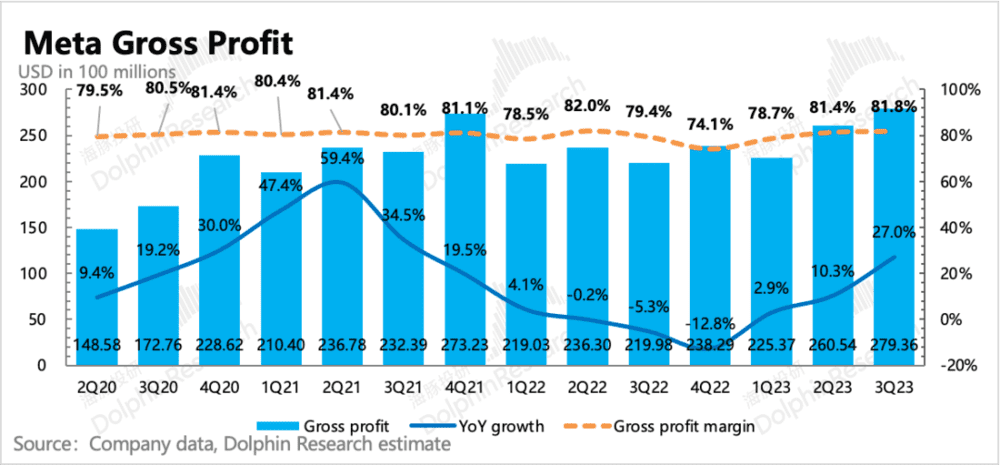

从扎克伯格去年一封向股东的道歉信开始,Meta的降本增效预期就已经逐步Priced in到股价里面。三季度毛利率、经营利润率环比上季度继续改善,但从预期对比来看,三季度Meta比市场预想的削减了更多的费用,其中员工团队的持续优化、办公资源的处置是主要节流的地方。

1. 毛利率恢复渐进尾声

三季度Meta继续通过优化数据中心成本,以及高毛利率的广告收入贡献提升,推动整体毛利率改善至81.8%,但我们上季度也说,目前的水平已经达到近三年的历史巅峰期,所以后续优化的空间可能不多了。

2. 裁员持续,费用压缩超预期

三季度Meta经营利润率跳跃至40%,环比提升了11pct,明显超出了市场预期。三项费用中,销售费用和管理费用都在大幅下降,研发费用这个季度没有如市场预期一般的增长。从员工人数来看,三季度又环比净减少了5300人。

另外,三季度部分裁员补偿和物业设备处置的重组费用,影响了1个点的经营利润率。

按照广告、元宇宙两大业务细分来看,元宇宙还在高额亏损中,管理层预计Reality Labs的经营亏损还会继续增加。

不过海豚君结合Meta对2024年的资本开支(300亿~350亿美元)和总支出(940亿~990亿美元)指引,以及主要投入方向(AI)来看,预计Reality Labs的亏损也不会增长得太夸张,整体算可控。目前广告业务比较强势,因此市场可能会对VR业务的可控范围内的亏损睁一只眼闭一只眼。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君