早前,有一首歌被改编得特别有摇滚范,名字叫《我们走在大路上》:“我们走在大路上,意气风发斗志昂扬……”

现实当然是反的,最近市场又是一片绿意盎然,情绪也到了冰点。

我翻出了霍华德·马克思的《周期》,想知道我们当前到底处于周期的哪个阶段,更是为自己股市的头寸找一个晚上睡得下去的理由。

所谓周期,无非就是重复。从玄学的角度看,一代人的成功经历给他们脑中打下了思想钢印,这些陈旧的思想曾经带他们走向成功,直到巅峰之后由胜利走向灭亡,新的思想钢印又开始形成。这就是周期。

一代人有一代人的辉煌,只要周期存在,再厚重的思想钢印都会被融化。

我们现在能够看到的,是过去四十年已经形成的那些思想钢印,就像盛夏的冰淇淋,在阳光下滴滴答答流着不舍的眼泪。

一、思想钢印之一:过度崇拜

在这些思想钢印中,最基础也是最顽固的,就是带着厚厚的滤镜,对美国各个方面过度的崇拜和向往。

学习的目的是为了超越,但是学习多了变成了释经,不敢越雷池一步,这就是本末倒置了。

在整个20世纪,美国引领了世界工业发展的大潮流,我们现在能够见到的现代工业产品,大部分都起源于美国,或者美国在其中起到了极其重要的作用。

客观地说,中国四大发明属于古代科技史,近现代科技的大厦的地基和框架,主要都是以美国为代表的西方科技工作者搭建起来的,从这个方面衡量,美国或者说整个西方现在的经济社会地位,很难说得上是“德不配位”,这就让我们在讨论对文明的贡献的时候,显得没有底气。

冰冻三尺非一日之寒,思想钢印也不是突然就形成的。美利坚确实有资格被称为灯塔,从成立以来,主打的就是一个躺赢,核心是捡漏。

美国最早是北美13州,面积只有80万平方公里,1783年英国承认美国独立,送了150万平方公里,1803年,拿破仑财政紧张,就将面积210万平方公里的路易斯安娜以1500万美元的价格卖给了美国,至于阿拉斯加就更具戏剧性了,沙俄主动上门推销,甚至连贿赂美国议员的招数都用上了,价格只有720万美元。今天的美国,领土总面积937万平方公里,这其中380万平方公里,40%的领土面积,是花了2220万美元买来的。

21世纪就是美国独角戏的舞台,两次世界大战欧亚大陆满目疮痍,全世界的人才和资源都流到了美利坚,二战结束,美国的工业生产能力最高到了全世界的80%。美苏冷战,结果是苏联自己就地解散,四分五裂,美国又一次躺赢。

德国“铁血宰相”俾斯麦,就曾经酸溜溜地说过,“上帝眷顾着傻瓜、酒鬼和美国人。”美国的价值观,就是一部《阿甘正传》,核心是:美利坚是上帝的宠儿,是上帝挑选出来领导世界的“山巅之城”。

除了美国自己的灯塔效应,背后还有着利益。

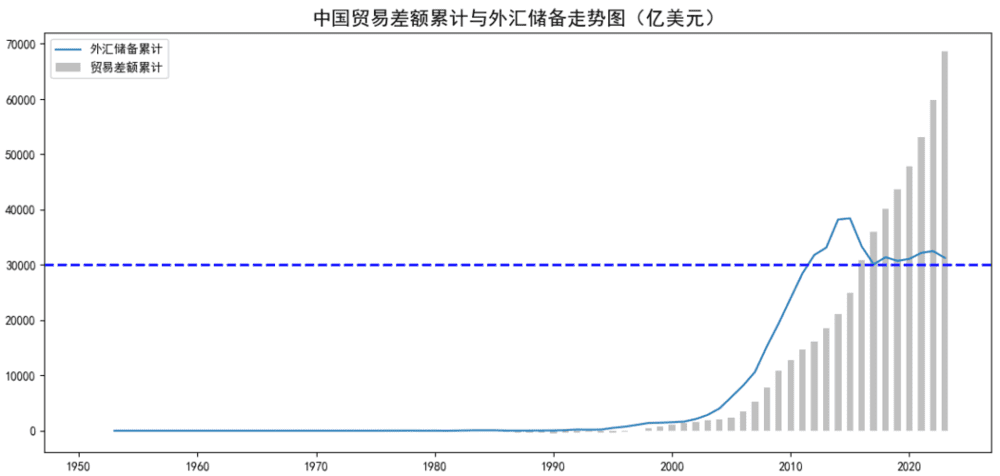

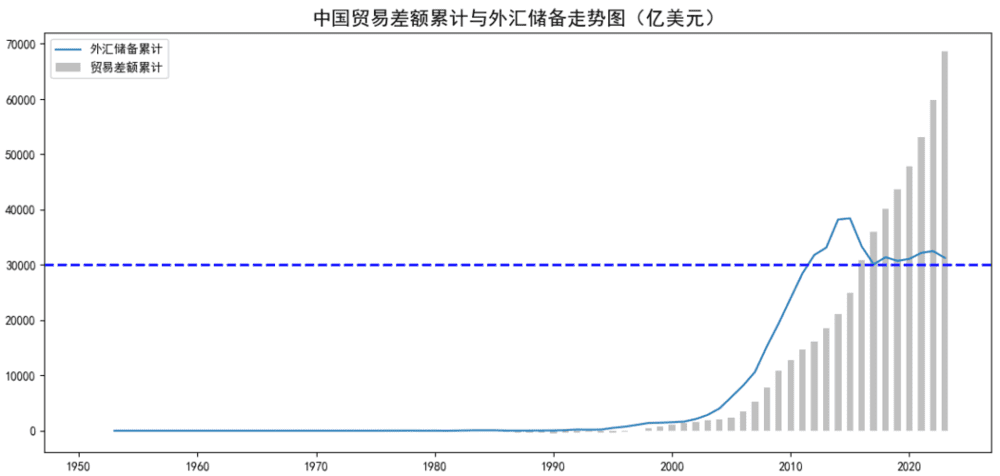

自上个世纪80年代以来,中国经历了长期的经常项目和资本项目双顺差,转折点出现在2016年,从这一年开始,中国的外汇储备不再继续攀升,而是维持在3万亿美元左右,累计的经常项目顺差开始大幅超过央行的外汇储备,这意味着政策转向藏汇于民,大量的外汇主要是美元散落在中国企业和居民个人账户中。

截至2022年底,中国累计贸易顺差为6.86万亿,这意味着中国企业和居民个人持有的外汇,已经超过央行储备,达到了将近4万亿美元,而美国从1976年以来的累计贸易逆差也不过15.5万亿美元。

中国历史对于王朝的更替,有着丰富的经验。人有生老病死,国家也一样,这都是客观规律。1867年7月,当时正值“同治中兴”,天平天国运动被消灭,清王朝经历了一次难得的安稳时期,曾国藩在跟自己的心腹幕僚赵烈文的闲聊中,却得出了清朝熬不过50年的预言:“本朝创业太易,诛戮又太重,夺取天下太过机巧”,“异日之祸必先根本颠仆,而后方州无主,人自为政,殆不出五十年矣”,“恐遂陆沉,未必能效晋、宋也”。

对比来看,清朝的问题美利坚一个都没躲过。创业太易,夺取天下太过机巧,这一点没什么质疑的,美利坚一直以来主打的就是一个躺赢。至于诛戮太重,历史学家一般认为,美国刚建国时,北美洲印第安人共有1000万,到现在剩下还不到30万。

2023年9月,华为Mate 60发布,这代表着中国芯片行业已经走过了最困难的阶段,开始反攻;2030年前,中国要实现载人登月……

二、思想钢印之二:长期不涨

在热衷于考公的某个东部大省,炒股跟P2P一样,被认为等同于诈骗。

但你还真不好反驳,上证指数3000点保卫战都打了30年了,还没有看到要彻底胜利的迹象。都说股市是经济的晴雨表,从2000年至今GDP翻了足足10倍,可股指却还在原地踏步。

所谓的故地重游,不过是刻舟求剑。用过去的经验线性地看现在的指数,自然也逃不出这个典故,同样,把原因归结到融资市场,监管这些原因也不过是老生常谈、拾人牙慧。

如果我们不把事情想这么复杂,只是简单地从第一性原理出发,就可以找到这个问题的答案。

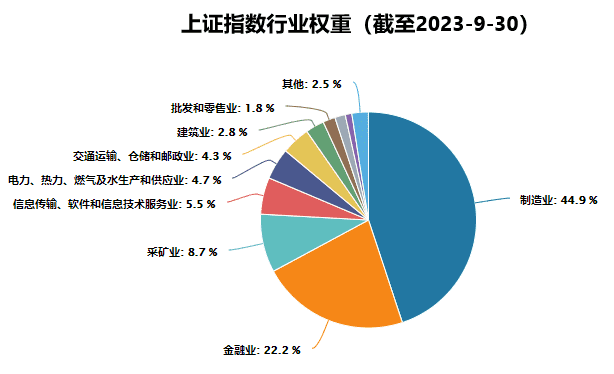

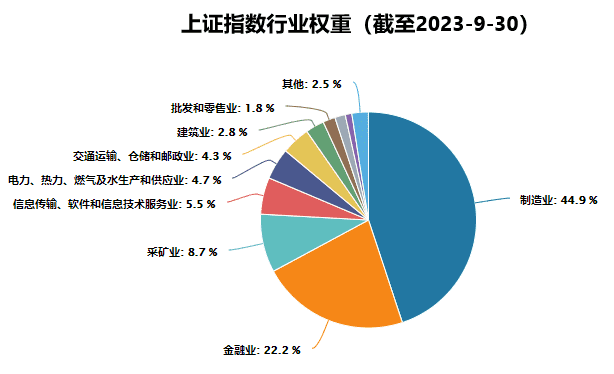

最新的上证指数构成中,制造业占到45%,压倒性的第一行业。

问题就是,制造业这个行业,从逻辑上不具备长牛的基础。

都知道制造业是一个国家的底气,但制造业本身对于资本并不友好,高资本开支、产能过剩、竞争激烈,有些新兴的制造业,你以为是成长,到了最后都变成周期。

如果我们将上市公司分成三类,周期、成长和大消费,周期为主导的股市,指数很难长牛。股市长牛的基础是成长和大消费的高占比。

中国这么多年技术引进吸收的经验,到最后归结到一条,就是只要它还在科学技术的范畴内,没有什么门槛是长期攻不破的。

攻不破的原因都是非技术的。比如说以前高端机床、机器人,因为下游最大的应用汽车行业中国不行;再比如医药,叠床架屋的专利壁垒,对知识产权的尊敬也是为了人类的未来。哪怕前一阵子被卡脖子的芯片,王传福也说过:“芯片是人造的,不是神造的”。

股市长牛要求指数的基础是成长和大消费。大消费的逻辑比较清楚,其增长路径的基础是通胀,核心竞争力是对渠道的把控,每年稳定增长赚一个业绩的钱。食品饮料是天然的消费,医药在美股算消费,但在A股内部分化严重,周期、成长和消费都有,大金融在A股本质上也算消费。

成长股的逻辑略微复杂,成长到最后会进化,要么变周期,要么成为大消费。

当下还有一个大的背景,那就是国际资本流动,任何一个国家的股市都很难关起门来自己玩。这其中,成长股是吸引国际资本流动的最大变量。

一个长牛的股市,最佳的配置组合是大消费为主,周期股内部竞争有序,成长股吸引全球资金。我们都知道,成长是暂时的,最好是这个国家的产业能够押对赛道,从而在每一个时间段股市都能产生出成长股。

客观地说,成长股能够具备这个条件的,除了美股,只有A股。无他,市场够大,资金够多。相对的,中国的市场还更大。

成长股长成的代表是出现了具有真正国际竞争力的高科技企业。标普500权重最大的股票中,算得上有国际竞争力的就是苹果、谷歌、英伟达和特斯拉。

A股具有国际竞争力的企业其实也已经出现了。在这一波新能源浪潮中崛起的这一批企业,都具备了国际竞争力,这其中有一些已经站稳了生态位。顺便说一句,支持美股长牛这批科技股,华为都有相应的对标。

国际资本流动的大环境下,周期和大消费决定了标配的基准,是β收益的基础,而成长股则是超配的α收益的来源。

A股目前内在和外在的变化,都是往长牛的路上走。

从构成上看,国产替代逻辑在弯道超车之后开始进入下一个阶段,也就是创新引领市场,一批具有国际竞争力的企业大浪淘沙般不断涌现,成长股的占比会不断提升,对国际资本的吸引力也会逐渐提升。

从监管上看,股市从补贴传统制造业开始向鼓励成长转变,收紧了那些依靠自我积累和债权融资的A股公司的股权融资,人为拉高股权融资的门槛,以及鼓励分红,从而客观提升A股投资收益率。

外在的监管方面的政策效果当下更为立竿见影,因为这代表了基本面的变化。IPO不仅仅只是IPO,它代表了资源配置的方向。从各家投行的最新动向,我们也能清楚感受到政策的大转向,而且这种变化是长期并且可持续的。

三、我们所处的周期

每个经济周期的步调不同,但到最后大家总会在一个点步调走势一致,这就是“锁模”理论。我们在日常参加大会的时候,会发现一个现象,就是一开始大家鼓掌的时候,节奏是混乱的,但三五秒钟之后,大家的掌声就开始逐渐同步,这就是锁模理论的具体体现。

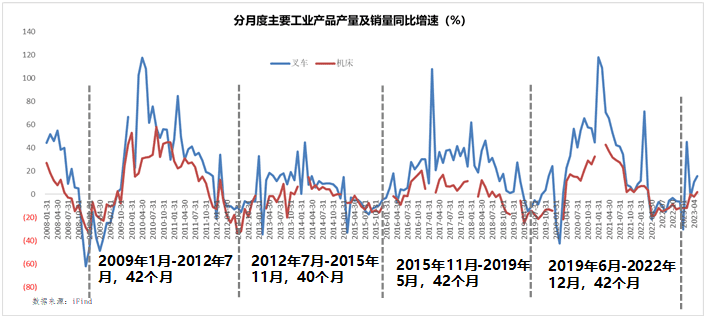

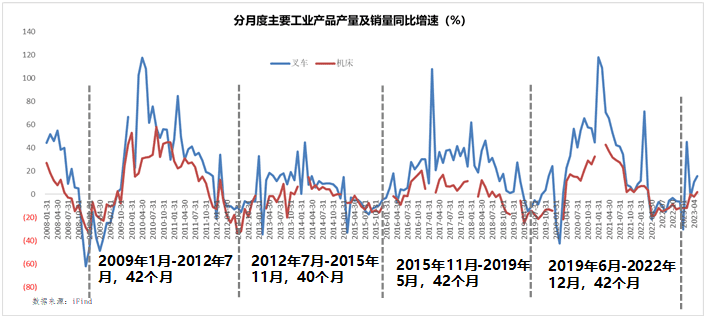

首先看周期间隔最短的基钦周期。

上一轮基钦周期大概在2022年12月结束,按照40个月左右的周期长度,2025年12月是下一轮周期的第36个月,正处在基钦周期的下行期,2026年开始就将拐点向上。

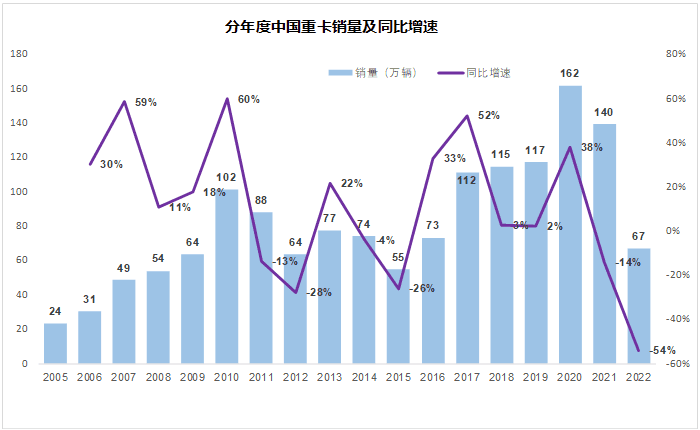

再看朱格拉周期。

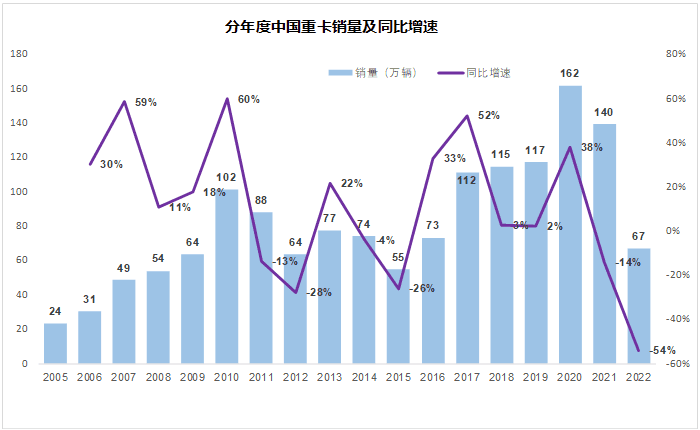

重卡数据体现的是中国经济的10年周期。2010年中国重卡销量见顶,下一次见顶是在2020年,工程机械和机床的情况类似。参照上一波10年的朱格拉周期的经验,这一波周期的底部出现在2025年的概率比较大。

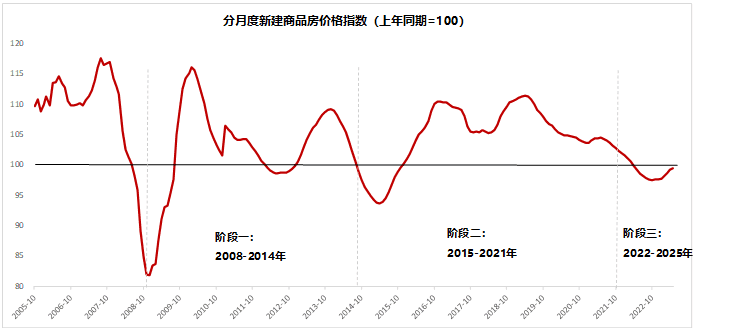

有意思的是,如果库兹涅茨周期算是房地产周期,按照18年来算,2025年同样是谷底。

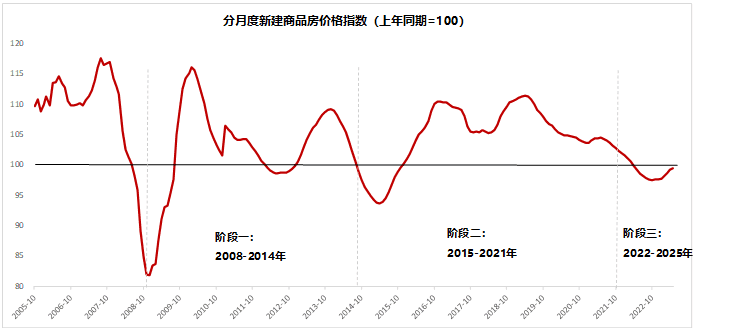

按照弗雷德·哈里森的思路。房地产18年周期可分成三段,前7年是第一个阶段,需求拉动,市场缓慢增长;第二个阶段同样是7年,以短期下跌调整开始,在投机驱动下先上涨5年,最后的两年被称为“买家的诅咒期”,加速上涨,市场泡沫化;第三个阶段持续4年,价格大幅下跌,最后周而复始。

中国最近的这一波房地产周期,跟这个理论完美贴合。我们选的起点是2008年,美国金融危机之后,中国出台了4万亿救市政策,房价开始上行,一直持续了7年到2014年,2015年中国房价惯例下行,政策又来了一波“涨价去库存”,房价继续上行,这个7年小周期一直到2021年结束。

按照周期惯性,从2022年开始,就是一波4年的房价回调,这个下行时间要一直持续到2025年。

站在这个周期面前,会让我们有一种奇幻的感觉。如果你想去顶楼,你是在电梯上倒立、撞墙、做俯卧撑,统统都不重要,重要的是你要在电梯上,这就是选择和赛道的重要性。

大时代的一粒灰,落在人身上就是一座山,经济规律也是。2015年如果没有涨价去库存,房价还是会上行,2021年不管是不是出“三道红线”,房价还是会下行。

同样,如果地产商能够撑过2025年,他还会发现,从2026年开始,自己又可以了,这就是周期。

号称私募魔女的李蓓,年初就称房地产股存在着“十年一遇级别”的投资机会,地产股到底怎么反应我不知道,但地产行业2023年显然还在下行周期。

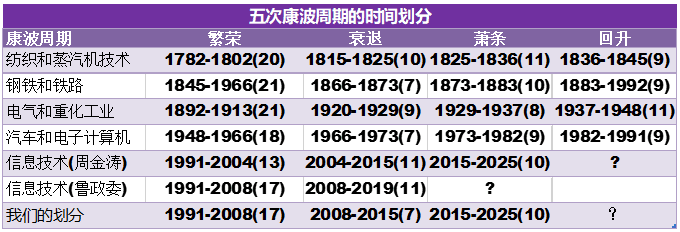

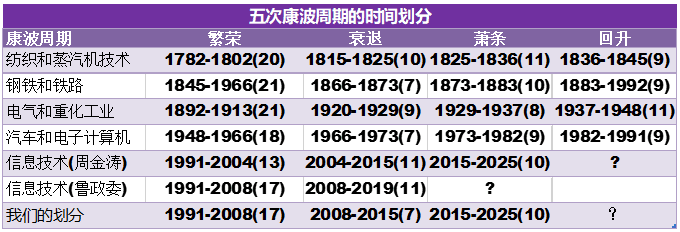

最后是康波周期。

按照周金涛的思路,这一轮大的康波周期的起点是1991年,中间衰退和萧条期时间点跟我们的判断有所不同,但萧条期终点是一致的,同样都是指向2025年。

正常来说,2025、2026年之后,全世界包括我们,会经历一个大概30年的向上周期,底部向上的回升期10年左右,繁荣期20年。

道路确实是光明的,熬过去,就是苦尽甘来。

四、跷跷板的房地产和股市

关于房地产对于社会的影响各类文章那可算得上是汗牛充栋,连篇累牍。从经济、人口、发展甚至到道德,什么文章都有,但绝大部分都忽略了一个方面,那就是房地产对于股市的影响。

首先我们要说,房价上涨这个事你硬压也没用,这属于违背经济规律的行为。

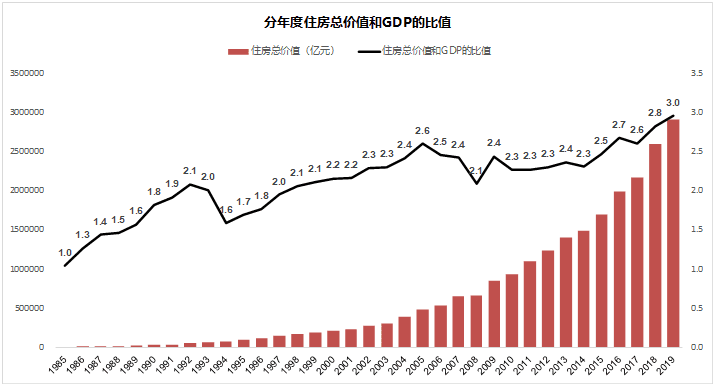

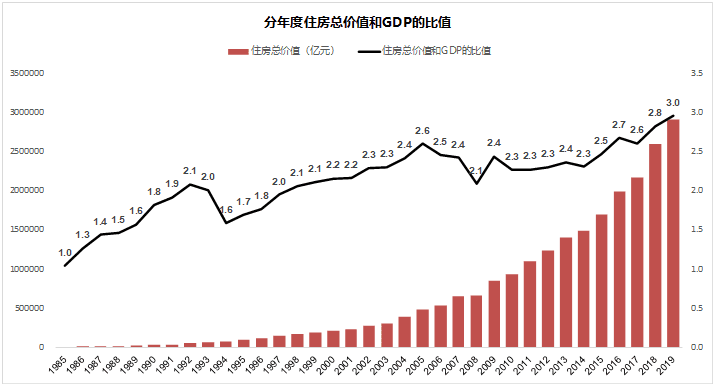

一般来说,一个国家房地产的总价值,相当于一个国家GDP的2-3倍,这是一条非常硬核的约束。1985年,中国这个比值只有1倍左右,随后逐年上升,大部分年份维持在2.3-2.5左右,从2015年开始这个比值有比较大幅度的提升,2019年这个比值接近3,但仍处于一个相对合理的范围内。

2000年中国GDP只有10.03万亿,2022年超过121万亿,20多年GDP翻10倍,房价也涨10倍,经济学规律告诉我们,这个结果没问题。

房价还会不会涨呢?当然。只要GDP长期是向上的,房价就不会走下坡路。但是20年GDP翻10倍这个事,就我们现在这个经济存量水平,以后确实是很难了。

其次,买房算投资,不是消费。

不管你怎么说买房是刚需,什么结婚、生孩子、孩子上学区需要房子,买房就是一项投资。

自有经济学这么学科以来,没有经济学家把买房作为一项消费,都是投资。CPI里面,只反映租金,没有房价。

房地产市场的一大特征,上涨不见卖盘,下跌无人接盘,就是作为一项资产的典型表现。

刚需是一个理由,追涨杀跌才是人性。只不过地产流动性差,政策又投鼠忌器,才导致了当下的局面。

站在评估一项资产的角度,对地产的认知就会更客观。

现在北京市区一套普通的50平米住房,大概400万左右,每年租金收入5万。这意味着80倍的市盈率,年收益率1.25%。这么高的房价租金比,意味着市场对房价有着强烈的看涨预期。

从投资的角度看,过去40年,买房真是一项极为明智的决策。同样以那一套50平米的普通住宅为例,2000年或者至晚2005年左右,总价大约40万。按照30%首付,当时你只要投入12万,就可以锁定未来360万的收益,相当于30倍的杠杆。对于绝大部分那个时代的人来说,这是他们这辈子最正确的经济决定。

但是,从周期的角度,树不能涨到天上去,从来也没有只涨不跌的资产。

最后,房地产对股市的影响,最关键的中间变量是全社会无风险收益率。

经济学上,我们一直把长年限的国债利率作为全社会无风险收益率,从理论上说,这没毛病,但忽略了我们的实际国情。

在房价上涨,全民买房的热潮中,房地产的投资收益率,客观上就构成了全社会无风险收益率。

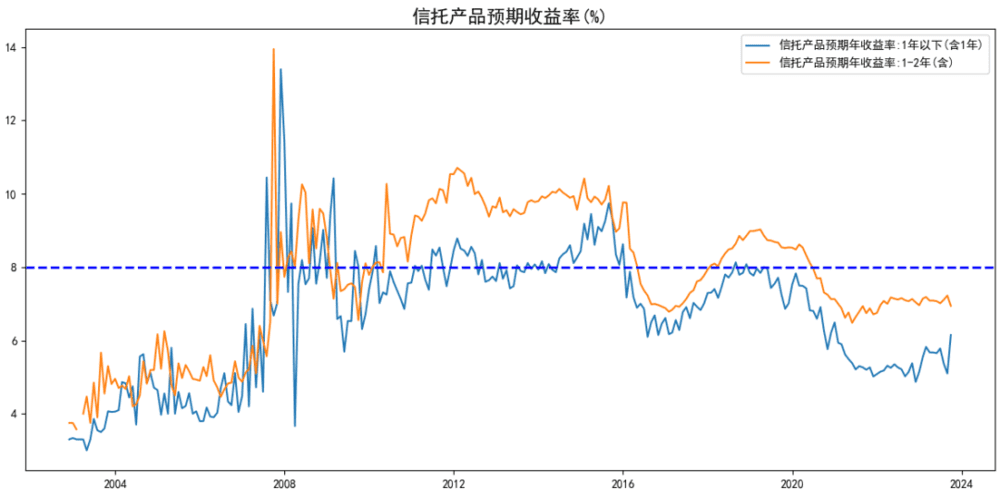

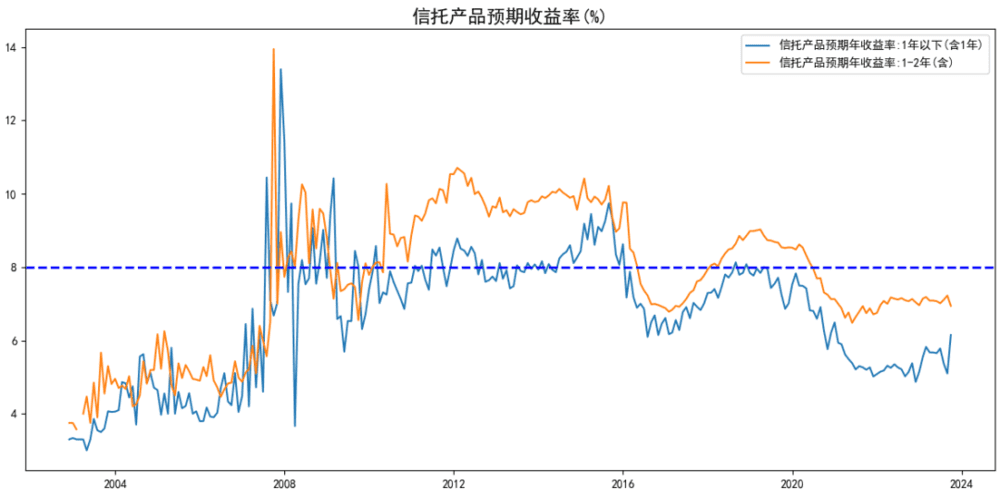

根据同花顺对历年信托产品预期收益率的统计,从2007年一直到2015年,1年期以下信托产品的预期收益率都在8%左右,而我们知道,A股全部上市公司,这批代表了中国最优质的企业,中位数的ROE也不过8%。能够承担这么高融资成本的,实体经济根本不可能,底层资产只能是房地产。

这些主要以房地产为基础资产的信托产品,通过层层嵌套实际撑起了全社会的无风险收益率。一边是高收益率,短期看上去近乎无风险的房地产,一边是市场波动巨大,收益率不确定的股票,谁不受待见一目了然。

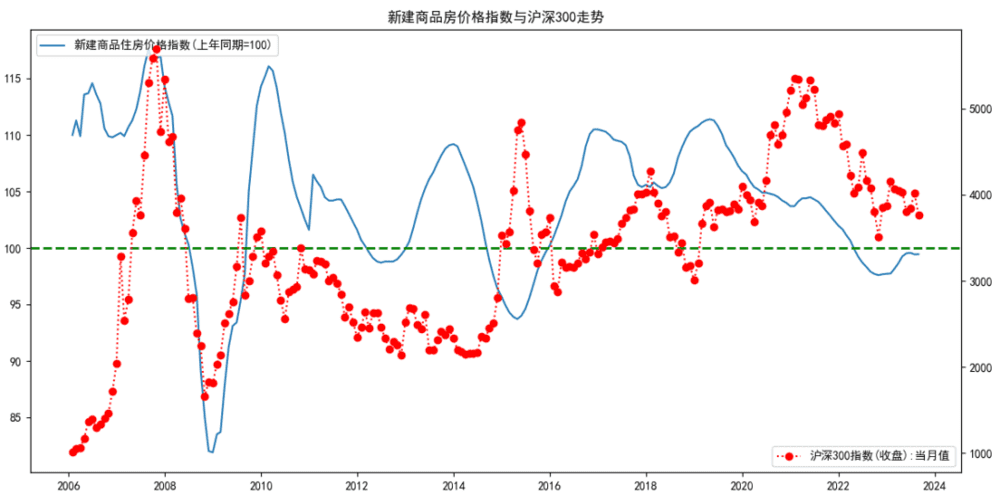

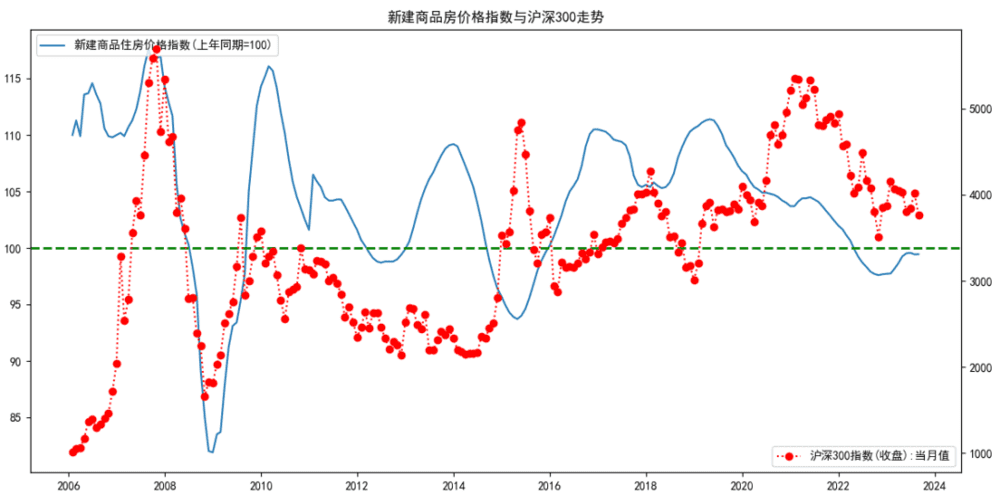

如果我们把新建商品房价格指数与沪深300走势做一张图,可以发现一个现象,那就是2006年开始的这波牛市,高点和低点刚好跟房价指数的高低位一一对应。而2013年以后,房价指数跟沪深300指数就可以逐渐背离,呈负相关的关系。

我们的理解是,2010年之前,中国的经济增长和流动性泛滥带来了各类资产价格的水涨船高,这一次上涨地产和股市可以说是雨露均沾。但在2010年之后,流动性推高了房地产,但却对股市形成了抽水效应,就连2015年那波短暂的牛市部分还是来源于地产价格下降之后带来的资产荒。

一鲸落万物生,从2010年以来的经验看,房地产的回落,整体上是利好股市的。

五、A股的霍华德周期指数

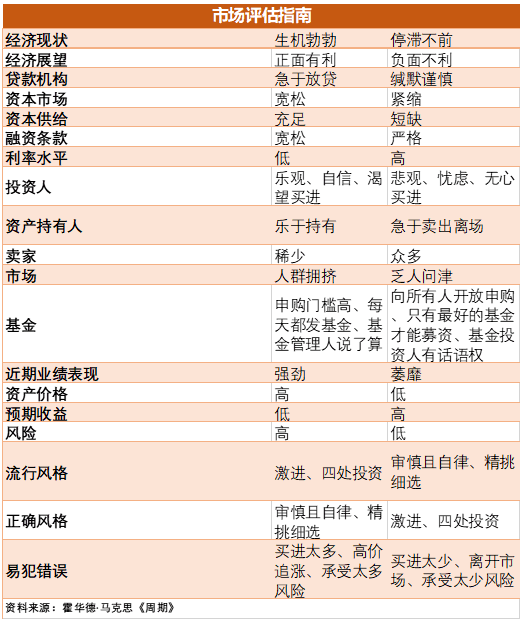

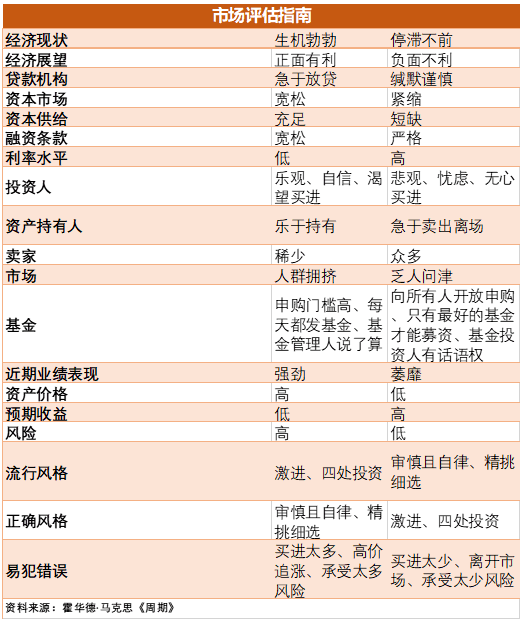

对于当下的A股,我们参照霍华德·马克思《周期》中的市场评估指南,做了一次对照检查。

在这全部19个项目中,站在A股的角度,除了利率水平这一项,剩下的18个项目,都是偏负面的,这表明当下的A股,其投资价值是毋庸置疑的。

乐观和悲观,只是态度的分别。别人贪婪时我恐惧,别人恐惧时我贪婪,这句巴菲特的名言,其实等于没说。因为你不能评估什么时候该贪婪,什么时候又该恐惧。

从周期的角度,我们能做的判断是,我们走在了大路上,现在是唱起歌候场——甚至进场的时候了。