本文来自微信公众号:海豚投研 (ID:haituntouyan),作者:海豚君,头图来自:视觉中国

9月9日晚,二季度财报季的尾声,滴滴出行也再度公布了自己业绩。首先,从滴滴有常态化公布业绩的趋势来看,这可能是公司正意图重回主板上市的信号。至于业绩表现,要点如下:

一、全力挤利润,但成色不太高

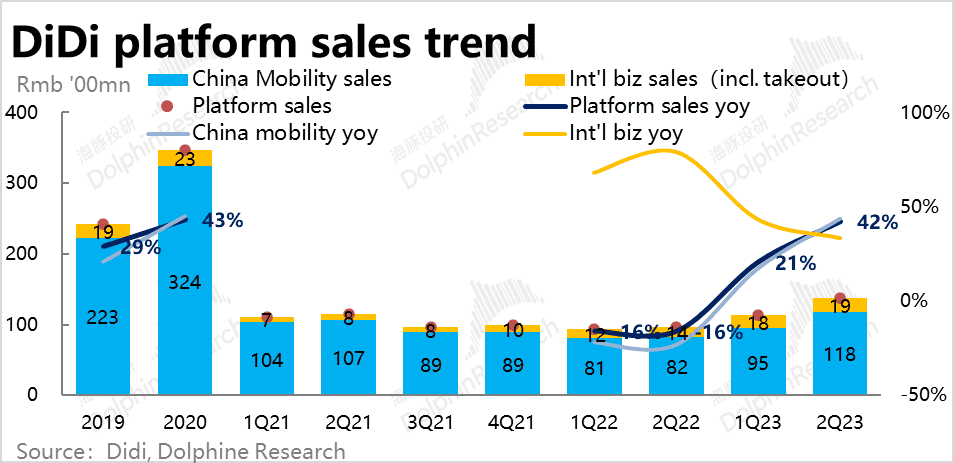

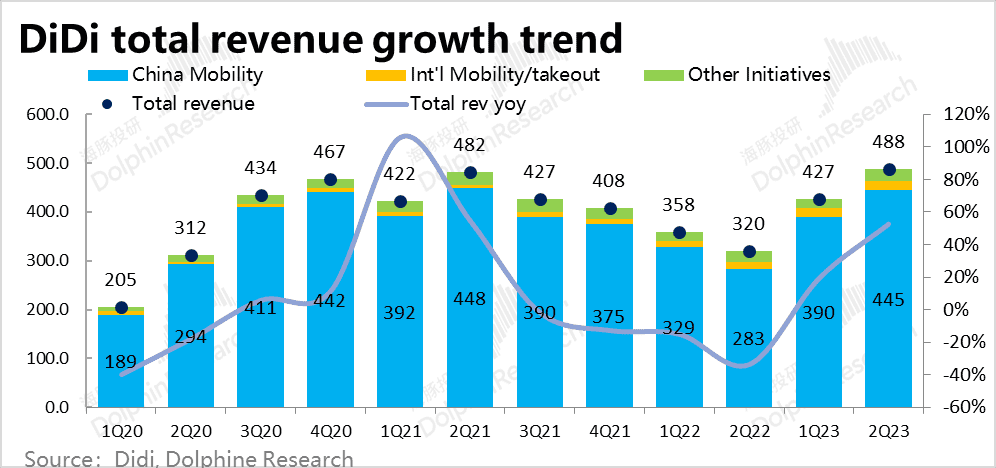

整体业绩上,滴滴二季度实现总营收488.5亿,同比大增52.6%,但主要系去年特殊环境下基数极低。若对比2021年同期(当时既无疫情、滴滴也未受监管影响),总营收增长不到1%。乐观者来看,滴滴已完全渡过了“疫情和监管下”的低谷;而悲观者来言,则是滴滴虚度两年、规模增长近乎为零。

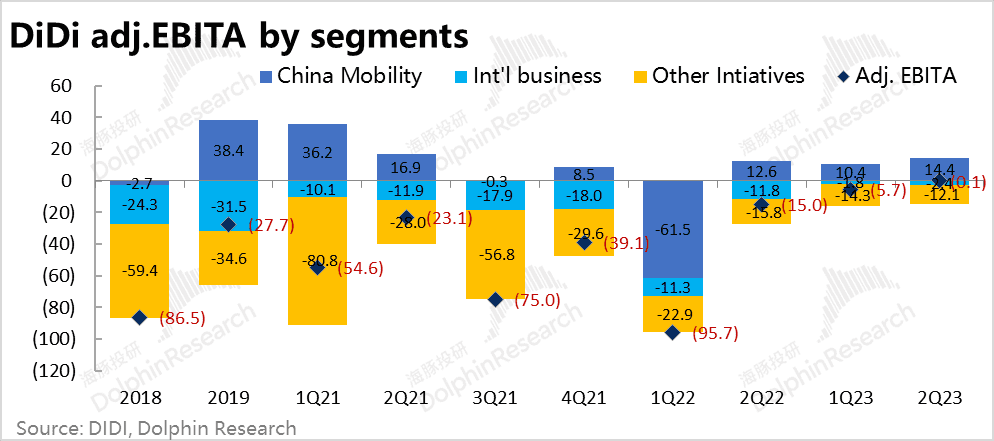

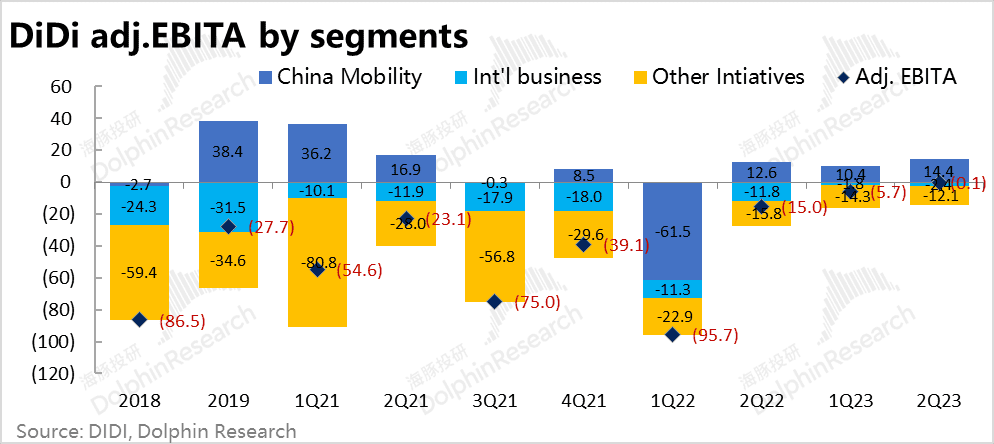

简单来说,收入端恢复不错,但主要的亮点还是在减亏。二季度滴滴的调整后EBITDA亏损已仅为0.09亿元,扭盈在望。

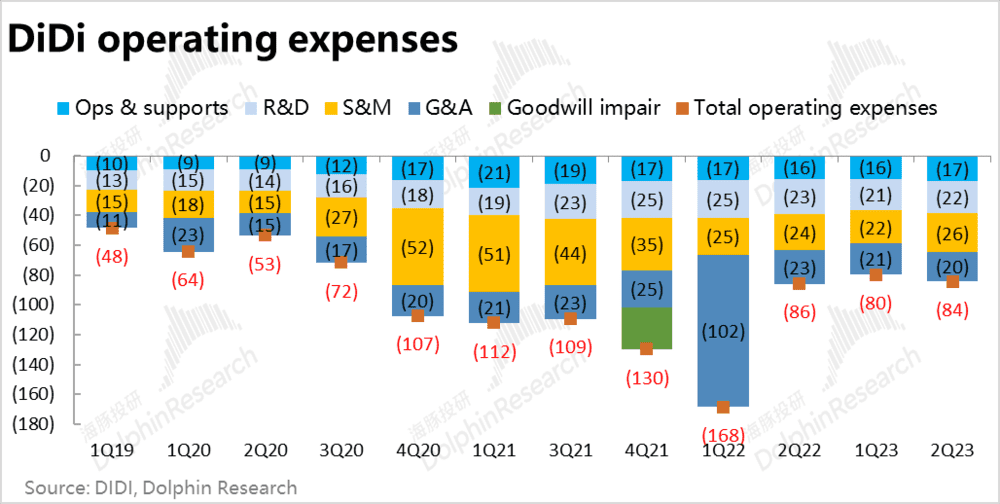

细看减亏来源:

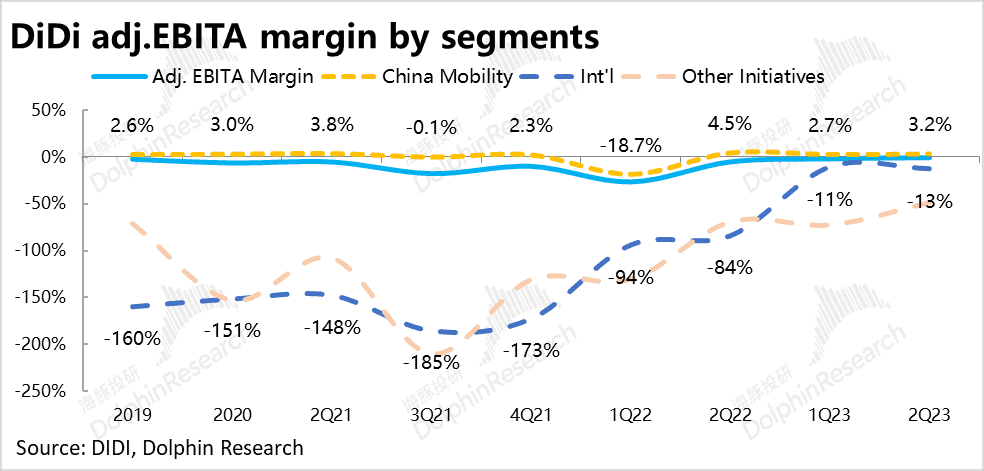

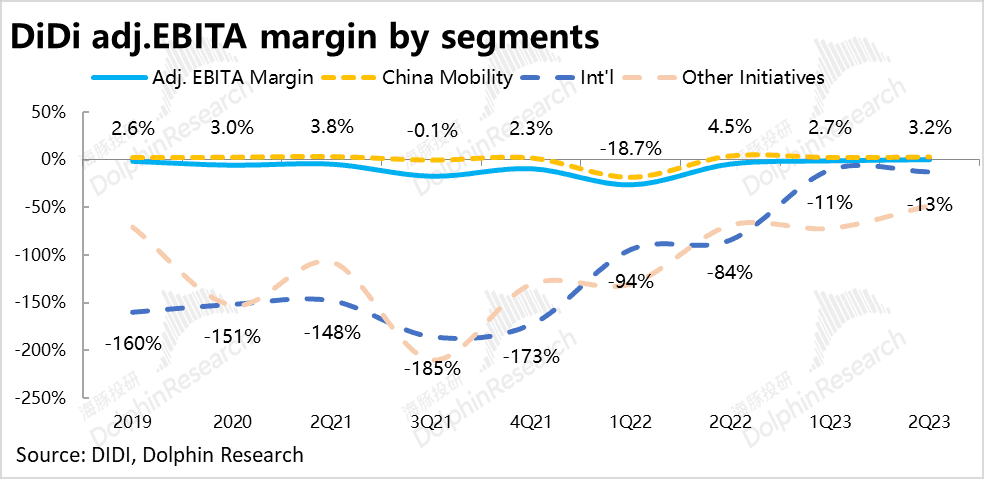

a. 核心的国内出行业务,因规模效应环比提升,EBITA 环比增加了约4亿。但利润率为3.2%,无论相比2022年同期(当时有 3% 的 VAT 减免利好),还是2021年同期都是在下降的。即随着滴滴在国内竞争地位的恶化,其盈利空间的恶化也在所难免。

b. 海外业务EBITDA亏损虽环比略微扩大到2.4亿,但毕竟绝对值仍仅为小几亿元,对公司整体拖累不大,后续也扭亏有望;

c. 创新业务仍亏损12.1亿,是主要拖累,但亏损环比缩窄了2.2亿,也在逐步改善;

总的来看,滴滴本季再度减亏约5亿,扭亏为盈进展稳步推进。但结构上主要靠海外和创新业务这两大“包袱”减亏,而非核心国内业务提效,略显失色。

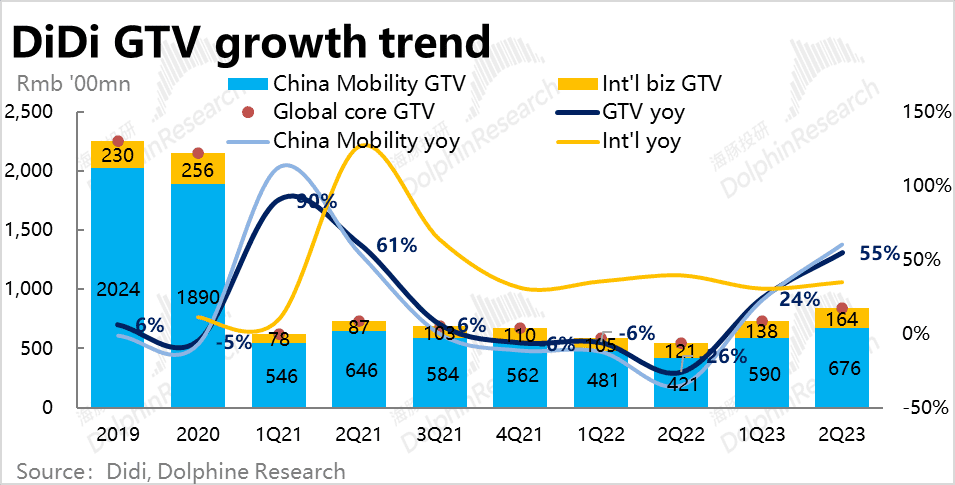

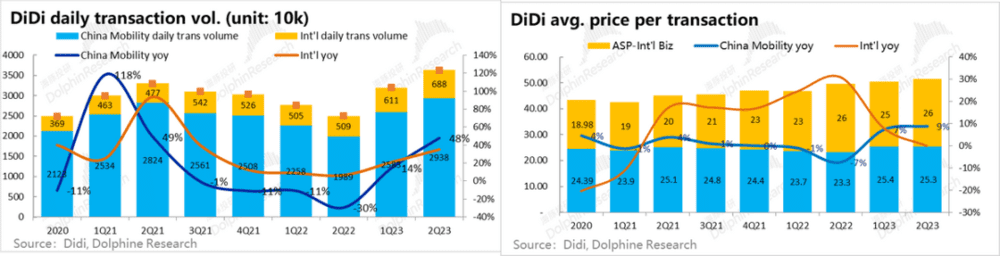

二、国内出行需求复苏,但竞争难消

核心的中国出行板块二季度实现交易额约676亿,环比增长了约14.7%。随着整体文旅需求景气度的走高,内通勤出游的打车需求相在二季度内也有明显的复苏。但若对比没有疫情和监管的2021年同期,滴滴国内GTV的增长不足5%,其中单量增长了约4%,客单价则提升了不到1%。可见需求已恢复到了常态水平,但缺乏提价(即提利润)的动力。

行业层面,据交通部披露二季度网约车整体的订单量增速为13.4%,和滴滴13.7%的增速基本一致,即滴滴的市占率在二季度基本稳定。增长主要是由行业整体的复苏推动的,滴滴并未明显跑出优势。

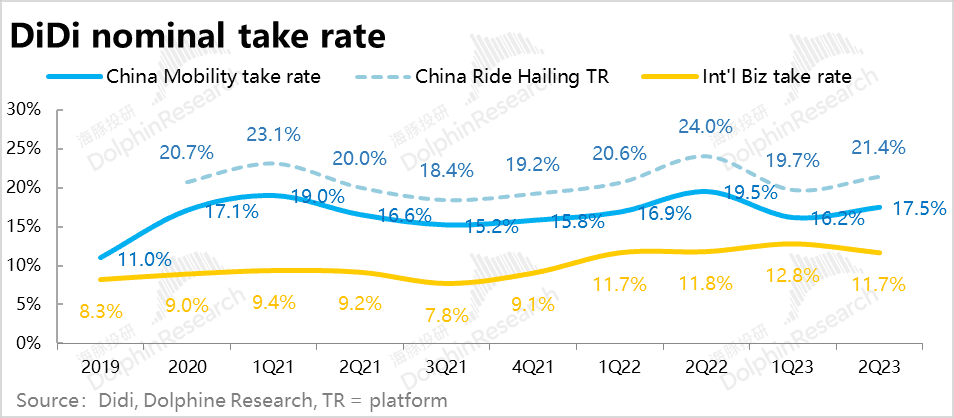

利润层面上,据海豚君测算滴滴实际的变现率(GTV-用户补贴-司机分成-税费后)约为6.4%左右,环比上季度的5%继续提升,但相比2021年同期的8%仍有差距。行业需求复苏后,滴滴的单量已回归到2021年的水平,但回不到从前的是滴滴在国内绝对的竞争优势、和对应的盈利能力。据我们测算,其背后原因主要是滴滴给予用户的补贴率相比2021年有明显的上行,占GTV比重从12%到16%。这与竞争加剧、各平台通过补贴抢夺用户的商业逻辑也是相符的。

三、海外和创新业务“被迫节约”

由于国内业务利润空间的下移很可能是永久性的,先前不节制的国际业务和创业业务投入也被迫主动收缩。

不过营收上,2023年二季度国际总成交额约164亿,同比增长35%,增速稳中有升。而随着石油价格下跌,海外业务客单价同比已零增长,增长完全由订单量驱动,结构更健康。但客单价停滞,也导致海外业务的利润率环比略有下滑。

由上文可见,滴滴核心的国内业务利润率实际相比2021年和2022年都是下降的,却仍能实现不断减亏,从业务的角度来看主要是由于海外和创新业务的减亏。而从“收入-费用”的角度可见滴滴本季度的总经营费用仅为84.3亿,甚至比2022年同期业务量大幅减少时支出的85.9亿更少。可见公司控费力度之大,唯有营销投入是同比提升的。

海豚君观点:

总的来看,滴滴的二季度财报延续了上季度收入复苏,亏损稳步缩窄的趋势。且在二季度国内文旅活动明显升温的帮助下,有了更进一步的提升。但有喜也有忧,具体来看:

1. 国内板块的业务量虽已完全恢复到2021年同期水平,但由于竞争的加剧,板块的利润率可能一段时间内都无法回到2021年时的水平。2023上半年滴滴国内板块的EBITDA合计不足25亿,再剔除折旧和相关税费,全年来看板块净利润能达到50亿就已相当不错。

2. 在国内业务2021~2023年只有修复没有增量的情况下,国际业务同期的GTV增长则达90%近乎翻倍,或许是后续增量的主要来源和中长期内推动估值上行的想象空间;但由于绝对规模尚小,且EBITDA层面都未能实现盈利,因此市场中短期内大概率不会对此部分业务估值。

以下为业绩关键图标:

1. 运营指标

2. 财务指标

本文来自微信公众号:海豚投研 (ID:haituntouyan),作者:海豚君