对于今年的投资人而言,开局满仓特斯拉+英伟达,妥妥王炸状态。英伟达在这波AI浪潮中有故事、有业绩,是妥妥的王者局面。

但今年开局差却一路开挂的特斯拉,到现在涨幅已有120%?它到底是涨汽车

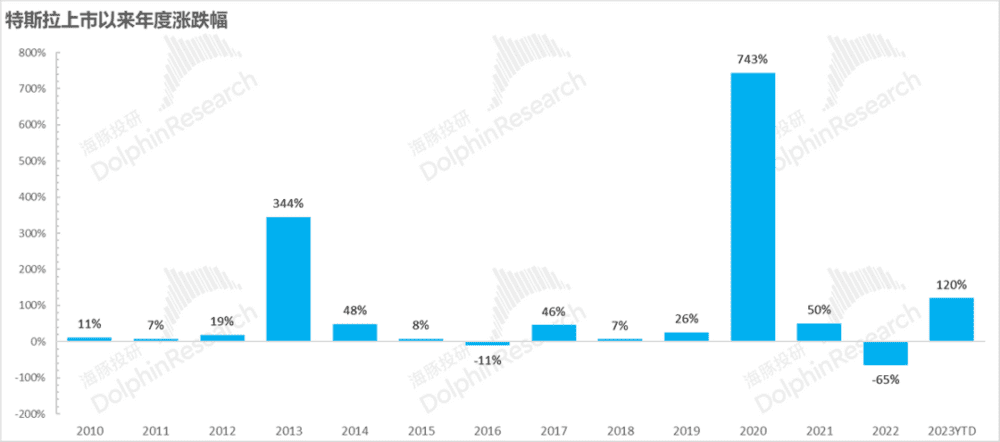

而经过2年半魔性涨跌之后,特斯拉股价再次回到2020年末造车故事驱动估值之际,大摩一篇完全不谈卖车、单纯靠DOJO吹特斯拉AI故事的报告,给特斯拉高大上“变种汽车人”AI故事又添了一把火。似乎在短短一段时间,特斯拉已经从“

那么,围绕特斯拉的资本故事到底有多少,特斯拉到底是造车公司还是AI公司?在距离上次深扒特斯拉两年时间之际,海豚君带着全新的认知,再次带领大家一起深度了解一下特斯拉。

一、再天花乱坠,造车还是第一位

在今年特斯拉的半年一倍拉涨过程中,海豚君再次见证了各种层出不穷的

但在海豚君看过苹果、小米等以硬件起家、实际讲硬、软混搭闭环“双飞轮”商业生态逻辑当中,没有坚实的硬件打底,软科技故事更像是无缘之木,基本很难讲成。

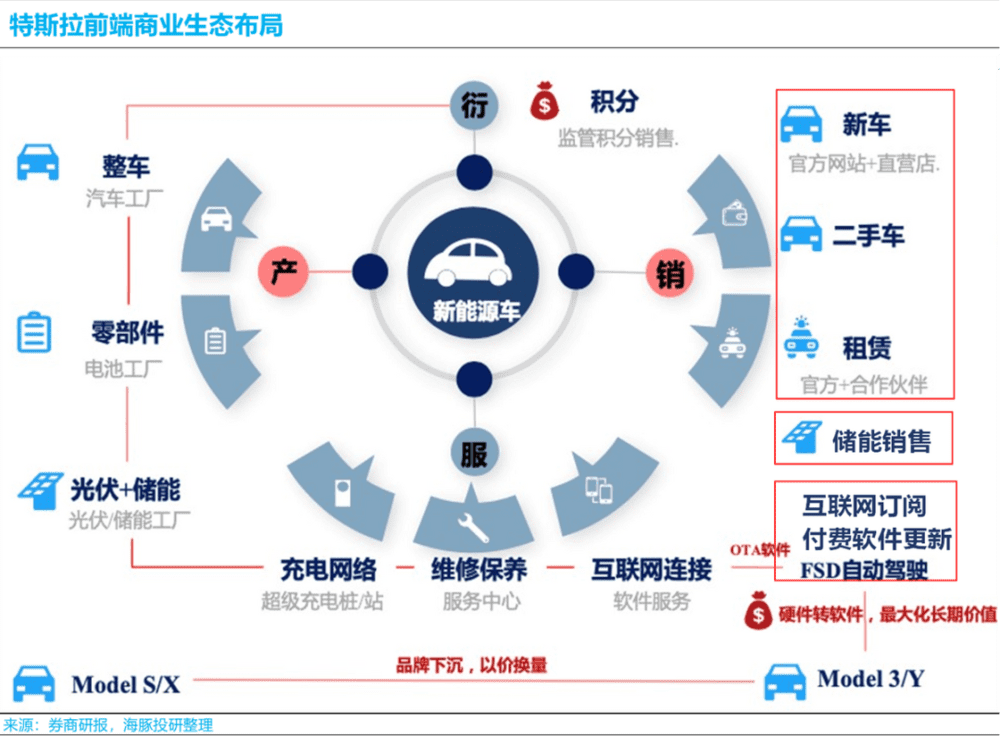

而观察特斯拉的商业生态布局和创收来源可以看到,分析特斯拉绕不过对于它的“硬件”底座——对造车业务的壁垒的理解。

所以海豚君还是老老实实、脚踏实地地从造车说起,先看一下特斯拉造车业务的商业壁垒、主要市场新能源车市场边际变化,以及自身产品周期,以此来理解这部分生意的商业价值和估值区间。

二、造车业务到底有没有壁垒?

在目前海豚君看的无论是纯粹的to B制造业、带品牌的to C制造业,还是软硬互联的品牌制造业,壁垒的构建,一般不外乎高产业链价值、

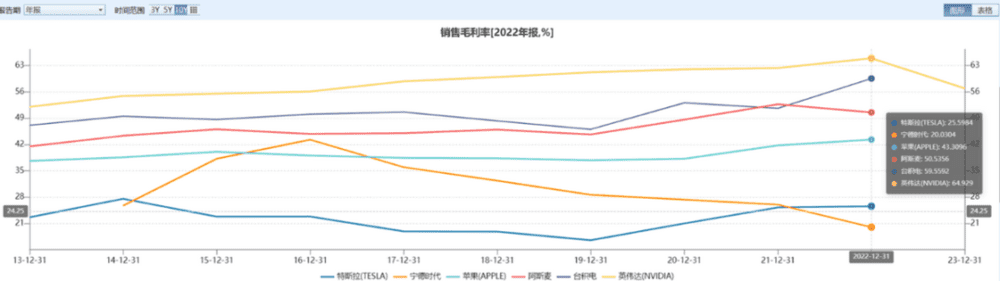

其中最强如ASML一样望尘莫及的技术实力,台积电也是如此;其次是技术+闭环生态,这一阵营里海豚君核心看到的是英伟达;技术+闭环生态+品牌+规模,这里的代表是苹果,未必每样绝对尖端,但放在一起的化学共振效果,就是最强的市值翻倍利器。

而这些公司财务端的表现,普遍特征都是规模和市占率体量下、可观收入基础上,有着同行们望尘莫及的毛利率水平。

而to C制造业在软硬共振的闭环能力没有完全建立起来之前,同时技术领先水平差距没有足够高的品牌制造业中,壁垒核心是看核心技术的领先程度+核心能力的自控情况+产业链布局。

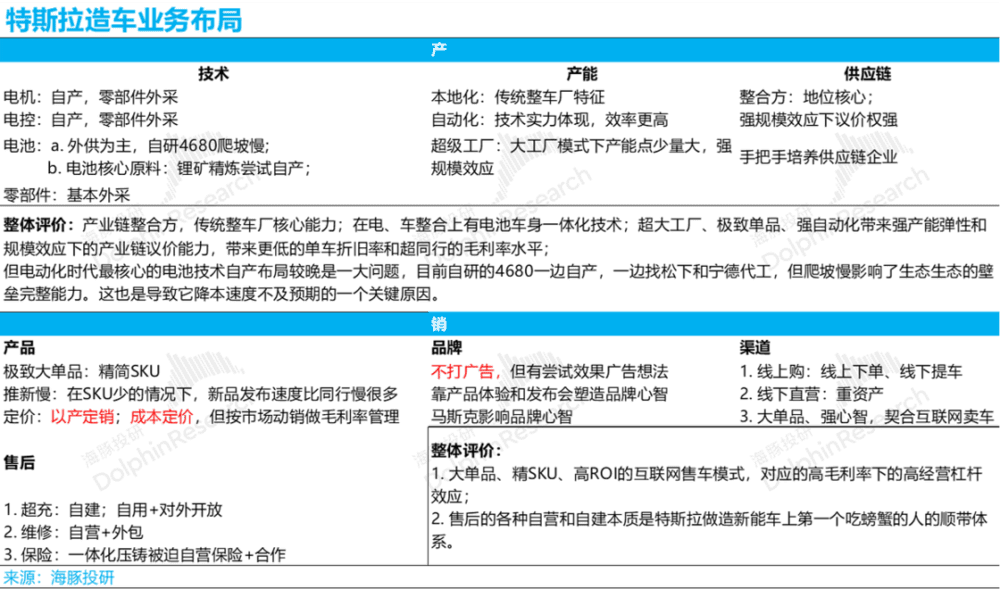

而在海豚君看来,特斯拉正处在这个阶段当中。海豚君就围绕着造车这个事情,来梳理一下目前特斯拉在造车、卖车这个事情上的核心布局:

归纳完这一部分,海豚君大致有三个判断:

1)特斯拉一脚品牌一脚制造的双重属性,在“销”上的布局和打法带着非常明显的互联网爆款玩法属性,自营能力够强,也比较突出。但这部分的核心——品牌更多是壁垒构建的结果,并非原因。

2)产能端:海豚君注意到不同于手机这种流程和工艺标准的小件通电产品可以直接代工,和白电、电脑这种可以一地产、全球卖这种中型体积通电产品;汽车作为客单价塔尖的C端最大体积、最多部件的通电消费品,基本意味着不同于手机行业的代工,虽然技术水平最为重要,但工厂自营、产能效率同样重要(内心OS:质疑蔚来这种代工模式造车)。

3)在壁垒构建的核心——技术水平上:特斯拉虽然整合能力很强,但作为新能源车老大,三电技术,也是降本上最为核心的电池技术布局较晚,电池产业链自控力不足。

而根据木桶原理,盛水多少不取决于长板,而是取决于最短的那一块板子。而且,电池的布局晚,自产4680产能爬坡上不来,也是导致整车降本速度相对较慢的主要原因。

总体感受:虽然特斯拉以第一个吃螃蟹的人的角度,通过先发优势和技术领先,以新能源车的形态对造车流程和卖车打法做了由内往外、改头换面式的大改造,最终把一个壁垒基本没有、毛利率常年徘徊在15%左右的制造业,往上拔高了一下门槛。

但从布局形态和对手差距来看,这个并非是“人无我有,或者人有我有,但差距巨大,对手很难追赶”的高壁垒生意,改造之后的造车业务壁垒虽有但弱。

而从公司估值的维度,一个高PE公司长期视角的两大驱动力:a)自身在行业红利下高成长;b)走出行业成长红利后,只有自身壁垒足够高,或者越来越高,才可以保住PE或者继续拉高PE。

比如,苹果在“硬件”故事时代基本是以产品驱动的PE波动,且波动范围不过是10-20倍之间,它也是落地软硬双吃的“互联网”故事之后,才有了系统性拔估值,波动在20-40倍之间,稳定站上20倍。

再如,宁德时代,属典型自身有壁垒,但不是足够高,在行业高Beta时期,PE可以拉过上百倍,但行业增速放缓、行业竞争加剧的时候,由于自身壁垒不是足够高,公司需要在市占率和毛利率做取舍的时候,PE一路从150倍掉到了20多倍。

而基于前辈们的经验,来比照当前PE高达70倍的特斯拉,在造车弱壁垒情况下,高估值除了画饼性的想象力估值,更脚踏实地的判断是卖车的成长性,这才是它估值的底座。因此,接下来,我们就看一下特斯拉以后卖车的成长能力到底如何?

三、卖车路上还有多少成长空间?

特斯拉曾在2021年时候给出过一个每年复合50%增长的整体汽车销量目标,今年初市场从供给为王转向需求主导时候,公司给了一个更为清晰的说明——50%的增长是选在了2020年的低起点,那年正是上海工厂投产、Model 3/Y开始爆量的时候。

在这个大销量的框架内,海豚君在看待销量成长空间问题上从两个维度来看,第一是看核心市场的新能源渗透空间;第二是看特斯拉的产品供给。

1. 在美国还有多大机会?

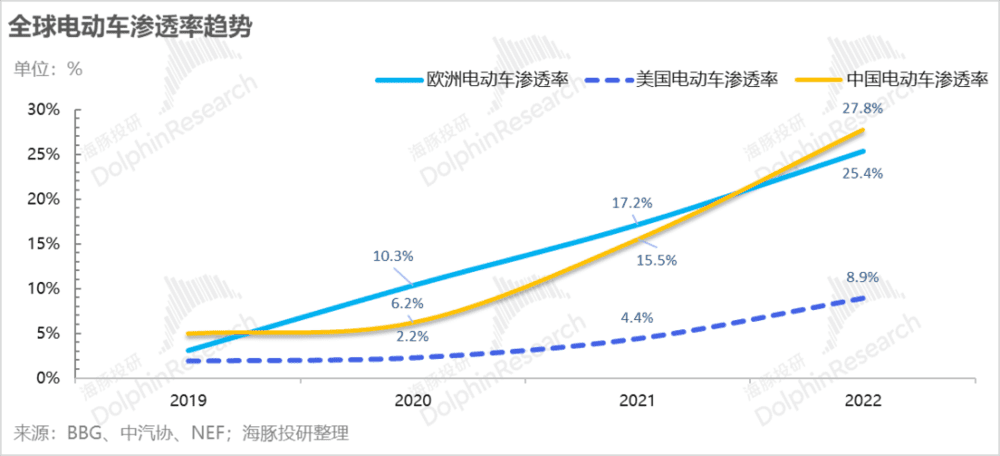

海豚君这次研究特斯拉的时候,发现一个很有意思的现象,在中国的研究员基本寄希望美国特斯拉销量奇迹,主要是因为目前美国新能源车市场渗透率很低,觉得拜登的新能源政策执行后,美国的新能源车市场渗透率走势能够“COPY”中国和欧洲。

而美国的研究员则觉得中国电动车市场教育超前、基础设施靠谱,特斯拉在中国产品竞争力不错,还能继续给出“惊喜”。

但现在看完美国市场的情况,海豚君倾向于认为,美国渗透率确实看着有希望,但1-2年可视维度之内,美国市场也不是那张能够制造惊喜的“王炸”。来细挖一下美国市场情况。

美国渗透率为啥那么低?这个问题的说法非常多,诸如:

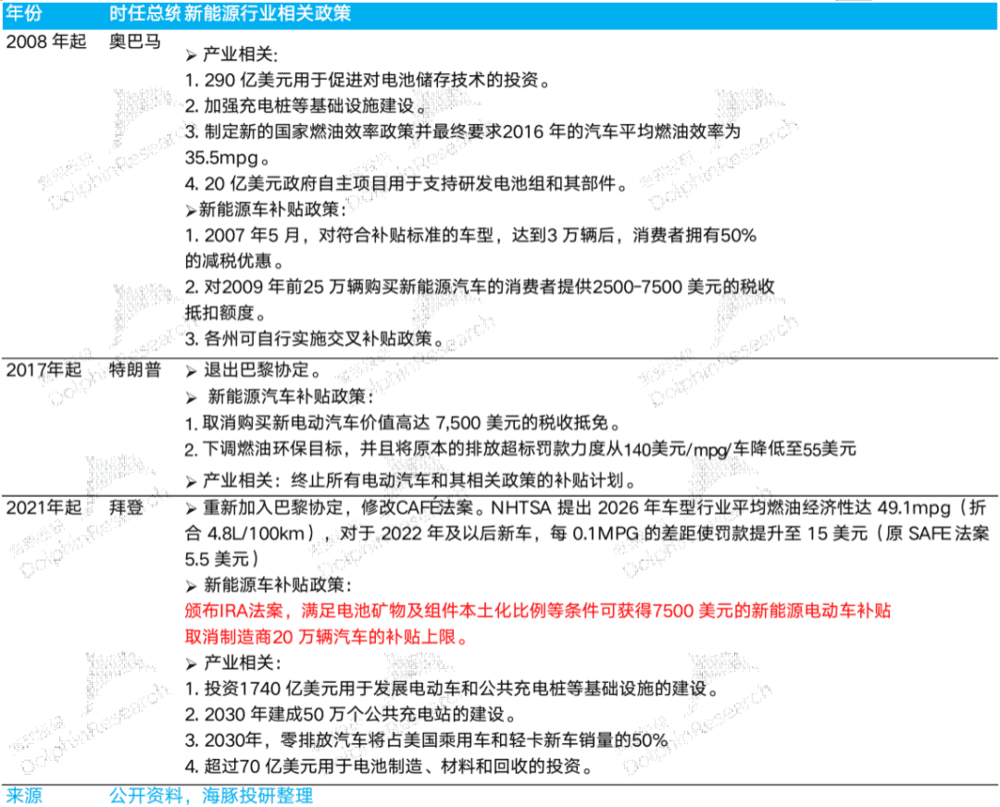

a)共和、民主背后代表的商业利益集团博弈,导致新能源政策没有连续性;

b)美国用电成本高,油、电价差吸引力不足等等;

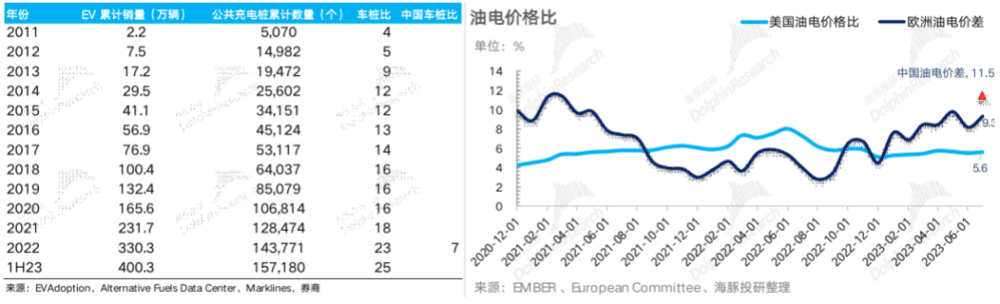

c)以及美国基础设施差、车桩比不够;

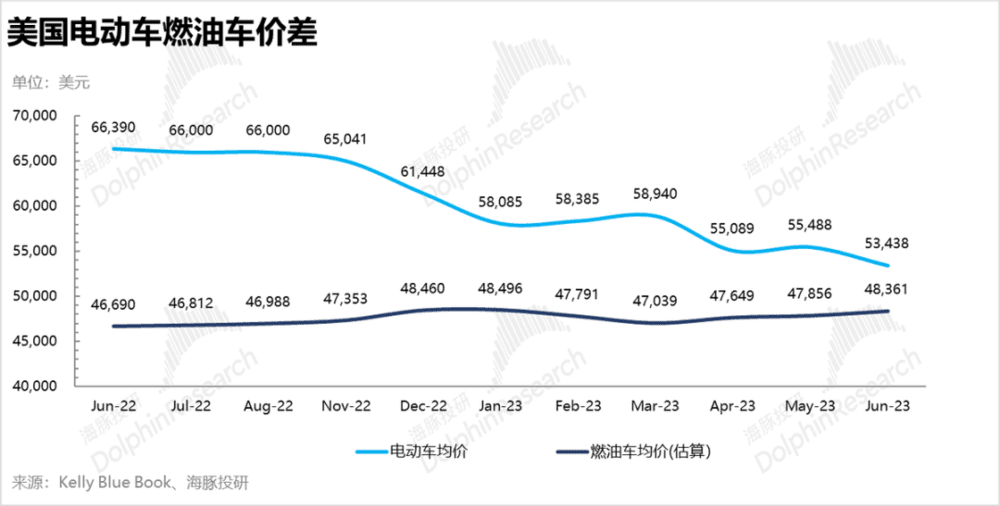

d)美国电车价格不够接地气,燃油车和电动车价差较大;

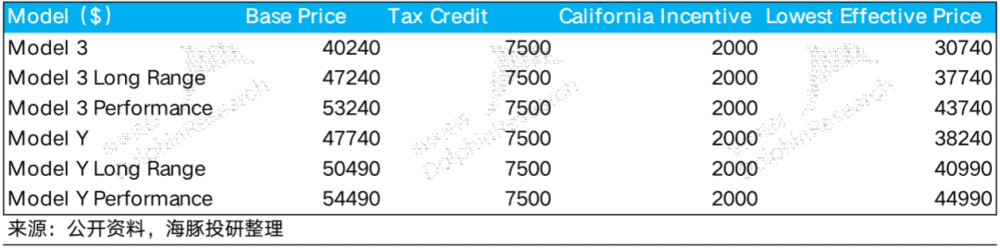

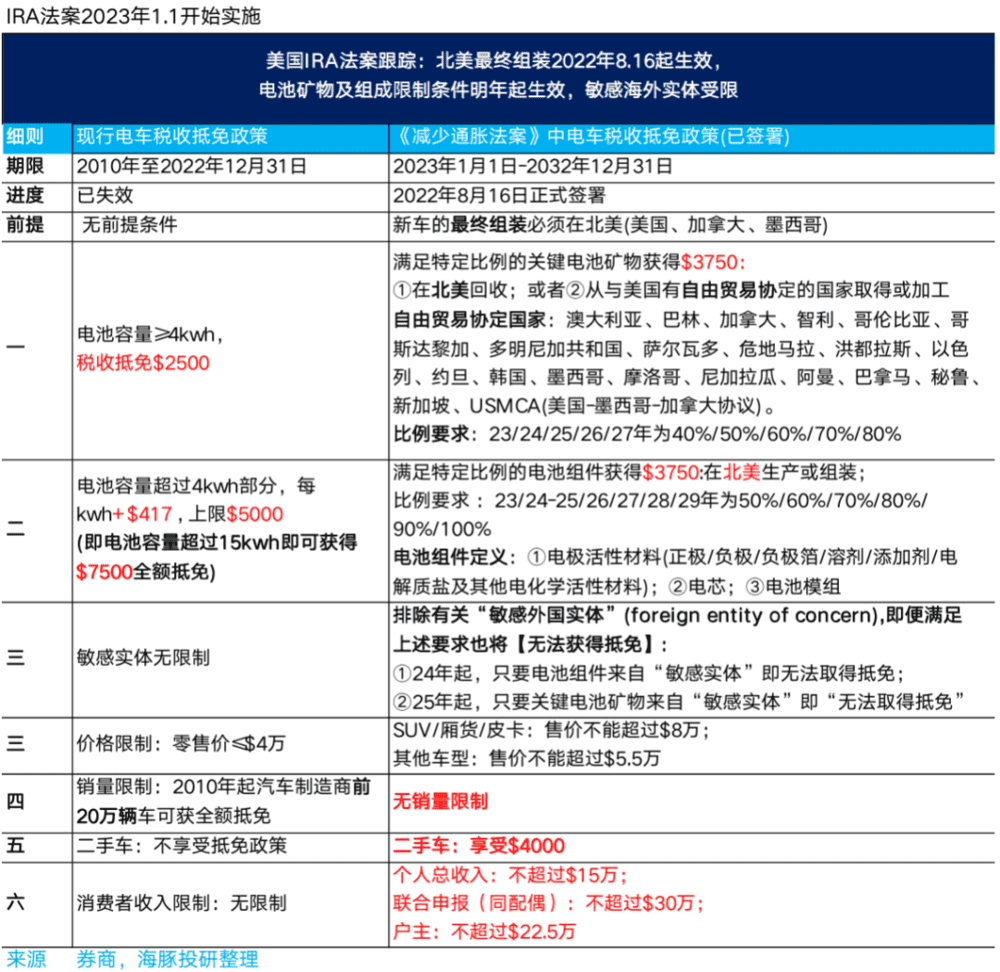

但这些在海豚君看来,除了美国两党博弈是一个重要因素之外,其余的要么只说到皮毛,要么偏因果倒置。比如说油电价差角度,欧洲其实和美国差不多;车桩比的解释一定程度上是结果不是原因;而燃油车和电动车价差的问题,其实对于美国人民而言,单车价格不高于5万美元的心理价位关,Model 3降价+联邦补贴7500美元+州补贴2000美元后,最低起售价已经可以做到3万美元了。

但拜登补贴开启、特斯拉开打价格战等等之后,截至目前,美国电动车市场的渗透率并没有快速拉起:新政2023年初开始实施以来的渗透率拉升不到两个百分点,还没有渗透率放慢的中国拉得快。

而对于这个问题的真正原因,海豚君有两个想法:

(1)美国目前新能源政策的思路,更多是认为未来大产业的大方向的基础上,搭建产业链自主、安全和竞争力。

从下图的对比中可以看到,新政策有着明显的政策意图:

a)“北美”组装、“北美”电池产业链;

b)打击进口,进口车无补贴:欧洲、中国显然没有明文强制要求这些内容。相反,中国新能源车的崛起,本质上就是引入外来的“老虎”,欧洲也没有拒绝特斯拉这种“进口商品”。

c)因产业链建立需要带头大哥,所以新的补贴不搞雨露均沾,支持本地头部新能源整车厂做大做强。

d)无油改电的迫切驱动变革需求。

中国、欧洲两个依赖石油进口的地方,有断供油车的时间节点、新能源车的销量占比等强制要求的内容,背后的核心是引导汽车动力从油改电的能源安全思考。

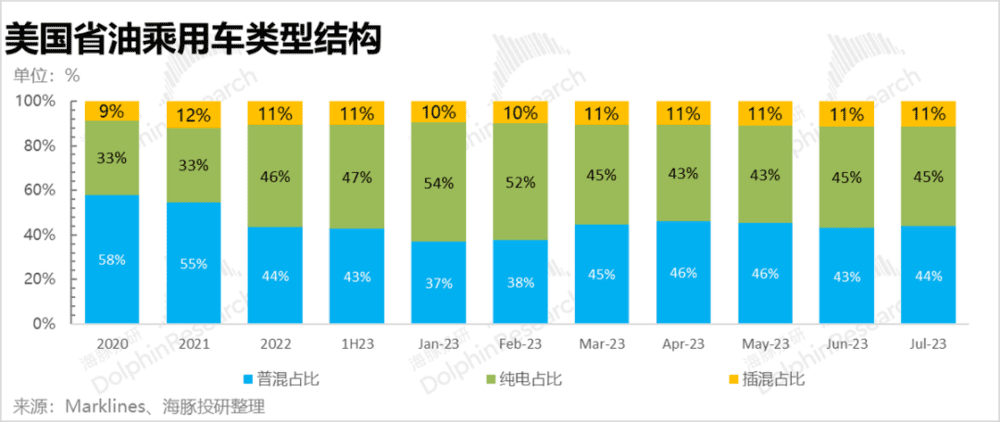

而美国石油产量不仅自供还有外供,能源供给足够安全自主,切换需求并不强烈。单纯从ESG的角度出发的话,以丰田技术为代表的普混节能车也能达到排放标准。

而在结果印证上,从下图可以看到,不像在中国,普混节能车几乎已经失去了存在感,在美国市场,普混车还是省油车市场半壁江山级别的存在,而且并没有因为2023年的新能源补贴政策狂掉。

四个点放在一起,基本意味着指望美国新能源补贴卷土重来,美国新能源车渗透率“COPY”中欧路径的几率非常小,毕竟自主、自控的北美供应链体系不是一朝一夕就能建立起来的。

(2)优质车供给不足

对于优质新能源车供给差问题,海豚君大致看了一下,主要存在三个问题:

a)美国市场车型供给更少

中国目前电动车市场上有将近400款电动车供给,欧洲有将近200款车型供给,而对比美国则不到100款,缺少车型供给也是美国新能源渗透率落后于欧洲市场很重要的原因。

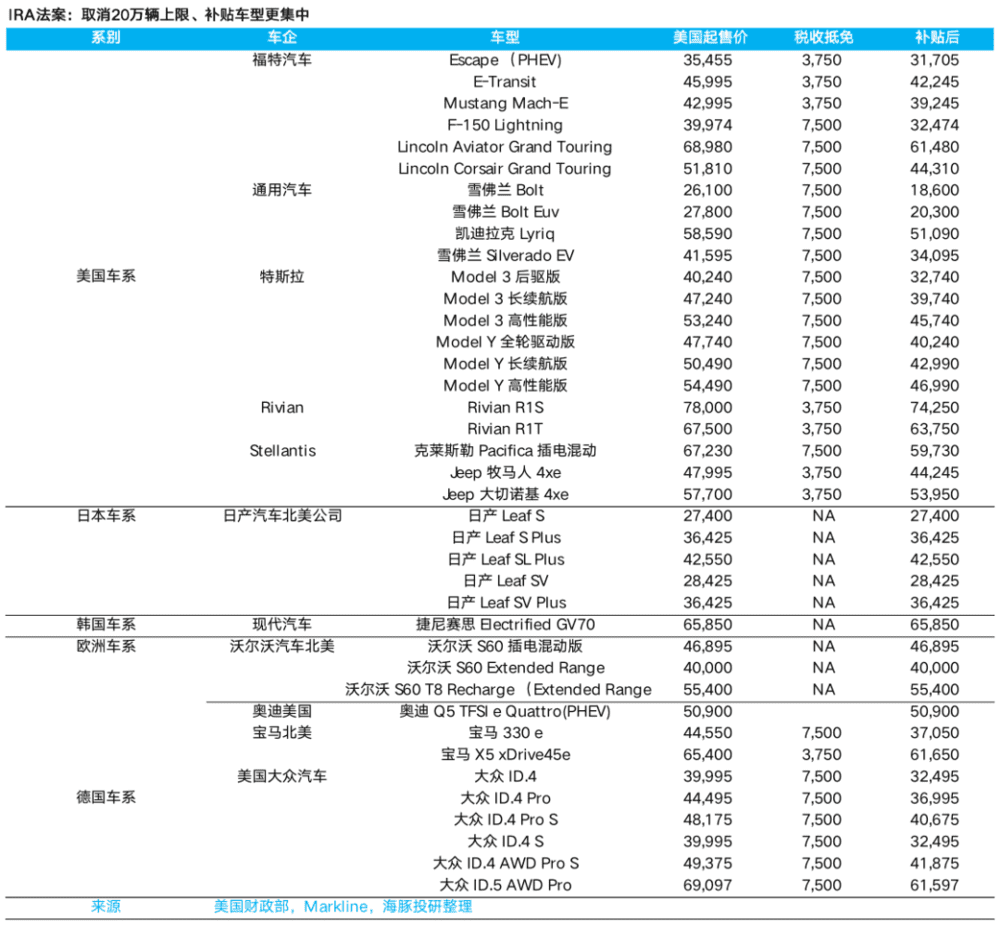

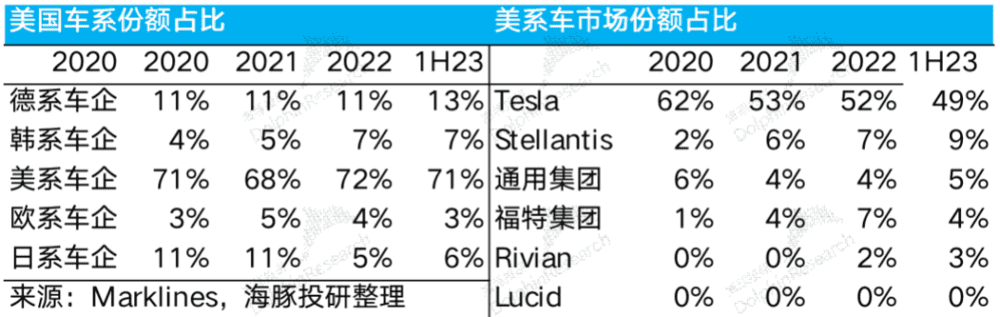

目前美国转型新能源的老牌车企集团相对较少,目前也只有福特,通用和Stellantis三家,而新势力存活下来的也只有Rivian和Lucid两家。市场上美系车提供的新能源车型也不过20款左右,车型供给相对较少。

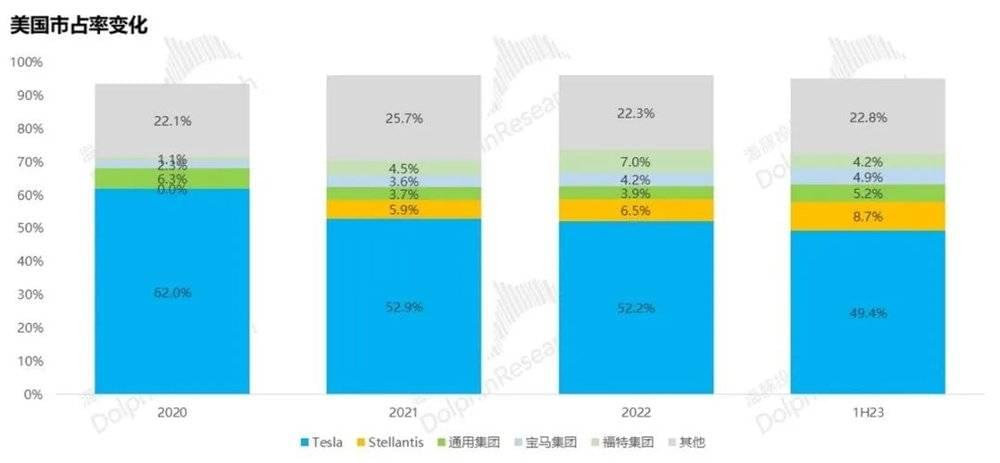

但美国新能源车竞争格局相对稳定,在美系车仅能提供20款车型的情况下,美系车企市场份额从2020-2023年仍然能一直维持在71%左右,而美系车企中,特斯拉一家独大,仅特斯拉一家的市场份额就占了整个新能源市场约50%左右,有量产能力的好电车基本全靠特斯拉。

另外在总供给少的情况下,供给结构上中国纯电渗透率的提升一部分靠平价车比如宏光五菱或者是海豚等。

但这块贡献美国25%+的市场里(A-C型每年销量约390万辆),纯电渗透率2022年轿车(A-C)型渗透率仅有3.6%,SUV(A-C)型渗透率也只有4.9%,明显低于同期美国新能源车整体渗透率6.9%。

无论是特斯拉,美国新势力玩家或老牌车企转型新能源,都更专注于更大或更豪华的车型,没有做这类车。美国类似车型主要是雪佛兰的Bolt和Mini Cooper,价格约3万美元。特斯拉定价2-3万美元的便宜车型还需要时间。

b)带电量不匹配需求,性价比不高

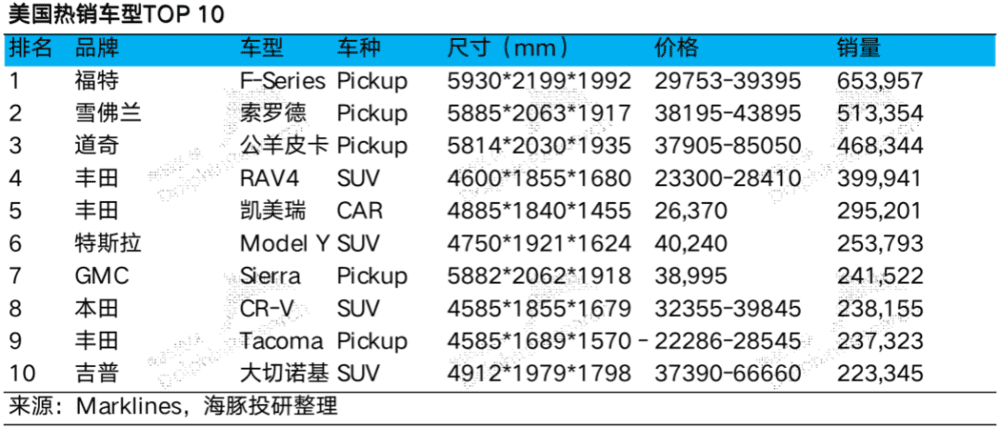

根据美国2022年车型销量来看,销量排名前10的车型中有一半都是皮卡,剩下几乎都是SUV。超大尺寸与超能装,是美国热销车型的核心特征。而对大尺寸SUV、皮卡需求高也是因为美国地广人稀,对于汽车跑得远的要求高。

这样的需求基本必须匹配大马力,而新能源车要替代就要做到长续航。但看一下美国当前新能源车排行榜前10的车型里,续航明显有问题。

对比小鹏G6大约3-4万美元的定价下续航达到580-755公里,美国热销车型的续航普遍不到600公里。Rivian最高不到600公里的皮卡售价飙到了7万美金,而福特比它尺寸更大的燃油皮卡价格最高不过4万美金。另外,目前美国的热销车型中,还充斥着一些油改电的产品。

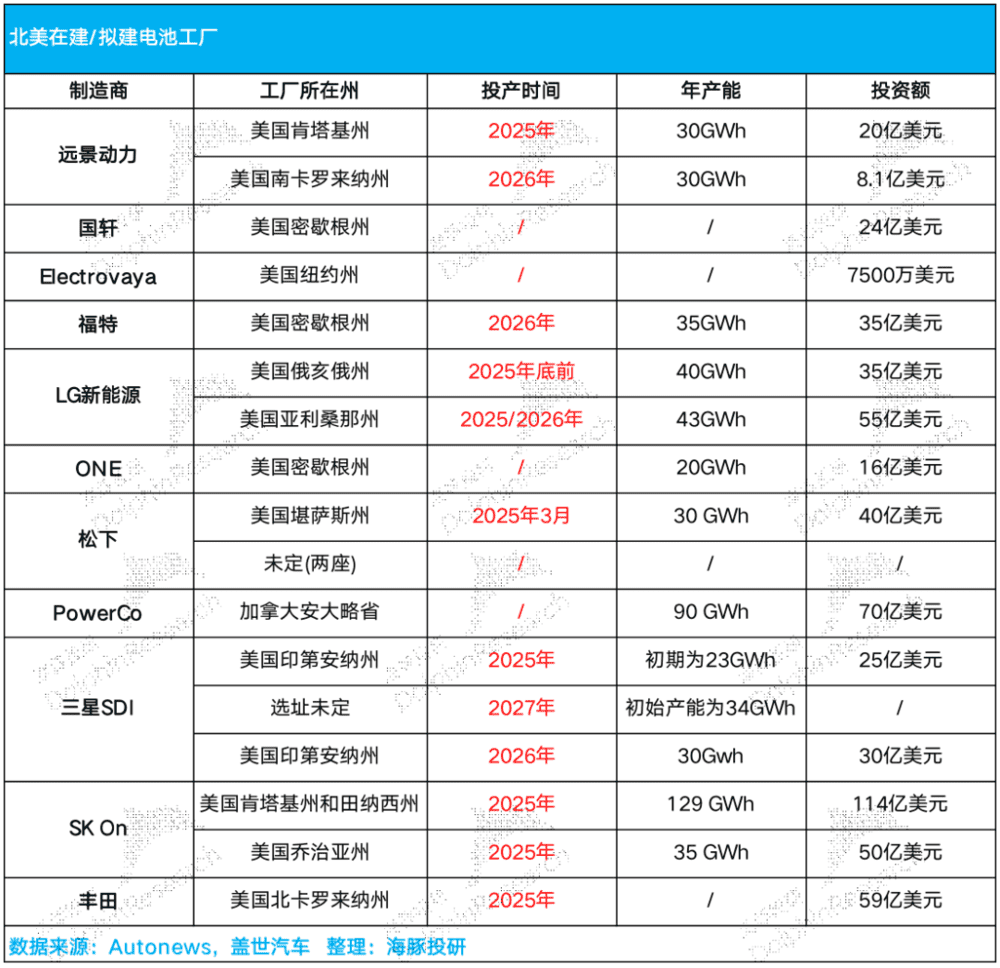

c)美国电池供应链底子弱

长续航的需求本来可以通过充电桩或者直接建立电池产业链、提高电池产品力来实现,但美国车桩比不足的情况下,电池产业链也比较弱。

电池作为汽车电动化的核心部件,占到了纯电车成本的40-50%,而且一块电池背后有从矿、材料、正负极、隔膜到电芯、PACK等一堆完整的产业链上下游。然而特斯拉作为龙头老大,早期在美国没有去做自控,导致美国电池产业链基本为零。

根据国际能源署5月发布的报告显示,美国仅占全球电动汽车产量的10%,而中国占到了41%。动力电池市场差距更大:美国动力电池产能只占到全球的7%,而中国则占到了73%。

分析到这里,其实可以看到,优质车供给不足的背后又与美国的政策意图挂上钩了——本身政策连续性差,导致产业链底子薄,而新的政策不着急动力切换、排斥外来车和外来供应链。

新的补贴政策颁布后,当前产业链基本是在建状态,等到能投产,基本要在2025年之后了。也许2025年之后,才能看到美国新能源车市场百花齐放的竞争格局。

2. 特斯拉在美国的“江山”守得住吗?

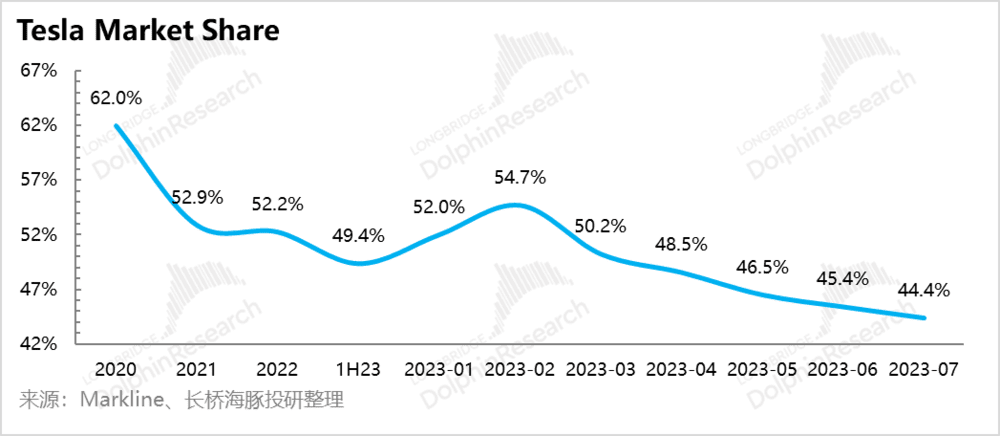

在美国的电动车市场,特斯拉一直是无敌级别的存在,但由于渗透率低,早期市占率并没有很强的参考性。但市场原本的期待是,拜登新能源车补贴+特斯拉狂降价,应该能够带来美国市占率的企稳,然而从上半年的数据来看,并没有。

海豚君细看上半年市场份额增加的两家主要是通用的两款小车BOLT,以及Stellantis新推的插混车型。而这两个也分别对应着前面海豚君所说国内已经印证的两大趋势:平价小电动车的渗透率拉升机会,插电混动车的超跑机会。

但截至目前为止,份额的丢失基本都是因为美国电动车是一块白纸市场,对手份额的提升主要是错位竞争,在价格类似、大小类似的车型上,主要是混动车抢占了特斯拉的份额。

那么接下来,特斯拉在美国市场会被对手大量瓜分吗?海豚君这里给特斯拉目前在美国的市场竞争对手做了一个大致梳理,核心判断如下:

a)福特:转型偏慢,缺乏新的爆量车型及无自有电车平台,2024年年产目标60万辆实现难度大

b)Stellantis:在美国主打的混动车型中短期解决美国基础设施及电池产业链不完善问题, 对纯电车市场份额会有挤压;

c)大众: 拥有自己的电动化平台能快速推出新车型,最大劣势在于软件系统,但已经和中国地平线及小鹏合作解决问题,大众主要以中国和欧洲作为重点市场,在美国推出车型较少,但电动化转型已经比较成功,未来主要看大众在美国的规划;

d)通用:凭借雪佛兰小车车型打开美国市场,优势在于Ultium纯电平台及计划建造自己的电池工厂实现降本,庞大的油车业务为电动车业务贡献现金流;

e)Rivian:冉冉升起的新势力,凭借自研Enduro电机解决供应链瓶颈同时达到降本目的,但追赶特斯拉在于产能的扩建及R2平台更平价车型的推出,需要公司完成24年正毛利率目标来获得资本市场信心来获得融资;

f)Lucid:定位高端豪华电车路线明显疏远了大众市场,美国目前电动豪华车市场容量仍然太小,需求疲软一直是Lucid面临的难题;

四、从美国市场整体来看

对美国新能源车市场复盘可以看到,美国渗透率低的背后是政策连续性问题,导致产业基础薄弱,也是政策意图问题,一两年内可能比较难复制中欧新能源车市占率猛拉的景象。

当缺纯电低价车和混动车的情况下,特斯拉市场份额下行几乎是确定性事件。而它的份额大概率会是被混动玩家Stellantis吃一些;通用、Rivian 可能会抢夺特斯拉的市场份额,Lucid基本没戏,大众主要看在美国的战略规划,目前看不清楚。

本文来自微信公众号:海豚投研 (ID:haituntouyan),作者:海豚君