光伏(利用光生伏特效应发电)是当下最火热和内卷的赛道之一。

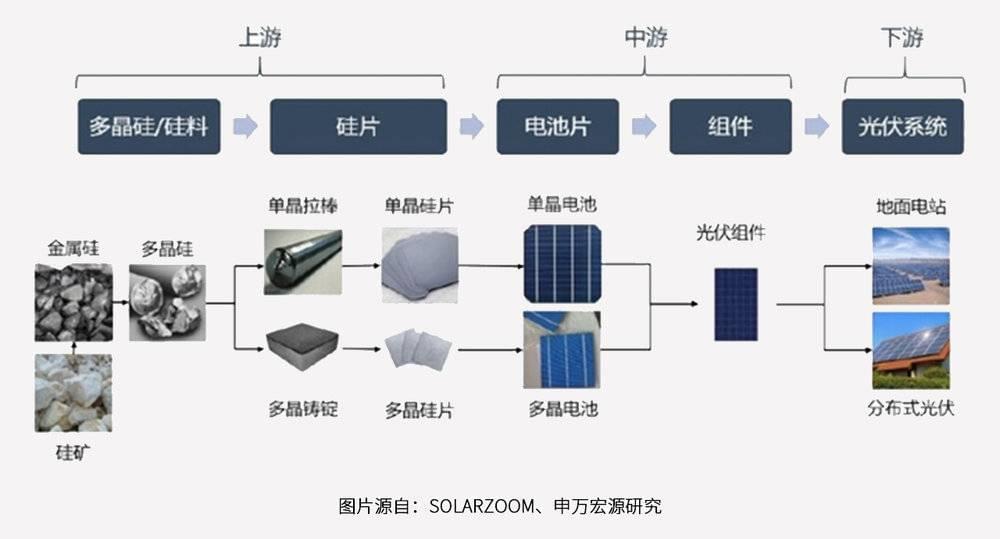

尽管中国光伏产业已发展20多年,诞生了130多家上市公司,这一领域仍如金矿般备受追捧。据光伏产业媒体黑鹰光伏统计,从2020年至今,光伏产业的投资(含规划)总计已超2万亿元,涵盖硅料、硅片、电池片、组件、系统等产业链不同环节。

这些投资者除了深耕光伏产业多年的老玩家,更有一大波跨界新玩家。其中,既包括万科、万达、碧桂园等房企,也包括新希望物业、皇氏集团、景兴纸业等各行企业。甚至,沐邦高科、正邦科技等做玩具、生猪养殖的企业也来了。

为什么光伏产业如此内卷?一个大的宏观背景是,在“双碳(碳达峰与碳中和)”趋势下,光伏是未来最大的绿电来源。

在庞大的光伏产业链中,作为行业上下游的分水岭,电池片是光伏产业的核心环节,也是光伏产业降本增效的关键。

(光伏产业链环节主要是五个:硅料-硅片-电池片-组件-系统。从硅片到电池片,需要辅材银浆;从电池片到组件需要光伏玻璃、边框、胶膜、背板等辅材;光伏发电系统涉及逆变器和支架;多个产业链环节还涉及制造设备)

降本增效是光伏产业所追求的最终目标,也是发展的核心逻辑。围绕这一逻辑,光伏产业在过去发生过一系列技术迭代:单晶取代多晶、金刚线切割取代砂浆线切割、PERC(发射极钝化和背面接触)电池技术取代BSF(铝背场)电池技术……

正是这一系列主要围绕电池的技术迭代,使得光伏度电的成本下降了90%(从原来3~5元一度电,降至近两年0.3~0.35元一度电),迈入平价时代。

未来,进一步提升发电效率,降低度电成本仍是光伏产业的核心命题,而目前解题的关键依然是电池技术的不断升级。

如今,新一代电池技术路径之战正酣:继PERC电池技术之后,TOPcon(隧穿氧化层钝化接触)、HJT(本征薄膜异质结)、IBC(交叉背接触)等N型电池技术正成为后起之秀;而在晶硅电池技术之外,钙钛矿等薄膜电池技术也在异军突起。

九鼎投资观察到,不同电池片技术的应用,对光伏产业链的影响深远。因为不同电池片技术,所配套的光伏产业链上下游资源可能大相径庭。

例如,PERC、TOPcon和IBC对应的原材料是晶硅,但HJT对应的原材料是晶硅和非晶硅的混合体,而钙钛矿对应的原材料则是非晶硅化合物。除了原材料的成分和用量,不同电池片技术所配套的制造端设备、封装工艺也不尽相同。

未来,究竟哪种电池片技术能引领万亿光伏产业,整个业界尚无定论。那么,各类市场参与者该如何抓住目前这波技术迭代的红利?

(图表:太阳能电池分类;来源:方正证券)

单晶VS多晶之战启示录:技术为王

在过去20年里,光伏产业最有代表性的技术之争,是单晶硅电池VS多晶硅电池。

光伏电池(也称太阳能电池),分为晶硅电池和薄膜电池。其中,晶硅电池约占据光伏电池95%的份额,是目前产业化水平与可靠性最高的光伏电池类型。晶硅电池又分为多晶硅电池和单晶硅电池。

时间回到2008年,这是中国光伏企业的一个重要转折点。

在此之前,中国光伏产业起色不久,还面临着 “三头在外”(原料在外、市场在外、设备在外)的窘境。在供需不平衡的情况下,多晶硅的价格曾急速膨胀。为保证企业利润,许多中国光伏企业不得不提前囤积多晶硅料。

2008年全球金融危机爆发后,中国光伏产品的主要出口市场——欧盟,几乎将对光伏产业的支持力度降至为零。没有补贴,光伏电池的市场需求急速下降,不仅断了中国光伏产品的销路,还引发了多晶硅的成本暴跌。

暴涨暴跌的落差,让不少中国光伏企业的原材料成本要比别家贵很多。这对于以加工组装为主的中国光伏企业来说,几乎毫无利润。甚至,中国光伏企业还因提前与国外硅料供应商提前解约,而赔付了天价违约金。

一场更大的危机也悄然来临。2011年,美国展开了对中国光伏企业的“反倾销”和“反补贴”的双反调查,欧盟紧随其后,最终导致大多中国光伏企业被征收了巨额关税。

2012年的统计数据显示:中国有超过90%的光伏企业都在欧美双反危机中倒闭,产业整体损失超过20亿美元。就连被视为“中国初代光伏王者”的尚德电力,也于2013年宣布破产。

但,也有一波企业通过技术突破在低谷中活了下来。其中最具代表性的是协鑫集团(简称“协鑫”)和隆基股份(简称“隆基”)。二者主攻的赛道,分别是多晶硅和单晶硅。

一直以来,光伏行业是高污染的代表,主要原因是生产多晶硅的副产品四氯化硅含有剧毒和腐蚀性。

2006年,中国化学华陆公司(简称“华陆”)攻克了冷氢化技术。这一技术使四氯化硅在低温高压的环境下转化为三氯氢硅,而三氯氢硅又是多晶硅的重要原材料。

协鑫通过与华陆合作,让协鑫的多晶硅成本从2009年的40美元/公斤,下降到2010年的25美元/公斤。正是这一秘密武器,让协鑫抗下了欧美的双反打压。

2013年双反危机过后,中国加大对光伏产业的补贴力度。但随着光伏发电成本的下降,中国又于2017年提出“光伏领跑者计划”,要求多晶硅电池组件和单晶硅电池组件的光电转换效率分别达到18%和18.9%以上,才能获得补贴扶持。

这个计划,掀起了光伏电池行业关于单多晶技术的大反转。

虽然光电转化效率高于多晶硅,但单晶硅并不被行业看好,因为单晶硅的切片成本要远高于多晶硅。

2012年以前,单晶硅一直使用砂浆进行切割。但这种切割技术的原料非常复杂,并且成本下降空间也比较小。

隆基创始人李振国发现,如果用金刚线切割单晶硅柱,不但速度更快,还能让机器的生产效率提升3倍。不过,那时金刚线切割技术还不成熟,并掌握在日本等国家的少数厂商手里。

李振国决定率先在光伏行业采用这一技术。2012年,隆基开始从砂浆切割转向金刚线切割。在2017年报中,隆基自豪地表示,“在硅片切割技术方面,公司在行业内率先实现了金刚线切割技术替代传统砂浆切割技术”。

在隆基的带领下,其他多晶硅企业也开始大量运用金刚线切割技术。这一技术的普及,不但让隆基拿到了反超的主动权,也为光伏行业每年降低了几百亿的成本。

除金刚线切割技术外,隆基在2015年还率先推出了单晶PERC电池,将单多晶电池的效率差距进一步拉大。

凭借这些技术优势,单晶硅太阳能电池板的出货量在2017年首次超过多晶硅。

回望过去,给光伏产业带来巨大变局的因素,主要是政策、经济和技术迭代。当政策红利不再、经济危机来临,能让产业扭转局面的,唯有技术创新。

N型高效时代开启,新技术交叉竞逐

如今,光伏电池的单多晶之战已然结束,“PN”替代之战正当时。

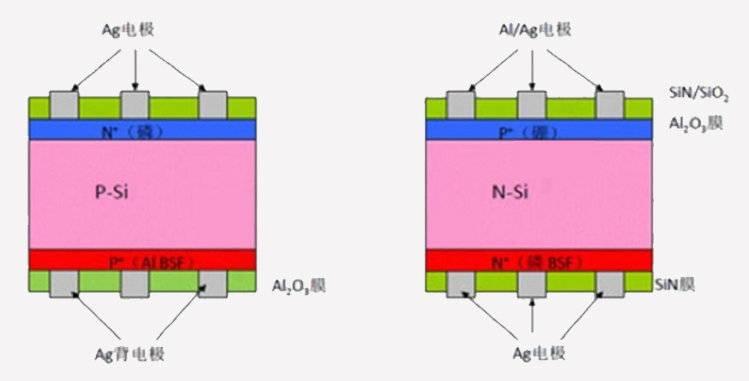

据了解,晶硅电池技术以硅片为衬底,根据硅片的差异区分为P型电池和N型电池。两种电池发电原理无本质差异,都是依据PN结进行光生载流子分离。

1. 在P型半导体材料上扩散磷元素(Phosphorus,元素符号P),形成n+/p型结构的太阳电池,即为P型电池;

2. 在N型半导体材料上注入硼元素(Boron,元素符号B),形成p+/n 型结构的太阳电池,即为N型电池。

另一方面,扩磷工艺简单但转换效率上限较低;扩硼工艺难度大,但少子寿命长,且没有硼氧复合和硼铁复合,避免了形成复合中心的光致衰减损失。因此,相较P型电池,N型电池是未来的技术迭代方向。

(图表:P型电池(左)和N型电池(右)结构示意图)

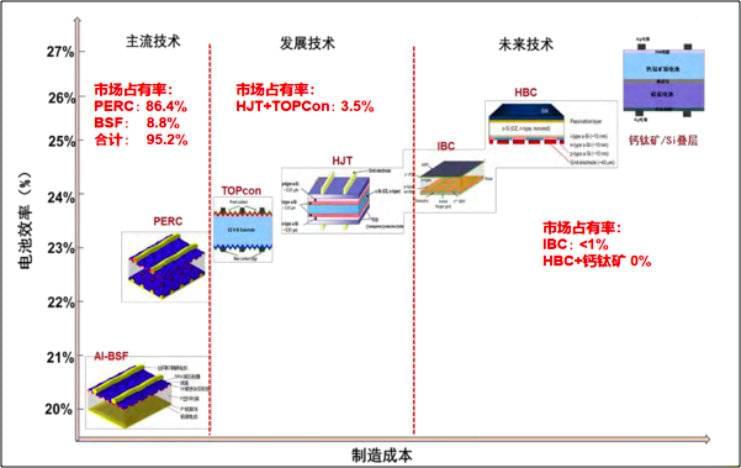

在制备技术上,P型电池主要制备技术有BSF和PERC,N型电池的主要制备技术则包括TOPcon、HJT、IBC等。

常规BSF电池由于背表面的金属铝膜层中的复合速度无法降至200cm/s以下,致使到达铝背层的红外辐射光只有60-70%能被反射,产生较多光电损失,因此在光电转换效率方面具有先天的局限性。

PERC电池,从常规BSF电池结构衍生而来。PERC技术通过在电池背面附上介质钝化层,可以较大程度减少这种光电损失。

2015年之前,BSF电池占了总市场的90%,是绝对的主流。但2020年,PERC电池在全球市场中的占比已经超过85%,BSF电池淘汰出局。在此期间,P型电池转换效率从不足20%提升到超过23%。

而N 型电池的钝化接触技术,大幅减少了金属电极和电池的接触复合,实现了比 PERC 电池更高的转换效率。

根据德国哈梅林太阳能研究所(ISFH)的数据,PERC、HJT、TOPcon电池的理论极限效率分别为24.5%、27.5%、28.7%。到2030年,N型电池的转换效率将超过25.5%,比P型电池高出1个百分点以上。

《中国光伏产业发展路线图(2021 版)》则预测,到 2030年,N 型单晶硅片的市场占比将接近 50%。这意味着,N型电池的时代渐行渐近了。

同为N型电池,HJT、TOPcon和IBC的优劣势不尽相同。

TOPcon,工艺与PERC技术一脉相承,70%的PERC生产线可以复用,只需要进行几步工艺的迭代升级,传统巨头很多选择了这条路线,但缺点在于降本空间低,以及良品率还有所欠缺。

HJT,拥有更简洁的工艺流程(相比PERC需9-10步,TOPCon需12-13步,HJT只需4步:清洗制绒、非晶硅薄膜沉积、透明导电膜制备、丝网印刷)、高转换效率等优势,但它是全新的工艺体系,需要重建生产线,并且HJT的低温工艺导致银浆消耗量增加,如何把高昂的成本降下来是首要目标,新玩家多数以此破局。

N型电池中TOPcon和HJT可以双面发电,更多用在光伏地面电站之中。

IBC技术更多应用在分布式光伏中。其特点在于,单面的转换效率比较高,在如BIPV(光伏建筑一体化)等只需要单面发电的分布式光伏中更具优势。

受益于单面结构,IBC还可以与TOPCon、HJT、钙钛矿等电池技术叠加,形成转换效率更高的TBC、HBC以及PSC IBC,因此也被誉为一项“平台技术”。

钙钛矿,指的是一类与钙钛矿(CaTiO3)晶体结构类似的ABX3化合物,其最大的特点是超导电性。根据2022年7月洛桑联邦理工学院(EPFL)和瑞士电子与微技术中心(CSEM)共同创造的钙钛矿-硅叠层光伏电池新的世界纪录,直接将转化效率推到了31.3%。

作为下一代光伏新势力,钙钛矿也出现了技术分野:单层和叠层,单层为单结钙钛矿,叠层包括钙钛矿叠晶硅和钙钛矿叠钙钛矿。

从产业化落地情况来看,现阶段,PERC电池产业化配套成熟,仍然是最具经济性的电池技术。

在N型电池技术中,TOPcon是最先落地、规划最多、在建和投产产能最多的。开源证券预计,2023年全球光伏新增装机或达350GW,Topcon电池/组件出货量有望达到100-150GW。

而作为目前转化效率提升最快的光伏电池技术,钙钛矿电池还主要处于实验室阶段,GW级的产线短时间内很难出现。天风证券统计,2022年钙钛矿组件产能约为0.87GW,2023年产能有望超过1GW。

(图表:晶硅光伏电池技术发展;来源:浙商证券)

技术迭代背后,如何寻找下一个Big Thing?

对于未来哪种技术将胜出,业界尚无共识。

因此,企业在技术路线的选择上,表现各有不同。一些企业押注多技术路线,另一些企业则专注于单一路线。

隆基是押注多技术路线的企业典型。2021年6月,隆基曾宣布,其单晶双面 N 型 TOPcon电池、单晶双面P型TOPcon电池、单晶HJT电池的转换效率分别突破三项世界纪录。

除了隆基,晶澳科技、通威股份、东方日升等企业也押注了多技术路线。

九鼎投资观察到,要想押注多条技术路线,对企业的综合要求极高。因此,这类企业大多是成熟大企业。在一级市场,更多公司是基于自身的技术优势积累,在某一主流技术路线上进行发力。

综合而言,要想参与这一轮光伏电池技术迭代的竞争,企业需具备几个竞争要素:

第一,较高的技术实力。比如,其技术带头人和核心成员来自于业内知名研究院,或者在光伏产业拥有10年以上的产业化落地经验。

第二,管理层具备超前的战略眼光。能否押注正确的技术路线,直接决定企业的生死。而且技术迭代有一定的窗口期,企业需要把握好技术路线的扩产进度。例如,未来两三年内,企业若在TOPcon技术路线上扩产过快,则留给HJT的扩产空间就很小了。

第三,雄厚的资金实力,或较高的融资能力。隆基董事长钟宝申曾表示,任何一个技术路线,要形成一个基本的判断、跑出结果,背后是高达6亿元的投资(含其他陪跑型技术路线的投入)。这其中,包括新技术路线的全套硬件设施及3-4年的运行、人员费用等。

第四,较强的品牌力和客户资源。光伏产品是相对标准化的工业品,但市占率和品牌知名度更高的企业显然更占优势。尤其是,户用光伏的品牌效应更明显。类似的,客户资源较强的企业亦拥有更好的发展潜力。

从光伏电池产业链的各环节来看,我们认为,电池设备端具有较强的“先发优势”特征,在技术未成熟的初期,设备公司需要与下游客户进行不断的工艺磨合、验证,一旦验证通过,将拿下绝大多数份额,且不容易被其他竞争对手所替代。

以HJT为例,对比PERC工艺,由于HJT单工艺步骤难度较大、前期研发投入成本更高,当行业进入成熟期,可能会类似半导体设备行业,由2-3家设备效率+成本做到极致的厂商占据大部分市场份额。

经九鼎投资测算:到2025年,HJT设备市场空间有望超过200亿元,2020-2025年的复合年均增长率(CAGR)有望达79%。可见,在设备端,新一轮技术迭代也将带来非常可期的市场空间和增速。

整体来说,中国光伏产业已经今非昔比。

10多年前,中国光伏产业“三头在外”,整个行业基本处在“国际大循环”状态中。因此,遭遇欧美双反后,中国光伏产业饿殍遍野。

如今,中国的光伏产业“内循环”成效显著,实现了中国光伏制造业世界第一、中国光伏发电装机量世界第一、中国光伏发电量世界第一等多项纪录。

尽管不再受制于人,亦不能盲目自信。我们认为,希望借新一轮电池技术迭代而崛起的企业,仍需吸取当年尚德电力等企业的教训,切不能扩张过快。

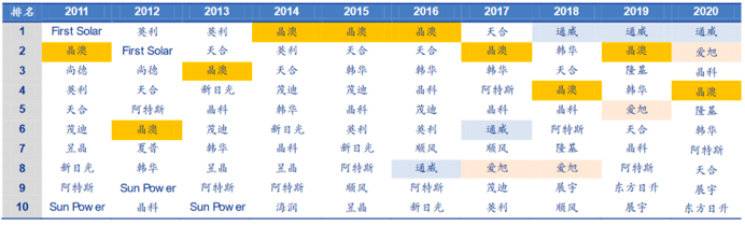

每次光伏电池技术迭代均会带来竞争格局洗牌。以电池片为例,过去十年的行业龙头位置经历四次更迭,早期领先企业仅有晶澳、阿特斯、天合仍保持行业前十的地位,而目前排名靠前的通威、爱旭在2016年之前榜上无名。

(图表:光伏电池片排名变化(2011-2020);来源:本翼资本)

未来,随着各个电池技术路径的产业化进程,光伏产业必然迎来新一轮洗牌,投资机会也主要出现在技术迭代带来的竞争格局变更之中。

光伏产业技术迭代速度快,也带来了企业竞争格局变动大、周期性强的特征。对于投资机构而言,要尽可能抓住行业周期低点的投资机会,选择行业技术路线更成熟的头部企业。

在大量资本涌入光伏行业之时,我们更要始终坚持自己的投资逻辑和投资价值判断,不冒进,守住自己的能力圈是穿越周期的核心。